Организация перевозки работников к месту работы

Учетные нюансы организации перевозок работников

Бухгалтеру при учете развозок работников на работу и обратно обратить внимание следует на следующие нюансы:

- счет расходов, на который отнести данные перевозки;

- обоснование хозяйственной цели, чтобы был налоговый кредит по НДС;

- удержания НДФЛ и военного сбора с доходов работников.

Введение карантинных мер, к сожалению, никак не влияет на решение указанных вопросов. Наиболее простым является первый, а наиболее сложным последним – проблема НДФЛ.

Добавим еще – никаких лицензий на развозку работников не нужно, так как это не коммерческая услуга по перевозке– работники с развоза не платят. Вебінари для бухгалтерів 2026

Счет расходов для учета перевозок

Целесообразно относить затраты на перевозки по тем же направлениям, на которые относится и зарплата соответствующих работников, то есть:

- 91 «Общепроизводственные расходы» – рабочие (счет 23 «Производство» нельзя, так как здесь нет прямой связи с себестоимостью);

- 92 «Административные расходы» - развозка работников администрации;

- 93 «Расходы на сбыт» - развозка сбытового персонала.

Однако, не будет ошибкой и использовать один счет для всех – 949 «Прочие расходы операционной деятельности», ведь работников разного вида персонала могли развозить в одних и тех же транспортных средствах, и какой-то ярко выраженной направленности – административной, сбытовой или производственной – в таких затратах нет.

Перевозка работников к месту работы: НДС

Налоговый кредит по НДС и развозки работников. Да, налоговый кредит есть. Однако, надо четко связать перевозку работников с получением дохода предприятием. Для этого надо:

- издать приказ руководителя, в котором указать, что развозка работников осуществляется с целью поддержания бесперебойной работы предприятия в условиях карантинных мероприятий правительства;

- у него есть соответствующие акты предоставляемых услуг – если услуги осуществляет перевозчик;

- иметь путевые листы для списания, договор с перевозчиком– если перевозки осуществляются собственными силами. Они же потребуются для списания ГСМ.

Желательно еще и иметь соответствующую запись в коллективном договоре, что предприятие по решению руководителя в случае производственной необходимости предоставляет работникам дополнительные гарантии, социально- бытовые льготы, в том числе и услуги перевозки.

При соблюдении вышеуказанных условий и зарегистрированной налоговой накладной никаких проблем с налоговым кредитом быть не должно. Ничего против в таком случае не имеют и налоговики– Индивидуальная налоговая консультация ГНС от 05.07.2017 г. № 971/6/99- 99- 15- 03- 02- 15/ ИНК.

Бухгалтер без знань — як калькулятор без батарейки. Вища школа Головбуха підзаряджає: освіта онлайн у зручний час і будь-де ⚡

Перевозка работников к месту работы: НДФЛ

Облагаются ли развозки работников НДФЛ? Если коротко – ГНС считает, что облагаются. Тогда военный сбор уплачивается, разумеется, тоже. По последнему разъяснению услуга по развозу – это не дополнительное благо и не зарплата, но так называемый «иной доход», с которого надо платить НДФЛ – индивидуальная налоговая консультация ГНС от 18.09.2018 г. № 4081/6/99-99-13-02-03-15/ИПК, которая составлена с учетом решение Закарпатского окружного административного суда.

До этого налоговики придерживались последовательной логики, развоз сотрудников с работы и на работу облагается НДФЛ как дополнительное благо и требовали, чтобы такие услуги идентифицировались с каждым конкретным сотрудником, который воспользовался услугой перевозки:

- письмо ГНС от 02.03.2016 г. № 4809/6/99-99-17-03-03-15 – перевозка это бесплатно получена услуга, подпадающая под пп. «е» пп. 164.2.17 НКУ;

- индивидуальная налоговая консультация ГНС от 20.12.2017 г. № 3059/6/99- 99-13-02-03-15/ ИНК– удерживать НДФЛ надо даже, если перевозка работников, работающих вахтовым методом.

Однако «другой доход» или «дополнительное благо» – разница только в признаке дохода в Приложении 4 ДФ к Налоговому расчету. Для «другого дохода» используем код «127».

Внимание: пользование развозкой – это «другой доход», который получает работник. Следствие – удержание НДФЛ и военного сбора

Итак, в целом позиция налоговиков на сегодня – надо облагать как прочие доходы. Единственное исключение – водители. Для них это работа и выполнение трудовых функций. Добавим еще, что этот «другой доход» не считается зарплатой, так как входит в исключение в пп. 3.21 Инструкции по статистике зарплаты, приказ Госкомстата от 13.01.2004 г. № 5.

Что является базой налогообложения при развозках

Налоги начисляются на следующую базу:

- НДФЛ – стоимость потребленной услуги развозки увеличиваем на натуральный коэффициент (= 1/0, 82= 1,21951). Это и будет база налогообложения;

- ВС – стоимость самой услуги без увеличения на натуральный коэффициент.

Облагается ли развозка ЕСВ

Нет, ЕСВ не начисляется. Расходы на перевозку работников к месту работы не облагаются. При чем как собственным, так и арендованным транспортом прямо упоминаются в п. 7 раздела II Перечня Кабмина от 22.12.2010 г. № 1170. Кроме того, это не зарплата. С этим соглашаются и налоговики.

Штучний інтелект уміє багато. Та у питаннях податків і звітів вирішальне — не швидкість, а досвід. У системі «Експертус Головбух» консультують живі експерти, які не генерують відповіді, а перевіряють і зважують кожну рекомендацію 👇

Можно ли избежать НДФЛ при развозках

Единственный путь выкрутиться из данной ситуации – отсутствие персонифицированного учета перевозок. Как и в ситуации с проведением корпоратива, пользованием общими печеньем, чаем, туалетной бумагой, мылом, «шведским столом» – когда потребленные блага нельзя идентифицировать по определенным конкретным лицом, то они не облагаются налогом. Такое мнение есть и у налоговиков:

- письмо ГНС от 19.04.2007 г.№ 3852/6/17-0716;

- письмо ГНС от 22.03.2017 г. № 5683/6/99-99-13-02-03-15.

Для этого предприятию следует проанализировать с ситуацией развозки работников:

- если развозка происходит по кольцевому маршруту по городу, когда есть определенный заданный маршрут (или несколько маршрутов) и есть определенные точки сбора, а работник может воспользоваться, а может и нет, этим перевозкой, то можно «выкрутиться»;

- если же развозка идет из конкретного населенного пункта определенных работников (село, поселок, пригород), то тогда данный вариант не подходит.

Внимание: способ избежать НДФЛ– организовать развозку таким образом, чтобы нельзя было идентифицировать, кто именно из работников воспользовался данной услугой.

Считаем, что избежание НДФЛ таким способом достаточно рисковый вариант, так как налоговики вообще могут настаивать в обоих случаях на ведении персонифицированного учета– кто воспользовался перевозкой. И сделать это действительно можно– двумя путями.

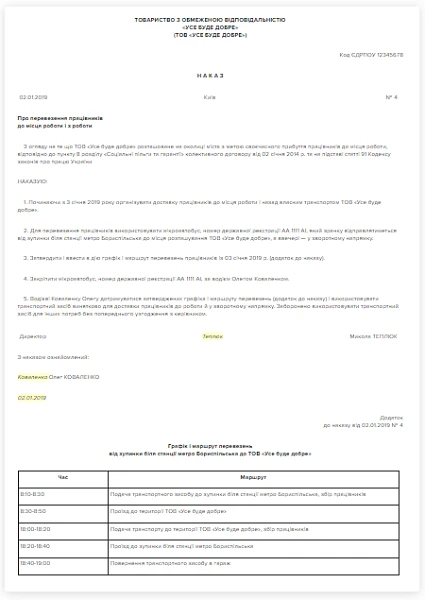

Приказ о перевозке работников

Составить приказ о перевозке работников к месту работы и с работы поможет образец оформлен по ГОСТ 4163: 2020.

Как сделать персонификацию перевозки

Вариантов два:

- каждый работник, который зашел в автобус отмечается в специальном журнале. Недостаток– довольно трудоемкий расчет, так как надо будет посчитать количество таких «услуг» за месяц, которые употребил каждый работник и все работники вместе;

- работник, которому надо развоз пишет заявление. И тогда все просто– есть заявление, то работник пользуется услугой (даже если фактически ездит не всегда), а нет заявления– значит, работник не пользуется услугой развозки и другого налогооблагаемого дохода у него нет.

Избрание варианта зависит от конкретной ситуации, количества работников и таких развозок.

Пример 1 (спецжурнал). Предприятие оплатило перевозчику 50000 грн за развозку работников в течение месяца. Сидоренко О. О. воспользовался по журналу услугой 15 раз. По всем же работникам вместе было предоставлено 250 таких «услуг». Стоимость одной «услуги» – 50000/250 = 200 грн. Стоимость услуг Сидоренко А.А. за месяц – 200 грн × 15 = 3000 грн.

Если в 50000 есть НДС, то следует считать все с НДС, так как речь идет о том благе, которое получает работник, а он как физическое лицо не может его получить без НДС.

Пример 2 (заявления). Предприятие из примера 1 попросило желающих написать заявления, кто хочет развозки. Их оказалось 25. В результате стоимость одной «услуги» с развоза: 50000/25 = 2000 грн.

Конечно, можно все усложнить и считать расстояние (километраж) и тому подобное, установить отдельную стоимость по разным маршрутам и тому подобное. Но для ГНС вряд ли будет «цепляться» за такие подробности – пожалуй, достаточно будет самого факта налогообложения этого «другого дохода». Неплохо было бы и утвердить определенный внутренний порядок пользования услугами развозки.

Все расчеты можно оформить бухгалтерской справкой.

Как сделать, чтобы этот НДФЛ не влиял на фактический заработок работника

Для того, чтобы работник на своем кармане не почувствовал, что с него удерживают налог за развозки, ему следует добавить зарплаты.

Пример 3. Посчитали, что на работника приходится 2000 грн иного дохода. Налоги с этого «иного дохода»:

- НДФЛ= 2000× 1,21951× 0,18= 439,02 грн, где 1,21951 – натуральный коэффициент;

- ВС = 30 грн;

- всего = 469,02 грн.

Считаем «зарплатный коэффициент» = 1/ (1-0, 18-0, 015) = 1/0, 805= 1,242236(не путаем «зарплатный» и «натуральный» коэффициенты– у них разная цель).

Работнику следует доплатить 469,02× 1,242236= 582,63 грн.

Если зарплата работника 8000 грн, то без этих развозок у него должно быть 6440 грн «чистыми» (= 8000× 0,805, где 0,805= 1-0, 18-0, 015).

Внимание: начислите работнику премию, чтобы он не почувствовал удержание НДФЛ и ВС за пользованием развозкой

Если же с развозками и данной доплатой (премией), то получится:

- зарплата «грязными»: 8000+582,63 = 8582,63 грн;

- НДФЛ с учетом «иного дохода» = 8582,63×0,18 +439,02 = 1983,89 грн;

- ВС с учетом «иного дохода» = 8582,63×0,015 +30 = 158,74 грн;

- зарплата «на руки чистыми»: 8582,63 – 1983,89 – 158,74 = 6440 грн.

Как результат, работник ничего не потерял в доходе. Только предприятию пришлось на расходы отнести дополнительные 582,63 грн премии.

Интересный способ сэкономить на НДФЛ

Однако, у предприятия есть вариант сэкономить– ГНС никак не может проверить реальное количество работников, которые пользовались услугами по развозке. Например, упомянутые заявления могут написать только 10 человек из 50, но развозиться будут все 50. НДФЛ же будет уплачено только из этих 10. так же могут и отмечаться в журнале только определенные работники - «главные по групп». Другие же работники– «ходили пешком» или «пользовались собственным транспортом».

Внимание: уменьшите документально количество работников, которые пользовались услугой развозки.

Такой подход уменьшит количество нужных премий, приведенных в примере 3 и даст возможность сэкономить, но все же формально выполнить требования налоговиков.

Если развозка происходит собственными силами

В случае развозок собственным автотранспортом и собственными водителями, то тогда можно посчитать себестоимость услуги, составив калькуляцию. В нее войдут:

- зарплата водителей и ЕСВ по ней;

- амортизация автотранспорта;

- затраты на горюче-смазочные материалы;

- стоимость других расходных материалов.

Однако, никаких исключений по НДФЛ, если развозка была собственными силами нет.

Если есть сомнения относительно уплаты НДФЛ

Можно обратиться в ГНС за индивидуальной консультацией с подробным описанием ситуации, в которой показано, что такие развозки нельзя идентифицировать по конкретному работнику.

Внимание: обратитесь по НДФЛ за индивидуальной налоговой консультацией. Она будет действовать исключительно для вас и, возможно, снимет проблему.