Форма № 20-ОПП під час придбання, продажу, оренди земельної ділянки

Обов’язок подавати форму № 20-ОПП* у разі наявності, виникнення або зміни типу об’єкта оподаткування чи об’єктів, пов’язаних із оподаткуванням, стосується всіх без винятку платників податків (п. 63.3 Податкового кодексу України; ПК; п. 8.4 Порядку № 1588). Земельні ділянки, що перебувають у власності чи користуванні платників, — не виняток.

* Повідомлення про об’єкти оподаткування або об’єкти, пов’язані з оподаткуванням або через які провадиться діяльність, за формою № 20-ОПП міститься у додатку 10 до Порядку обліку платників податків і зборів, затвердженого наказом Мінфіну від 09.12.2011 № 1588.

Форма № 20-ОПП пов’язана з процедурою взяття на облік в органах контролю, тож податківці притягують платників до відповідальності за неподання та несвоєчасне подання форми № 20-ОПП на підставі пункту 117.1 ПК. Хоча безпосередньо за порушення строків подання форми № 20-ОПП у ПК штрафів не встановлено. Тому платники часто звертаються до суду, який останнім часом їх підтримує та скасовує нараховані податківцями штрафи за неподання форми № 20‑ОПП за основним місцем обліку (постанова Верховного Суду від 18.04.2024 у справі № 640/18630/21).

А втім, платники й самі зацікавлені у поданні форми № 20-ОПП. Адже хоч вона й не пов’язана з нарахуванням податків і не відповідає визначенню податкової звітності за статтею 46 ПК, у ній платник має зазначити всі земельні ділянки, що перебувають у власності, постійному користуванні, надані/отримані в оренду, чи ті, на які оформили інші права — безоплатного користування, сервітуту, емфітевзису. Цю інформацію контролери використовують, зокрема, щоб оцінити рівень ресурсозабезпеченості платника для провадження реальної господарської діяльності.

Відсутність достатньої матеріально-технічної бази для провадження господарської діяльності є підставою для включення платника ПДВ до переліку ризикових платників, визнання ризиковими його операцій.

- Подавайте протягом 10 днів із дня настання події і не дублюйте інформацію

- Подавайте за основним місцем обліку

- Відокремлений підрозділ не показує земельну ділянку, за яку платить головне підприємство

- Якщо немає кадастрового номера, подавайте лише в паперовій формі

- Зазначайте всі земельні ділянки й не укрупнюйте інформацію за ними

Як заповнити форму № 20-ОПП у разі проведення операцій із земельними ділянками

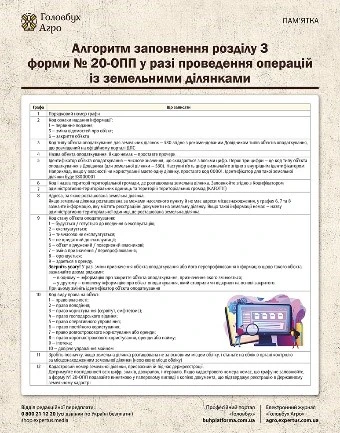

Під час заповнення форми № 20-ОПП керуйтеся Пам’яткою для заповнення розділу 3 Повідомлення про об’єкти оподаткування або об’єкти, пов’язані з оподаткуванням або через які провадиться діяльність. Це додаток до форми № 20-ОПП, який містить опис даних, що зазначають у відповідних графах цієї форми. Для зручності наведемо алгоритм заповнення розділу 3 форми № 20-ОПП.

Алгоритм заповнення розділу 3 форми № 20-ОПП

Розглянемо приклади заповнення форми № 20-ОПП у різних ситуаціях.

Як штрафують за неподання форми № 20-ОПП на земельну ділянку

Податківці штрафують за неподання або несвоєчасне подання форми № 20-ОПП згідно з пунктом 117.1 ПК.

Розмір штрафу:

- для юросіб —1020 грн, а за повторне порушення протягом року — 2040 грн;

- ФОПів та інших самозайнятих осіб — 340 грн, а за повторне порушення протягом року — 680 грн.

Увага! Штрафують за кожен випадок порушення строків подання форми № 20-ОПП.

У разі, якщо податківці виявлять порушення строків подання кількох форм № 20-ОПП, то оштрафують за кожне таке порушення (ЗІР, категорія 116.12). Ця позиція контролерів підкріплена судовою практикою (постанови Верховного Суду від 21.07.2020 у справі № 826/14197/17 та від 01.03.2023 у справі № 200/3904/21).

Під час визначення повторного порушення податківці зважають не на календарний рік, а відлічують 365 (366 — для високосного року) календарних днів із дати ухвалення податкового повідомлення-рішення (ППР).

Притягнути до відповідальності за неподання або несвоєчасне подання форми № 20-ОПП контролери можуть з урахуванням строків позовної давності, що визначені у статті 102 ПК. При цьому штрафи за результатами перевірок вони нараховують у тому розмірі, що діє на день прийняття ППР (п. 11 підрозд. 10 розд. XX ПК).

Щоб правильно заповнити та подати форму № 20-ОПП, а також не наразитися на штраф, скористайтесь інструкцією та зразком у статті. Адже для платників, які мають змогу виконувати свої податкові обов’язки, цьогоріч відновили перебіг строків, що визначає податкове законодавство

Утім, якщо не згодні з рішенням податківців щодо застосування штрафу за неподання або несвоєчасне подання форми № 20-ОПП за основним місцем обліку, маєте непогані шанси оскаржити його у судовому порядку.

Верховний Суд, зокрема, у постанові від 18.04.2024 у справі № 640/18630/21 дійшов висновку, що диспозиція статті 117 ПК не передбачає відповідальності за неподання звітів чи повідомлення щодо об’єкта оподаткування. Положення статті 117 ПК передбачають відповідальність за порушення встановленого порядку взяття на облік (реєстрації) платника податків у відповідному органі контролю та містять вичерпний перелік порушень, які тягнуть за собою накладення штрафу. Тобто, на думку Суду, ця стаття передбачає відповідальність за порушення, пов’язані лише зі взяттям на облік платника податків і своєчасною зміною його облікових даних.