Приложение ВП к декларации по налогу на прибыль 2024: исправление ошибок по налогу на прибыль

Приложение ВП к декларации по налогу на прибыль: бланк

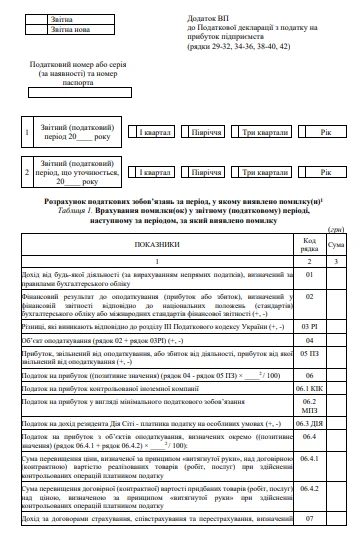

Приложение ВП оновлен приказом Минфина от 04.01.2024 № 6 (далее – Приказ № 6; вступил в силу 16 февраля 2024 г.). Впервые в этой редакции применяется со ІІ квартала 2024 года. Эта обновленная версия Приложения ВП приведена ниже. Цветом выделены изменения, в том числе в нумерации строк.

Назначение и последствия представления Приложения ВП

Приложение ВП к декларации по налогу на прибыль 2024 заполняется, если плательщик налога на прибыль решает исправить ошибку или несколько ошибок в прошлом отчетном периоде вместе с подачей декларации (основа – п. 50.1 НК). Однако исправление ошибок в декларации по налогу на прибыль 2024 таким способом возможно только по одному отчетному периоду, так как Приложение ВП всего одно и таких приложений не может быть подано несколько в декларацию (исключительным является только Приложение НН, которое может подаваться в нескольких экземплярах). Если нужно одновременно исправить несколько периодов, то можно подать несколько уточняющих деклараций. Что касается Приложения ВП, то при его помощи удобно исправлять следующие ошибки:

- одного прошлого отчетного периода. К примеру, в Приложении ВП к годовой декларации великодоходника можно исправить ошибку в прошлой 9-месячной декларации или же в годовой декларации малодоходника – ошибку в прошлогодней декларации и т.д.;

- которые не приводят к появлению недоплаты или переплаты по налогу на прибыль. Это ошибки, в результате исправления которых сумма налога на прибыль к уплате за соответствующий период не меняется.

При подаче Приложения ВП обратите внимание на следующее:

- срок давности 1095 к. дней (ст. 102 НК). Если он уже почти вышел, то следует вообще подумать о целесообразности исправления данной ошибки. Начинается отсчет данного срока со дня следующего за предельным днем представления декларации за отчетный период, в котором хотите исправить ошибку. Однако течение срока давности приостановлено на время COVID-карантина и военного положения. Также ход данного срока аннулируется и начинается заново при подаче уточняющей декларации;

- при обычных обстоятельствах существования «самоштрафа» 5%, если получилась недоплата по налогу на прибыль. Исключения есть во время COVID-карантина и военного положения. Кроме того, с 91 дня просрочки должна быть начислена еще и пеня (пп. 129.1.3 НК). Она начисляется за каждый день просрочки платежа, включая день погашения обязательства, в расчете на 100% годовых учетной ставки НБУ, действующей на каждый такой день (абз. 3 п. 129.4 НК). Такие самоштраф и пеня уплачиваются в срок, установленный для уплаты обязательства по отчетной декларации, в составе которой подается Приложение ВП к декларации, т.е. на протяжении 10 к. дней по истечении предельного срока подачи декларации за отчетный период.

Что касается самоштрафов и пени, то во время военного положения правила действуют такие, как приведены в таблице ниже.

ПРИМЕНЕНИЕ САМОШТРАФА И ПЕНИ ВО ВРЕМЯ ДЕЙСТВИЯ ВОЕННОГО СОСТОЯНИЯ | ||

Период, за который допущена ошибка | Ситуация с самоштрафом и пеней | Объяснение |

до 24.02.2022 | начисляются и уплачиваются | Если ошибка привела к занижению налога в отчетности, предельным сроком представления которой был период до начала военного положения, нужно начислить самоштраф и налоговую пеню. Военное положение в данной ситуации не освобождает от штрафных санкций (разъяснение ГУ ГНС в Ивано-Франковской области) |

с 24.02.2022 | не начисляются* | Основание для увольнения – абз. 14 пп. 69.1 подразд. 10 Переходных положений НК есть также разъяснение ГНС 132.01 ВИР. Однако есть два условия такого увольнения (см. п. 50.1 НК):

|

* таке правило действует с 03.01.2023, когда вступил в силу Закон от 13.12.2022 № 2836, обновивший пп. 69.1 подразд. 10 Переходных положений НК | ||

Более подробно о преимуществах и недостатках исправления ошибок с помощью Приложения ВП по сравнению с альтернативным вариантом – уточняющей декларацией –читайте в материале Исправление ошибок в декларации по налогу на прибыль.

Звітна кампанії з податку на прибуток вже розпочалась, тож саме час згадати всі нюанси складання декларації з прибутку. Детальний приклад заповнення річної декларації та додатків до неї, знайдете у консультації

Приложение ВП и финансовая отчетность

Если причиной ошибки в отчетном периоде стали неправильные данные финансовой отчетности, в частности Отчета о финансовых результатах, то следует сначала исправить ошибку в бухгалтерском учете. Правильную финансовую отчетность придется представить вместе с Приложением ВП. О такой финансовой отчетности:

- нужно сделать специальную отметку в Таблице 3 Приложения ВП;

- кроме того, можно упомянуть в таблице в конце декларации «Наличие дополнения». Количество листов такой отчетности учитывается тогда в общем количестве листов приложений, что указывается в заключительной части декларации («Приложения на __ л.»). В дополнении в любой форме можно объяснить, в чем были ошибки.

Однако если исправлений в финансовой отчетности не было, то она и не подается.

В специальном материале узнаете, как исправлять ошибки в финансовой отчетности предприятия. Напомним, чтобы составить финансовую отчетность без ошибок и не сомневаться в указанных цифрах, каждое предприятие должно провести инвентаризацию.

Приложение ВП – пример заполнения 2024

Приложение ВП к декларации по налогу на прибыль 2024 имеет три таблицы:

- Таблица 1 – содержит правильные показатели за уточняемый период. Повторяет своей формой декларацию по налогу на прибыль;

- Таблица 2 – рассчитываются последствия поправок – сумма завышения/занижения налога на прибыль,самоштраф и пеня в случае недоимки налогового обязательства;

- Таблица 3 – чисто техническая, содержит отметки о представленных вместе с Приложением ВП приложений в виде форм финансовой отчетности за уточняемый отчетный период. Никаких расчетов здесь нет.

Как заполнить Приложение ВП

Обратите внимание, что всегда используется Приложение ВП, которое актуально на момент исправления ошибки. Время от времени декларация обновляется, что влечет за собой обновление Приложения ВП, так как оно подражает структуре основной части. Например, в 2024 году Приложение ВП претерпело изменения через Приказ № 6. В результате этих изменений изменилась нумерация строк. Так строка 26 стала строкой 29 и т.д. Как следствие, номера строк в исправляемой декларации и в текущем Приложении ВП могут отличаться. Всегда ориентируемся на содержание строки, а не ее номер (!).

Заполнение заглавной части. Указываем здесь, какая декларация уточняется,– отчетная или отчетная новая.

В поле 1 Приложения ВП указываем отчетный период, за который подается декларация (данная информация совпадает с полем 2 заглавной части декларации).

Период, за который исправляется ошибка, указываем в поле 2 Приложения ВП (совпадает с информацией поля 3 заглавной части налоговой декларации).

Наполнение Таблицы 1. Таблица 1 заполняется аналогично основной части Налоговой декларации по налогу на прибыль. По сути, это данные прошлой ошибочной декларации, но уже с исправленными показателями.

Бухгалтер без знань — як калькулятор без батарейки. Вища школа Головбуха підзаряджає: освіта онлайн у зручний час і будь-де ⚡

Наполнение Таблицы 2. Она содержит результаты исправления ошибок – переплату/недоплату по налогу на прибыль, самоштраф и пеню. Как ее заполнить – поможет таблица ниже.

КАК ЗАПОЛНИТЬ ПРИЛОЖЕНИЕ ВП | |

Код строки | Как заполнить |

Устранение ошибок | |

29 | Рассчитываем сумму недоимки (положительное значение) или переплаты (приводится со знаком «–») по налогу на прибыль. Для расчёта: ряд. 19 Приложения ВП – ряд. 19 декларации за уточняемый период (период, за который исправляется ошибка). Данное значение заносим в ряд. 29 текущей декларации. Недоплата – это занижение налогового обязательства |

30 | Определяем сумму недоимки (положительное значение) или переплаты (приводится со знаком «–») с авансового взноса на дивиденды. Для расчёта: ряд. 22 Приложения ВП – ряд. 22 декларации за уточняемый период (период, за который исправляется ошибка). Данное значение заносим в ряд. 30 текущей декларации |

31 | Сумма самоштрафа*. Рассчитывается, если недоплата (положительное значениеряд. 29): ряд. 29× 0,05. Значение переносится в ряд. 31 текущей декларации |

32 | Сумма пени*. Рассчитывается с 91 кал. дня после истечения срока подачи декларации, в которой обнаружена ошибка. Расчет: ряд. 29 Приложения ВП × ставка НБУ(%) × (количество дней с 91 дня по день погашения обязательства)/(100×365). Если ставка НБУ в течение периода расчета пени изменялась, то каждый день расчета берется действующая на тот день ставка НБУ. Значение переносится в ряд. 32 текущей декларации |

Исправление ошибок по налогу на прибыль, удерживаемому при выплате доходов (прибылей) нерезидентов | |

33 | Сумма недоимки (положительное значение) или переплаты (приводится со знаком «–») по налогу на доходы нерезидентов. Для расчета: ряд. 25 Приложения ВП – ряд. 25 декларации за уточняемый период (период, за который исправляется ошибка). Данное значение заносим в ряд. 34 текущей декларации |

34 | Сумма самоштрафа*. Рассчитывается, если недоплата (положительное значение ряд. 33): ряд. 33×0,05. Значение переносится в ряд. 35 текущей декларации |

35 | Сумма пени*. Рассчитывается аналогично ряд. 32 Приложения ВП. Расчет: ряд. 33 Приложения ВП × ставка НБУ (%) × (количество дней с 91 дня по день погашения обязательства)/(100×365). Значение переносится в ряд. 36 текущей декларации |

* самоштраф и пеня начисляются и уплачиваются, если ошибка произошла в периоды до 24.02.2022 санкцийи предельный срок подачи декларации приходится на период во время действия военного положения (см. разъяснение ГУ ГНС в Ивано-Франковской области). И самоштраф и пеня не начисляется, если ошибка приходится на периоды во время действия военного положения после 24.02.2022 (основание – абз. 14 пп. 69.1 подразд. 10 Переходных положений НК, разъяснение ГНС 132.01 ВИР). Однако есть два условия такого увольнения – подача уточняющей декларации или исправление ошибки в текущей декларации через Приложение ВП, которые подаются за налоговый период, следующий за периодом, в котором выявлен факт недоплаты (1), а также погашение возникшей (2) . Такие условия содержит п. 50.1 НК | |

После заполнения Приложения ВП сумма недоплаты/переплаты через ряд. 29 основной части декларации влияет на значение налога на прибыль к оплате за текущий период.

Обратите внимание, что при заполнении Приложения ВП никаких приложений к уточняемой декларации, кроме финансовой отчетности, подать невозможно. А это значит, что и те ошибоки, которые произошли в приложениях, исправить через Приложение ВП тоже нельзя. Однако это возможно в уточняющей декларации.

Пример 1. Предприятие решает исправить ошибку в годовой декларации за 2023 г. при подаче квартальной декларации за І квартал 2024 г. Ошибка касалась занижения дохода на 10000 грн в Отчете о финансовых результатах.

Таблица 1 заполняется аналогично основной части декларации за 2023 г., но уже с правильными числами. В Таблице 2 должна быть сумма недоимки 10000 грн. Самоштрафа и пени нет, так как ошибка произошла во время действия военного положения и за период после 24 февраля 2022 г.

Пример заполненной Таблицы 2 Приложения ВП приведены ниже.

Пример заполнения Приложения ВП (самоштрафа и пени нет) | |

Код строки | Сумма |

Исправление ошибок | |

29 | 10000 |

30 | – |

31 | – |

32 | – |

… | … |

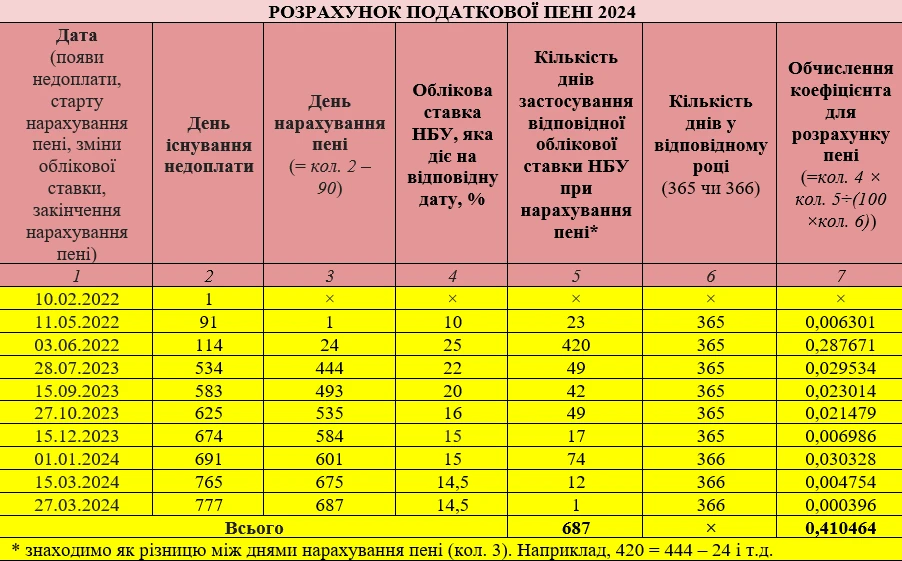

Пример 2. Ситуация такая же, как в примере 1, но ошибка касается декларации за 2020 год. Это период до 24 февраля 2022 и ошибка исправляется во время действия военного положения - следовательно, самоштраф начисляем. Пеню также насчитываем, потому что уже прошел 90-дневный период. Срок давности 1095 к. дней не истек, поскольку он приостанавливался на время карантина и военного положения (течение срока давности восстановлено с 1 августа 2023 г., см. разъяснение Южного межрегионального управления ГНС по работе с КПН).

Рассчитываем самоштраф:

10000×0,05 = 500 грн

Рассчитываем теперь налоговую пеню. Предельной датой подачи этой декларации было 1 марта 2021 г., а 91-й день наступил 30 мая 2021 г. Пеня будет начисляться по день уплаты – пусть это будет 26 марта 2024 г. (в периоде начисления пени – 1032 дней).

Следовательно, коэффициент для расчета пени получился 0,493589.

Какие-либо исключения относительно периодов начисления пени, например период COVID-карантина, налоговики не упоминали. Правила Переходных положений НК периода военного положения имеют приоритетное значение над такими правилами для карантина. Следовательно, если предельная дата подачи декларации приходится на период действия военного положения, начисляем пеню с 91-го дня просрочки.

Тогда Таблица 2 будет выглядеть такой, как приведены ниже.

Пример заполнения Приложения ВП (самоштраф и пеня есть) | |

Код строки | Сумма |

Устранение ошибок | |

29 | 10000 |

30 | – |

31 | 500 |

32 | 5183 |

… | … |

Что следует добавить в Приложение ВП

В Таблице 3 в обоих примерах нужно поставить отметки по подаче уточненного комплекта финансовой отчетности (состав такой же, как направился к уточняемой декларации). В дополнении к подаваемой декларации делаем отметку о даче объяснения относительно исправленной ошибки (см. заключительную часть основной части декларации). Объяснение делаем в виде сопроводительного письма произвольной формы, которое присылаем через электронный кабинет вместе с декларацией и приложениями к ней.

В сопроводительном письме раскрываем причину ошибки, сумму переплаты/недоплаты, приводим расчет самоштрафа и пени, если таковые были. Также объясняем, какие строчки финансовой отчетности изменились, если такую направляем вместе с Приложением ВП.