Додаток ВП до декларації з податку на прибуток 2024: виправлення помилок з податку на прибуток

Додаток ВП до декларації з податку на прибуток бланк

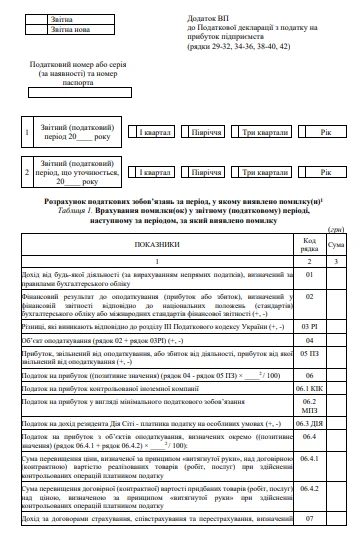

Додаток ВП оновлений наказом Мінфіну від 04.01.2024 № 6 (далі – Наказ № 6; набув чинності 16 лютого 2024 року) наведений нижче. Вперше у даній редакції застосовується з ІІ кварталу 2024 року. Ця оновлена версія Додатка ВП наведена нижче. Кольором виділені зміни, зокрема у нумерації рядків.

Призначення й наслідки подання Додатка ВП

Додаток ВП до декларації з податку на прибуток 2024 заповнюється, якщо платник податку на прибуток вирішує виправити помилку чи декілька помилок минулого звітного періоду разом з подачею декларації (основа – п. 50.1 ПК). Однак виправлення помилок в декларації з податку на прибуток 2024 таким способом можливе тільки за одним звітним періодом, так як Додаток ВП всього один і таких додатків не може бути подано кілька до декларації (винятковим є лише Додаток ПН, який може подаватися в декількох екземплярах). Якщо треба одночасно виправити кілька періодів, то можна подати кілька уточнюючих декларацій. Щодо Додатка ВП, то за його допомого зручно виправляти такі помилки:

- одного минулого звітного періоду. Наприклад, у Додатку ВП до річної декларації великодоходника можна виправити помилку у минулій 9-місячній декларації або ж у річній декларації малодоходника – помилку у минулорічній декларації і т.д.;

- які не призводять до появи недоплати чи переплати з податку на прибуток. Це помилки, у результаті виправлення яких сума податку на прибуток до сплати за відповідний період не змінюється.

При подачі Додатка ВП зверніть увагу на таке:

- строк давності 1095 к. днів (ст. 102 ПК). Якщо він уже майже вийшов, то слід узагалі подумати про доцільність виправлення даної помилки. Починається відлік даного строку з дня наступного за граничним днем подання декларації за звітний період, у якому бажаєте виправити помилку. Однак перебіг строку давності призупинений на час COVID-карантину та військового стану. Також перебіг даного строку анулюється та починається заново при подачі уточнюючої декларації;

- за звичайних обставин існування «самоштрафу» 5%, якщо вийшла недоплата з податку на прибуток. Винятки є під час COVID-карантину і воєнного стану. Крім того, з 91-го дня прострочення має бути нарахована ще й пеня (пп. 129.1.3 ПК). Вона нараховується за кожний день прострочення платежу, включаючи день погашення зобов’язання, у розрахунку 100% річних облікової ставки НБУ, що діє на кожний такий день (абз. 3 п. 129.4 ПК). Такі самоштраф і пеня сплачуються у строк, який встановлений для сплати зобов’язання за звітною декларацією, у складі якої подається Додаток ВП до декларації, тобто впродовж 10 к. днів по закінченню граничного строку подачі декларації за звітний період.

Щодо самоштрафу й пені, то під час воєнного стану правила діють такі, як наведено у таблиці нижче.

ЗАСТОСУВАННЯ САМОШТРАФУ І ПЕНІ ПІД ЧАС ДІЇ ВОЄННОГО СТАНУ | ||

Період, за який допущена помилка | Ситуація з самоштрафом і пенею | Пояснення |

до 24.02.2022 | нараховуються і сплачуються | Якщо помилка призвела до заниження податку у звітності, граничним терміном подання якої був період до початку воєнного стану, то треба нарахувати самоштраф і податкову пеню. Воєнний стан у даній ситуації не звільняє від штрафних санкцій (роз’яснення ГУ ДПС в Івано-Франківській області) |

з 24.02.2022 | не нараховуються* | Підстава для звільнення – абз. 14 пп. 69.1 підрозд. 10 Перехідних положень ПК, є також роз’яснення ДПС 132.01 ЗІР. Однак є дві умови такого звільнення (див. п. 50.1 ПК):

|

* таке правило діє з 03.01.2023, коли набув чинності Закон від 13.12.2022 № 2836, що оновив пп. 69.1 підрозд. 10 Перехідних положень ПК | ||

Більш детально про переваги й недоліки виправлення помилок за допомогою Додатка ВП у порівнянні з альтернативним варіантом – уточнюючою декларацією – читайте у матеріалі Виправлення помилок у декларації з податку на прибуток.

Звітна кампанії з податку на прибуток вже розпочалась, тож саме час згадати всі нюанси складання декларації з прибутку. Детальний приклад заповнення річної декларації та додатків до неї, знайдете у консультації

Додаток ВП і фінансова звітність

Якщо причиною помилки у звітному періоді стали неправильні дані фінансової звітності, зокрема Звіту про фінансові результати, то також слід спершу виправити помилку у бухгалтерському обліку. Правильну фінансову звітність доведеться подати разом з Додатком ВП. Про таку фінансову звітність:

- потрібно зробити спеціальну відмітку у Таблиці 3 Додатка ВП;

- крім того, можна згадати у таблиці в кінці декларації «Наявність доповнення». Кількість аркушів такої звітності враховується тоді в загальній кількості аркушів додатків, що зазначається в прикінцевій частині декларації («Додатки на __ арк.»). У доповненні у довільній формі можна пояснити, у чому були помилки.

Однак, якщо виправлень у фінансовій звітності не було, то вона й не подається.

У спеціальному матеріалі дізнаєтеся, як виправляти помилки у фінансовій звітності підприємства. Нагадаємо також, аби скласти фінансову звітність без помилок і не сумніватися у зазначених цифрах, кожне підприємство має провести інвентаризацію.

Додаток ВП – приклад заповнення 2024

Додаток ВП до декларації з податку на прибуток 2024 має три таблиці:

- Таблиця 1 – містить правильні показники за період, який уточнюється. Повторює своєю формою декларацію з податку на прибуток;

- Таблиця 2 – розраховуються наслідки виправлень – сума завищення/заниження податку на прибуток, самоштраф і пеня у разі недоплати податкового зобов’язання;

- Таблиця 3 – суто технічна, містить відмітки про подані разом з Додатком ВП додатків у вигляді форм фінансової звітності за той звітний період, що уточнюється. Ніяких розрахунків тут немає.

Штучний інтелект уміє багато. Та у питаннях податків і звітів вирішальне — не швидкість, а досвід. У системі «Експертус Головбух» консультують живі експерти, які не генерують відповіді, а перевіряють і зважують кожну рекомендацію 👇

Як заповнити Додаток ВП

Зверніть увагу, що завжди використовується Додаток ВП, який актуальний на момент виправлення помилки. Час від часу декларація оновлюється, що спричиняє оновлення Додатка ВП, так як він наслідує структуру основної частини. Наприклад, у 2024 році Додаток ВП зазнав змін через Наказ № 6. У результаті цих змін змінилася нумерація рядків. Так рядок 26 став рядком 29 і т.д. Як наслідок, номери рядків у декларації, що виправляється, та у поточному Додатку ВП можуть відрізнятися. Завжди орієнтуємося на зміст рядка, а не його номер (!).

Заповнення заголовної частини. Зазначаємо тут, яка декларація уточнюється, – звітна чи звітна нова.

У полі 1 Додатка ВП вказуємо звітний період за який подається декларація (дана інформація співпадає з полем 2 заголовної частини декларації).

Період, за який виправляється помилка, вказуємо у полі 2 Додатка ВП (збігається з інформацією поля 3 заголовної частини податкової декларації).

Заповнення Таблиці 1. Таблиця 1 заповнюється аналогічно основній частині Податкової декларації з податку на прибуток. По-суті, це дані минулої помилкової декларації, але з уже виправленими показниками.

Бухгалтер без знань — як калькулятор без батарейки. Вища школа Головбуха підзаряджає: освіта онлайн у зручний час і будь-де ⚡

Заповнення Таблиці 2. Вона містить результати виправлення помилок – переплату/недоплату з податку на прибуток, самоштраф і пеню. Як її заповнити – допоможе таблиця нижче.

ЯК ЗАПОВНИТИ ДОДАТОК ВП | |

Код рядка | Як заповнити |

Виправлення помилок | |

29 | Розраховуємо суму недоплати (позитивне значення) або переплати (наводиться зі знаком «–») з податку на прибуток. Для розрахунку: ряд. 19 Додатка ВП – ряд. 19 декларації за період, що уточнюється (період, за який виправляється помилка). Дане значення заносимо до ряд. 29 поточної декларації. Недоплата – це заниження податкового зобов’язання |

30 | Визначаємо суму недоплати (позитивне значення) або переплати (наводиться зі знаком «–») з авансового внеску на дивіденди. Для розрахунку: ряд. 22 Додатка ВП – ряд. 22 декларації за період, що уточнюється (період, за який виправляється помилка). Дане значення заносимо до ряд. 30 поточної декларації |

31 | Сума самоштрафу*. Розраховується, якщо недоплата (позитивне значення ряд. 29): ряд. 29 × 0,05. Значення переноситься до ряд. 31 поточної декларації |

32 | Сума пені*. Розраховується з 91-го кал. дня після закінчення строку подання декларації, в якій виявлено помилку. Розрахунок: ряд. 29 Додатка ВП × ставка НБУ(%) × (кількість днів з 91-го дня по день погашення зобов’язання)/(100×365). Якщо ставка НБУ протягом періоду розрахунку пені змінювалася, то на кожний день розрахунку береться діюча на той день ставка НБУ. Значення переноситься до ряд. 32 поточної декларації |

Виправлення помилок з податку на прибуток, який утримується при виплаті доходів (прибутків) нерезидентів | |

33 | Сума недоплати (позитивне значення) або переплати (наводиться зі знаком «–») з податку на доходи нерезидентів. Для розрахунку: ряд. 25 Додатка ВП – ряд. 25 декларації за період, що уточнюється (період, за який виправляється помилка). Дане значення заносимо до ряд. 34 поточної декларації |

34 | Сума самоштрафу*. Розраховується, якщо недоплата (позитивне значення ряд. 33): ряд. 33×0,05. Значення переноситься до ряд. 35 поточної декларації |

35 | Сума пені*. Розраховується аналогічно ряд. 32 Додатка ВП. Розрахунок: ряд. 33 Додатка ВП × ставка НБУ(%) × (кількість днів з 91-го дня по день погашення зобов’язання)/(100×365). Значення переноситься до ряд. 36 поточної декларації |

* самоштраф і пеня нараховуються й сплачуються, якщо помилка сталася у періоди до 24.02.2022 санкцій та граничний строк подачі декларації припадає на період під час дії воєнного стану (див. роз’яснення ГУ ДПС в Івано-Франківській області). І самоштраф і пеня не нараховуються, якщо помилка припадає на періоди під час дії воєнного стану після 24.02.2022 (підстава – абз. 14 пп. 69.1 підрозд. 10 Перехідних положень ПК, роз’яснення ДПС 132.01 ЗІР). Однак є дві умови такого звільнення – подача уточнюючої декларації або виправлення помилки у поточній декларації через Додаток ВП, які подаються за податковий період, що наступний за періодом, у якому виявлено факт недоплати (1), а також погашення недоплати, яка виникла (2). Такі умови містить п. 50.1 ПК | |

Після заповнення Додатка ВП сума недоплати/переплати через ряд. 29 основної частини декларації впливає на значення податку на прибуток до сплати за поточний період.

Зверніть увагу, що при заповненні Додатка ВП ніяких додатків до декларації, яка уточнюється, окрім фінансової звітності, подати неможливо. А це значить, що й ті помилки, які сталися у додатках, виправити через Додаток ВП теж не можна. Однак це можливо через уточнюючу декларацію.

Приклад 1. Підприємство вирішує виправити помилку в річній декларації за 2023 рік при подачі квартальної декларації за І квартал 2024 р. Помилка стосувалася заниження доходу на 10000 грн у Звіті про фінансові результати.

Таблиця 1 заповнюється аналогічно основній частині декларації за 2023 р., але вже з правильними числами. У Таблиці 2 має бути сума недоплати 10000 грн. Самоштрафу та пені немає, так як помилка сталася під час дії воєнного стану та за період після 24 лютого 2022 р.

Приклад заповненої Таблиці 2 Додатка ВП наведений нижче.

Приклад заповнення Додатка ВП (самоштрафу та пені немає) | |

Код рядка | Сума |

Виправлення помилок | |

29 | 10000 |

30 | – |

31 | – |

32 | – |

… | … |

Приклад 2. Ситуація така ж, як у прикладі 1, але помилка стосується декларації за 2020 рік. Це період до 24 лютого 2022 р. та помилка виправляється під час дії воєнного стану – отже, самоштраф нараховуємо. Пеню також нараховуємо, так як уже пройшов 90-денний період. Строк давності 1095 к. днів не пройшов, оскільки він призупинявся на час карантину та воєнного стану (перебіг строку давності відновлений з 1 серпня 2023 р., див. роз’яснення Південного міжрегіонального управління ДПС по роботі з ВПП).

Розраховуємо самоштраф:

10000 × 0,05 = 500 грн

Розраховуємо тепер податкову пеню. Граничною датою подачі цієї декларації було 1 березня 2021 р., а 91-й день настав 30 травня 2021 р. Пеня нараховуватиметься по день сплати – хай це буде 26 березня 2024 р. (у періоді нарахування пені – 1032 дні).

РОЗРАХУНОК ПОДАТКОВОЇ ПЕНІ 2024 | ||||||

Дата (появи недоплати, старту нарахування пені, зміни облікової ставки, закінчення нарахування пені) | День існування недоплати | День нарахування пені (= кол. 2 – 90) | Облікова ставка НБУ, яка діє на відповідну дату, % | Кількість днів застосування відповідної облікової ставки НБУ при нарахування пені* | Кількість днів у відповідному році (365 чи 366) | Обчислення коефіцієнта для розрахунку пені (=кол. 4 ×кол. 5 ÷(100 ×кол. 6)) |

1 | 2 | 3 | 4 | 5 | 6 | 7 |

01.03.2021 | 1 | × | × | × | × | × |

30.05.2021 | 91 | 1 | 7,5 | 54 | 365 | 0,011096 |

23.07.2021 | 145 | 55 | 8 | 49 | 365 | 0,010740 |

10.09.2021 | 194 | 104 | 8,5 | 91 | 365 | 0,021192 |

10.12.2021 | 285 | 195 | 9 | 42 | 365 | 0,010356 |

21.01.2022 | 327 | 237 | 10 | 133 | 365 | 0,036438 |

03.06.2022 | 460 | 370 | 25 | 420 | 365 | 0,287671 |

28.07.2023 | 880 | 790 | 22 | 49 | 365 | 0,029534 |

15.09.2023 | 929 | 839 | 20 | 42 | 365 | 0,023014 |

27.10.2023 | 971 | 881 | 16 | 49 | 365 | 0,021479 |

15.12.2023 | 1020 | 930 | 15 | 17 | 365 | 0,006986 |

01.01.2024 | 1037 | 947 | 15 | 74 | 366 | 0,030328 |

15.03.2024 | 1111 | 1021 | 14,5 | 11 | 366 | 0,004358 |

26.03.2024 | 1122 | 1032 | 14,5 | 1 | 366 | 0,000396 |

Всього | 1032 | × | 0,493589 | |||

* знаходимо як різницю між днями нарахування пені (кол. 3). Наприклад, 54 = 55 – 1 і т.д. | ||||||

Отже, коефіцієнт для розрахунку пені вийшов 0,493589.

Якихось винятків щодо періодів нарахування пені, наприклад період COVID-карантину, податківці не згадували. Правила з Перехідних положень ПК періоду воєнного стану мають пріоритетне значення над такими правилами для карантину. Отже, якщо гранична дата подачі декларації припадає на період дії воєнного стану нараховуємо пеню з 91-го дня прострочення.

Базою нарахування пені є сума недоплати податку та самоштрафу (абз. 3 п. 129.4 ПК):

10000 + 500 = 10500 грн

Розрахунок пені тоді буде такий:

10500 грн × 0,493589 = 5182,68 ≈ 5183 грн

Тоді Таблиця 2 матиме вигляд такий, як наведено нижче.

Приклад заповнення Додатка ВП (самоштраф і пеня є) | |

Код рядка | Сума |

Виправлення помилок | |

29 | 10000 |

30 | – |

31 | 500 |

32 | 5183 |

… | … |

Що слід додати до Додатка ВП

У Таблиці 3 в обох прикладах треба поставити відмітки щодо подачі уточненого комплекту фінансової звітності (склад такий же, як подався до декларації, яка уточнюються). У доповненні до декларації, яку подаємо, робимо відмітку про дачу пояснення щодо виправленої помилки (див. прикінцеву частину основної частини декларації). Пояснення робимо у вигляді супровідного листа довільної форми, який надсилаємо через електронний кабінет разом з декларацією та додатками до неї.

У супровідному листі розкриваємо причину помилки, суму переплати/недоплати, наводимо розрахунок самоштрафу та пені, якщо такі були. Також пояснюємо, які рядки фінансової звітності змінилися, якщо таку надсилаємо разом з Додатком ВП.