Налоговая декларация по налогу на прибыль предприятия

Последние обновление формы декларации по налогу на прибыль

Последние изменения в форму декларации по налогу на прибыль внесены приказами Минфина от:

- от 24.04.2025 № 215 (далее — Приказ № 215, вступил в силу 13 июня 2025 года). Им реализовано положение Закона от 04.12.2024 № 4112, в частности, по налогообложению налогом на прибыль операций, совершенных с целью предоставления неправомерной выгоды должностному лицу — через налоговую разницу на увеличение финансового результата до налогообложения. Подробнее об этих изменениях есть разъяснение ЦГУ ГНС по работе с КПН;

- от 25.07.2025 № 371 (далее — Приказ № 371, вступил в силу 16 сентября 2025 года). За ним ограничена корректировка по увеличению финансового результата по п. 72 подразд. 4 Переходных положений Налогового кодекса Украины (далее — НК). Так, оно не производится, если сумма средств и/или стоит товаров, выполненных работ, оказанных услуг, безвозмездно перечисленных (переданных) в течение отчетного (налогового) года неприбыльным организациям ≤ 8% налогооблагаемой прибыли предыдущего отчетного года. Чтобы провести такую корректировку нужно, чтобы сумма была соблюдена двумя условиями — общая сумма > 8% и > 4% налогооблагаемой прибыли в предыдущем отчетном году была перечислена (передана) благотворительным организациям. Такие ограничения будут действовать за отчетные (налоговые) периоды с 2025 года по конец календарного года, в котором будет прекращено или отменено военное положение.

Зміни у формі декларації з податку на прибуток

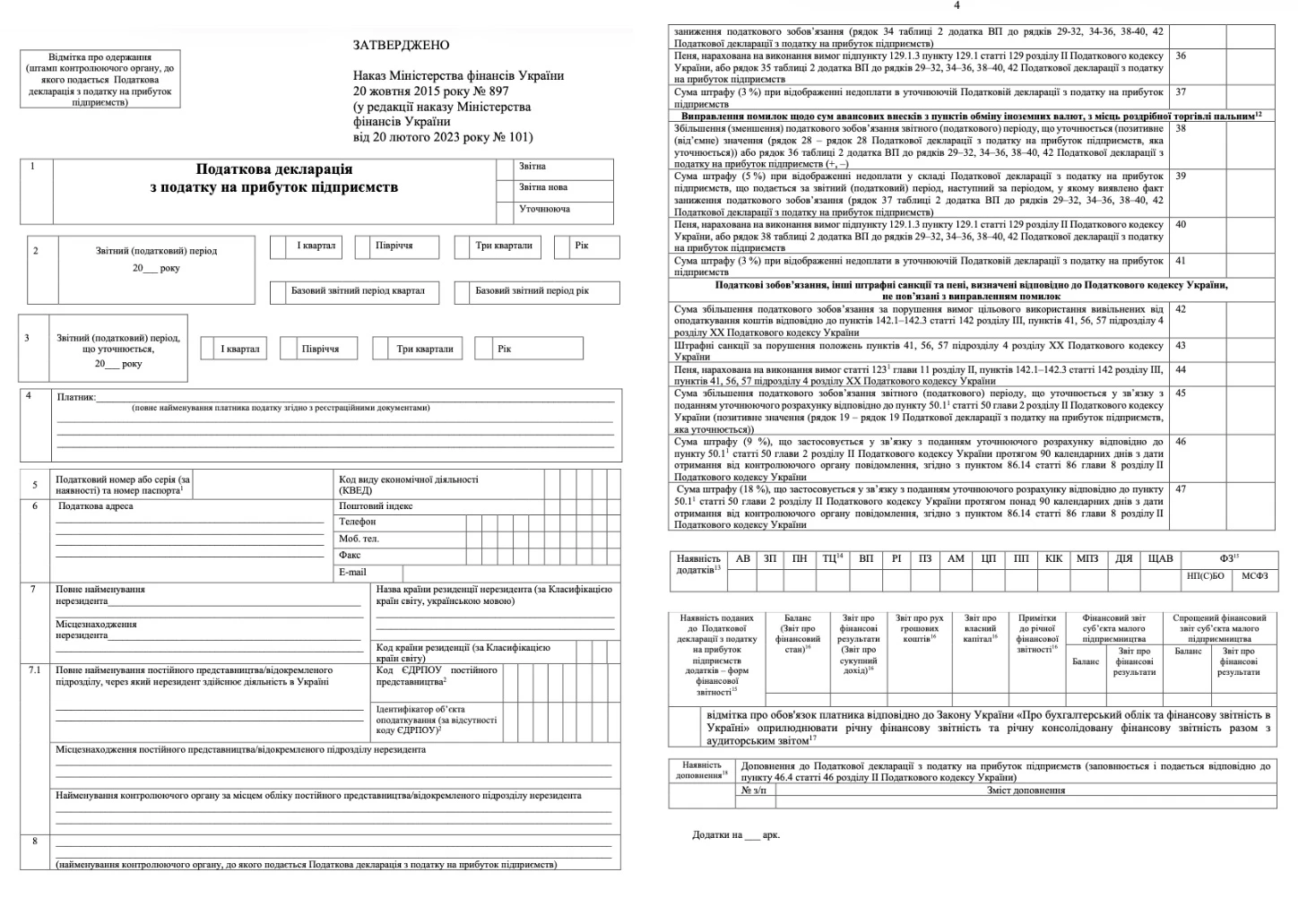

Декларация по налогу на прибыль: бланк 2025

Для отчета по налогу на прибыль используются бланк декларации:

- за 9 месяцев 2025 года — с последними изменениями, внесенными Приказом № 215 (идентификатор формы для юрлиц — J0100128);

- за весь 2025 год — с последними изменениями, внесенными Приказом № 371. На этот счет есть разъяснение ГУ ГНС в Одесской области, а также разъяснение ГНС 102.20.02 ОИР. Такая форма в Электронном кабинете появится, скорее всего, с 1 января 2026 года (идентификатор формы для юрлиц, вероятно, будет J0100129). В декларации появилось новое Приложение БД, а также строки 3.1.9 БД, 3.1.13 БД, 4.1.25 БД Приложения РІ к строке 03 РІ, строки 20 БД, 21 БД Приложения ДІЯ (строка 06.3 ДІЯ).

Ниже представлен бланк с изменениями из Приказа № 215 для отчетности за 9 месяцев 2025 года.

Декларация по налогу на прибыль: сроки сдачи 2025/2026

Год и квартал — это базовые налоговые (отчетные) периоды для плательщиков налога на прибыль. Правда, для производителей сельскохозяйственной продукции есть еще особый годовой период «1 июля —30 июня» (пп. 137.4.1 НК).

Внимание: по результатам 2025 года декларация по налогу на прибыль подается не позднее 3 марта 2025 года.

СРОКИ ПОДАЧИ ДЕКЛАРАЦИИ ПО НАЛОГУ НА ПРИБЫЛЬ 2025 | |

Базовый отчетный период | |

КВАРТАЛ | КАЛЕНДАРНЫЙ ГОД |

общее правило подачи декларации | |

| в течение 60 к. дней, следующих за последним к. дн. отчетного года* |

крайние даты подачи декларации: | |

|

|

особый отчетный период для сельхозпредприятий** | |

| |

* если последний день срока подачи декларации приходится на выходной или праздничный, последним днем является следующий операционный день по следующему или праздничному (п. 49.20 НК); ** целей НП сельхозпроизводителями являются предприятие с доходом от продажи с/х продукции собственного производства за предыдущий налоговый (отчетный) год > 50% от общей суммы дохода (пп. 137.4.1 НК); *** за избрание особого отчетного периода в специальном поле 10 «Особые отметки» декларации по НП необходимо определить себя как производителя сельскохозяйственной продукции | |

Внимание: как квартальные, так и годовые налогоплательщики представляют годовую декларацию по налогу на прибыль в течение 60 к. дн., следующих за последним к. дн. отчетного года

Крайний срок оплаты НП — в течение 10 к. дней, следующих за днем представления. Теперь НП следует заплатить за:

- за 2025 год — до 12 марта 2026 года (четверг);

- за особый отчетный период «1 июля 2025 — 30 июня 2026» — до 8 сентября 2026 года (включительно).

При подаче Приложения ФЗ к декларации обратите внимание, что в Госстат финансовая отчетность имеет свои сроки подачи и они, как правило, наступают раньше самой декларации. Так, квартальная финотчетность подается до 30 числа после отчетного квартала, а годовая — не позднее 28 февраля (см. п. 5 Порядка представления финансовой отчетности, утвержденного приказом Минфина от 28.02.2000 № 419).

Декларация по налогу на прибыль во время военного положения

Для плательщиков НП, не имеющих возможности вовремя подать декларацию, такая обязанность переносится на период в течение 6 месяцев после отмены действия военного положения. В таком случае штрафа не будет — как за несвоевременную подачу декларации, так и за неуплату налога (см. п. 69.1 разд. 10 Переходных положений НК). Это общее правило, касающееся декларирования и уплаты других налогов.

Возможность или невозможность выполнить налоговые обязанности определяется по правилам соответствующего Порядка, утвержденного приказом Минфина от 29.07.2022 № 225. Там же есть и список нужных документов для подтверждения невозможности выполнять свои налоговые обязанности. Также читайте подробнее обо всем этом в соответствующем материале, как подтвердить невозможность выполнять налоговые обязанности.

Кто подает декларацию по налогу на прибыль ежеквартально

Ежеквартально должны отчитываться все плательщики НП с квартальным базовым отчетным периодом. В первую очередь, к ним относятся те, кто получил в 2024 году чистый доход > 40 млн грн (пп. «в» п. 137.5 НК, п. 137.4 НК).

Обратите внимание, что критерий «чистый доход > 40 млн грн» для разделения плательщиков НП на малоходников (годовиков) и высокодоходников (квартальщиков) применяется по результатам 2024 года и действует для подачи всех квартальных налоговых деклараций за 2025 года.

Также ради учета налоговых разниц «квартальщиком» можно стать добровольно, но в середине года сделать такой переход нельзя.

Также есть временные или разовые квартальщики. Так, за период с начала года (I квартал, полугодие, 9 месяцев) должны подать декларацию по НП:

- предприятия, которые с начала квартала изменили общую систему налогообложения на упрощенную систему, то есть стали плательщиками единого налога;

- предприятия, за каким и прошла процедура ликвидации (следует поставить соответствующую отметку в поле 10 «Особые отметки»). Однако они могут это сделать и раньше, не дожидаясь окончания квартала, в котором были ликвидированы;

- неприбыльные организации, нарушившие условия своего неприбыльного статуса;

- организации, которые стали неприбыльными в таком периоде и были внесены в Реестр неприбыльщиков;

- предприятия, нарушившие условия налоговой льготы на уплату НП по ставке 0%.

«Временные» квартальщики (неприбыльцы-нарушители, льготники-нарушители) должны подавать декларацию и дальше до конца года подавать ежеквартально.

Кто представляет декларацию по налогу на прибыль только по результатам года

В первую очередь это малодоходники. Также независимо от полученного объема дохода за год, а не поквартально отчитываются в 2025 году:

- вновь созданные в 2025 году плательщики НП;

- новые плательщики НП из числа бывших единщиков, если они оставили упрощенную систему в 2024 или 2025 году;

- новозарегистрированные представительства нерезидентов (иностранных юрлиц).

По результатам отчетного года такие плательщики НП могут дальше стать «квартальщиками» или «годовниками», отметив свой выбор в поле «Наличие решения» заключительной части декларации по НП за отчетный год.

Квартальные и годовые плательщики НП обобщены в таблице ниже.

БАЗОВЫЕ ОТЧЕТНЫЕ ПЕРИОДЫ ПОДАЧИ ДЕКЛАРАЦИИ ПО НАЛОГУ НА ПРИБЫЛЬ | |

КВАРТАЛ | КАЛЕНДАРНЫЙ ГОД |

«большедоходники» и «добровольцы» | «малодоходчики» |

как накапливаются данные в декларации | |

Нарастающим итогом (п. 137.4 НК): 1 квартал (3 месяца), полугодие (6 месяцев), 3 квартала (9 месяцев), год (12 месяцев). Например, декларация за 9 месяцев включает данные, как за ІІІ квартал, так и за І и ІІ кварталы. | сразу данные за весь год (п. 137.4 НК) |

критерии за доходами плательщика НП (все доходы без НДС, включая выручку от реализации, другой операционный доход, финансовые доходы и другие): | |

> 40 млн грн | ≤ 40 млн грн * |

корректировка финрезультата на налоговые разницы (Приложение РІ) | |

Да, совершают. Налогоплательщик может добровольно выбрать квартальный отчетный период и учитывать налоговые разницы | Нет, не совершают. Исключение — корректировка в убытки прошлых периодов, нарушение требований к договорам долгосрочного страхования жизни (ст. 1231 НК) |

другие плательщики НП | |

|

|

* если по результатам 2025 года малодоходник-годовщик получит доход более 40 млн грн, то при отчетности по результатам 2025 года он должен применить налоговые разницы, а с 2026 года стать крупнодоходником-квартальщиком. При этом учитывается весь доход, начиная с 1 января 2025 года (см. также разъяснение ГНС); **нерезиденты должны официально зарегистрироваться как плательщики НП в ГНС в случае, если проводят хозяйственную деятельность на территории Украины через постоянное представительство нерезидента (определение — пп. 14.1.193 НК), получают доходы из украинского источника (перечень — пп. 14.1.54 НК)), имеют обязанностью платить НП. При этом прибыль они должны рассчитывать с учетом принципа вытянутой руки (пп. 141.4.7 НК); *** предприятия, ставшие плательщиками НП в середине года, имеют первый отчетный период с даты взятия на учет по последней календарный день года (см. пп. 137.4.2 НК). Новых плательщиков НП из числа единщиков налоговики также приравнивают к вновь созданным предприятиям (ИНК ГНС от 23.02.2018 № 744/6/99-99-15-02-02-15/ІПК) | |

Особые декларанты — плательщики налога на репатриацию

Также существует еще одна группа декларантов — лица, которые должны задекларировать и уплатить налог на доходы нерезидентов (так называемый налог на репатриацию). Этот налог считается составной частью налога на прибыль, поэтому они размещены в одной декларации (Приложение ПН). Такими лицами могут быть все плательщики налога на прибыль в случае выплаты доходов нерезидентам-юрлицам, а также:

- единоналожники-юрлица. Об этом есть письмо ГНС от 31.01.2020 № 407/6/99-00-04-02-02-06/ІПК;

- ФЛП-единщики, ФЛП-общники, а также независимые (те, кто проводит независимую профессиональную деятельность). С на этот счет есть письмо ГФСУ от 04.01.2019 № 357/7/99-99-15-02-01-17;

- неприбыльцы. Предоставляют вместе с Отчетом об использовании доходов (прибылей) неприбыльной организации. Разъяснения есть в письме ГНС от 19.10.2020 № 4297/ІПК/99-00-05-05-02-06).

Налоговую декларацию по НП такие «репатрианты» представляют не за квартал, а за год, так как по пп. 133.4.7 НК, пп. «г» п. 137.5 НК отчетным периодом для них календарный год. Таким образом, если такие доходы были выплачены нерезиденту в первом полугодии 2025 года, то следует отчитываться по результатам 2025 года.

Внимание: «Репатрианты» из числа ФЛП, единщиков, независимых и неприбыльщиков подают декларацию по НП по результатам календарного года.

Однако несмотря на подачу декларации плательщиками налога на прибыль такие лица, которые платят налог на репатриацию, плательщиками налога на прибыль не считаются. Правда, бланк налоговой декларации по НП универсален и применяется всеми отчетчиками — как плательщиками налога на прибыль, так и налога на репатриацию.

«Репатрианты» заполняют декларацию по НП не всю, а только Приложение НН, а в основной части декларации — заглавную часть и строки 23ПН, 24, 25, а также отметить знаком «+» поданное Приложение НН в поле «Наличие приложений». Кроме того, им следует сделать отметку в специальном поле 10 Особые отметки, где указать свой тип как декларанта. Другие строки декларации по НП и приложения к декларации по НП в таком случае не заполняются и не представляются.

Электронная и бумажная формы декларации

Все, кроме крупных и средних предприятий, могут подавать как в электронной, так и в бумажной форме. Однако лучше всего подать в электронной форме. Крупные и средние предприятия только в электронной форме. Критерии для различения крупных и средних предприятий для целей налоговой отчетности используем те же, что и для целей избрания форм финансированной отчетности, т.е. по статье 2 Закона Украины «О бухгалтерском учете и финансовой отчетности в Украине» от 16.07.1999 № 996. Именно эти критерии ссылаются налоговики (разъяснение ГУ ГНС в Ивано-Франковской области).

Относительно бумажной формы существует возможность подать и по почте с уведомлением о вручении и описанием вложения. Однако делать это следует не позднее чем за 5 дней до истечения срока подачи декларации.

Внимание: прежде чем подавать электронную налоговую декларацию по НП, подавайте сначала финансовую отчетность за соответствующий период и дождитесь электронной квитанции.

Контролируемые операции в декларации по налогу на прибыль

У плательщиков НП, имеющих контролируемые операции, связан с декларацией Отчет о контролируемых операциях, которую подают те плательщики НП, у которых есть хозяйственные операции с нерезидентами, как подпадают под критерии контролируемых. Если после составления Отчета о контролируемых операциях обнаруживается недоплата НП, тогда придется еще и подать уточняющую декларацию по налогу на прибыль, но без штрафных последствий.

Розповімо, які саме програми зараз у чорному списку. Пояснимо мету таких заходів безпеки та можливі наслідки порушення заборони використання 1С-продуктів в Україні

Штрафы за неподачу и ошибки в декларации по налогу на прибыль

Налог на прибыль декларация имеет и наказание за неподачу и допущенные ошибки и извращения. Это такие штрафы:

- 340 грн — за каждую неподачу/несвоевременную подачу (п. 120.1 НК);

- 1020 грн — повторная неподача/несвоевременная подача в течение года (п. 120.1 НК);

- 5% суммы недоплаты — штраф за несвоевременную уплату, если просрочка менее 30 дней (п. 124.1 НК);

- 10% суммы недоплаты — штраф за несвоевременную уплату, если просрочка больше 30 дней (п. 124.1 НК).

Однако если налоговики неуплату НП квалифицируют как умышленную, то штрафы растут до 25%, а при повторной неуплате в течение 1095 к. дн. — до 50% (п. 124.2 НК).

Также по правилам п. 129.1 НК может еще и начисляться пеня каждый день (или с 91-го дня) на основе 100% или 120% учетной ставки НБУ — в зависимости от ситуации.

Внимание: Баланс и отчет о финансовых результатах — это обязательные формы финансовой отчетности при квартальном отчетном периоде.

Что касается военного положения, то штрафы тоже действуют, если невозможность выполнять свои налоговые обязательства не доказана в установленном порядке.

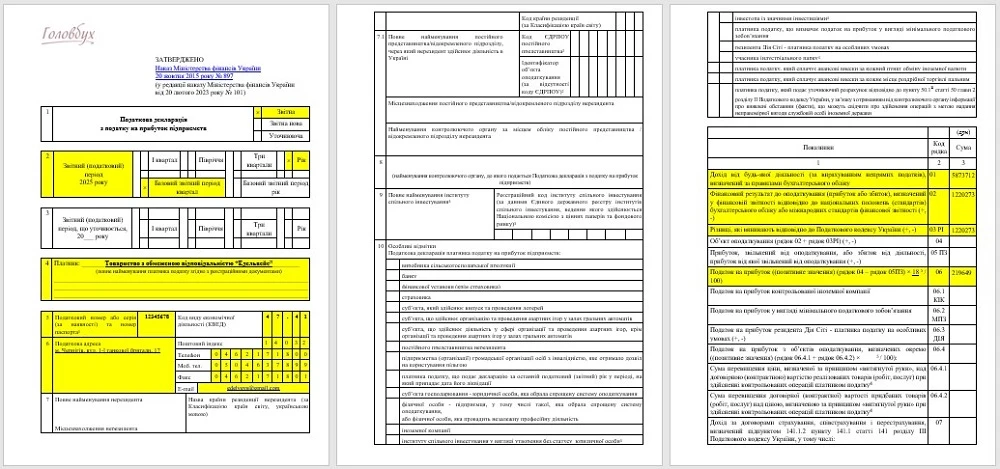

Образец налоговой декларации по налогу на прибыль 2025