Страхование является видом гражданско-правовых отношений по защите имущественных интересов физических и юридических лиц в случае наступления определенных событий — страховых случаев (ст. 1 Закона Украины «О страховании» от 07.03.1996 № 85/96-ВР; далее — Закон О страховании). Субъектами таких правоотношений являются страховщики и страхователи.

Страховщики — это, как правило, финансовые учреждения или зарегистрированные филиалы иностранных страховых компаний, получившие лицензию на осуществление страховой деятельности (ст. 2 Закона о страховании). А страхователи — юридические или физические лица, заключившие со страховщиками договор страхования или являющиеся страхователями согласно законодательству Украины (ст. 3 Закона о страховании).

Факт заключения договора страхования удостоверяют страховым полисом. Страхователь должен внести страховой платеж, то есть плату за страхование (ст. 10 Закона О страховании). Вебінари для бухгалтерів 2026

Каким бывает автострахование

Есть две формы страхования: обязательная и добровольная (ст. 5 Закона О страховании). Они, в свою очередь, включают виды страхования (ст. 6, 7 Закона о страховании). Отдельные виды добровольного страхования отличаются от обязательного тем, что покрывают больше рисков (см. Схему 1).

Схема 1

Добровольное страхование гражданской ответственности владельцев наземного транспорта является видом добровольного страхования (п. 12 ст. 6 Закона о страховании). Это механизм защиты, обеспечивающий возмещение вреда, причиненного потерпевшим в результате ДТП третьим лицам, в случае если сумма ущерба превышает лимит ответственности по обязательной автогражданке. То есть добровольная автогражданка – не альтернатива, а дополнение к обязательной автогражданке.

Автогражданку оформляют на транспортное средство, ведь автомобилем может управлять не только один человек. Даже в страховом полисе отмечают место регистрации авто, от которого зависит страховой платеж. Самым дорогим он будет для авто, зарегистрированных в г. Киеве (постановление МТСБУ от 25.01.2012 № 1661/10).

КАСКО — это добровольное страхование имущественных интересов, связанных с владением, пользованием и распоряжением транспортным средством и оборудованием, что установлено на нем. Оно не включает в себя страхование перевозимого имущества и ответственности перед третьими лицами.

Итак, страхование по договорам осаго (ОСАГО и ДСАГО) распространено только на ответственность автовладельца перед теми, кому он помешал на своем авто, а не на его авто. А по договорам КАСКО - именно на авто владельца.

Страховые полисы приобретают, как правило, на год. Учет расходов на эти виды страхования принципиально не различается.

Направление расходов

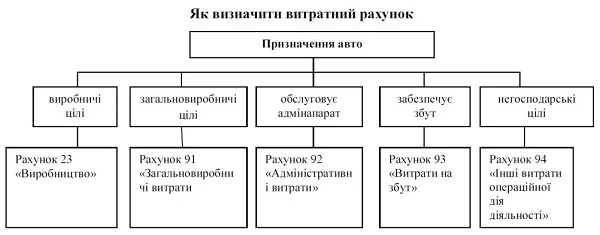

Как отражать в бухгалтерском учете страховые платежи, зависит от направления использования застрахованного транспортного средства (см. Схему 2).

Схема 2

Например, если используете авто для административных нужд, признавайте административные расходы. Но не сразу.

Бухгалтер без знань — як калькулятор без батарейки. Вища школа Головбуха підзаряджає: освіта онлайн у зручний час і будь-де ⚡

Когда признавать расходы

Как правило, страховые платежи уплачивают единовременно за весь срок страхования, когда заключают договор. То есть уплата страхового взноса-это предварительная оплата услуг. А авансы в расходы не включают (пп. 9.2 П(С)БУ 16 «Расходы»).

Страховые платежи, которые перечислили авансом, сначала покажите по дебету счета 39 «Расходы будущих периодов» (Инструкция по применению Плана счетов бухгалтерского учета активов, капитала, обязательств и хозяйственных операций предприятий и организаций, утвержденная приказом Минфина от 30.11.1999 № 291), а уже потом включайте в расходы тех периодов, к которым они принадлежат по договору страхования.

Внимание: расходы на страховой платеж сначала зачислите на счет 39.

Расчеты по страхованию учитывайте на субсчетах счета 65 «Расчеты по страхованию». В частности, расчеты по страхованию имущества предприятия и имущества его работников записывайте на субсчет 655 «Расчеты по страхованию имущества». То есть этот субсчет подойдет для учета страховых платежей по договору добровольного страхования наземного транспорта (КАСКО).

Для учета страхования по автогражданке нет отдельного субсчета. Поэтому имеете право открыть отдельный субсчет, например, 656. Рассмотрим Пример.

Пример: учет расходов на обязательную автогражданку

Предприятие использует автомобиль для административных целей. По договору ОСАГО получило страховой полис сроком на 12 месяцев. Сумма страхового платежа-900 грн.

№ | Содержание хозяйственной операции | Бухгалтерский учет | Сумма, грн | |

Д-т | К-т | |||

1 | Оплатили страховой платеж по договору ОСАГО | 656 | 311 | 900 |

2 | Получили страховой полис и страховой платеж за автомобиль отнесли к расходам будущих периодов | 39 | 656 | 900 |

3 | Списали на административные расходы сумму расходов по страхованию автомобиля в первом месяце (900 грн ÷ 12 мес.) | 92 | 39 | 75 |

Штучний інтелект уміє багато. Та у питаннях податків і звітів вирішальне — не швидкість, а досвід. У системі «Експертус Головбух» консультують живі експерти, які не генерують відповіді, а перевіряють і зважують кожну рекомендацію 👇

Что с налогами

Объект обложения налогом на прибыль-Бухгалтерский финансовый результат до налогообложения, скорректированный на разнице (пп. 134.1.1 Налогового кодекса Украины; НК). Однако в случае страхования авто финансовый результат не корректируйте.

Если автомобиль непроизводственный, расходы на его страхование все равно будут уменьшать финансовый результат. Для налогового учета страховых платежей также не имеет значения форма страхования-добровольная или обязательная. Никаких корректировок в отношении таких расходов в приложении РІ к декларации по налогу на прибыль предприятий, утвержденной приказом Минфина от 20.10.2015 № 897) не отражайте.

Операции по предоставлению услуг страхования не являются объектом обложения НДС (пп. 196.1.3 НК). Поэтому на налоговый кредит не рассчитывайте.

Как обложить налогом страхование арендованного авто

Транспортное средство страхует наймодатель (ч. 1 ст. 802 Гражданского кодекса Украины). Поэтому, если оплачиваете за него страховой платеж, это его доход, причем в неденежной форме. Ведь наймодатель фактически получит от вас страховой полис, а не деньги.

Сумму страховых платежей, которую платит юрлицо-арендатор по договору страхования транспортного средства физлица-арендодателя по программе «Полное КАСКО», включайте в общий месячный (годовой) налогооблагаемый доход такого физлица. Соответственно, такие суммы облагайте НДФЛ и военным сбором на общих основаниях.

Базой обложения НДФЛ является стоимость дохода, рассчитанная по обычным ценам, умноженная на натуральный коэффициент (п. 164.5 НК). Сейчас такой коэффициент для ставки налога 18% равен 1,219512.

Суммы таких страховых платежей являются базой начисления ЕСВ. Это подтверждают налоговики в письме от ГНС 17.09.2018 № 4057/6/99-99-13-02-03-15/ИНК.