Страхування є видом цивільно-правових відносин щодо захисту майнових інтересів фізичних і юридичних осіб у разі настання певних подій — страхових випадків (ст. 1 Закону України «Про страхування» від 07.03.1996 № 85/96-ВР; далі — Закон про страхування). Суб’єктами таких правовідносин є страховики і страхувальники.

Страховики — це, як правило, фінансові установи або зареєстровані філії іноземних страхових компаній, що отримали ліцензію на провадження страхової діяльності (ст. 2 Закону про страхування). А страхувальники — юридичні або фізичні особи, які уклали зі страховиками договір страхування або є страхувальниками згідно із законодавством України (ст. 3 Закону про страхування).

Факт укладення договору страхування засвідчують страховим полісом. Страхувальник має внести страховий платіж, тобто плату за страхування (ст. 10 Закону про страхування). Вебінари для бухгалтерів 2026

Яким буває автострахування

Є дві форми страхування: обов’язкова і добровільна (ст. 5 Закону про страхування). Вони, своєю чергою, включають види страхування (ст. 6, 7 Закону про страхування). Окремі види добровільного страхування відрізняються від обов’язкового тим, що покривають більше ризиків (див. Схему 1).

Схема 1

Добровільне страхування цивільної відповідальності власників наземного транспорту є видом добровільного страхування (п. 12 ст. 6 Закону про страхування). Це механізм захисту, що забезпечує відшкодування шкоди, заподіяної потерпілим внаслідок ДТП третім особам, у разі якщо сума збитку перевищує ліміт відповідальності за обов’язковою автоцивілкою. Тобто добровільна автоцивілка — не альтернатива, а доповнення до обов’язкової автоцивілки.

Автоцивілку оформлюють на транспортний засіб, адже автомобілем може керувати не лише одна особа. Навіть у страховому полісі зазначають місце реєстрації авто, від якого залежить страховий платіж. Найдорожчим він буде для авто, зареєстрованих у м. Києві (постанова МТСБУ від 25.01.2012 № 1661/10).

КАСКО — це добровільне страхування майнових інтересів, що пов’язані з володінням, користуванням і розпоряджанням транспортним засобом і обладнанням, що встановлене на ньому. Воно не включає в себе страхування майна, що перевозять, та відповідальності перед третіми особами.

Отже, страхування за договорами автоцивілки (ОСАЦВ та ДСАЦВ) поширене лише на відповідальність автовласника перед тими, кому він зашкодив на своєму авто, а не на його авто. А за договорами КАСКО — саме на авто власника.

Страхові поліси придбавають, як правило, на рік. Облік витрат на ці види страхування принципово не різниться.

Який напрям витрат

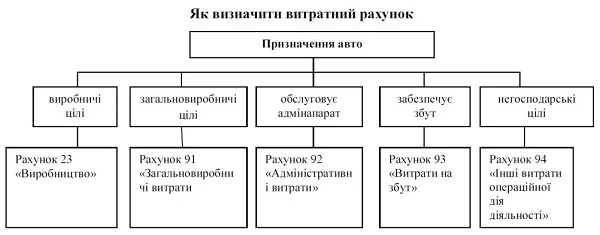

Як відображати в бухгалтерському обліку страхові платежі, залежить від напряму використання застрахованого транспортного засобу (див. Схему 2).

Схема 2

Наприклад, якщо використовуєте авто для адміністративних потреб, визнавайте адміністративні витрати. Але не одразу.

Бухгалтер без знань — як калькулятор без батарейки. Вища школа Головбуха підзаряджає: освіта онлайн у зручний час і будь-де ⚡

Коли визнавати витрати

Як правило, страхові платежі сплачують одноразово за весь строк страхування, коли укладають договір. Тобто сплата страхового внеску — це попередня оплата послуг. А аванси до витрат не включають (пп. 9.2 П(С)БО 16 «Витрати»).

Страхові платежі, які перерахували авансом, спочатку покажіть за дебетом рахунку 39 «Витрати майбутніх періодів» (Інструкція про застосування Плану рахунків бухгалтерського обліку активів, капіталу, зобов’язань і господарських операцій підприємств і організацій, затверджена наказом Мінфіну від 30.11.1999 № 291), а вже потім включайте до витрат тих періодів, до яких вони належать за договором страхування.

Увага: витрати на страховий платіж спочатку зарахуйте на рахунок 39.

Розрахунки зі страхування обліковуйте на субрахунках рахунку 65 «Розрахунки за страхуванням». Зокрема, розрахунки за страхуванням майна підприємства та майна його працівників записуйте на субрахунок 655 «Розрахунки за страхуванням майна». Тобто цей субрахунок підійде для обліку страхових платежів за договором добровільного страхування наземного транспорту (КАСКО).

Для обліку страхування за автоцивілкою немає окремого субрахунку. Тому маєте право відкрити окремий субрахунок, наприклад 656. Розглянемо Приклад.

Приклад: Облік витрат на обов’язкову автоцивілку

Підприємство використовує автомобіль для адміністративних цілей. За договором ОСАЦВ отримало страховий поліс строком на 12 місяців. Сума страхового платежу — 900 грн.

№ | Зміст господарської операції | Бухгалтерський облік | Сума, | |

Д-т | К-т | |||

1 | Сплатили страховий платіж за договором ОСАЦВ | 656 | 311 | 900 |

2 | Отримали страховий поліс і страховий платіж за автомобіль віднесли до витрат майбутніх періодів | 39 | 656 | 900 |

3 | Списали на адміністративні витрати суму витрат зі страхування автомобіля в першому місяці (900 грн ÷ 12 міс.) | 92 | 39 | 75 |

Що з податками

Об’єкт оподаткування податком на прибуток — бухгалтерський фінансовий результат до оподаткування, скоригований на різниці (пп. 134.1.1 Податкового кодексу України; ПК). Однак у разі страхування авто фінансовий результат не коригуйте.

Якщо автомобіль невиробничий, витрати на його страхування все одно зменшуватимуть фінансовий результат. Для податкового обліку страхових платежів також не має значення форма страхування — добровільна чи обов’язкова. Жодних коригувань стосовно таких витрат у додатку РІ до Податкової декларації з податку на прибуток підприємств (затвердженій наказом Мінфіну від 20.10.2015 № 897) не відображайте.

Операції з надання послуг страхування не є об’єктом оподаткування ПДВ (пп. 196.1.3 ПК). Тому на податковий кредит не розраховуйте.

Як оподаткувати страхування орендованого авто

Транспортний засіб страхує наймодавець (ч. 1 ст. 802 Цивільного кодексу України). Тому, якщо оплачуєте за нього страховий платіж, це його дохід, причому в негрошовій формі. Адже наймодавець фактично отримає від вас страховий поліс, а не гроші.

Суму страхових платежів, яку сплачує юрособа-орендар за договором страхування транспортного засобу фізособи-орендодавця за програмою «Повне КАСКО», включайте до загального місячного (річного) оподатковуваного доходу такої фізособи. Відповідно, такі суми оподатковуйте ПДФО та військовим збором на загальних підставах.

Базою оподаткування ПДФО є вартість доходу, розрахована за звичайними цінами, помножена на натуральний коефіцієнт (п. 164.5 ПК). Наразі такий коефіцієнт для ставки податку 18% дорівнює 1,219512.

Суми таких страхових платежів є базою нарахування ЄСВ. Це підтверджують податківці у листі ДФС від 17.09.2018 № 4057/6/99-99-13-02-03-15/ІПК.