Фактическая проверка

Что такое фактическая проверка

Фактическая проверка — это проверка, о которой налоговики не предупреждают заранее и проводят на месте, где расположены хозяйственные или иные объекты права собственности плательщиков (пп. 75.1.3, п 80.1 НК).

Фактические проверки проводятся в рабочее время предприятия.

Проверять могут: оборот наличности, порядок проведения расчетных операций, ведение кассовых операций, наличие лицензий и свидетельств, а также оформление трудовых отношений с работниками. Перед началом фактической проверки порядка осуществления расчетных операций и ведения кассовых операций налоговики могут провести контрольную расчетную операцию (п. 80.4 НК, пп. 20.1.10 НК).

А что с фактическими проверками во время войны

По подпункту 69.2 подраздела 10 Переходных положений НК фактические проверки во время военного положения разрешены.

Что проверяют во время фактической проверки

Кроме расчетных операций и РРО, осуществляя фактическую проверку, налоговики могут проверить по месту фактического осуществления хозяйственной деятельности (пп. 75.1.3 НК):

- расположение хозяйственных или других объектов права собственности;

- соблюдение правил наличного обращения, в том числе кассовых операций;

- наличие лицензий, свидетельств, в т.ч. на производство и оборот подакцизных товаров;

- соблюдение работодателем норм трудового законодательства, в том числе оформление трудовых отношений с работниками или другими наемными лицами. Здесь могут проверяться документы, удостоверяющие личность;

- контроль ценообразования – во время военного положения (пп. 69.27 подраздел. 10 Переходных положений НК).

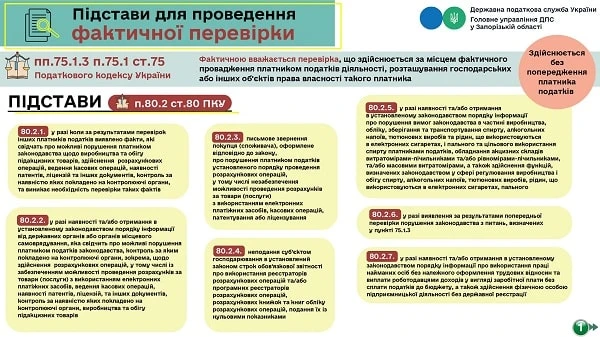

Какие основания для проведения фактической проверки

Налоговики могут провести фактическую проверку при наличии хотя бы одного из семи оснований (п. 80.2 НК).

Основание 1. Проверка контрагента

По результатам проверок других налогоплательщиков фискалы выявили факты, свидетельствующие о том, что вы, возможно, тоже нарушили законодательство. Это повод направить к вам контролеров (пп. 80.2.1 НК).

Основание 2. Информация от органов власти

Информацию о возможных нарушениях налоговики получают от государственных органов и органов местного самоуправления. Если вы в списках подозреваемых — проверка неизбежна (пп. 80.2.2 НК).

Основание 3. Письменное обращение покупателя

Фактическую проверку могут инициировать и по письменному обращению потребителя. Выяснить, кто и чем был недоволен, вероятнее всего, вам не удастся. Налоговики заявят, что не имеют права разглашать сведения, полученные по запросам граждан (ст. 9 и ст. 10 Закона «Об обращениях граждан» от 02.10.1996 № 393/96-ВР). К тому же имя, фамилия, место жительства и работы – это конфиденциальная информация (ст. 5 Закона «О защите персональных данных» от 01.06.2010 № 2297-VI) (пп. 80.2.3 НК).

Штучний інтелект уміє багато. Та у питаннях податків і звітів вирішальне — не швидкість, а досвід. У системі «Експертус Головбух» консультують живі експерти, які не генерують відповіді, а перевіряють і зважують кожну рекомендацію 👇

Основание 4. Несвоевременно представили отчетность

Еще одно основание для проверки-если вы не вовремя подали отчет об использовании КУРО (РК) или подали его с нулевыми показателями (пп. 80.2.4 НК).

Основание 5. Нарушение работы с подакцизными товарами

Налоговики также получают информацию о возможных нарушениях законодательства, касающихся:

- производства, учета, хранения и транспортировки спирта, алкогольных напитков, табачных изделий и жидкостей, используемых в электронных сигаретах и целевого использования спирта;

- оборудование акцизных складов расходомерами-счетчиками и / или равномерными счетчиками;

- производства и обращения спирта, алкогольных напитков, табачных изделий, жидкостей, используемых в электронных сигаретах и горючего.

Это тоже повод для фактической проверки (пп. 80.2.5 НК).

Основание 6. Нарушения, выявленные в ходе предыдущей проверки

Работники ГНС могут проконтролировать, прекратили ли вы нарушать законодательство по вопросам, подлежащим фактической проверке (пп. 80.2.6 НК). Такую проверку они имеют право провести один раз в течение 12 месяцев с даты составления акта по результатам предыдущей проверки (п. 80.3 НК).

Основание 7. Информация о неоформленных работников или нерегистрацию ФЛП

Для назначения проверки фискалами достаточно информации, что вы:

- используете труд наемных работников, с которыми не оформили трудовые отношения;

- выплачиваете работникам зарплату, но не платите с нее налоги в бюджет;

- осуществляете предпринимательскую деятельность без государственной регистрации как ФЛП (пп. 80.2.7 НК).

Кто может проводить фактическую проверку

Фактическую проверку могут проводить два или более должностных лица органа контроля (п. 80.7 НК).

Внимание: в направлении на проверку должны быть указаны должности и фамилии контролеров. Проверку не может проводить один инспектор.

Должностные лица органа ГНС имеют право начать фактическую проверку только тогда, когда предъявили:

- направление на проведение фактической проверки;

- копии приказа о проведении проверки;

- служебные удостоверения ревизоров.

Проверьте, есть ли в направлении на проверку:

- дата выдачи;

- наименование контролирующего органа;

- реквизиты приказа о проведении соответствующей проверки (они должны совпадать в направлении и приказе);

- наименование и реквизиты предприятия (фамилия, имя, отчество физического лица – проверяемого плательщика налога) или объекта (если это, например магазин), проверка которого проводится;

- цель проверки;

- вид проверки – фактическая;

- основания (что-то из перечня п. 80.2 НК);

- дата начала и продолжительность проверки;

- должность и фамилия должностных лиц, проводящих проверку;

- подпись руководителя (его заместителя или уполномоченного лица) контролирующего органа, скрепленного печатью контролирующего органа.

Эти документы проверяющие должны вручить вам или лицам, которые фактически проводят расчетные операции, под расписку до начала проведения такой проверки. После проверки всех данных распишитесь в направлении и укажите свои фамилию, имя, отчество, должность, а также дату и время ознакомления (п. 81.1 НК).

Как долго ведется фактическая проверка

Фактическая проверка должна быть проведена в течение 10 суток с возможным продлением на 5 суток при наличии оснований (п. 82.3 НК). Основания для продолжения фактической проверки:

- заявление субъекта хозяйствования, что ему нужно подать документы по вопросам проверки;

- сменный режим работы или суммированный учет рабочего времени у субъекта хозяйствования.

При этом количество проверок в годе ничем не ограничивается.

Чем заканчивается налоговая проверка

После налоговой проверки налоговики составляют в 2-х экземплярах (п. 86.1 НК, п. 86.5 НК):

- акт – если выявлены нарушения;

- справку – если нарушений не выявили.

Данные документы подписываются в месте проведения проверки или в помещении налогового органа (абз. 3 п. 86.5 НК). Акт можно подписать с возражениями. Затем данные возражение на акт проверки с обоснованием и дополнительными документами можно подать в ГНС. Сделать это нужно в течение 10 рабочих дней со дня, следующего за днем получения акта (разъяснение ГНС ВИР 130.06).

ЧИ ГОТОВІ ВИ ДО ПЕРЕВІРКИ: ТЕСТ ➡️

Фактическая проверка: судебная практика

Верховный Суд (далее – ВС) в постановлении от 13.06.2024 по делу № 160/2480/22 (кассационное производство № К/990/9390/23) указал на некоторые нюансы, которые остаются без внимания как налогоплательщиков, так и налоговиков.

Суд указал, что поскольку, в частности, подпункт 80.2.5 НК устанавливает в одном подпункте два самостоятельных (отдельных) основания для проведения проверки, то в приказе о назначении проверки налоговики вместе с юридическим основанием в виде нумерационного обозначения подпункта обязаны отразить конкретное из таких двух фактических оснований, которая и обусловила принятие решения о проведении проверки, или обе, в объеме, достаточном для идентификации одного из двух (или обоих в совокупности в случае их наличия). Отражение такого фактического основания не обязательно должно быть сформулировано тождественно к содержанию правовой нормы, которым это основание установлено, однако должно быть четко определено и содержательно соответствовать правовой норме.

То есть, в случае если основанием для назначения фактической проверки стало наличие (получение) определенной информации, то налоговый орган в решении о проведении проверки наряду со ссылкой на подпункт 80.2.5 должен по меньшей мере указать о «наличии (получении) информации о возможном нарушении» или указать реквизиты документа, который служил поводом для назначения проверки и содержит такую информацию. Аналогично, если фактическим основанием для назначения фактической проверки явилось осуществление соответствующих функций, то налоговый орган в решении о проведении проверки вместе со ссылкой на подпункт 80.2.5 НК должен именно об этом указать. Соответственно, если основанием для назначения проверки стала совокупность фактических оснований, предусмотренных настоящим подпунктом, то налоговый орган в решении о проведении проверки наряду со ссылкой на подпункт 80.2.5 должен это отразить следующим образом.

Именно такой объем информации в приказе, принятом в соответствии с подпунктом 80.2.5, можно считать минимально достаточным в пункте 81.1 НК по указанию в приказе основания для проведения проверки, поскольку предоставляет налогоплательщику общее понимание основания ее назначения и соответствующий предмет проверки. Такое информирование о фактическом обстоятельстве должно быть приведено среди оснований для проведения проверки, то есть перед резолютивной частью приказа. В случае, если приказ отвечает требованиям по отражению в нем минимально достаточного объема информации относительно основания проведения проверки, такой приказ не может считаться оформленным с существенным нарушением требований действующего законодательства. Как следствие, такой приказ нельзя считать противоправным, поскольку его недостатки в понимании статьи 81 НК не настолько значимы, что ставят под угрозу возможность реализации налогоплательщиком своих прав.

Бухгалтер без знань — як калькулятор без батарейки. Вища школа Головбуха підзаряджає: освіта онлайн у зручний час і будь-де ⚡

Аналогичные правила применяются и по объему информации в приказе, принятом в соответствии с подпунктом 80.2.2 НК.

В деле, рассматриваемом ВС, приказ о проведении фактической проверки не содержал никаких ссылок на то, что именно является основанием для проведения проверки.

Орган ГНС, назначая проверку, ограничился лишь ссылкой на подпункт 80.2.2 и 80.2.5 НК и не конкретизировал, в связи с чем именно проводится фактическая проверка истца.

При таких обстоятельствах приказ не может считаться правомерным, учитывая предписания пункта 81.1 НК, а следовательно, должностные лица органа ГНС не имели права приступать к проведению фактической проверки плательщика без наличия оснований для ее проведения.

ВС указал, что неправомерность действий органа ГНС по назначению и проведению проверки не может быть предметом отдельного иска, но может быть основанием иска о признании противоправными решений, принятых по результатам такой проверки. При этом основаниями для отмены таких решений являются не какие-либо нарушения, допущенные при назначении и проведении такой проверки, а лишь те, которые повлияли или объективно могли повлиять на правильность выводов органа ГНС по результатам такой проверки.

Следовательно, доводы по неправомерности действий органа ГНС, а именно — невыполнение требований норм НК относительно процедуры назначения проверки, могут служить основанием для вывода об отсутствии правовых последствий и признания противоправными актов индивидуального действия, принятых по ее результатам.

В этой ситуации проверка плательщика проведена на основании приказа, оформленного с существенным нарушением требований действующего законодательства, что, соответственно, нивелирует ее последствия. Следовательно, по мнению ВС, принятые по результатам такой проверки налоговые уведомления-решения подлежат признанию противоправными и отмене.