Платники податків — резиденти України, що належать до міжнародної групи компаній (далі — МГК), у випадках, що визначили підпунктом 39.4.10 Податкового кодексу України (ПК) зобов’язані подавати до ДПС в електронній формі звіт у розрізі країн міжнародної групи компаній (далі — Звіт МГК).

Звіт МГК подають у разі, якщо сукупний консолідований дохід МГК, до якої входить платник, за фінансовий рік, що передує звітному, розрахований згідно із стандартами бухобліку, які застосовує материнська компанія МГК (за відсутності інформації — відповідно до МСБО), дорівнює або перевищує відповідний показник мінімального розміру сукупного консолідованого доходу, визначений підпунктом 39.4.102 ПК. Зокрема, еквівалент 750 млн євро та більше.

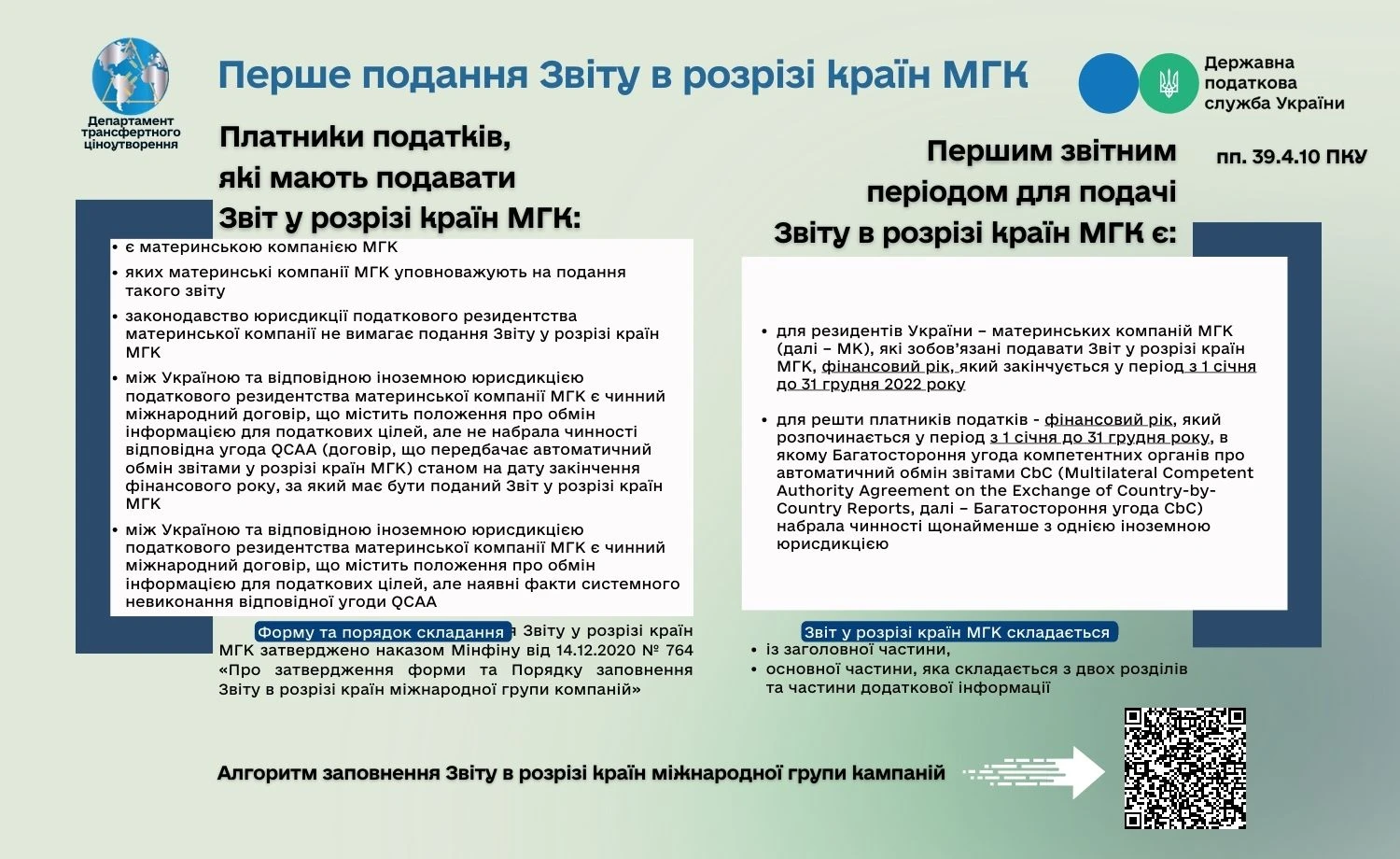

Обставини, за наявності яких подають Звіт МГК, зокрема:

- платник є материнською компанією МГК;

- материнська компанія МГК уповноважує платника — резидента України на подання такого Звіту МГК;

- законодавство юрисдикції податкового резидентства материнської компанії не вимагає подання Звіту МГК від такої МГК;

- між Україною та відповідною іноземною юрисдикцією податкового резидентства материнської компанії МГК є чинний міжнародний договір, що містить положення про обмін інформацією для податкових цілей, але не набрала чинності відповідна угода QCAA (договір, що передбачає автоматичний обмін Звітами МГК) станом на дату закінчення фінансового року, за який має бути поданий Звіт МГК;

- між Україною та відповідною іноземною юрисдикцією податкового резидентства материнської компанії МГК є чинний міжнародний договір, що містить положення про обмін інформацією для податкових цілей, але наявні факти системного невиконання відповідної угоди QCAA.

Звіт МГК складають за фінансовий рік, встановлений материнською компанією МГК, що може не збігатися з календарним роком, та подають не пізніше дванадцяти місяців після останнього дня такого фінансового року. У разі відсутності відомостей про встановлений материнською компанією міжнародної групи компаній фінансовий рік — упродовж дванадцяти місяців після закінчення календарного року.

Першим звітним періодом подання Звіту МГК є:

- для резидентів України — материнських компаній МГК — фінансовий рік, який закінчується у період з 1 січня до 31 грудня 2022 року;

- для решти платників — фінансовий рік, який розпочинається у період з 1 січня до 31 грудня року, в якому Багатостороння угода компетентних органів про автоматичний обмін звітами CbC (Multilateral Competent Authority Agreement on the Exchange of Country-by-Country Reports, далі – Багатостороння угода CbC) набрала чинності щонайменше з однією іноземною юрисдикцією (п. 53 підрозд. 10 розд. ХХ ПК).

Тобто для резидентів України — материнських компаній МГК першим звітним періодом є 2022 звітний рік. Останнім день подання — 01.01.2024 (з урахуванням, що граничний строк припадає на вихідний день).

Звіт МГК та порядок його заповнення затвердив Мінфін наказом від 14.12.2020 № 764.

Відповідальність платників за неподання (несвоєчасне подання) Звіту МГК, у тому числі уточнюючого та/або за надання недостовірної інформації, передбачили статтею 120 ПК.

Як приклад, штрафні санкції за неподання платником податків Звіту МГК за 2022 рік становлять 2 481 тис. грн.

У разі виявлення податковим органом помилки у поданому Звіті МГК або отримання повідомлення про такі помилки від компетентного органу іншої юрисдикції на підставі угоди QCAA, він повідомляє платника про необхідність виправлення помилок або уточнення інформації у поданому Звіті МГК. У такому випадку платник зобов’язаний подати уточнений Звіт МГК з відповідними виправленнями або надати пояснення засобами електронного зв’язку, не пізніше 30 к. дн. з дня отримання повідомлення ДПС.

Тимчасово, на період до припинення або скасування воєнного стану, діють особливі правила притягнення платників до відповідальності за порушення податкового законодавства.

Так, у разі відсутності у платника можливості своєчасно виконати свій податковий обов’язок, зокрема, щодо подання звітності, його звільняють від передбаченої ПК відповідальності з обов’язковим виконанням таких обов’язків упродовж шести місяців після припинення або скасування воєнного стану в Україні (п. 69 підрозд. 10 розд. ХХ «Перехідних положень» ПК).

Порядок підтвердження можливості чи неможливості виконання платником податків обов’язків, визначених підпунктом 69.1 пункту 69 підрозділу 10 розділу ХХ «Перехідні положення» ПК, та перелік документів на підтвердження затвердив Мінфін наказом Мінфіну від 29.07.2022 № 225.