Причини неврахування Таблиці даних платника ПДВ ДПС вказує у рішенні: ВС

Постанова ВС від 20.04.2023 по справі № 380/4746/22

У лютому 2022 року ТОВ (далі — Позивач) звернулося до суду з позовом до ГУ ДПС у Львівській області та Державної податкової служби України, в якому просило:

- визнати протиправними та скасувати рішення ГУ ДПС у Львівській області про відмову в реєстрації податкової накладної (ПН) в Єдиному реєстрі податкових накладних (ЄРПН),

- скасувати рішення про неврахування Таблиці даних платника податку на додану вартість (далі — Таблиця даних).

Вебінари для бухгалтерів 2026 Львівський окружний адміністративний суд від 07.07.2022 позов задовільнив повністю.

Восьмий апеляційний адміністративний суд від 07.11.2022 рішення суду першої інстанції скасував та ухвалив нове, яким у задоволенні позову відмовив.

Позивач доводив, що надав контролерам разом з поясненнями всі документи, які підтверджують та розкривають зміст господарських операцій. Документи є достатніми для прийняття рішень про реєстрацію ПН. Але податківці відмовилися зареєструвати ПН. При цьому чітко не зазначили, яких саме документів недостатньо або яку підставу необхідно додатково підтвердити для того, щоб ПН зареєстрували. Також не вказали чому наданих документів було недостатньо і які саме документи необхідно надати.

Причина зупинення реєстрації ПН — відсутність кодів УКТ ЗЕД в Таблиці даних. Тому Позивач подав Таблицю даних з відповідним кодом УКТ ЗЕД, натомість контролери прийняли рішення про її неврахування.

Верховний Суд (далі — ВС) вказав, що суд першої інстанції обґрунтовано звернув увагу, що можливість надання платником податків вичерпного переліку документів на підтвердження правомірності формування та подання ПН на реєстрацію прямо залежить від зазначення у квитанціях про зупинення реєстрації чіткого переліку документів.

Бухгалтер без знань — як калькулятор без батарейки. Вища школа Головбуха підзаряджає: освіта онлайн у зручний час і будь-де ⚡

ВС звертає увагу на те, що через зупинення реєстрації ПН без зазначення переліку необхідних для реєстрації ПН документів, Позивач не мав можливості надати достатній обсяг підтверджуючих документів. Щоб мати змогу подати вичерпний перелік підтвердних документів контролери мають чітко визначити конкретний вид критерій оцінки ступеня ризиків. А узагальнене посилання податківців на пункт 1 Критеріїв оцінки, без вказання відповідного підпункту, є неконкретизованим. Відповідно це необґрунтовано обмежує права платника бути повідомленим про необхідність надати документи за вичерпним переліком, відповідно до критерію зупинення реєстрації ПН, а не будь-яких на власний розсуд.

Увага! Аналогічну правову позицію вже неодноразово ВС висловлював у справі № 0940/1240/18, у справі № 819/330/18, у справі № 824/245/19-а.

За загальними вимогами, які висувають до акта індивідуальної дії, як акта правозастосування, є його обґрунтованість та вмотивованість. Тобто податковий орган повинен навести конкретні (фактичні і юридичні) підстави його прийняття, а також переконливі і зрозумілі мотиви його прийняття. Невиконання податковим органом законодавчо встановлених вимог щодо змісту, форми, обґрунтованості та вмотивованості акта індивідуальної дії призводить до його протиправності.

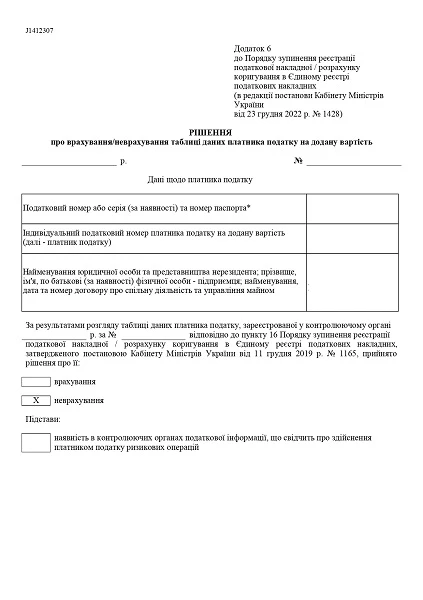

Право платника податку подати Таблицю даних визначене у Порядку з питань зупинення реєстрації податкової накладної/розрахунку коригування в Єдиному реєстрі податкових накладних, затвердженому постановою КМУ від 11.12.2019 № 1165 (далі — Порядок № 1165, Постанова № 1165). Комісія регіонального рівня приймає рішення про врахування або неврахування Таблиці даних, яке надсилають платнику податку.

Презумпція добросовісності платника податків означає, що подані платником контролюючому органу документи податкової звітності є:

- дійсними,

- повно та об’єктивно відтворюють господарські операції, що є об`єктом оподаткування та/або фінансові показники яких впливають на податковий обов’язок платника податків. Якщо інше не доведуть контролери.

Відтак, презумпції добросовісності платника податків є обов’язком доведення контролюючим органом правомірності прийнятого рішення в судовому процесі, порушеному за позовом платника податків про скасування рішення як неправомірного.

ВС звертає увагу, що з аналізу Порядку № 1165 вбачається: рішення про неврахування Таблиці даних в обов’язковому порядку повинно містити чітку підставу для такого неврахування. Разом з тим, рішення суб’єкта владних повноважень повинно ґрунтуватися на оцінці усіх фактів та обставин, що мають значення для його прийняття.

Приймаючи оскаржуване рішення контролери не зазначили податкову інформацію, яка б свідчила про надання Позивачем недостовірної інформації в Таблиці даних від 14.02.2022, яку врахували відповідно до рішення від 17.02.2022. Також оскаржуване рішення не містить посилань на господарську операцію, яка на думку податківців, є ризиковою, та на підстави, за яких таку операцію визнали ризиковою. А це свідчить про формальність прийнятого рішення.

Також, суд встановив, що Позивач надав податковій інформацію про основні засоби (ОЗ). Дана інформація на момент подачі таблиці кодів УКТЗЕД не змінилася. А наявні ОЗ Позивача є достатніми для забезпечення його господарської діяльності. Водночас

Увага! Постановою № 1165 не встановлено додаткового обов’язку платника при поданні Таблиці даних повторно подавати відомості про наявні ОЗ

Таким чином, висновки та рішення суб’єкта владних повноважень можуть ґрунтуватися виключно на належних, достатніх, а також тих доказах, які одержані з дотриманням закону.

Якщо контролюючий орган вважав, що є обставини, які унеможливлювали врахування Таблиці даних Позивача, то відповідні обставини повинні бути чітко зазначені у рішенні. В даному випадку це не було зроблено.

Тому ВС рішення суду апеляційної інстанції скасував та залишив в силі рішення суду першої інстанції.