Таблиця даних платника податків 2025: як правильно заповнити та подати

Що таке таблиця даних платника податку і навіщо вона потрібна

Таблиця даних платника податків є у Додатку 5 постанови КМУ від 11.12.2019 № 1165, якою затверджено Порядок зупинення реєстрації податкової накладної/розрахунку коригування в Єдиному реєстрі податкових накладних (далі — Порядок № 1165).

Увага: Таблиця даних платника податку — це інформація про діяльність платника ПДВ.

Призначення Таблиці даних — проінформувати орган ДПС щодо специфіки діяльності платника ПДВ, а саме:

- види діяльності платника — безпосередньо у самій Таблиці даних платника податку;

- перелік вхідних і вихідних кодів товарів, послуг, що пов’язані з видами діяльності платника — теж у Таблиці даних;

- особливості бізнесу платника податку та його матеріально-технічної бази, які доводять реальність господарських операцій — це подається у Поясненні до Таблиці даних.

Увага: пояснення до Таблиці даних — обов’язковий елемент.

Таблиця даних платника ПДВ: що вирішує та коли її подавати

На основі Таблиці можна попередити блокування податкових накладних (ПН) та розрахунків коригування (РК). Вона запобігає спрацюванню таких критеріїв блокування, як:

- товарний «пересорт». Мається на увазі перевищення у 1.5 рази постачання певної групи товару над обчисленим залишком такого товару (див. п. 1 Додатка 3 «Критерії ризиковості здійснення операцій» до Порядку № 1165);

- відсутність послуги як такої, що постачається на постійній основі. Це теж п. 1 Додатка 3 до Порядку № 1165. За послугами невідповідність кодів на вході та на виході виникає сам собою, оскільки на вході можуть бути товари, а на виході — послуга, яка була надана з їхнього використанням;

- зміна номенклатури товарів/послуг у РК на отримувача-платника ПДВ. Маються на увазі зміна перших 4-х цифр для кодів товарів за УКТ ЗЕД або перших 2-х цифр для кодів послуг за ДКПП. Це п. 4 Додатка 3 до Порядку № 1165.

Згадані критерії блокування ПН/РК не застосовуються, якщо у Таблиці даних платника податків наведені коди цих товарів/послуг як таких, що постачаються на постійній основі. Є шанс, що система пропустить ПН/РК з кодами, які відповідають Таблиці даних, на першому етапі моніторингу й відбудеться безумовна реєстрація.

Консультація допоможе розібратися, з яких підстав податківці не враховують таблиці даних платника, коли і як цьому можна запобігти.

Приклади типових ситуацій, коли має допомогти Таблиця даних:

- сільськогосподарський виробник купує один набір товарів — насіння, паливно-мастильні матеріали, добрива, а продає зовсім інший продукт, наприклад пшеницю чи соняшник, який виріс з того насіння;

- підприємство здійснює переробку давальницької сировини. На вході споживання електроенергії, паливно-мастильних матеріалів, певної сировини і матеріалів, а на виході — послуга;

- підприємство-підрядник. На вході — придбання будівельних матеріалів, а на виході — знову послуга.

Також до спрацювання блокування може призвести невідповідність деталізації кодів у Таблиці та ПН/РК. Наприклад, у Таблиці даних зазначили «852852», а у ПН — «8528529190». Система бачить це як різні товари. Деталізація має бути однакова. Оновлюємо тоді Таблицю.

Оновлення кодів УКТ ЗЕД також може статися й через зміни у самому класифікаторі.

Увага: Таблиця даних здатна вирішити проблему не відповідності кодів УКТ ЗЕД/ДКПП у ПН/РК на «вході» та «виході».

Коли таблиця даних платника ПДВ не допоможе розблокувати ПН

Таблиця даних нічого не змінить, якщо:

- платник податку значиться як ризиковий. Тоді податкова накладна блокується на етапі 2 перевірки критеріїв ризиковості платника ПДВ. Критерії ризиковості платника податку є у Додатку 1 до Порядку №1165. Також цей статус можна з’ясувати у електронному кабінеті платника податку. Достатньо дотримання хоча б одного критерію ризиковості;

- ПН/РК уже заблоковані. Таблиця даних працює лише на майбутні ПН/РК і не знімає блокування уже поданих на реєстрацію.

Якщо блокування відбувається через наявність ризикового статусу, то перш ніж подавати Таблицю даних платника податку, спочатку слід зняти саме його. Для цього за пунктом 6 Порядку № 1165 необхідно подати:

- Повідомлення про подання інформації та копій документів щодо невідповідності платника податку критеріям ризиковості (ідентифікатор J/F13149);

- Документ довільного формату з копіями документів у файлах (ідентифікатор J/F13601).

Придбали товари у неплатника ПДВ: що зазначати у Таблиці даних

Хто може працювати без таблиці даних платника податку

Без таблиці даних можуть обходитися платники податку, які мають позитивну податкову історію. Вони проходять на етапі 3 перевірки позитивної історії при моніторингу податкових накладних. Критерії ризиковості платника податку є у Додатка 2 Порядку № 1165. Наявність позитивної історії також можна перевірити через електронний кабінет.

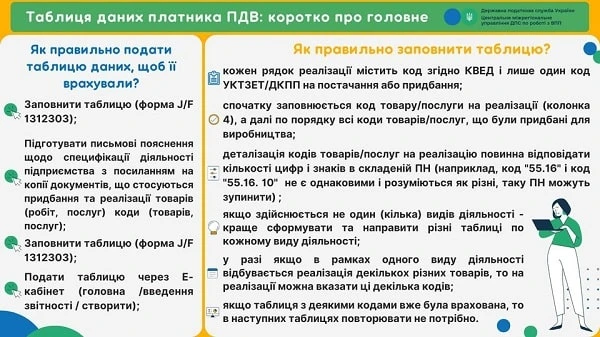

Як подати таблицю даних платника податку до ДПС

Термін подачі Таблиці даних платника податку невизначений. Якщо заблокували ПН/РК, то робити це слід якомога швидше. У платника податків 10 к. днів на адміністративне оскарження.

Також Таблицю можна подати наперед, тобто ДО реєстрації ПН/РК, за якою відчувається ризик можливого блокування (роз’яснення ГУ ДПС у Львівській області).

Якщо маєте податкові накладні від постачальників, реєстрацію яких довелося виборювати в суді, дізнайтеся думку ДПС, чи можна час судового оскарження включити до періоду зупинення реєстрації такої податкової накладної. Адже від цього залежить, як визначити граничний період формування податкового кредиту

Пояснення до таблиці даних платника податку: як правильно підготувати

Таблиця даних платника заповнюється та подається тільки в електронному вигляді. Здійснюється це через особистий кабінет платника податку або через програмне забезпечення типу M.E.Doc, «Сота» та аналогічного. Таблиця даних платника податку в Електронному кабінеті має ідентифікатор J/F1312303.

Таблиця даних платника ПДВ: приклад заповнення

Таблиця даних платника податку подається з поясненням (п. 14 Порядку № 1165):

- вид (опис) господарської діяльності підприємства;

- можливі посилання на податкову та іншу звітність. Наприклад, це можуть бути такі звіти як Додаток 4ДФ Податкового розрахунку, форма № 20-ОПП, декларація з податку на прибуток, декларація з єдиного податку для платників групи 3 або 4;

- копії первинних документів, наприклад актів виконаних робіт, актів наданих послуг, оборотно-сальдових відомостей, даних про штатну чисельність працівників (штатний розпис), копії наказів, договорів підряду, оренди, купівлі-продажу — усе, що може довести реальність господарської діяльності платника ПДВ, реальність обсягів виробництва;

- інші пояснення.

Увага: пояснення — це обов’язковий елемент до Таблиці даних.

На думку податківців такі пояснення мають надавати вичерпну інформацію про:

- матеріально-технічну базу, наприклад орендовані або власні приміщення, виробничі потужності, інші основні засоби. Якщо вони орендовані, то слід надати копії угод про оренду;

- трудові ресурси підприємства з зазначенням професій, посад;

- посадових осіб підприємства, його засновників, рівень зарплати;

- опис виробничого процесу, в результаті якого придбані сировина і матеріали, напівфабрикати перетворюються на продукцію;

- про розширення матеріально-технічної бази, появу нових потужностей (інформацію про такі потужності треба внести у форму 20-ОПП), збільшення штату працівників;

- перелік напрямів господарської діяльності підприємства;

- для с/г виробників — дані про урожайність зазначених культур;

- дані про сертифікати якості, ліцензії щодо продукції, яка виробляється, продається, купується;

- джерела та місця зберігання товарів, які були придбані до 01.01.2017 (це дата старту системи моніторингу) чи інші шляхи їхньої появи на підприємстві;

- описи угод про придбання товарів/послуг та інші документи, наприклад накладні, ТТН, акти, описи посівного матеріалу;

- дані про залишки готової продукції, сировини. Тут можуть бути додані акти інвентаризації, інвентаризаційні описи;

- іншу інформацію, що доводить реальність господарської діяльності підприємства, наприклад наявність можливостей здійснити таке виробництво (матеріально-технічна база, технології), можливостей зберігання та перевезення відповідних обсягів товару, існування достатньої кількості працівників для такої діяльності тощо;

- відібрані на власний розсуд копії документів, що підтверджують здійснені пояснення.

Крім вищенаведених, інші ідеї щодо доведення «реальності» господарської діяльності підприємства можна пошукати ще в листі ДФС від 16.05.2016 № 16872/7/99-99-14-02-02-17 (це Методрекомендації з відпрацювання нереальних господарських операцій з товарами). Також див. перелік у роз’ясненні ДПС у Житомирській області.

Увага: мета пояснення — обґрунтування реальності діяльності платника ПДВ, її ресурсної забезпеченості, роз’яснення специфіки діяльності.

Якщо у підприємства декілька профільних видів діяльності, за якою окремі товари/послуги, то краще підготувати декілька пакетів документів та подати декілька Таблиць даних.

Увага: якщо багато видів діяльності — підготуйте декілька Таблиць даних та окремі пакети документів за ними.

Пояснення, а також копії документів (J/F1360102) подаються до органу ДПС за основним місцем обліку платника у довільній формі, але виключно в електронному вигляді. Скановані копії документів додаються у форматі PDF, JPG або PNG. Кількість документів — 100 шт (роз’яснення ДПС 101.18 ЗІР). Розмір кожного додатку (файлу) не повинен перевищувати 2 МБ. Здійснюється це через електронний кабінет платника податку або через уже згадане програмне забезпечення.

При заповненні файлу J/F1360102 необхідно вказати:

- у шапці — назву, дату, номер документа, який додається до Таблиці даних платника податку. Наприклад, його можна назвати «Опис господарської діяльності»;

- у самій таблиці — вказати номер файлу в першій колонці, а у другу прикріпити файл пояснення у форматі pdf.

Бухгалтери, бува, помиляються у зведених податкових накладних: забувають врахувати Чвн, не включають якісь вхідні ПН, додають зайві або те і те. Потренуємося виправляти ці помилки. Коригування покажемо в ПДВ-звітності. Умови прикладу сформулювали за запитаннями передплатників.

Таблиця даних платника податків: зразок

Таблиця даних платника податку на додану вартість має такі графи (п. 13 Порядку № 1165):

ГРАФИ ТАБЛИЦІ ДАНИХ ПЛАТНИКА ПДВ | |

Графа | Призначення графи |

1* | Порядковий номер рядка |

2 | Код виду економічної діяльності згідно з КВЕД ДК 009:2010 |

3 | Код товарів згідно з УКТ ЗЕД та/або коди послуг в податковій накладній згідно з ДК 016:2010, які будуть придбаватися (отримуватися) платником ПДВ |

4 | Код товарів згідно з УКТ ЗЕД та/або коди послуг згідно з ДК 016:2010, які постачаються (виготовляються) платником податків |

* насправді таблиця даних нумерації граф (колонок) не містить. Номери тут наведено для зручності пояснень | |

При заповненні Таблиці слід дотримуватися таких загальних правил, які можна виокремити на основі роз’яснень ДПС у 101.18 ЗІР, а також листі ДФС від 06.09.2017 № 2723/99-99-07-05-01-18. Розглянемо їх:

- Кожний рядок таблиці має код КВЕД, але тільки один код на постачання або придбання. Це означає, що в одному рядку одночасно не можна заповнювати коди товарів на придбання (графа 3) та коди товарів на постачання (графа 4). Це треба робити в 2 рядки (або декілька рядків).

ЗАПОВНЕННЯ РЯДКІВ ТАБЛИЦІ ДАНИХ | |||

№ з/п | Код згідно з КВЕД | Код згідно з УКТ ЗЕД/ДК 016-2010 придбання (отримання) товарів/послуг | Код згідно з УКТ ЗЕД/ДК 016-2010 постачання (виготовлення) товарів/послуг |

неправильно: | |||

1 | 01.11 | | |

2 | 01.11 | | |

3 | 01.11 | | |

правильно: | |||

1 | 01.11 | 1001* | |

2 | 01.11 | 2710 | |

3 | 01.11 | 01.61 | |

4 | 01.11 | 3102 | |

| * спочатку заповнюється реалізація | |||

2. Дані треба групувати. Це означає, що постачання та придбання, які пов’язані одне з одним треба подати поруч. Групування має показувати технологічний зв’язок між операціями реалізації та придбання. Послідовність залежить від виду діяльності:

- виробництво — спочатку вказують коди на постачання (виготовлення), а потім — на придбання товарів/послуг, які були складовими собівартості;

- торгівля (перепродаж) — спочатку коди придбаних товарів, а потім — реалізованих. При цьому вони мають бути однаковими. Розмірна величина даних кодів теж однакова. Так, не можна вказувати код на реалізацію товару в 4 знаки і той же код при придбанні даного товару в 10 знаків — всюди має бути один підхід;

- надання послуг — спочатку заповнюється реалізація, а потім рядок за рядком — усе, що було придбано для надання послуги (графа 3). У разі посередницької передачі послуг значення граф 4 та 3 співпадає.

При цьому не слід заповнювати таблицю в перемішку, або спочатку тільки все придбання (за всіма видами діяльності), а потім все постачання. Проблемні групи краще взагалі подати в окремій Таблиці даних платника податку.

- Таблиця складається за тими операціями, які є типовими. Це означає, що вони уже здійснювалися. Також можливе складання Таблиці у ситуації, коли вже отримано попередню оплату за товар, який ще буде тільки придбаний або коли планується зміна певних видів діяльності і Таблиця даних подається «на випередження».

- Коди послуг (ДК 016-2010) повинні бути від 5 до 14 знаків (крапка теж рахується як знак). Коди в ПН/РК також мають вказуватися у такому ж вигляді, у якому вони були наведені в Таблиці. Якщо таблиця даних платника податку на послуги мала 5-значний код, то такий же 5-значний код повинен використовуватися і в ПН/РК.

- В одній Таблиці вказуємо не більше 6 кодів КВЕД. Коди КВЕД мають бути обов’язково зареєстрованими на підприємство.

- У разі значної кількості видів діяльності доцільно подати окремі Таблиці для основних і неосновних видів діяльності. Діяльності можна поділити за групами та відобразити інформацію за ними окремо. Це дозволить зробити Таблиці більш компактними для сприйняття та аналізу, збільшуючи їхні шанси на врахування ДПС. Кількість поданих Таблиць даних ДПС не обмежує.

- Не потрібно вказувати велику кількість кодів товарів УКТ ЗЕД/послуг ДКПП. На один вид діяльності слід обмежитися п’ятьма кодами і вказати тільки основні товари/послуги, які постачаються. Якщо треба більше — краще теж розбити на окремі таблиці. Такі обмеження пов’язані з тим, що якщо податківці виявлять невідповідність хоча б в одному кодів, то вони забракують всю Таблицю даних.

- Нулі чи прочерки в Таблиці не ставимо. Незаповнені клітинки залишаємо порожніми (так, як наведено вище прикладі).

- Якщо Таблиця даних з певними кодами уже була прийнята, то в інших Таблицях їх дублювати не потрібно.

- Якщо товари/послуги були придбані у неплатника ПДВ, то тоді коди УКТ ЗЕД/ДКПП треба підібрати та вказати самостійно (роз’яснення ДПС).

- Якщо додалися нові коди, нові види діяльності подаємо нову Таблицю даних. У ній повторювати минулі коди не потрібно — вони залишаються діяти.

І зверніть увагу, що всі коди (УКТ ЗЕД/ДКПП), які вказували у Таблиці даних слід буде вказувати й далі у ПН/РК. При чому з тою ж самою розмірною величиною.

Увага: Таблиця даних — не більше 6 видів діяльності (кодів КВЕД) і не більше 5 кодів товарів/послуг на кожний вид діяльності. Якщо треба більше — подаємо ще одну чи кілька Таблиць даних.

Зразок Таблиці даних платника податків

Таблиця даних платника ПДВ: зразок

Як перевірити, чи врахувала ДПС таблицю даних платника податку

Таблицю разом з поясненнями розглядає регіональна комісія ДПС упродовж 5 р. днів з дня її отримання. Така комісія й приймає рішення щодо врахування Таблиці.

Таблиця даних платника податку в електронному кабінеті. Про отримання податківцями Таблиці платник податку дізнається впродовж операційного дня в електронному кабінеті через Квитанцію № 1 (п. 16 Порядку № 1165). Далі ще залишаються:

- Квитанція № 2 — інформація щодо Таблиці даних: врахована/не врахована. Це і є згадані вище 5 р. днів. Якщо квитанцію не отримали — зателефонуйте на гарячу лінію ДПС зі скаргою (при цьому надаються дані уповноваженої особи підприємства, наприклад керівника);

- Рішення комісії за формою Додатка 6 Порядку № 1165. Окрім Квитанції № 2 має підтвердити врахована чи не врахована Таблиця. Перед реєстрацію ПН/РК заради яких складалася Таблиця даних дочекайтесь отримання цього Додатка 6. Інакше — можливе блокування.

Якщо Таблиця не зараховується, то ДПС має повідомити причину такого рішення (п. 17 Порядку № 1165). Наприклад, причинами відмови, яка також здійснюється через ту ж форму Додатка 6, можуть бути:

- наявність інформації у ДПС про ризикові операції платника податку. Увага: податківці інколи зловживають цим критерієм і застосовують його без підстав, що виявляється пізніше в суді — вони не можуть довести таку ризиковість операцій, джерела та достовірність наявної у них інформації;

- невідповідність даних Таблиці даних та тих виробничих потужностей, основних засобів, якими володіє платник податку. Наприклад, вказується перевезення вантажу, але немає відповідного транспорту (свого чи орендованого). У такому разі перевірте, які об’єкти оподаткування ви вказували при подачі форми 20-ОПП. Можливо, окрім подачі Таблиці даних та пояснень треба оновити форму 20-ОПП, адже податківці бачать невідповідність між нею та видом діяльності.

Увага: неприйняття Таблиці даних може бути пов’язане з недостатністю даних у формі 20-ОПП. Можливо, її слід оновити.

Окрім цього, на практиці Таблиця даних може бути не прийнята:

- платник податку віднесений до ризикових;

- до Таблиці не подані пояснення;

- у Таблиці для послуг вказали 4-значний код, а треба мінімум 5, а можна й усі цифри коду. Справа в тому, що 4 цифри використовуються для УКТ ЗЕД й система може не зрозуміти, що це послуга, а не товар;

- через так званий людський фактор. І не обов’язково умисно — всі можуть помилитися. Тобто без причини. Дзвоніть на гарячу лінію;

- отримання ДПС інформації про невідповідність поданих даних видам економічної діяльності (КВЕД), кодам УКТ ЗЕД за товарами, які постачаються чи ввозяться на територію України. Така невідповідність розцінюється як надання платником ПДВ у Таблиці даних недостовірної інформації;

- рішення про відповідність критеріям ризиковості платника ПДВ. Однак не всім, а лише за пп. 1–5 Додатка 1 до Порядку № 1165. У цілому ці критерії зводяться до фіктивної підприємницької діяльності. Поза цим обмеженням залишилися критерії 6–8, серед яких невчасна подача звітності — податкової та фінансової. Таке виключення актуальне з огляду на проблеми платників податків під час війни.

Усі Таблиці, що були подані раніше, працюють і у 2025 році.

🔊 Змінили порядок обчислення податкового навантаження

🔊 Можуть скасувати Таблицю даних, яку врахували в результаті оскарження

🔊 Обмежують різке зростання обсягів постачань із ПДВ

🔊 Збільшили кількість показників позитивної податкової історії

🔊 Змінили ознаки безумовної реєстрації

Увага: Таблицю щороку оновлювати не треба, вона діє постійно.

Автоматичне врахування Таблиці (одразу, а не впродовж 5 р. днів) відбувається для таких платників ПДВ, у яких ОДНОЧАСНО виконуються такі критерії (п. 18 Порядку № 1165):

- суб’єктів господарювання, що є сільськогосподарськими виробниками, які внесені до Реєстру отримувачів бюджетної дотації. Треба поставити відповідну позначку вгорі Таблиці даних;

- сільськогосподарських виробників, які на 31.12.2016 застосовували спеціальний режим оподаткування за ст. 209 ПК та які: мають у власності або на умовах оренди земельні ділянки загальною площею 200 га і більше станом на 01 січня, що задекларовані до 20 лютого поточного року; здійснюють постачання певних груп товарів УКТ ЗЕД (живі тварини, риба та ракоподібні, молюски та інші безводні безхребетні, молоко та молочні продукти, яйця птиці, натуральний мед, їстівні продукти тваринного походження, овочі, їстівні коренеплоди та бульби, їстівні плоди та горіхи, шкурки цитрусових або динь, зернові культури, насіння та плоди олійних рослин, інше насіння, плоди та зерно, технічні та лікарські рослини, солома та фураж). Теж треба поставити відповідну позначку вгорі Таблиці даних;

- за якими виконуються певні критерії, зокрема податкове навантаження перевищує 2%, а питома вага продукції з Таблиці перевищує 25% за останні 12 к. місяців, дотримується співвідношення D > 0,02, P < Pм × 1,4 (див. про Критерії блокування податкових накладних), (за постановою КМУ «Про внесення змін до Порядку зупинення реєстрації податкової накладної / розрахунку коригування в Єдиному реєстрі податкових накладних» від 26.08.2025 № 1048 додано ще нові умови: середньомісячна кількість працюючих ≥ 3 особи, земельної ділянки сільськогосподарського призначення площею ≥ 200 га, платник ПДВ зареєстрований ≥ 365 днів та інші).

Увага: у с/г виробників Таблиця даних може прийматися автоматично.

Зверніть увагу, що наведене вище автоматичне пропускання Таблиці спрацює тільки для тих с/г виробників, які зазначать у Таблиці даних лише ті види діяльності УКТ ЗЕД, які відповідають наведеному переліку, наприклад продаж живих тварин. Якщо потрібні інші коди, то слід подавати дві Таблиці. Одна пройде автоматично, а інша — піде на розгляд регіональної комісії.

Зміна статусу таблиці даних платника ПДВ у ДПС

Таблиця може змінювати в органах ДПС свій статус навіть після прийняття. У випадку отримання ДПС інформації, що уже подана Таблиця містить недостовірні дані, вона анулюється (п. 19 Порядку № 1165). Якщо це була та Таблиця, що була врахована автоматично, то така Таблиця уже не буде прийматися в автоматичному режимі. Цим буде займатися регіональна комісія ДПС упродовж загальних 5 р. днів з дня її отримання (п. 20 Порядку № 1165).

Змінити статус Таблиці даних може пізніше й Центральна комісія після її прийняття регіональної комісією (п. 25 Порядку № 1165).

Увага: статус Таблиці даних може змінитися навіть після прийняття.

Штучний інтелект уміє багато. Та у питаннях податків і звітів вирішальне — не швидкість, а досвід. У системі «Експертус Головбух» консультують живі експерти, які не генерують відповіді, а перевіряють і зважують кожну рекомендацію 👇

Наразі ситуація така, що переважна більшість Таблиць даних не приймаються. Така практика склалася у відносинах з ДПС. Таблиця даних — це досить серйозний документ, оскільки вона є ознакою безумовної реєстрації ПН/РК. Однак краще все ж таки подати Таблицю. Додамо, що відхилення Таблиці даних не означає автоматично майбутнє блокування ПН/РК — цього може й не статися.

Увага: у Таблиць даних висока ймовірність відхилення з боку ДПС.

У раз її відхилення поспішати одразу оскаржувати не потрібно. Слід розібратися з причинами відмови та подати Таблицю ще раз. Кількість спроб подачі Таблиці даних ДПС не обмежує.

Можливо щось не врахували — подали недостатнє пояснення, відсутність інформації про об’єкти, за допомогою яких здійснюється така діяльність у формі 20-ОПП. Однак причини можуть бути напряму й не пов’язані з подавцем Таблиці даних. Наприклад, це може бути:

- придбання товарів/послуг у контрагентів, яких ДПС вважає сумнівними;

- придбання товарів/послуг у таких обсягах, які ДПС вважає неможливими для платника податку.

Якщо причина незрозуміла — подайте до ДПС запит.

Якщо Таблиця не прийнята без блокування ПН/РК, то оскаржити можна подавши скаргу до ДПС на підставі статті 52 ПК. Якщо є блокування — оскаржуємо тоді і неприйняття Таблиці даних, і саме блокування в одному позові.

Через суд можна оскаржувати — 1095 днів, якщо не було адміністративного оскарження. 3 місяці, якщо було адміністративне оскарження (абз. 1 ч. 4 ст. 122 КАС).