Касовий метод з ПДВ

Переважна більшість платників ПДВ визначають податкові зобов’язання та податковий кредит за правилом «першої події». Утім, деякі платники ПДВ застосовують касовий метод податкового обліку (далі — касовий метод). Вебінари для бухгалтерів 2026

Принципи касового методу ПДВ

Поняття касового методу визначає підпункт 14.1.266 Податкового кодексу України (ПК). За касовим методом:

- дату виникнення податкових зобов’язань визначають як дату зарахування/отримання коштів на банківський рахунок (до каси) платника податку або дату отримання інших видів компенсації вартості поставлених (або таких, що підлягають поставці) ним товарів (послуг);

- датою виникнення права на податковий кредит є дата списання коштів із банківського рахунку/видачі з каси платника податку або дата надання інших видів компенсації вартості поставлених (або тих, що підлягають поставці) йому товарів (послуг).

Отже, у разі застосування касового методу факт постачання та отримання товарів (послуг) не впливає на податкові зобов’язання та податковий кредит з ПДВ. Вони виникають лише на дату отримання та перерахування грошових коштів або інших видів компенсації.

Так само як і за правилом «першої події», за касовим методом підставою для нарахування сум ПДВ, що відносяться до податкового кредиту звітного періоду, є зареєстрована в ЄРПН податкова накладна.

Якщо податкову накладну зареєстрували своєчасно, податковий кредит можете відобразити в періоді складання податкової накладної. Якщо податкову накладну зареєстрували з порушенням строку реєстрації, право на податковий кредит виникає у тому звітному періоді, в якому зареєстровано податкову накладну.

При цьому 365 днів не обмежують право «касовиків» на відображення податкового кредиту. У разі придбання товарів/послуг більше ніж 365 календарних днів (к. дн.) тому і здійснення розрахунків за такими операціями вони мають право включити суми ПДВ за податковими накладними від постачальників до складу податкового кредиту. Зробити це можна не пізніше ніж за 60 к. дн. із дати оплати (п. 198.6 ПК).

Касовий метод ПДВ: хто та на яких підставах застосовує

ПК передбачає обов’язкове і добровільне застосування касового методу податкового обліку платниками ПДВ.

Обов’язкове застосування касового методу ПДВ

Застосовувати касовий метод зобов’язані платники, які постачають відповідним категоріям покупців теплову енергію, природний газ (крім скрапленого), послуги з транспортування та/або розподілу природного газу, інші житлово-комунальні послуги, перелік яких визначений законом, нараховують плату за абонентське обслуговування, послуги (роботи), вартість яких включають до складу квартирної плати чи плати за утримання житла.

До таких категорій покупців належать фізичні особи, бюджетні установи — неплатники ПДВ, а також ЖЕКи, квартирно-експлуатаційні частини, ОСББ, інші платники податку, які збирають кошти від цих покупців і надалі перераховують їх продавцям товарів/надавачам послуг.

Послугами, вартість яких включають до складу квартирної плати чи плати за утримання житла, вважають також послуги з технічного обслуговування ліфтів і диспетчерських систем, систем протипожежної автоматики і димовидалення, побутових електроплит, обслуговування димовентиляційних каналів, внутрішньобудинкових систем водо- і теплопостачання, водовідведення та зливової каналізації, вивезення й утилізації твердого побутового та грубого сміття, прибирання будинкової та прибудинкової території, а також інші послуги, що їх надають ЖЕКи фізичним особам та бюджетним установам — неплатникам ПДВ.

Касовий метод поширюється також на постачання перелічених товарів/послуг для ЖЕКів та бюджетних установ, що отримують такі товари/послуги, якщо вони зареєстровані як платники ПДВ (п. 187.10 ПК).

Крім того, касовий метод застосовують платники ПДВ, які:

- постачають (у т. ч. оптово), передають, розподіляють електричну та/або теплову енергію;

- постачають вугілля та/або продукти його збагачення товарних позицій 2701, 2702, 2704 00 згідно з УКТ ЗЕД;

- надають послуги з централізованого водопостачання та водовідведення, нараховують плату за абонентське обслуговування;

- надають послуги із забезпечення загальносуспільних інтересів у процесі функціонування ринку електричної енергії (п. 44 підрозд. 2 розд. ХХ ПК).

Касовий метод такі особи застосовують до операцій, за якими дата виникнення першої з подій, визначених у пунктах 187.1 та 198.2 ПК, припадає на звітні (податкові) до 01.01.2026.

Увага! Не застосовують касовий метод платники ПДВ, які постачають товари чи послуги з оплатою за бюджетні кошти (лист ДФС від 05.04.2018 № 1460/6/99-99-15-03-02-15/ІПК). За датою зарахування таких коштів на банківський рахунок платника визначають лише дату виникнення податкових зобов’язань (п. 187.7 ПК).

Бухгалтер без знань — як калькулятор без батарейки. Вища школа Головбуха підзаряджає: освіта онлайн у зручний час і будь-де ⚡

Добровільне застосування касового методу ПДВ

Платники ПДВ, які виконують підрядні будівельні роботи (підрядники та субпідрядники), застосовують касовий метод добровільно на підставі пункту 187.1 ПК.

Податкові зобов’язання у разі застосування касового методу ПДВ

Як відмовитись від касового методу ПДВ

Пункт 187.10 ПК беззаперечно встановлює, що платники визначають дату виникнення податкових зобов’язань і податкового кредиту за касовим методом. Тобто платники ПДВ, які за нормами цього пункту мають обов'язково застосовувати касовий метод, не можуть відмовитися від нього.

Увага! Платники ПДВ, для яких касовий метод є обов’язковим, відмовитись від нього не можуть.

Така сама ситуація із касовим методом склалась у платників ПДВ, які застосовують його за нормами пункту 44 підрозділу 2 розділу ХХ ПК. Адже цей пункт ПК також не залишає платникам податку права обрати інший спосіб визнання дати виникнення податкових зобов’язань і податкового кредиту. Зокрема, це стосується осіб, які постачають (у т. ч. оптово), передають, розподіляють електричну та/або теплову енергію, постачають вугілля та/або продукти його збагачення товарних позицій 2701, 2702, 2704 00 згідно з УКТ ЗЕД, надають послуги з централізованого водопостачання та водовідведення, надають послуги із забезпечення загальносуспільних інтересів у процесі функціонування ринку електричної енергії. Касовий метод застосовують до операцій, за якими дата виникнення першої з подій, визначених у пунктах 187.1 та 198.2 ПК, припадає на звітні (податкові) до 01.01.2026.

А от платники ПДВ, які виконують підрядні будівельні роботи (підрядники та субпідрядники) і застосовують касовий метод на підставі пункту 187.1 ПК, можуть відмовитися від нього з початку року. Для цього вони мають внести відповідні зміни до розпорядчого документа про облікову політику підприємства. Тоді подавати до органу ДПС будь-яку заяву не потрібно. Про це йдеться у консультації податківців (ЗІР, категорія 101.06).

Увага! Можуть відмовитися від касового методу з початку року платники, які виконують підрядні будівельні роботи.

Платникові ПДВ, який із початку року відмовився від касового методу за підрядними будівельними роботами, доведеться нарахувати податкові зобов’язання/сформувати податковий кредит (за операціями, що він здійснив під час застосування ним касового методу), яких не нарахував/не сформував, адже застосовував касовий метод. Нарахувати податкові зобов’язання/сформувати податковий кредит він має на останній день звітного періоду застосування касового методу податкового обліку.

Як заповнюють звітність з ПДВ платники, які застосовують касовий метод

ЧИТАТИ В СИСТЕМІ «ЕКСПЕРТУС ГОЛОВБУХ»⏩

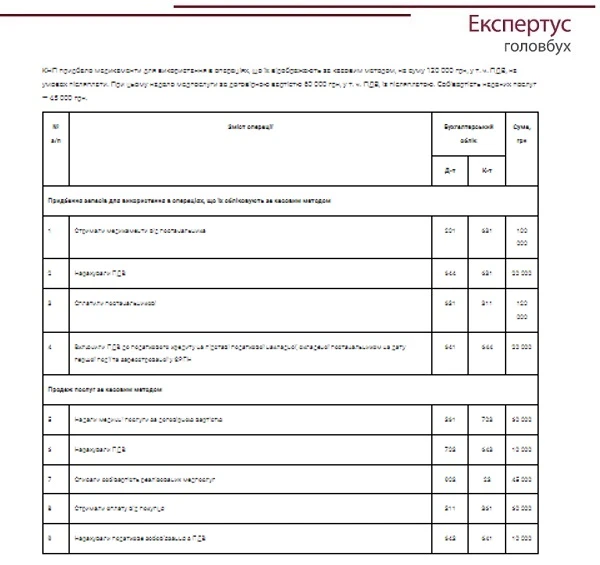

Бухоблік ПДВ за касовим методом

ЧИТАТИ В СИСТЕМІ «ЕКСПЕРТУС ГОЛОВБУХ»⏩