Консервація основних засобів при простої

Що таке консервація основних засобів

Консервація ОЗ — це комплекс заходів, спрямованих на довгострокове (але не більш як три роки) зберігання ОЗ підприємств у разі припинення виробничої та іншої господарської діяльності з можливістю подальшого відновлення їх функціонування (п. 2 Положення про порядок консервації основних виробничих фондів підприємств, затвердженого постановою КМУ від 28.10.1997 № 1183; далі — Положення № 1183).

Залежно від рішення щодо консервації ОЗ, що простоюють, змінюватимуться й облікові наслідки для підприємства. Від чого може залежати таке рішення? Значною мірою від тривалості очікуваного простою ОЗ.

Нагадаємо, що законсервовані ОЗ перестають амортизувати з наступного місяця за місяцем його консервації, а відновлення амортизації таких ОЗ відбувається з наступного місяця за місяцем його зворотного введення в експлуатацію (п. 29 НП(С)БО 7 «Основні засоби»). Тож апріорі такі ОЗ доцільно консервувати, якщо очікуваний період їх простою перевищує щонайменше місяць. А конкретне значення періоду консервації, звісно, залежатиме від рішення самого підприємства.

Зауважимо, що максимальний трирічний період консервації, згаданий у дефініції цього терміна відповідно до Положення № 1183, як, власне, і сам нормативний документ, має для більшості підприємств лише рекомендаційний характер. Вебінари для бухгалтерів 2026

Документування консервації основних засобів

Припустимо, що підприємство все ж вирішило законсервувати ОЗ, які тимчасово не використовує. Єдиним нормативним документом, який врегульовує порядок консервації ОЗ, є Положення № 1183. Тож на нього й будемо орієнтуватися.

Для консервації ОЗ потрібно:

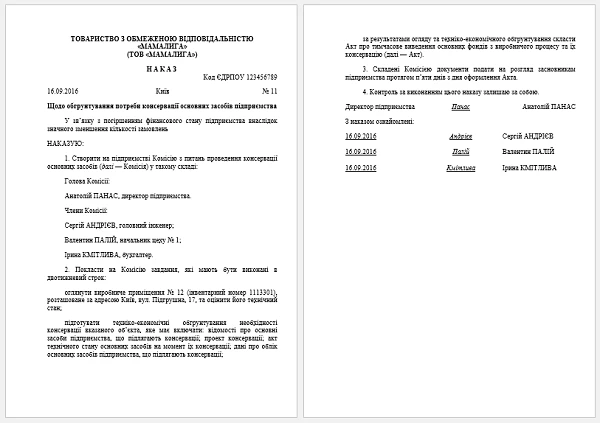

- по-перше, наказом керівника підприємства (див. Додаток 1) створити комісію, яка вирішить доцільність проведення консервації (п. 10 Положення № 1183);

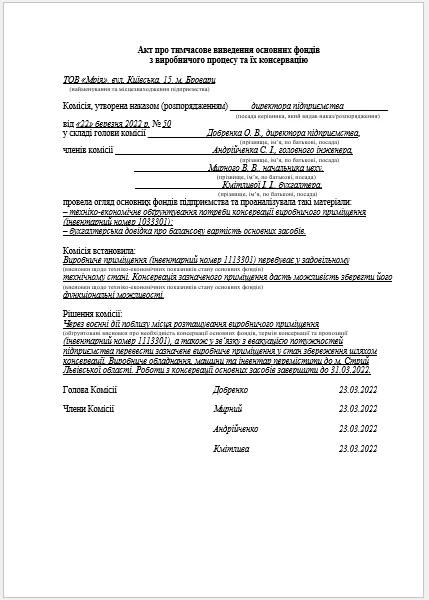

- по-друге, у разі позитивного рішення комісії щодо консервації скласти Акт про тимчасове виведення основних фондів з виробничого процесу та їх консервацію (див. Додаток 2);

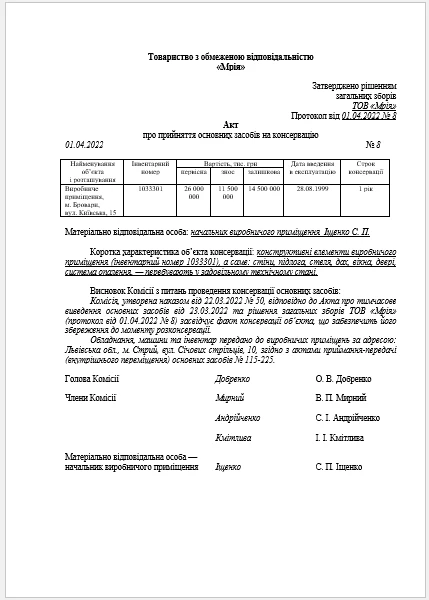

- по-третє, перевести ОЗ на зберігання на основі акта про прийняття основних фондів на консервацію (див. Додаток 3) (п. 17 Положення № 1183).

Наказ щодо обгрунтування потреби консервації основних засобів підприємства

Акт про тимчасове виведення основних фондів з виробничого процесу та їх консервацію

Акт про прийняття основних засобів на консервацію

Облік консервації основних засобів

Як ми вже згадували, ОЗ, які перебувають на консервації, не підлягають амортизації. Однак власне процес консервації може потребувати додаткових витрат. Так само навряд чи можливо уникнути витрат, пов’язаних з обслуговуванням або ремонтом таких ОЗ. Усі згадані витрати «осядуть» на субрахунку 977 «Інші витрати діяльності».

Якщо ж підприємство не проявило ініціативи провести консервацію тимчасово не задіяних у роботі ОЗ, то потрібно діяти інакше.

Простій основних засобів без їх консервації

ОЗ, які тимчасово простоюють, однак не виведені з експлуатації, продовжують амортизувати у загальному порядку. До того ж норми П(С)БО не містять причин не відображати в бухобліку витрати на поточний ремонт і обслуговування ОЗ, які підприємство тимчасово не використовує у господарській діяльності. А за загальними правилами витрати на підтримання ОЗ в робочому стані не капіталізують, а включають до складу поточних витрат (п. 15 НП(С)БО 7, п. 7 НП(С)БО 16 «Витрати»).

Для правильного обліку ремонтних та обслуговуючих витрат підприємству варто визначити, який період простою ОЗ вважати довгостроковим. Позаяк один місяць — це найменший строк для формування проміжної фінансової звітності, у цьому випадку є сенс відштовхуватися саме від цього періоду (п. 1 р. ІІ НП(С)БО 1 «Загальні вимоги до фінансової звітності»). Свій вибір підприємству не завадило б відобразити у наказі про облікову політику.

Ми недарма обрали тривалість простою ОЗ як один із критеріїв спрямування витрат, пов’язаних з його утриманням у робочому стані. Адже погодьтеся, якщо ОЗ протягом тривалого періоду не використовували за прямим призначенням, то не зовсім правильно буде й відносити витрати на його ремонт та техобслуговування на ті самі рахунки, що й раніше.

Наприклад, якщо ОЗ раніше застосовували у збутових цілях, а у звітному періоді він простояв без роботи, то не варто й продовжувати обліковувати витрати на його утримання на рахунку 93 «Витрати на збут». Для цього, на нашу думку, підійшов би субрахунок 977 «Інші витрати діяльності». Вважаємо, що на ньому варто відображати й витрати на утримання всіх видів ОЗ, які раніше використовували у не пов’язаних з операційною діяльністю цілях.

Якщо ж маємо справу з виробничим ОЗ, то витрати на його утримання у періоді «застою» варто накопичувати на субрахунку 949 «Інші витрати операційної діяльності».

У цьому випадку не потрібно вигадувати велосипед. Усі витрати на утримання ОЗ в робочому стані потраплятимуть на ті самі рахунки, що й до простою ОЗ. Для ОЗ, який має збутове призначення, таку роль продовжить виконувати рахунок 93, а для виробничого ОЗ — 23 «Виробництво» тощо.

Бухгалтер без знань — як калькулятор без батарейки. Вища школа Головбуха підзаряджає: освіта онлайн у зручний час і будь-де ⚡

Консервація основних засобів податковий облік

Зважаючи, що об’єкт оподаткування податком на прибуток визначають за правилами бухгалтерського обліку (для окремих підприємств — із врахуванням різниць), витрати, пов’язані з консервацією ОЗ та їх утриманням, впливатимуть без будьяких обмежень і на розмір зазначеного податку (ст. 134 ПКУ).

Так само все має бути гладко і в частині ПДВ. Адже операції, пов’язані з консервацією ОЗ та їх утриманням, здійснюються в межах господарської діяльності. Позаяк передача ОЗ на консервацію не означає їх невиробниче використання, а передбачає їх збереження з метою подальшого застосування після зворотного введення в експлуатацію. Відповідно, й витрачання матеріалів, оплата послуг з охорони ОЗ, які перебувають у стані збереження, та інші подібні операції вважатимуться такими, що здійснюються в межах господарської діяльності. Через це, на наше переконання, не виникатиме жодних загроз для податкового кредиту з ПДВ відповідно до пункту 198.5 ПКУ.

Сума амортвідрахувань, нарахована в разі простою ОЗ без його консервації, впливатиме на величину об’єкта оподаткування податком на прибуток (через бухгалтерський фінансовий результат) незалежно від обов’язку застосування різниць згідно з розділом ІІІ ПКУ. Те саме стосується й витрат, пов’язаних з ремонтом та обслуговуванням цих ОЗ.

У випадку обліку ПДВ наріжним каменем, знову ж таки, буде обгрунтування зв’язку з господарською діяльністю.

На нашу думку, тимчасовий простій ОЗ не змінює їх господарського призначення. Адже ПКУ не містить норм, які б передбачали умови «автоматичного» переходу ОЗ, які тимчасово не використовують у господарській діяльності, до складу невиробничих ОЗ. Через це й операції, пов’язані з ремонтом та обслуговуванням цих ОЗ, будуть такими, що здійснюються в межах господарської діяльності. Відповідно, за такими операціями підприємство матиме право на податковий кредит з ПДВ за загальними правилами.

Проте не варто цим зловживати: що довший період простою ОЗ, то важче буде обгрунтувати, що ОЗ є господарськими об’єктами, на яких отот відновлять роботу.

Отже, у разі прийняття рішення про консервацію ОЗ радимо орієнтуватися на норми Положення № 1183. При цьому підприємство не зобов’язане консервувати ОЗ, які тимчасово не задіяні у роботі. Незаконсервовані об’єкти підприємство має право амортизувати навіть під час їх простою. Операції, пов’язані з ремонтом та обслуговуванням таких ОЗ, не виходять за межі господарської діяльності підприємства, тому зберігається право на податковий кредит.

Насамкінець мусимо попередити, що податківці можуть мати своє бачення такої ситуації, тому будьте готові обстоювати свою позицію.

Штучний інтелект уміє багато. Та у питаннях податків і звітів вирішальне — не швидкість, а досвід. У системі «Експертус Головбух» консультують живі експерти, які не генерують відповіді, а перевіряють і зважують кожну рекомендацію 👇

Облік консервації об’єктів основних засобів

Підприємство прийняло рішення про консервацію складської будівлі, первісна вартість якої становить 26 700 грн. Для виконання робіт із консервації залучили стороннє підприємство, послуги якого обійшлися у 3000 грн., у т. ч. ПДВ — 500 грн. Після закінчення робіт із консервації було внесено зміни до аналітичного обліку ОЗ на рахунку 10 «Основні засоби»: складську будівлю переведено до складу законсервованих об’єктів. У періоді, коли будівля перебувала у законсервованому стані, підприємство понесло витрати на її утримання: витрати на оплату праці обслуговуючого персоналу в розмірі 3000 грн., єдиний соціальний внесок у розмірі 660 грн., а також витрати на охорону будівлі охоронним агентством у розмірі 1000 грн. без ПДВ (охоронне агентство — не платник ПДВ). Для виведення будівлі зі стану консервації також залучили стороннє підприємство. Вартість цих робіт становила 4020 грн., у т. ч. ПДВ — 670 грн.

Стаття підготовлена за матеріалами журналу «Головбух»