Что такое консервация основных средств

Консервация ОС — это комплекс мер, направленных на долгосрочное (но не более трех лет) хранение ОС предприятий в случае прекращения производственной и другой хозяйственной деятельности с возможностью дальнейшего возобновления их функционирования п. 2 Положения о порядке консервации основных производственных фондов предприятий, утвержденного постановлением КМУ от 28.10.1997 № 1183; далее – Положение № 1183).

В зависимости от решения о консервации простаивающих ОС будут изменяться и учетные последствия на предприятии. От чего может зависеть такое решение? В значительной степени от продолжительности ожидаемого простоя ОС.

Напомним, что законсервированные ОС перестают амортизировать со следующего месяца по месяцу его консервации, а возобновление амортизации таких ОС происходит со следующего месяца по месяцу его обратного ввода в эксплуатацию (п. 29 НП(С)БУ 7 «Основные средства»). Так что априори такие ОС целесообразно консервировать, если ожидаемый период их простоя превышает не менее месяца. А конкретное значение периода консервации, естественно, будет зависеть от решения самого компании.

Заметим, что максимальный трехлетний период консервации, упомянутый в дефиниции этого термина в соответствии с Положением № 1183, как, собственно, и сам нормативный документ, носит для большинства предприятий только рекомендательный характер. Вебінари для бухгалтерів 2026

Документирование консервации основных средств

Предположим, что предприятие все же решило законсервировать временно не использующие ОС. Единственным нормативным документом, регулирующим порядок консервации ОС, является Положение № 1183. На него и будем ориентироваться.

Для консервации ОС требуется:

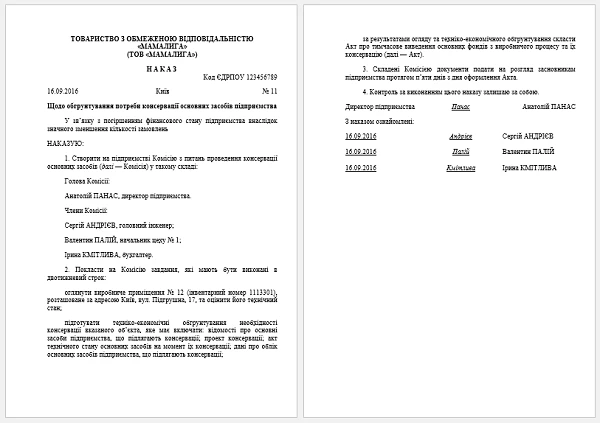

- во-первых, приказом руководителя предприятия (см. Приложение 1) создать комиссию, которая решит целесообразность проведения консервации (п. 10 Положения №1183);

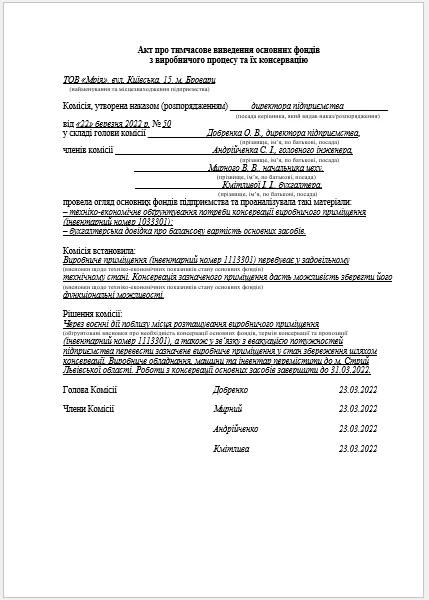

- во-вторых, в случае положительного решения комиссии по консервации составить Акт о временном выводе основных фондов из производственного процесса и их консервации (см. Приложение 2);

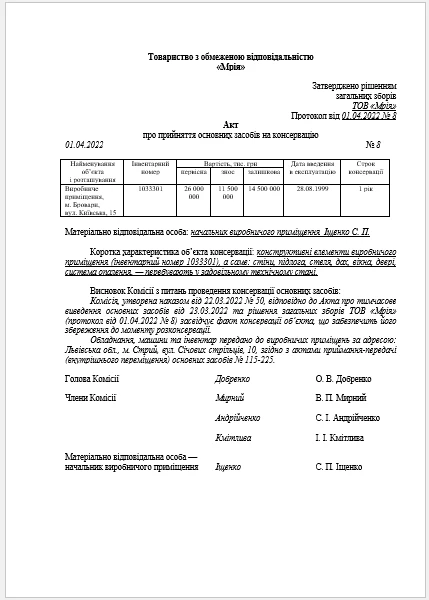

- в-третьих, перевести ОС на хранение на основе акта о принятии основных фондов на консервацию (см. Приложение 3) (п. 17 Положения №1183).

Приказ об обосновании потребности консервации основных средств предприятия

Акт о временном выводе основных фондов из производственного процесса и их консервации

Бухгалтер без знань — як калькулятор без батарейки. Вища школа Головбуха підзаряджає: освіта онлайн у зручний час і будь-де ⚡

Акт о принятии основных средств на консервацию

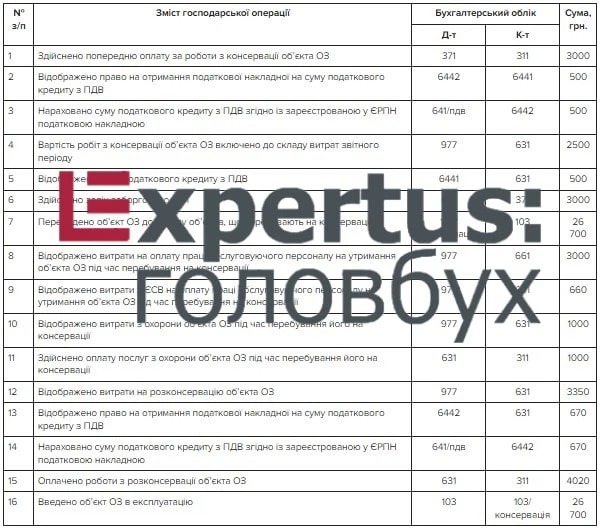

Учет консервации основных средств

Как мы уже упоминали, находящиеся на консервации ОС не подлежат амортизации. Однако процесс консервации может потребовать дополнительных затрат. Также вряд ли возможно избежать расходов, связанных с обслуживанием или ремонтом таких ОС. Все упомянутые расходы «осядут» на субсчете 977 «Прочие расходы деятельности».

Если предприятие не проявило инициативы провести консервацию временно не задействованных в работе ОС, то нужно действовать иначе.

Штучний інтелект уміє багато. Та у питаннях податків і звітів вирішальне — не швидкість, а досвід. У системі «Експертус Головбух» консультують живі експерти, які не генерують відповіді, а перевіряють і зважують кожну рекомендацію 👇

Простой основных средств без их консервации

ОС, временно простаивающие, но не выведенные из эксплуатации, продолжают амортизировать в общем порядке. К тому же, нормы П(С)БУ не содержат причин не отражать в бухучете расходы на текущий ремонт и обслуживание ОС, которые временно не использует в хозяйственной деятельности. А по общим правилам расходы на поддержание ОС в рабочем состоянии не капитализируют, а включают в состав текущих расходов (п. 15 НП(С)БУ 7, п. 7 НП(С)БУ 16 «Расходы»).

Для правильного учета ремонтных и обслуживающих расходов предприятию следует определить какой период простоя ОС считать долгосрочным. Поскольку один месяц — это наименьший срок для формирования промежуточной финансовой отчетности, в этом случае есть смысл отталкиваться именно от этого периода (п. 1 г. II НП(С)БУ 1 «Общие требования к финансовой отчетности»). Свой выбор предприятию не мешало бы отразить в приказе об учетной политике.

Мы не зря выбрали продолжительность простоя ОС как один из критериев направления расходов, связанных с его содержанием в рабочем состоянии. Ведь согласитесь, если ОС в течение длительного периода не использовали по прямому назначению, то не совсем правильно будет и относить расходы на его ремонт и техобслуживание на те же счета, что и раньше.

Например, если ОС ранее применяли в сбытовых целях, а в отчетном периоде он простоял без работы, то не стоит и продолжать учитывать расходы по его содержанию на счете 93 «Расходы на сбыт». Для этого, по нашему мнению, подошел бы субсчет 977 «Прочие расходы деятельности». Считаем, что на нем следует отражать и расходы на содержание всех видов ОС, ранее использовавшихся в не связанных с операционной деятельностью целях.

Если же имеем дело с производственным ОС, то расходы по его содержанию в периоде «застоя» следует накапливать на субсчете 949 «Прочие расходы операционной деятельности».

В этом случае не нужно придумывать велосипед. Все расходы на содержание ОС в рабочем состоянии будут попадать на те же счета, что и к простому ОС. Для ОС, имеющего сбытовое назначение, такую роль продолжит выполнять счет 93, а для производственного ОС - 23 «Производство» и т.д.

Консервация основных средств налоговый учет

Учитывая, что объект налогообложение налогом на прибыль определяют по правилам бухгалтерского учета (для отдельных предприятий — с учетом разниц), расходы, связанные с консервацией ОС и их содержанием, будут влиять без каких-либо ограничений и размер указанного налога (ст. 134 НКУ).

Также все должно быть гладко и в части НДС. Ведь операции, связанные с консервацией ОС и их содержанием, производятся в пределах хозяйственной деятельности. Поскольку передача ОС на консервацию не означает их непроизводственное использование, а предусматривает их сохранность с целью последующего применения после обратного ввода в эксплуатацию. Соответственно, и расходование материалов, оплата услуг по охране ОС, находящихся в состоянии хранения, и другие подобные операции можно считать осуществляемыми в пределах хозяйственной деятельности. Поэтому, по нашему убеждению, не будет никаких угроз для налогового кредита по НДС в соответствии с пунктом 198.5 НКУ.

Сумма амортотчислений, начисленная при простое ОС без его консервации, будет влиять на величину объекта налогообложения налогом на прибыль (через бухгалтерский финансовый результат) независимо от обязанности применения разниц согласно разделу ІІІ НКУ. То же касается и расходов, связанных с ремонтом и обслуживанием этих ОС.

В случае учета НДС краеугольным камнем, опять же, будет обоснование связи с хозяйственной деятельностью.

По нашему мнению, временный простой ОС не изменяет их хозяйственное назначение. Ведь НКУ не содержит норм, предусматривающих условия «автоматического» перехода ОС, которые временно не используются в хозяйственной деятельности, в состав непроизводственных ОС. Поэтому и операции, связанные с ремонтом и обслуживанием этих ОС, будут осуществляться в пределах хозяйственной деятельности. Соответственно, по таким операциям предприятие будет иметь право на налоговый кредит по НДС по общим правилам.

Однако не стоит этим злоупотреблять: чем более длительный период простоя ОС, тем труднее будет обосновать, что ОС являются хозяйственными объектами, на которых вот-вот возобновят работу.

Следовательно, в случае принятия решения о консервации ОС советуем ориентироваться на нормы Положения № 1183. При этом предприятие не обязано консервировать ОС, временно не задействованные в работе. Незаконсервированные объекты предприятие имеет право амортизировать даже при их простое. Операции, связанные с ремонтом и обслуживанием таких ОС, не выходят за пределы хозяйственной деятельности предприятия, поэтому сохраняется право на налоговый кредит.

В заключение должны предупредить, что налоговики могут иметь свое видение такой ситуации, поэтому будьте готовы отстаивать свою позицию.

Учет консервации объектов основных средств

Предприятие приняло решение о консервации складского здания, первоначальная стоимость которого составляет 26 700 грн. Для выполнения работ по консервации было привлечено стороннее предприятие, услуги которого обошлись в 3000 грн., в т. ч. НДС — 500 грн. После окончания работ по консервации были внесены изменения в аналитический учет ОС на счете 10 «Основные средства»: складское здание переведено в состав законсервированных объектов. В период, когда здание находилось в законсервированном состоянии, предприятие понесло расходы на его содержание: расходы на оплату труда обслуживающего персонала в размере 3000 грн., единый социальный взнос в размере 660 грн., а также расходы на охрану здания охранным агентством в размере 1000 грн. без НДС (охранное агентство – не плательщик НДС). Для вывода здания из состояния консервации также было привлечено стороннее предприятие.