Cтавки

НДФЛ это так называемый подоходный налог, один из основных видов налогообложения. Налоговые ставки НДФЛ 2018 остаются без изменений. Основной является ставка подоходного налога в Украине 18%, что касается, в первую очередь, зарплаты. Какой процент НДФЛ при других видах доходов, смотрите ниже.

Налоговая база НДФЛ Украина: что облагается НДФЛ | Налоговая ставка НДФЛ | Статья НКУ |

Основная ставка налога. Используется в отношении доходов, начисленных (выплаченных, предоставленных), в том числе, но не исключительно, в форме:

| 18% | п. 167.1 |

Чистый налогооблагаемый доход физических лиц-предпринимателей, находящихся на общей системе налогообложения (разница между их доходами и расходами) | 18% | ст.17 |

Доходы, полученные от предоставления имущества в лизинг, аренду или субаренду (срочное владение и / или пользование) | 18% | п. 170.1 |

Средства или стоимость имущества (услуг), предоставляемых работодателем как помощь на погребение налогоплательщика, в сумме> 4940 грн (в 2018) | 18% | пп. "б" пп. 165.1.22 |

| 18% | п. 170.9 |

Роялти | 18% | пп. 170.3.1 |

Иностранные доходы | 18% | пп. 170.11.1 |

Доходы с источником их происхождения в Украине, которые начисляются (выплачиваются) в пользу нерезидентов | 18% | пп. 170.10.1 |

Пассивные доходы: | 18% | пп. 167.5.1, пп. 14.1.268 |

| ||

| ||

| ||

| ||

| ||

| ||

| ||

| ||

| ||

Пенсии из иностранных источников, если согласно международным договорам, согласие на обязательность которых предоставлено ВСУ, такие пенсии подлежат налогообложению или облагаются налогом в стране их выплаты | 18% | пп. 164.2.19 |

Сумы пенсий (включая сумму их индексации, начисленную в соответствии с законом) или ежемесячного пожизненного денежного содержания, получаемых плательщиком налога из ПФУ или бюджета, если по закону их размер превышает на месяц в 2018 г. 13730 грн | 18% от суммы превышения | пп. 164.2.19 п. 167.4 |

Доходы в виде дивидендов по акциям та/або инвестиционным сертификатам, корпоративным правам, начисленным нерезидентами, институтами общего инвестирования и субъектами ведения хозяйства, которые не являются плательщиками налога на прибыль | 9% | пп. 167.5.4 |

Доходы в виде дивидендов по акциям и корпоративным правам, начисленным резидентами - плательщиками налога на прибыль предприятий (кроме доходов в виде дивидендов по акциям, инвестиционным сертификатам, которые выплачиваются институтами общего инвестирования) | 5% | пп. 167.5.2 |

Наследство, унаследованное от лиц, которые не являются членами семьи первой и второй степеней роднящего. Аналогично: подарки. | 5% | пп.174.2.2 п. 174.6 |

Наследство, унаследованное членами семьи наследодателя первой и второй степени роднящего, а это:

| 0% | пп. 174.2.1 п. 174.6 |

Налоговый агент

Налоговый кодекс в пп. 4.1.180 определяет налогового агента как лицо, которое обязано начислять, удерживать и уплачивать налог на доходы с физических лиц в бюджет от имени и за счет физического лица с доходов, выплачиваемых такому физлицу, вести налоговый учет, подавать налоговую отчетность и нести ответственность за нарушения. Налоговым агентом могут быть:

- юрлица;

- самозанятые лица;

- представительства нерезидентов - юрлиц;

- инвесторы (операторы) по соглашению о разделе продукции.

По зарплате НКУ содержит прямое указание, что за начисление НДФЛ и удержание НДФЛ соответствует работодатель (п.171.1 НКУ), независимо от того это юрлицо или физлицо-предприниматель.

НДФЛ что это, когда физлицо платит "само за себя"? Физлица не являются налоговыми агентами, если не имеют статуса субъекта предпринимательской деятельности и не зарегистрированы в органах ДФС как лица, осуществляющие независимую профессиональную деятельность. Они самостоятельно отвечают за уплату НДФЛ в случаях, когда источник выплаты принадлежит также лицам, которые также не являются налоговыми агентами, например:

- платеж одного физлица другому за определенные услуги (обе стороны не зарегистрированы как предприниматели);

- дарение имущества одним физлицом другому;

- если доход получен за границей и тому подобное.

Выплата дохода предпринимателям. Налоговому агенту не надо удерживать налоги на доходы физических лиц, если платеж осуществляется:

- предпринимателю на общей системе налогообложения (выплата дохода от осуществления им предпринимательской деятельности);

- предпринимателю на уплате единого налога.

Во всех таких случаях плательщики НДФЛ должны предоставить копию документа, подтверждающего госрегистрацию в соответствии с законом как субъекта предпринимательской деятельности.

Выплата зарплаты предпринимателю. Это исключение не распространяется на выплату предпринимателю дохода в виде зарплаты. В таком случае работодатель является налоговым агентом и имеет обязательства осуществить удержание и уплату НДФЛ. Также это правило не применяется в случае начисления (выплаты) дохода за выполнение определенной работы (оказания услуги) по гражданско-правовому договору, если установлено, что отношения по такому договору фактически являются трудовыми, а стороны договора могут быть приравнены к работнику или работодателю соответственно (письма ГУ ДФС в г. Киеве от 27.12.2016 № 27080/10 / 26-15-13-02-16, № 27081/10 / 26-15-13-02-16, № 27082/10 / 26-15- 13-02-16, № 27083/10 / 26-15-13-02-16).

Военный сбор и налоговые агенты. Кроме НДФЛ в Украине вышеупомянутые плательщики налога на доходы физических лиц обязаны платить и военный сбор (ВС). Объектом налогообложения военным сбором является в частности месячный налогооблагаемый доход (в т.ч. зарплата), роялти, другие доходы определены ст. 163 НК.

Налоговая социальная льгота (НСЛ)

Налоговая социальная льгота - это та сумма, которая уменьшает базу налогообложения НДФЛ при начислении заработной платы (ЗП). Чем больше НСЛ, тем меньше налог НДФЛ будет оплачено по работнику.

Базовая НСЛ устанавливается в размере, равном 50% размера прожиточного минимума для трудоспособного лица (в расчете на месяц), установленного законом на 1 января отчетного налогового года (пп. 169.1.1 НК). Прожиточный минимум для трудоспособного лица в январе 2018 г .: 1762,00 грн. Итак, базовая НСЛ для 2018 881,00 грн (= 1762,00 × 0,5). Увеличение прожиточного минимума в течение года не влияет на НСЛ. Для отдельных категорий устанавливаются повышенные НСЛ (150% и 200% от базовой):

“Базовая” льгота по НДФЛ у 2018 г. 100% | Повышенные НСЛ в 2018 г. | ПУД у 2018 г. | |

150% | 200% | ||

881,00 грн | 1321,50 грн | 1762,00 грн | 2470,00 грн |

пп. 169.1.3 ПКУ |

пп. 169.1.4 ПКУ | ||

Применять НСЛ можно только, если зарплата, начисленная работнику за месяц не превышает суммы, равной размеру месячного прожиточного минимума, действующего для трудоспособного лица на 1 января отчетного налогового года, умноженного на 1,4 и округленной до ближайших 10 грн (пп. 169.4. 1 НКУ). В 2018 такой предельный уровень дохода (ПУД) составляет 2470,00 грн (= 1762,00 × 1,4 = 2466,80 грн ≈ 2470 грн).

НСЛ применяется к доходу исключительно в виде зарплаты. Отпускные и больничные также относятся к зарплате (абз. 3 пп. 169.4.1 НКУ). При налогообложении налог на прибыль для физических лиц других доходов, например, выплат по гражданско-правовым договорам, налогообложении доходов ФЛП от предпринимательской деятельности и т.д. НСЛ не применяется.

Все льготы по НДФЛ 2018

В целом полного освобождения от НДФЛ не существует. Существуют лишь некоторые послабления в его расчете и уплате. К таким послаблениям следует отнести:

- НСЛ "на детей" — кратное увеличение базовой НСЛ и ПУД одному из родителей в случае содержания 2-х или более детей в возрасте до 18 лет (для 3-х детей НСЛ будет составлять 2643 грн (= 881,00 × 3), а ПУД 7410,00 грн (= 2470,00 × 3);

- НСЛ "на детей" для одинокой матери (отца) — 1321,50 грн в расчете на ребенка;

- НСЛ "на детей-инвалидов" — 1321,50 грн в расчете на ребенка-инвалида;

- повышенные НСЛ для отдельных категорий налогоплательщиков (пп. 169.1.3-169.1.4 НК)

- доходы, не облагаются НДФЛ (ст. 165 НК);

- налоговая скидка (ст. 166 НК).

При использовании этих послаблений может в некоторых случаях наступать ситуация даже отсутствия НДФЛ, например, в многодетных родителей.

Узнайте также:

Пример 1

Отсутствие НДФЛ 2018 с зарплаты. Работница подала заявление на получение НСЛ по совместительству и имеет 3-х детей. Сумма начисленного дохода по совместительству 2500,00 грн.

База налогообложения: 2500,00 - 3 × 881,00 = -143,00 грн

Однако, будет ВС: 2500 × 0,015 = 37,50 грн.

Налог на доход физических лиц не предусмотрен для некоторых доходов. Такие доходы также существуют и подробно определены в ст. 165 НКУ. Напомним, что к ним в частности относятся:

- суммы выданные под отчет, если они вовремя возвращены;

- сумма денежного или имущественного содержания или обеспечения военнослужащих срочной службы, предусмотренная законом, выплачиваемая из бюджета или бюджетным учреждением;

- алименты, выплачиваемые налогоплательщику согласно решению суда или по добровольному решению сторон в суммах, определенных в соответствии с Семейным кодексом Украины.

С 2018 здесь добавляется новый пункт, по которому существует освобождение от уплаты НДФЛ:

стоимость путевок на отдых, оздоровление и лечение, в том числе на реабилитацию инвалидов, на территории Украины налогоплательщика и / или членов его семьи первой степени родства, предоставляемых его работодателем — плательщиком налога на прибыль предприятий бесплатно или со скидкой (в размере такой скидки) один раз в календарный год при условии, если стоимость путевки (размер скидки) не превышает 5 размеров минзарплаты, установленной на 1 января отчетного налогового года (пп. 165.1.35 НКУ).

Налоговая скидка. Налоговая скидка — это та сумма, на которую разрешается уменьшить общий годовой налогооблагаемый доход плательщика налога полученного в виде зарплаты. В нее входят определенные документально подтвержденные расходы. Что это дает? Налоговая скидка позволяет осуществить перерасчет НДФЛ, который был уплачен в течение отчетного года и вернуть обратно часть уже удержанного налога.

Налоговая скидка не распространяется на доходы, не являются зарплатой, или приравненными к ней выплатами:

- предпринимательские доходы;

- доходы от осуществления независимой профессиональной деятельности;

- денежное обеспечение военнослужащих;

- вознаграждение по гражданско-правовому договору и тому подобное.

Затратами, которые включаются в налоговую скидку являются:

- проценты за пользование ипотечным кредитом (пп. 166.3.1 НКУ);

- пожертвования, благотворительные взносы (пп. 166.3.2 НКУ);

- плата за обучение в высших и профессионально-технических учебных заведениях (пп. 166.3.3 НКУ);

- страховые платежи, взносы на негосударственное пенсионное обеспечение (пп. 166.3.5 НКУ);

- оплата стоимости вспомогательных репродуктивных технологий (пп. 166.3.6 НКУ);

- расходы на переоборудование транспортного средства (пп. 166.3.7 НКУ);

- расходы на строительство (приобретение) доступного жилья (пп. 166.3.8 НКУ).

Форма 1ДФ

Налоговый расчет сумм дохода, начисленного (уплаченного) в пользу физических лиц, и сумм удержанного с них налога (форма 1ДФ) на сегодня действует на основании приказа Минфина от 13 января 2015 № 4. Этим же приказом утвержден порядок ее заполнения (далее — Порядок № 4). Эта форма имеет статус налоговой декларации (пп. 46.1 НК). Форма 1ДФ содержит полную информацию о суммах доходов, начисленных (выплаченных) любому физлицу, и о суммах НДФЛ и ВС, удержанных с таких доходов.

Кто составляет и подает 1ДФ. Форму № 1ДФ подают в орган ГФС все без исключения лица со статусом налогового агента, которые насчитывают (выплачивают) физическому лицу доход (п. 1.3 Порядка № 4). Филиалы, наделенные полномочиями начислять своим работникам зарплату, удерживать и перечислять НДФЛ и ВС, подают форму № 1ДФ в органы ГФС по своему местонахождению.

Сроки подачи. Форма № 1ДФ подается отдельно за каждый квартал в течение 40 кал. дней, следующих за последним днем отчетного квартала (п. 2.1 Порядка № 4). В 2018 для подачи формы 1 ДФ за IV квартал 2017 это будет 9 февраля.

Способы подачи. Форму № 1ДФ можно подавать в электронном виде, прислать по почте (письмом с уведомлением о вручении) или сдать лично.

Ответственность. В случае неполной или несвоевременной уплаты сумм НДФЛ и ВС, они взымаются в бюджет вместе с уплатой штрафов и пени. За подачу с недостоверными сведениями или ошибками формы 1ДФ налоговый агент привлекается к ответственности, предусмотренной п. 119.2 НКУ: штраф в размере 510 гривен, повторно в течение года — 1020 грн.

Декларация о доходах

Обязанность декларировать доходы прописана в ст. 67 Конституции Украины и п. 179.1 НКУ. Декларацию об имущественном состоянии и доходах граждане подают в ГФС по своему налоговому адресу. Налоговый адрес — место жительства физического лица, по которому оно становится на учет в органе ГФС как налогоплательщик (п. 45.1 НКУ).

Сроки подачи декларации. Декларацию за 2017 надо подать до 1 мая 2018 (последний день — 30 апреля 2018) (пп. 49.18.4 НКУ). Другие сроки предусмотрены:

- для лиц, желающих получить налоговую скидку — подать до конца 2017 (если они имеют доходы за 2017, обязательные для декларирования, то надо подать также декларацию повторно в 2018 в установленные сроки);

- для лиц-резидентов, выезжающих за границу на постоянное место жительства — не позднее чем за 60 кал. дней до отъезда (независимо от вида полученных доходов);

- для физических лиц-предпринимателей, находящихся на общей системе налогообложения в течение 40 кал. дней, следующих за последним календарным днем отчетного года, то есть последний день подачи декларации за 2017 — 9 февраля 2018 (пп. 49.18.5 НКУ).

Способы подачи декларации. Декларация подается лично, по почте или в электронной форме (не позднее окончания последнего часа последнего дня подачи).

Подоходный налог: сроки уплаты по декларации. Сумма НДФЛ и сумма ВС за отчетный налоговый период по НДФЛ физлица — налогоплательщики определяют самостоятельно в представленной ими декларации (п. 178.7 НКУ). Уплатить налог за 2017 надо к 1 августа 2018. Это значит, что предельным днем уплаты НДФЛ и ВС по 2017 является 31 июля 2018 (вторник).

Предельным сроком уплаты НДФЛ для ФЛП на общей системе будет 19 февраля 2018 (10 дней после предельного срока подачи декларации).

Кто освобожден от подачи декларации? От обязанности декларировать освобождаются лица, получившие доходы (п. 179.2 НКУ):

- только от налоговых агентов;

- от продажи (обмена) имущества, дарения и уплатили налог при нотариальном удостоверении договора;

- в виде объектов наследства, которые облагаются налогом по нулевой ставке или из которых уже уплачен налог.

Также освобождаются следующие лица, которые:

- несовершеннолетние или недееспособные, находящихся на иждивении других лиц (декларацию подает опекун или попечитель);

- содержатся под арестом, осуждены или лишены свободы;

- объявлены в розыск;

- проходят срочную военную службу на конец 2017 г .;

- умерли (в этом случае декларацию подает наследник).

Ответственность. За непредставление или несвоевременное представление декларации, а также при включении в декларацию недостоверных данных, при ненадлежащем учете доходов и расходов налогоплательщик уплачивает штраф от 51 до 136 грн (ст. 1641 КУоАП).

Несвоевременная уплата задекларированного НДФЛ наказывается штрафом:

- 10% от суммы налогового долга — за просрочку уплаты до 30 кал. дней включительно;

- 20% от суммы налогового долга — за просрочку более 30 кал. дней.

Кроме того, уплачивается пеня, которая начисляется на сумму налогового долга за каждый кал. день просрочки из расчета 120% годовых учетной ставки НБУ.

Читайте также:

Что облагается НДФЛ

В 2018 году декларацию об имущественном состоянии и доходах по результатам 2017 обязательно подают такие лица и с такими доходами:

► Як перевірити ПДФО, утриманий із зарплати

- физические лица, в 2017 г., которые получили от лица, не являющегося налоговым агентом (пп. 168.2.1 НКУ) такие доходы, как:

- арендная плата от сдачи в аренду недвижимого имущества физлицу, которое не является субъектом хоздеятельности (пп. "А" 170.1.5 НКУ);

- доходы, полученные от отчуждения имущества по решению суда (пп. "Б" 172.5, п. 173.4 НКУ); стоимость унаследованного имущества (п. 174.3 НКУ);

- стоимость подарков, если они превышают 800,00 грн в 2017 (п. 174.6 НКУ);

- лица, получившие в 2017 доходы, которые не облагались НДФЛ при их начислении и выплате, например:

- прибыль от операции с инвестиционными активами (акциями, ценными бумагами, корпоративными правами) (пп. 170.2.6 НКУ);

- случаи недоплаты НДФЛ, начисленного при увольнении работника на сумму, выданную налогоплательщику под отчет и не возвращенную в установленные сроки (пп. 170.9.1 НКУ);

- недоплата НДФЛ, возникшая в результате перерасчета НДФЛ, осуществленного налоговым агентом при увольнении работника (пп. 169.4.4 НКУ);

- недоплата НДФЛ, возникшая у налогоплательщика в связи с незаконным применением НСЛ (если сумма недоимки не была полностью удержана налоговым агентом) (пп. 169.2.4 НКУ);

- физические лица, получившие доходы в 2017 от продажи собственной сельскохозяйственной продукции (пп. 165.1.24 НКУ);

- физические лица, получившие в 2017 г. иностранные доходы (пп. 170.11.1 НКУ); физические лица, получившие в 2017 г. доход от осуществления независимой профессиональной деятельности (адвокаты, нотариусы, аудиторы, художники и т.п.) (п. 178.4 НКУ);

- иностранные граждане, в 2017 получили статус резидента Украины (пп. 170.10.4 НКУ);

- другие случаи, например, списание задолженности (пп. 164.2.7, пп. 164.2.17 НКУ), получение целевой или нецелевой благотворительной помощи, которая не была обложена ли использована (пп. 170.7.3, пп. 170.7.5 НКУ ).

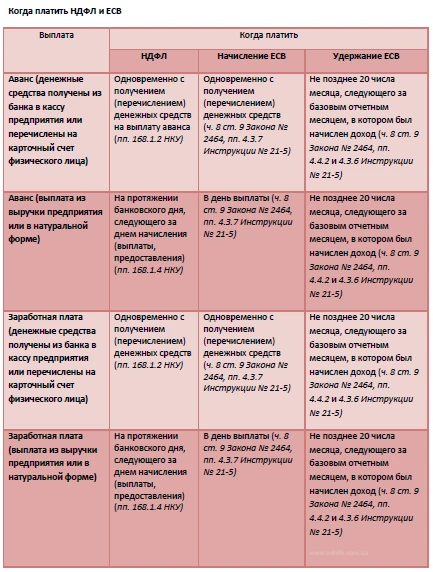

Когда платить НДФЛ и ЕСВ

НДФЛ с дивидендов

Дивиденды — это платежи, которые (пп. 14.1.49 НКУ):

- осуществляется юрлицом в пользу владельца корпоративных прав, инвестиционных сертификатов и других ценных бумаг, в связи с распределением части прибыли, рассчитанной по правилам бухучета.

- осуществляется юрлицом в пользу ее основателя и / или участника (участников) в связи с распределением чистой прибыли (его части).

Если выплата дивидендов происходит физлицам, то рассчитать НДФЛ с дивидендов:

- НДФЛ 9% — дивиденды, начисляемые нерезидентами, институтами совместного инвестирования по акциях и / или инвестиционных сертификатах, корпоративных правах;

- НДФЛ 9% — дивиденды, начисляемые неплательщиками налога на прибыль (например, плательщиками единого налога);

- НДФЛ 5% — во всех других случаях;

- ВС 1,5% — для всех физлиц во всех случаях (пп. 1.2 п. 161 подраздела 10 раздела XX).

При этом не имеет значения, за какой период выплачиваются дивиденды — налогообложение осуществляется по вышеприведенным ставкам (индивидуальная налоговая консультация ГФС от 23.08.2017 № 1719/6 / 99-99-13-02-03-15 / ИНК).

Налог на прибыль для физических лиц и ВС уплачиваются в бюджет:

- при выплате дивидендов;

- в течение 3-х банковских дней со дня, следующего за днем такой выплаты (предоставления) — если дивиденды предоставляются в неденежной форме или выплачиваются наличными из кассы налогового агента, налог уплачивается (перечисляется) в бюджет.

Реинвестиция дивидендов. Это ситуация, когда дивиденды не выплачиваются, а направляются на увеличение уставного капитала. Подоходный налог и ВС не уплачивается в случае, если не изменяются пропорции долей участников (п. 165.1.18 НКУ).

Налогообложение депозитов физических лиц

В 2018 все должно остаться без изменений. Налогообложение процентов по депозитам является разновидностью налогообложения пассивных доходов, по которым применяется ставка 18%. Среди пассивных доходов пп. 14.1.268 НКУ в частности рассматривает:

- проценты на текущий или депозитный (вкладной) банковский счет, на вклад (депозит) в кредитных союзах, других процентов (в том числе дисконтных доходов);

- процентный или дисконтный доход по именному сберегательному (депозитному) сертификату.

Налоговым агентом в таком случае выступает банк или кредитный союз.

Проценты, которые не облагаются. Что не облагается НДФЛ — доход в виде процентов на текущие банковские счета, по которым в пользу физических лиц осуществляются исключительно выплаты заработной платы, стипендий, пенсий, социальной помощи и других предусмотренных законом социальных выплат (пп. 165.1.41 НКУ).

Налогообложение пенсий

Пенсии бюджетные. В целом пенсии, получаемые из ПФУ налогом не облагаются и в 2018 году. Исключением является ограничение пп. 164.2.19 НКУ относительно пенсий (включая сумму их индексации, начисленную в соответствии с законом) или ежемесячного пожизненного денежного содержания, получаемых налогоплательщиком из ПФУ или бюджета: облагается налогом по ставке 18% сумма, превышающая 10 размеров прожиточного минимума для лиц, утративших трудоспособность (в расчете на месяц), установленного на 1 января отчетного налогового года. В 2018 году эта сумма составит 13730 грн (= 1373 × 10). Это же касается ВС. Он уплачивается (1,5%) также в случае превышения этой границы.

Пенсии частные. Такие пенсии входят в общий месячный налогооблагаемый доход (пп. 164.2.15 НКУ) и облагаются полностью на общих основаниях (18%). Сюда относятся суммы страховых выплат, страховых возмещений, выкупных сумм или пенсионных выплат, выплачиваемых налогоплательщику по договорам долгосрочного страхования жизни (в том числе по договорам страхования пожизненных пенсий) и негосударственного пенсионного обеспечения, по договорам пенсионного вклада, договорам доверительного управления.

Налогообложение зарплаты

В общем случае при доходе меньшем 2470 грн расчет налога в 2018 имеет вид:

НДФЛ = (ЗП - 881,00) × 18%; ВС = ЗП × 1,5%

Какой налог на доходы физических лиц в случае, если зарплата работника превышает 2470 грн в 2018:

НДФЛ = ЗП × 18%; ВС = ЗП × 1,5%

Напоминаем, что при наличии 2-х или более детей в возрасте до 18 лет ПУД и НСЛ увеличиваются кратно количеству детей.

Уплата НДФЛ и ВС. Уплата НДФЛ и ВС в бюджет одновременно с подачей в банк документов на получение средств для выплаты причитающихся налогоплательщикам доходов, то есть вместе с выплатой зарплаты (пп. 168.1.2 НКУ).

Пример 2

НСЛ применяется на работника. Работник работает по основному месту работы с должностным окладом 4500 грн в условиях неполного рабочего времени (4 часа в день). Норма продолжительности рабочего времени за январь 2018 — 168 ч. По январь 2018 работник отработал 84 часов.

Начисленная зарплата 4500 × 84/168 = 4500 × 0,5 = 2250,00 грн. Итак, НСЛ применяется, так как 2250,00

- НДФЛ = (2250,00 - 881,00) × 18% = 1369,00 × 18% = 246,42 грн;

- ВС = 2250,00 × 1,5% = 33,75 грн;

- ЗП к выдаче: 2250,00 - 246,42 - 33,75 = 1969,83 грн.

Пример 3

НСЛ применяется на "на детей". Мать 2-х детей до 18 лет сумму месячного дохода в виде зарплаты за январь 2018 — 4900,00 грн. При отсутствии заявления на получение НСЛ "на детей" работница на НСЛ не имеет права, так как 4900> 2470. В случае же наличия соответствующего заявления, такое право есть, так как 4900 грн

- НДФЛ = (4900,00 - 1762,00) × 18% = 564,84 грн;

- ВС = 4900,00 × 1,5% = 73,50 грн;

- зарплата к выдаче: 4900,00 - 564,84 - 73,50 = 4261,66 грн.

Пример 4

НСЛ не применяется. Работницы на примере 3 подняли оклад на 100 грн и теперь он составляет 5000,00 грн. НСЛ теперь применить нельзя, так как 5000> 4940. В результате имеем следующие расчеты:

- НДФЛ = 5000,00 × 18% = 900,00 грн;

- ВС = 5000,00 × 1,5% = 75,00 грн;

- зарплата к выдаче: 5000,00 - 900.00 - 75,00 = 4025,00 грн.

Как видно из примера, повышение зарплаты — это не всегда хорошо для работника. В результате повышения оклада на 100 грн работница стала получать «на руки» меньше на 236,66 грн за потери двойной НСЛ.

Стаття підготовлена за матеріалами журналу "Головбух"