Податковий розрахунок форма 1ДФ

Податковий розрахунок форма 1 ДФ: нормативна база

Податковий розрахунок форма 1ДФ, Податковий розрахунок сум доходу, нарахованого (сплаченого) на користь фізичних осіб, і сум утриманого з них податку – форму затверджено наказом Мінфіну від 13.01.2015 р. № 4(далі – форма № 1ДФ). Цим же наказом затверджений Порядок заповнення та подання податковими агентами даного звіту (далі – Порядок № 4).

Податковий розрахунок сум доходу форма 1ДФ має статус податкової декларації (пп. 14.1.180, ст. 51 ПКУ) та призначений для звітування по податку на доходи фізичних осіб (ПДФО) та військовому збору (ВЗ), які нараховуються та утримуються з нарахованих працівникам та іншим особам доходів. Звіт подають усі без винятку особи, які мають статус податкового агента, тобто нараховують та сплачують до бюджету ПДФО та ВЗ від імені фізособи. Сюди належать юрособи (приватні підприємці та фізособи, які ведуть незалежну професійну діяльність), незалежно від їх організаційно-правового статусу та самозайняті особи.

Коли й кому треба подати форму № 1ДФ

Форма № 1ДФ подається за кожний квартал (податковий період) протягом 40 кал. днів, наступних за останнім календарним днем звітного кварталу. Окремий звіт по результатах року подавати не потрібно. Якщо останній день подачі є вихідним або святковим (неробочим) днем, то останнім днем тоді вважається наступний операційний (банківський) день. Так, у 2018 р. граничними строками подачі звіту є:

- за I квартал – 10.05.2018 р. включно (четвер);

- за ІІ квартал – 09.08.2018 р. включно (четвер);

- за ІІІ квартал – 09.11.2018 р. включно (п’ятниця);

- за IV квартал – 11.01.2019 р. включно (понеділок).

Податковий розрахунок сум доходу форма 1ДФ може подаватися в електронному вигляді (п. 2.3 Порядку № 4), надсилатися поштою (листом з повідомленням про вручення), а також надаватися особисто на паперовому носії (разом з електронною формою на електронному носії інформації). Тільки на паперовому носії звіт можна подати, якщо кількість рядків у податковому розрахунку не перевищує 10. При подачі на паперовому носії, форма № 1ДФ готується у 2-х екземплярах, один з яких зі штампом та проставленим номером при реєстрації в ДФС, залишається у податкового агента.

Якщо форма № 1ДФ направляється поштою, то це треба зробити не пізніше, ніж за 5 днів до закінчення граничного строку її подання (п. 49.5 ПКУ).

Звіт подається за місцезнаходженням податкового агента. Самозайняті особи подають звіт за своєю податковою адресою, тобто місцем проживання, за яким їх узято на облік як платників податку (пп. “б” п. 176.2 ПКУ).

Якщо юрособа має філію або інший відокремлений підрозділ, який має повноваження нараховувати своїм працівникам зарплату, то форма № 1ДФ подається такими підрозділами самостійно за їх місцезнаходженням.

Якщо доходи відсутні

Якщо доходи не нараховувалися та не виплачувалися, то подавати форму № 1ДФ не потрібно (пп. “б” п. 176.2 ПКУ). Однак, якщо доход був нарахований, але не був виплачений, то податковий агент зобов’язаний подати форму № 1ДФ незалежно від того, коли буде здійснена фактична виплата доходів (п. 2.2 Порядку № 4).

Бухгалтер без знань — як калькулятор без батарейки. Вища школа Головбуха підзаряджає: освіта онлайн у зручний час і будь-де ⚡

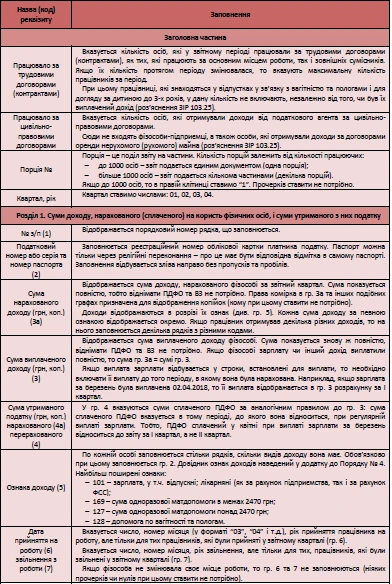

Як заповнити форму № 1ДФ

Розглянемо тепер нюанси заповнення рядків звіту.

Штучний інтелект уміє багато. Та у питаннях податків і звітів вирішальне — не швидкість, а досвід. У системі «Експертус Головбух» консультують живі експерти, які не генерують відповіді, а перевіряють і зважують кожну рекомендацію 👇

Відповідальність

У разі неповної або несвоєчасної їх сплати до бюджету ПДФО та ВЗ з вини податкового агента стягуються штраф, а також пеня за кожний день прострочення. Крім того, якщо звіт був поданий з недостовірними відомостями, помилками, то податковий агент також несе відповідальність за п. 119.2 ПКУ: накладання штрафу у розмірі 510 грн (при повторному порушенні протягом року – 1020 грн).

Якщо сталося порушення умов отримання ПСП з вини працівника (подача невірних даних на ПСП тощо), то відповідальність настає за пп. 169.2.4 ПКУ та її несе сам працівник (втрата права на ПСП, сплата штрафу у сумі 100% недоплати ПДФО).

Стаття підготовлена за матеріалами журналу "Головбух"