Закупівля сільгосппродукції у населення: облік, оподаткування та документування

Оподатковуємо закупівлю сільгосппродукції у населення

Податки не утримуватимуться, якщо одночасно виконуються всі умови підпункту 165.1.24 ПК.

Умова перша. Закуплена сільгосппродукція має бути вирощена, відгодована, виловлена, зібрана, виготовлена, вироблена, оброблена та/або перероблена безпосередньо фізичною особою.

Виходить, якщо продукцію фізособа вирощувала не безпосередньо, пільга не застосовується. Хоча фактично перевірити цю умову немає можливості, тому на практиці на неї не звертають уваги.

Друга умова. Наведена в першій умові сільгосппродукція має отримуватися фізособою на земельних ділянках, наданих їй у розмірах, встановлених Земельним кодексом для ведення:

- садівництва та/або для будівництва і обслуговування житлового будинку, господарських будівель і споруд (присадибні ділянки) та/або для індивідуального дачного будівництва.

- особистого селянського господарства та/або земельні частки (паї), виділені в натурі (на місцевості).

Єдиний податок четвертої групи

Третя умова (крім продукції тваринництва). Сума доходу від продажу власної сільськогосподарської продукції сукупно за рік не повинна перевищувати 12 розмірів мінімальної заробітної плати, встановленої на 1 січня (80400 грн в 2023 році). В разі перевищення граничного розміру доходу, різниця між отриманим доходом і встановленим його граничним розміром підлягає оподаткуванню та відображається у складі загального річного оподатковуваного доходу в декларації про майновий стан і доходи.

Розмір земельних ділянок, які безоплатно передаються громадянам, наведено в статті 121 Земельного кодексу:

- для ведення особистого селянського господарства — не більше 2,0 гектара (може бути збільшено у разі отримання в натурі (на місцевості) земельної частки (паю));

- для ведення садівництва — не більше 0,12 гектара;

- для будівництва і обслуговування жилого будинку, господарських будівель і споруд (присадибна ділянка) у селах — не більше 0,25 гектара, в селищах — не більше 0,15 гектара, в містах — не більше 0,10 гектара;

- для індивідуального дачного будівництва — не більше 0,10 гектара.

З наступного року має запрацювати новий фінансовий інструмент для кредитування сільгоспвиробників — аграрні ноти. Пояснимо, у чому відмінність між аграрними нотами та аграрними розписками, а також хто з аграріїв і в яких випадках може їх застосовувати

Четверта умова при продажу сільгосппродукції рослинництва. Фізособа має надати підприємству закупівельнику копію довідки про наявність у неї земельних ділянок, наведених у другій умові.

Оригінал довідки зберігається у фізособи протягом строку позовної давності з дати закінчення дії такої довідки. Довідка видається сільською, селищною, міською радою або радою об’єднаних територіальних громад, що створена згідно із законом та перспективним планом формування територій громад, за місцем податкової адреси (місцем проживання) платника податку протягом п’яти робочих днів з дня отримання відповідною радою письмової заяви про видачу такої довідки.

Форму довідки про наявність у фізичної особи земельних ділянок (форма № 3ДФ) та порядок її видачі затверджено Наказом Міндоходів від 17.01.2014 № 32. Довідка видається строком на 5 років.

Зробимо проміжний підсумок.

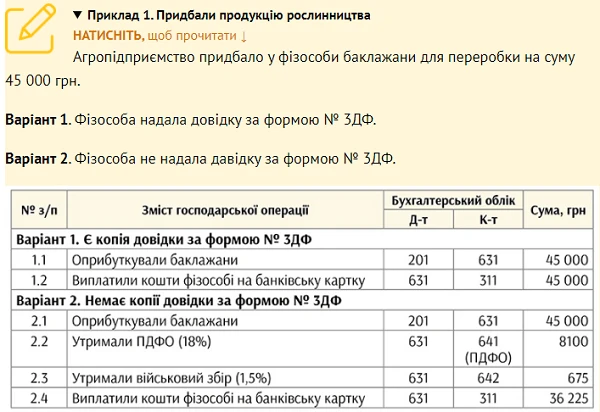

Якщо підприємство придбало у фізособи продукцію рослинництва і така особа надала копію довідки про наявність земельних ділянок, виплачені доходи не оподатковуються ПДФО і військовим збором.

Якщо фізособа не надала довідку, підприємство у загальному порядку утримує ПДФО за ставкою 18% і військовий збір за ставкою 1,5%, перераховуючи їх до бюджету.

Приклад. Підприємство придбало у фізичної особи вишні на суму 5 000 грн.Фізособа не надала підприємству довідку про наявність земельних ділянок.Тому нарахований фізособі дохід підлягає оподаткуванню.

З цієї суми підприємство має утримати ПДФО 900 грн (5 000 х 18%) і військовий збір 75 грн (5 000 х 1,5%). На руки фізособі підлягає виплаті 4 025 грн. (5 000 – 900 – 75). До бюджету ці утримані податки потрібно сплатити протягом трьох банківських днів з дня, що настає за днем виплати (див. пп. 168.1.4 ПК). Виходить, аби виконати цю вимогу, підзвітна особа має своєчасно і регулярно повідомляти підприємство про суми виплачених за придбану сільгосппродукцію коштів.

Якщо фізособа довідку надала, але розмір сукупного доходу від продажу перевищує 12 мінзарплат, сума перевищення підлягає оподаткуванню у загальному порядку. Але в цьому випадку обов’язок визначити суму ПДФО, військового збору і самостійно сплатити до бюджету податки лягає на фізособу.

У будь-якому разі, незалежно від того, утримувало підприємство податки чи ні, виплачений дохід за придбану сільгосппродукцію підприємство покупець сільгосппродукції рослинництва має відобразити у Додатку 4ДФ Податкового розрахунку, з ознакою доходу «148».

В умовах нестачі грошових коштів один із варіантів, як не втратити контрагента, — укласти договір товарної позики. Розглянемо юридичні тонкощі та обліково-податкові наслідки для сторін такого договору

Третя умова при продажу сільгосппродукції тваринництва груп 1-5, 15, 16 та 41 УКТ ЗЕД.

Не є оподатковуваними доходи від продажу такої продукції, якщо їх сума сукупно за рік не перевищує 50 розмірів мінімальної заробітної плати, встановленої законом на 1 січня звітного (податкового) року.

На 01.01.2024 року мінзарплата становить 7100 грн. Отже, у 2024 році не є оподатковуваними доходи від продажу продукції тваринництва, якщо їх сума за 2024 рік складає не більше 355 000 грн. (50 х 7100).

Причому слідкувати за цим розміром має сама фізособа, а не підприємство, яке купує у неї сільгосппродукцію тваринництва. Якщо річний розмір буде більшим, фізособа може надати податковій (прикласти до власної річної декларації) довідку про самостійне вирощування, розведення, відгодовування продукції тваринництва, що видається у довільній формі сільською, селищною, міською радою або радою об’єднаних територіальних громад, що створена згідно із законом та перспективним планом формування територій громад, за місцем податкової адреси (місцем проживання) власника продукції тваринництва.

Якщо довідкою підтверджено вирощування проданої продукції тваринництва безпосередньо платником податку, оподаткуванню підлягає дохід, що перевищує наведену граничну суму. Якщо не підтверджено, оподаткуванню підлягає увесь дохід від продажу продукції тваринництва.

Але підприємство, яке купує продукцію тваринництва, в будь-якому разі податки не утримує, а тільки зазначає суму виплаченого доходу у додатку 4ДФ Податкового розрахунку, з ознакою доходу «179».

Яка продукція належить до сільськогосподарської

Відповідно до підпункту 14.1.234 ПК сільськогосподарська продукція (сільськогосподарські товари) — продукція/товари, що підпадають під визначення груп 1-24 УКТ ЗЕД, якщо при цьому такі товари (продукція) вирощуються, відгодовуються, виловлюються, збираються, виготовляються, виробляються, переробляються безпосередньо виробником цих товарів (продукції), а також продукти обробки та переробки цих товарів (продукції), якщо вони були придбані або вироблені на власних або орендованих потужностях (площах) для продажу, переробки або внутрішньогосподарського споживання.

Якими документами оформити придбання сільгосппродукції у населення

При закупівлі сільськогосподарської продукції у громадян складається закупівельний акт чи відомість закупівлі сільгосппродукції.

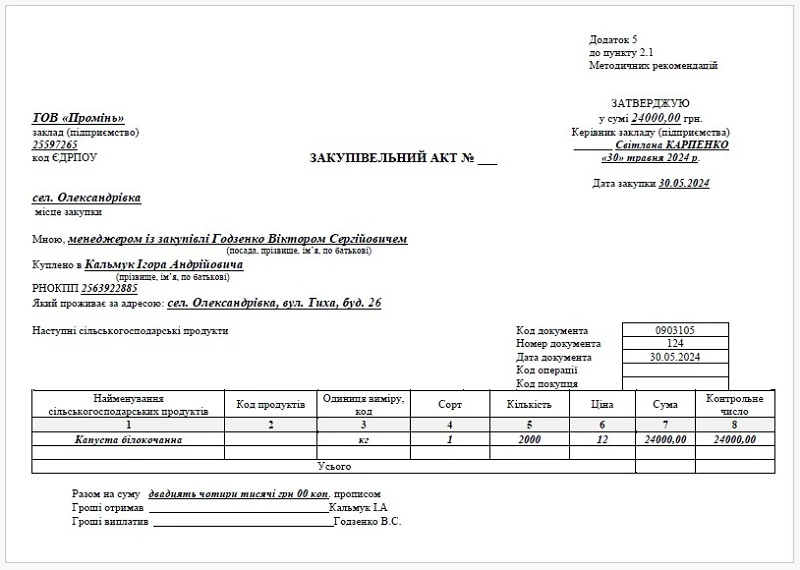

Акт закупівлі сільськогосподарської продукції. Форму закупівельного акту наведено в додатку 5 до пункту 2.1 Методичних рекомендацій щодо впровадження національних положень (стандартів) бухгалтерського обліку у сфері громадського харчування і побутових послуг, гармонізованих з міжнародними стандартами, які затверджено Наказом Мінекономіки від 17.06.2003 № 157.

Наприклад, саме закупівельний акт рекомендує застосовувати Мінфін у своєму листі від 30.07.2004 № 31-03430-03-29/13806.

А в Листі Мінфіну від 03.12.2004 № 31-03430-01-10/22335 зазначено, що акт має бути двостороннім і складається окремо з кожним покупцем, а не один акт на всіх покупців.

Застосовувати відомості закупівлі сільгосппродукції рекомендує той самий Мінфін в своєму листі від 03.12.2004 № 31-03430-01-10/22335. Про цю відомість йде мова в Положенні № 148 (Положення про ведення касових операцій у національній валюті в Україні, затверджене Постановою Правління НБУ від 29.12.2017 № 148).

Наприклад, у підпункті 11 пункту 3 Положення № 148 відомість віднесена до касових документів.

Відповідно до пункту 26 Положення № 148 підприємства, що займаються закупівлею товарів сільськогосподарської продукції, проведення розрахунків за які не врегульовано законодавством України, здійснюють видачу готівки здавальникам такої сільськогосподарської продукції за відомостями, у яких зазначаються:

- прізвища здавальників,

- їх адреси,

- обсяги зданої продукції і

- сума виплаченої готівки,

- що підписуються здавальником.

Разом з тим форма цієї відомості ані Положенням № 148, ані іншими нормативними документами не встановлена. Тому має встановлюватися підприємством самостійно. За зразок можна взяти відомість на виплату грошей, наведену в додатку 1 до цього Положення, яку доповнити наведеною вище та нижче інформацією.

Тримайте роз’яснення, як податківці формують план-графік перевірок на 2026 рік і які показники діяльності підприємства можуть «зіграти» проти нього

Причому, на думку Мінфіну (лист Мінфіну від 03.12.2004 № 31-03430-01-10/22335), як закупівельний акт, так і відомість мають містити інформацію про:

- місце укладання угоди;

- прізвище, ім’я, по батькові продавця;

- найменування продукції;

- ціну одиниці продукції;

- обсяг проданої продукції;

- суму виплачених коштів;

- підпис продавця про отримання даних коштів.

Від себе також додамо, що ці документи мають містити також реєстраційний номер облікової картки платника податків фізособи продавця або серію та номер її паспорта (п. 70.12 ПК).

На відміну від закупівельного акту, однією відомістю можна оформити розрахунки з кількома фізособами продавцями.

Операції з готівкою при закупівлі сільгосппродукції

Як правило, готівку видають підзвітним особам, які направляються для закупівлі сільгосппродукції. Тут діють такі правила.

Готівка під звіт на закупівлю сільгосппродукції видається на строк не більше 10 робочих днів (п. 19 Положення № 148). Проте підзвітна особа має право продовжити строк використання виданих під звіт коштів, якщо готівка одночасно видана як на відрядження, так і для закупівлі сільгосппродукції. Строк використання такої готівки продовжується до завершення строку відрядження.

Відповідно до пункту 6 Положення № 148 суб'єкти господарювання мають право здійснювати розрахунки готівкою протягом одного дня за одним або кількома платіжними документами з фізичними особами — у розмірі до 50 000 грн. включно.

Таким чином, якщо підприємство через підзвітну особу закуповує сільгосппродукцію, воно може розраховуватися готівкою з фізособою продавцем (не ФОП) протягом одного дня за одним або декількома платіжними документами в межах 50 000 грн. При цьому кількість фізичних осіб, з якими здійснюються розрахунки, протягом дня не обмежується.

У разі виникнення оподатковуваного доходу (пп. 170.9.1 ПК) підзвітна особа має подати підприємству Звіт про використання коштів/електронних грошей, наданих на відрядження або під звіт - до закінчення місяця, наступного за місяцем, у якому платник податку (пп. 170.9.3, пп. 170.9.4 ПК):

- завершує таке відрядження;

- завершує виконання окремої цивільно-правової дії за дорученням та за рахунок особи, що видала кошти під звіт.

Форма Звіту затверджена Наказом Мінфіну від 28.09.2015 № 841.

Обліковуємо закупівлю сільгосппродукції у населення

Закуповувати сільгосппродукцію можете, щоб її перепродати або переробити. У першому випадку йдеться про товар. Його обліковуйте на рахунку 28 «Товари». Якщо ж плануєте переробляти таку продукцію, йдеться про сировину. Для неї передбачений субрахунок 201 «Сировина й матеріали».

Розглянемо ці ситуації на Прикладах 1 та 2.