Заява про застосування спрощеної системи оподаткування: як заповнити

Заява про застосування спрощеної системи оподаткування: яка форма

Нині чинний бланк заяви (форма заяви про застосування спрощеної системи оподаткування) про застосування спрощеної системи оподаткування затверджено наказом Мінфіну від 16.07.2019 № 308 (далі – Наказ № 308).

Така заява про застосування спрощеної системи оподаткування єдина як для юросіб, так і для фізосіб. Потрібно просто відмітити «х» (у паперовій версії – «√»).

Заява про перехід на спрощену систему оподаткування: коли подається

Заява на спрощену систему оподаткування є універсальною та подається не лише під час переходу на спрощену систему. Так, заява про застосування спрощеної системи оподаткування подається під час:

- реєстрації ФОП чи нової юрособи – якщо вони хочуть одразу почати працювати зі спрощеної системи;

- зміни системи оподаткування із загальної на спрощену. Умовою такої зміни є дотримання впродовж календарного року, що передує переходу, вимог, які є до спрощеної системи оподаткування, зокрема за обсягом доходу. Окрім заяви про застосування спрощеної системи оподаткування, у такому разі подається ще й розрахунок доходу за попередній календарний рік (абз. 3 пп. 298.1.4 ПК), форму якого містить додаток до того ж Наказу № 308;

- зміни групи єдиного податку – перехід на вищу чи нижчу групу;

- зміни реєстраційних даних платника податку – податкової адреси (адреси місцезнаходження), адреси місця провадження діяльності, видів діяльності, місця проживання та ін. Це обов’язок платника податку;

- відмови від спрощеної системи оподаткування.

Відповідно, у верхньому полі заяви є спеціальні відмітки – «Реєстрація (перехід)», «Внесення змін» і «Відмова».

Увага: заява про застосування спрощеної системи оподаткування одна – як при першій реєстрації, так і при переході з загальної системи на спрощену. Та ж форма подається й під час відмови від спрощеної системи.

Заява про перехід на спрощену систему: чи можна її відкликати

Ні, не можна. Будьте уважними, коли подаєте заяву про застосування спрощеної системи оподаткування, та зважте цей крок, оскільки відкликати заяву про перехід на спрощену систему неможливо (роз’яснення ДПС 107.01.01 ЗІР). Для відмови доведеться чекати й подати заяву на відмову від спрощеної системи можна не пізніше ніж за 10 к. днів до початку нового календарного кварталу (року) (пп. 298.2.1 Податкового кодексу України, далі – ПК).

Які строки подання заяви про застосування спрощеної системи оподаткування

Заява про застосування спрощеної системи оподаткування подається в залежності від ситуації з переходом та групи єдиного податку. Ці строки показуємо в таблиці. Для всіх ситуацій використовується одна форма заяви про застосування спрощеної системи оподаткування.

ТЕРМІНИ ПОЧАТКУ ПЕРЕБУВАННЯ НА СПРОЩЕНІЙ СИСТЕМІ ОПОДАТКУВАННЯ | |||

Ситуація | Група | Строки подачі заяви | Початок перебування на спрощеній системі |

перехід на спрощену систему з загальної | 1-3 | не пізніше ніж за 15 к. днів до початку наступного календарного кварталу/року (пп. 298.1.4 ПК)* | наступний календарний квартал (рік) за кварталом подачі заяви |

старт на спрощеній системі оподаткування новоствореного ФОП/підприємства | 1-2 | до кінця місяця, в якому відбулася реєстрація ФОП (абз. 1 пп. 298.1.1 ПК)** | з 1-го числа наступного місяця за місяцем реєстрації |

3 (неплатник ПДВ) | впродовж 10 к. днів після реєстрації (абз. 2 пп. 298.1.2 ПК)*** | з дня реєстрації ФОП/підприємства | |

зміна реєстраційних даних | 1-2 | не пізніше 20-го числа місяця, наступного за місяцем, у якому такі зміни відбулися (п. 298.5 ПК) | перебування продовжується |

3 | не пізніше останнього дня кварталу, в якому відбулися такі зміни (п. 298.6 ПК) | ||

зміна групи єдиного податку (вимушена) | 1-3 | не пізніше 20-го числа місяця, який настає за календарним кварталом, у якому відбулося перевищення допустимого обсягу доходу (п. 293.8 ПК) | квартал наступний за кварталом перевищення допустимої суми доходу |

зміна групи єдиного податку (добровільна) | 1-3 | не пізніше ніж за 15 к. днів до початку наступного кварталу/року (пп. 298.1.5 ПК) | наступний календарний квартал (рік) з кварталом подачі заяви |

відмова від спрощеної системи й перехід на загальну (добровільний або вимушений) | 1-3 | не пізніше ніж за 10 к. днів до початку нового календарного кварталу/року (пп. 298.2.1 ПК) | наступний календарний квартал (рік) з кварталом подачі заяви |

* до заяви у такому разі додається ще й розрахунок доходу за попередній календарний рік (абз. 3 пп. 298.1.4 ПК), форма якого затверджена тим же Наказом № 308; ** навіть якщо ФОП було зареєстровано в останній день місяця, то заява подається цього ж дня. При цьому на платником єдиного податку ФОП стає з 1-го числа наступного за місяцем реєстрації місяця (роз’яснення ДПС); *** якщо не встигли – тоді див. строки переходу на спрощену систему з загальної | |||

Перейти можна як із загальної системи оподаткування на спрощену, так і навпаки. Супроводжують це перехідні операції, коли частина операції, як-от відвантаження товару, відбувається за однієї системи оподаткування, а оплата — вже за іншої. Розповімо, як їх оподатковувати єдиним податком, податком на прибуток і ПДВ

Коли подається заява про перехід на спрощену систему оподаткування: термін подачі заяви та приклади

Наводимо приклади, як визначити дату переходу та дату подання заяви на спрощену систему оподаткування:

- перехід на спрощену систему з загальної. Якщо треба перейти на спрощену систему з загальної системи з 1 квітня 2024 року, – заяву подаємо не пізніше 16 березня 2024 року;

- старт на спрощеній системі (групи 1 та 2). Якщо ФОП був зареєстрований 26 березня 2024 року й одразу подав заяву на єдиний податок групи 2, то єдиноподатником ФОП буде лише з 1 квітня 2024 року. Увесь листопад він тоді буде перебувати на загальній системі, тому ніяких операцій краще в цей перехідний місяць не здійснювати. Через перебування з 26 по 31 березня 2024 року на загальній системі доведеться подати декларацію про майновий стан і доходи за результатами 2024 року, навіть якщо вона буде порожня;

- старт на спрощеній системі (група 3). Якщо ФОП був зареєстрований 12 березня 2024 року і подав заяву на єдиний податок групи 3 до 21 березня 2024 року (включно), то бути єдиноподатником він почне з 12 березня 2024 року. Якщо запізнився – з наступного кварталу, тобто з 1 квітня 2024 року;

- перехід на іншу групу єдиного податку (добровільний). Якщо треба добровільно перейти, наприклад з групи 2 на групу 3 з 1 квітня 2024 року, то заяву подаємо не пізніше 16 березня 2024 року;

- перехід на іншу групу єдиного податку (вимушений). Якщо ФОП групи 2 отримав перевищення допустимого доходу за результатами листопада 2024 року, то заяву має подати до 20 січня 2025 року (січень 2025 – місяць, який настає за IV кварталом 2024, у якому сталося перевищення);

- відмова від спрощеної системи оподаткування. Якщо ФОП груп 1, 2 чи 3 планує почати 2025 рік на загальній системі оподаткування, то заяву слід подати не пізніше 21 грудня 2024 року.

Увага: 16 грудня 2024 року – останній день, коли подається заява про перехід на спрощену систему оподаткування, аби бути на спрощеній системі з 1 січня 2025 року.

Куди подавати заяву про застосування спрощеної системи оподаткування

Заява на спрощену систему оподаткування подається до управління ДПС за місцем реєстрації платника податку. Заяву ДПС розглядає впродовж 2-х робочих днів з дня надходження (п. 299.3 ПК). За умови відхилення заяви щодо обрання спрощеної системи оподаткування ДПС має направити вмотивовану відмову (п. 299.5 ПК).

У разі зміни податкової адреси заява про застосування спрощеної системи оподаткування подається за місцем попередньої реєстрації до закінчення поточного бюджетного року. Щодо цієї ситуації є роз’яснення ГУ ДПС у Херсонській області.

Як подати заяву про застосування спрощеної системи оподаткування

Заяву про застосування спрощеної системи оподаткування до ДПС можна подати:

- особисто у роздрукованій формі;

- через державного реєстратора при реєстрації ФОП чи підприємства. У ДПС держреєстратор сам знімає і відправляє відскановану копію;

- поштою – надіслати повідомлення про вручення та описом вкладення. Датою подання заяви вважається дата відправлення, яка проставлена на поштовому відправленні;

- в електронній формі – через меню «Листування з ДПС» приватної частини Електронного кабінету разом з супровідним листом у форматі pdf (обмеження 2 Мб). Для роботи з кабінетом треба попередньо отримати кваліфікований електронний підпис (КЕП).

Фізособи, зокрема громадяни України, які через війну зараз мешкають за кордоном, шукають способів провадити підприємницьку діяльність як ФОПи в Україні. Експерти системи "Експертус Головбух" на прикладі конкретних робочих ситуацій підкажуть, як правильно організувати таку діяльність, уникнути подвійного оподаткування та інших негативних наслідків

Як заповнити заяву про застосування спрощеної системи оподаткування

Коли заповнюєте заяву про застосування спрощеної системи оподаткування, зверніть увагу на таке:

- позначка у верхній частині – як при реєстрації ФОП/підприємства, так і при переході з загальної системи на спрощену позначка ставиться в тій самій комірці – «Реєстрація (перехід)»;

- реєстраційний номер облікової картки платника податку (поле 2) – ставиться податковий номер ФОП. Його зазначаємо завжди. Писати номер паспорту замість коду можуть тільки фізособи, які мають відмітку про таке право у паспорті (це релігійні громадяни, які через свої переконання не хочуть мати податковий номер);

- податкова адреса (поле 4) – для фізособи це місце проживання, за яким така фізособа поставлена на облік як платник податків у податковій (п. 45.1 ПК);

- ставка податку (поле 5.1.1) – якщо ФОП реєструється на групу 2, то треба вказати ставку «20» відсотків мінімальної зарплати та групу 2. Якщо група 3, то «3%» – платник ПДВ, і «5%» – неплатник ПДВ. Якщо ж група 1 – то просто слід вказати групу «1» в полі 5.1.1 заяви. Писати при цьому ставку «10%» не слід, так як 10% рахується від прожиткового мінімуму, а не від мінімальної зарплати, як записано у бланку заяви. Або ж зробити так, як цього вимагає податковий інспектор за місцем подачі заяви – це й буде правильний варіант;

- відомості про реєстрацію платника ПДВ (поле 5.3) – заповнюється тільки якщо уже є реєстрація платником ПДВ;

- місце провадження господарської діяльності (поле 6) – вказується область, район, населений пункт, де планується діяльність та його діяльність, податкова адреса. Кожна місцевість має свій код у класифікаторі КОАТУУ. Якщо діяльність планується без прив’язки до певного населеного пункту, то тоді у графі «Область, район, населений пункт» слід написати «Надання послуг на території України» та/або «Торгівля на території України», а інші поля залишити порожніми, у т.ч. КОАТУУ. Зверніть увагу, що надавати послуги нерезидентам можна тільки на 3 групі;

- коди КВЕД за видами діяльності (поле 8) – реєструвати бажано усі можливі, за якими планується здійснення діяльності та суміжні. Діяльність за незареєстрованим коду КВЕД загрожує втратою права перебування на спрощеній системі та сплати єдиного податку за підвищеною ставкою 15%. Однак податківці не хочуть бачити у заяві заборонені для єдиного податку коди КВЕД (роз’яснення ДПС ЗІР 107.01). Знайти коди КВЕД треба у класифікаторі 2010 року;

- наявність податкового боргу (поле 9) – на день подання заяви податковий борг має бути відсутнім (позначка «х» («√») у відповідному полі) (пп. 14.1.162 ПК, пп. 14.1.175 ПК, пп. 291.5.8 ПК);

- доходи за попередній календарний рік (поле 10) – воно заповнюється лише, коли відбувається перехід на спрощену систему з загальної. При початковій реєстрації тут слід поставити прочерк. Дані доходи мають співпадати з такими у п. 5 спеціальної форми розрахунку з Наказу № 308. Зверніть увагу, що сума у полі 10 зазначається прописом, а не цифрами;

- розрахунок доходу за попередній календарний рік, що передує переходу на спрощену систему (поле 11). Ставимо позначку, якщо вказували суму доходу у полі 10. Якщо розрахунок за спеціальною формою з Наказу № 308 подає фізособа-загальник, то до його доходу не включаються пасивні доходу (проценти, дивіденди, роялті, страхові виплати та відшкодування), а також доходи, які були отримані від продажу рухомого і нерухомого майна, яке належало такому підприємцю на праві власності та використовувалося у господарській діяльності.

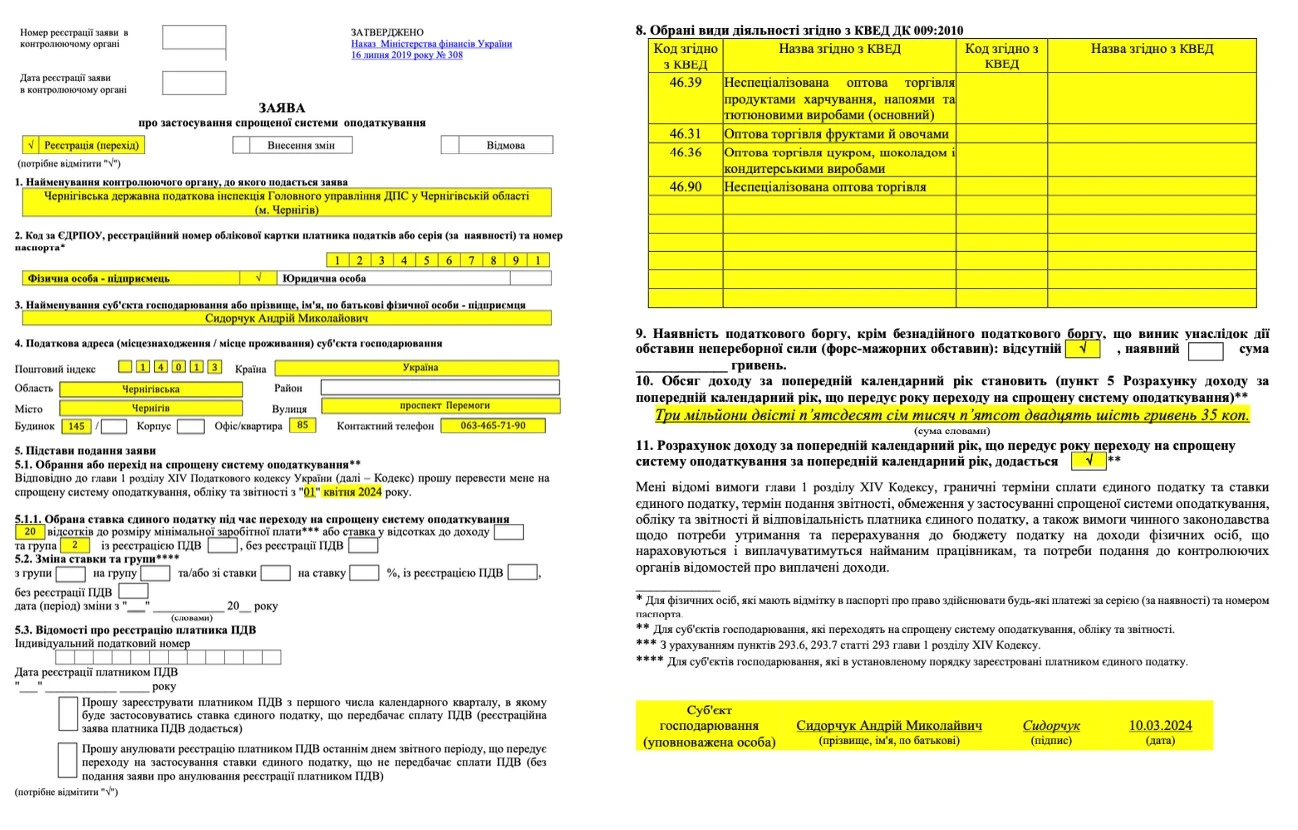

Зразок заяви про застосування спрощеної системи оподаткування

Наводимо заповнений бланк заяви про застосування спрощеної системи оподаткування під час реєстрації ФОП платника єдиного податку групи 2.

Якщо такий ФОП уже був зареєстрований і працював на загальній системі оподаткування, то також він складає розрахунок доходу за попередній календарний рік перед роком переходу на спрощену систему. Наприклад, якщо цей перехід відбувається з 1 квітня 2024 року, то це будуть доходи за 2023 рік.

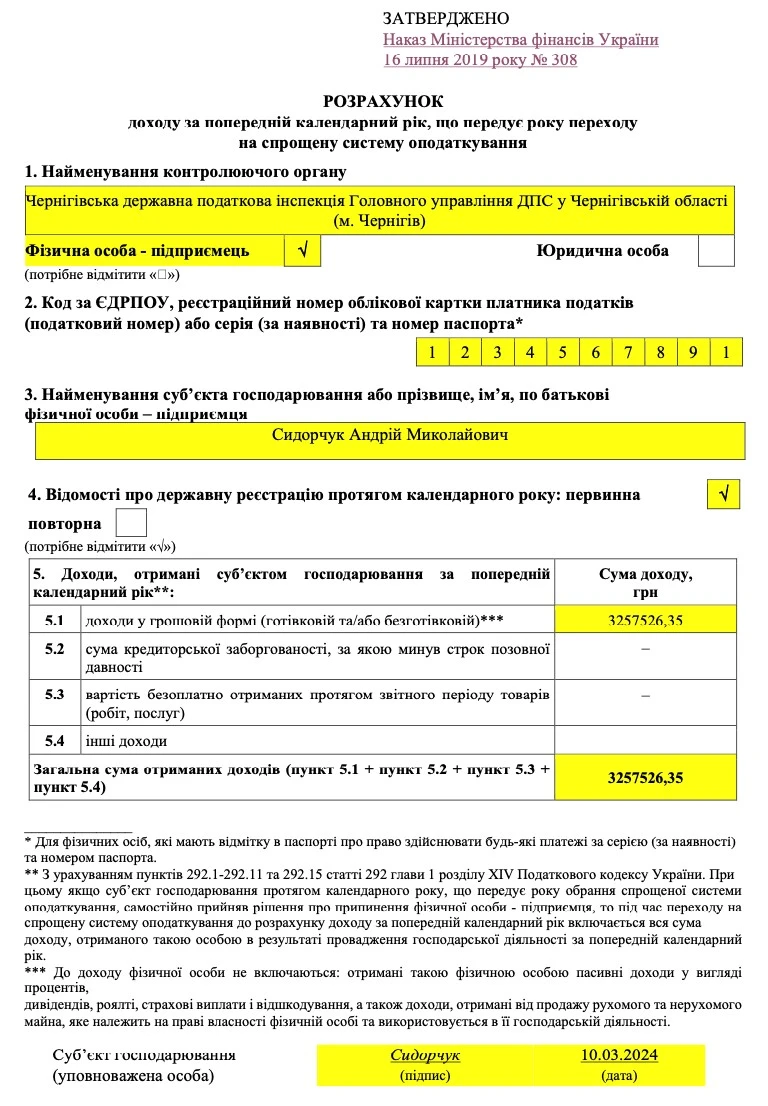

Розрахунок до заяви про застосування спрощеної системи оподаткування

Наводимо заповнений бланк спеціального розрахунку до заяви про застосування спрощеної системи оподаткування при реєстрації ФОП платника єдиного податку групи 3.

Як переконатися, що зареєстрували заяву на спрощену систему оподаткування

Наостанок слід переконатися, що реєстрація заяви про застосування спрощеної системи оподаткування таки відбулася. Це можна зробити через відкритий Реєстр платників єдиного податку, доступ до якого є в Електронному кабінеті. У спеціальну форму слід ввести свої дані. Також діє право отримати офіційний витяг з Реєстру платників єдиного податку (п. 299.9 ПК). Для цього подається до ДПС запит за спеціальною формою, що є у Наказі № 308. Крім того, можна переглянути свій статус у даних про ФОП воблікових даних платника податку в Електронному кабінеті («Дані про реєстрацію платником єдиного податку») або в застосунку Дія (розділ «Податки»).