Відчуження майна в умовах воєнного стану: документи, процедура, облік

Правові основи відчуження (або вилучення) майна

Законодавча основа для відчуження майна в умовах воєнного або надзвичайного стану закладена у частині 2 статті 353 Цивільного кодексу України (далі — ЦК). Там же згадується про наступне відшкодування його вартості. Також основу для відчуження майна вносить пункт «4» статті 8 Закону України «Про правовий режим воєнного стану» від 12.05.2015 № 389-VIII. За ним у разі дії правового режиму воєнного стану військове командування разом із військовими адміністраціями можуть самостійно або з органами місцевої влади здійснювати такий захід, як примусово відчужувати майно в установленому законом порядку та видавати про це відповідні документи встановленого зразка.

Сам же механізм передачі, примусового відчуження або вилучення майна у юросіб і фізосіб для потреб держави в умовах воєнного стану визначений Законом України «Про передачу, примусове відчуження або вилучення майна в умовах правового режиму воєнного чи надзвичайного стану» від 17.05.2012 № 4765-VI (далі — Закон № 4765, набув чинності 13 червня 2012 року).

Перш ніж розглядати порядок відчуження майна спершу розберемося з існуючими поняттями, так як на рівні законодавства розрізняють відчуження та вилучення майна. То ж розглянемо спершу різницю між ними.

Відчуження майна та вилучення майна: у чому різниця

Що таке відчуження майна та чим воно відрізняється від вилучення майна? Для відповіді на це питання скористаємося Законом № 4765. Демонструємо різницю між цими поняттями.

РІЗНИЦЯ МІЖ ВІДЧУЖЕННЯМ ТА ВИЛУЧЕННЯМ МАЙНА | ||

Критерії порівняння | види реквізиції майна в умовах воєнного або надзвичайного стану | |

відчуження | вилучення | |

характер | примусовий | |

статус майна до реквізиції | приватна або комунальна власність | державна власність (право господарського відання або оперативного управління) |

наявність компенсації | так (попередня або наступна) | ні |

правове регулювання | пп. «1» ч. 1 ст. 1 Закону № 4765, ч. 2 ст. 353 ЦК | пп. «2» ч. 1 ст. 1 Закону № 4765 |

Далі більше зосередимося саме на відчуженні, адже вилучення майна можливе здебільшого у бюджетників.

Увага: відчуження майна — з компенсацією, а вилучення — без такої.

Хто й коли ухвалює рішення про відчуження майна

Будь-яке відчуження майна — це виняток, що обумовлюється суспільною необхідністю. Такі дії допускаються лише в умовах воєнного або надзвичайного стану. Підставою для відчуження майна є рішенням військового командування, яке має бути погодженим з місцевою радою (див. ч. 1 ст. 4 Закону № 4765). Однак, якщо у місцевості ведуться бойові дії, то таке погодження не потрібно (ч. 2 ст. 4 Закону № 4765).

Увага: у відчуженні майна під час воєнного стану рішення приймають військове командування, місцеві органи влади, органи військового управління від Міноборони.

Законодавство про відчуження майна під час воєнного стану

До Закону № 4765 були зміни. Серед останніх — це Закон України «Про внесення змін до деяких законів Украйни щодо оптимізації̈ деяких питань примусового відчуження та вилучення майна в умовах правового режиму воєнного стану» від 15.08.2022 № 2561-IX (далі — Закон № 2561, набув чинності 29 вересня 2022 року).

Однак з 18 травня 2024 року Закон № 4765 оновлюється ще й Законом України «Про внесення змін до деяких законодавчих актів України щодо окремих питань проходження військової служби, мобілізації та військового обліку» від 11.04.2024 № 3633-IX. Однак змін за цим законом не багато рішення про примусове відчуження або вилучення майна в умовах правового режиму воєнного стану може погоджуватися військовим командуванням не лише з місцевими державними адміністраціями або органами місцевого самоврядування, але й органом військового управління, визначеним Міноборони (оновлена ч. 1 ст. 4 Закону № 4765).

Отже, основними залишаються зміни з Закону № 2561.

Розповімо, які саме програми зараз у чорному списку. Пояснимо мету таких заходів безпеки та можливі наслідки порушення заборони використання 1С-продуктів в Україні

Зміни до правил відчуження майна з вересня 2022 року

За Законом № 2561 були розширені можливості щодо примусового відчуження (або вилучення) майна, яке використовується чи може використовуватися для забезпечення діяльності підприємств оборонно-промислового комплексу (ОПК) України. Стало можливим відчужувати (або вилучати) майно, якщо дотримуються такі умови:

- є загроза тимчасової окупації території, на якій перебуває майно та, як наслідок, переривання функціонування майна;

- межі такої території розташовані на відстані не більше 30 км від району ведення бойових дій або від тимчасово окупованої території;

- є відповідне рішення РНБО.

Зверніть увагу, що мова йде не про відчуження на користь ЗСУ, а відчуження майна, яке може бути використаним підприємствами ОПК. Це значить, що потенційно відчуженим може бути певне виробниче обладнання, яке знаходиться поблизу зон бойових дій або окупованих територій.

Яка процедура відчуження/вилучення майна на користь ОПК

Процедура відчуження (або вилучення) за Законом № 2561 має такий вигляд:

- військова адміністрація населеного пункту відповідної території приймає рішення про внесення пропозиції до РНБО та погоджує його з обласною адміністрацією. Рішення направляється до РНБО;

- РНБО приймає рішення про відчуження (або вилучення) майна, а Президент своїм указом вводить його в дію. З цього дня виникає право державної власності на таке майно;

- РНБО має направити своє рішення РНБО не пізніше наступного дня після його прийняття до КМУ та доручити військовому командуванню забезпечити збереження такого майна;

- Кабмін приймає рішення про відчуження (або вилучення) майна;

- майно не пізніше 5 к. днів з дня отримання КМУ рішення РНБО передається у встановленому ним порядку суб’єкту господарювання державного сектору економіки.

Зверніть увагу, що при звичайному відчуженні майна, наприклад на користь ЗСУ, ніяких рішень РНБО не треба — достатньо рішень військового командування та місцевих органів влади, а з 18 травня 2024 року також і органу військового управління, визначеним Міноборони (ч. 1 ст. 4 Закону № 4765).

Увага: для відчуження майна для ОПК треба рішення РНБО.

Бухгалтер без знань — як калькулятор без батарейки. Вища школа Головбуха підзаряджає: освіта онлайн у зручний час і будь-де ⚡

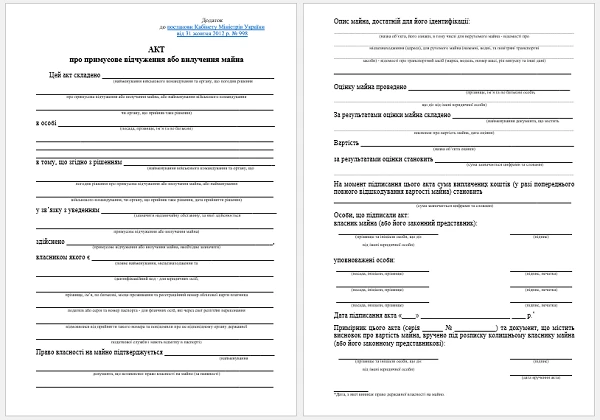

Документ, який оформляється за умови відчуження майна

Під час примусового вилучення має бути оформлений спеціальний Акт про примусове відчуження або вилучення майна. За своєю суттю даний акт є актом приймання-передачі майна. Він має стандартну форму, яку затверджує КМУ (ч. 1 ст. 7 Закону № 4765). Його бланк можна знайти у Додатку до постанови КМУ від 31.10.2012 № 998. Оформленням цього документа, а також оплатою витрат на оцінку майна, що відчужується, має здійснювати військове командування за рахунок коштів держбюджету (ч. 3 ст. 10 Закону № 4765).

У такому акті обов’язково має бути зазначено (див. абз. 2 ч. 4 ст. 6 Закону № 4765):

- назва місцевої ради та військового командування;

- повне найменування, місцезнаходження та ідентифікаційний код юрособи, за якою було закріплено майно;

- опис майна, достатній для його ідентифікації, наприклад номер транспортного засобу, марка, модель, рік випуску.

До акта приймання-передачі додається документ, що містить висновок про вартість майна на дату його оцінки. Так як професійних оцінювачів під час війни залучити проблематично, то таку оцінку органи місцевої влади можуть провести й самостійно. Тоді має бути оформлений акт оцінки майна.

Увага: Акт про примусове відчуження та акт оцінки майна — необхідні документи при відчуженні майна в умовах воєнного стану.

Компенсація вартості майна, яке відчужується

Компенсація вартості майна, яке відчужується, можлива в двох варіантах:

- попереднє повне відшкодування має бути до підписання акта про примусове відчуження (ч. 1 ст. 10 Закону № 4765). Попередньо треба скласти акт оцінки майна, так як він буде підставою для відшкодування;

- наступне повне відшкодування здійснюється впродовж 5 наступних бюджетних періодів після скасування режиму воєнного стану (ч. 2 ст. 10 Закону № 4765). Таке відшкодування здійснюється після того, як колишній власник майна вже після скасування режиму воєнного стану звернеться до ТЦК за місцем відчуження майна та подасть заяву з доданим до неї актом про примусове відчуження та акт оцінки майна.

Проблемою останнього варіанту є те, що він ще не має практичного втілення, адже в Україні така ситуація виникла вперше. Правила отримання такої компенсації можна знайти у Порядку розгляду заяв та здійснення виплат для наступної повної компенсації за майно, примусово відчужене в умовах правового режиму воєнного чи надзвичайного стану, який затверджений постановою КМУ від 31.12.2012 № 998.

Українські підприємства активно залучають іноземні інвестиції, виграють гранти і розвиваються. Хочете бути серед успішних? Підвищуйте кваліфікацію за Міжнародними стандартами фінансової звітності

Оподаткування операції з відчуження майна

Під час розгляду питання про оподаткування операцій з відчуження майна зверніть увагу на особливі положення податкового законодавства, які застосовуються за дотримання таких загальних умов:

- відчуження відбувається на користь ЗСУ, добровольчих формувань територіальних громад, Нацгвардії, СБУ, підрозділів розвідки, прикордонників або ж інших легальних збройних формувань на території України;

- немає попереднього або наступного відшкодування вартості відчужених активів.

Увага: відсутність компенсації та відчуження на користь ЗСУ — загальні умови звільнення від оподаткування майна при його відчуженні.

Якщо дані умови виконуються, то маємо такі правила:

- така операція для цілей оподаткування не вважається продажем (п. 69.5 підрозд. 10 Перехідних положень Податкового кодексу України, далі — ПК). Стосується це у тому числі й підакцизних товарів, тобто при передачі таких товарів у ході відчуження з дотриманням вищенаведених умов оподатковуватися акцизним податком не повинно;

- передача таких активів не вважається постачанням для цілей ПДВ (п. 321 підрозд. 2 Перехідних положень ПК).

Обидві вищенаведені норми податкового законодавства діють тимчасово — на період воєнного стану. При цьому ПК не уточнює ситуацію з наступним відшкодуванням. Адже після відчуження майна можливість отримати компенсацію у такому разі настає лише після закінчення воєнного стану та ще й у наступних бюджетних періодах. Ситуація невизначена в часі й власник може й не звернутися за відшкодуванням. Вважаємо, що ПДВ у такому разі немає, але при отриманні компенсації у майбутньому його доведеться заплатити.

Якщо ж існує певна компенсація за відчужений актив, то тоді для цілей оподаткування таку операцію слід розглядати як звичайну реалізацію. У такому разі у платників ПДВ виникне податкове зобов’язання з ПДВ як і при звичайному продажу.

Увага: відчуження майна без компенсації на користь ЗСУ не вважається постачанням для цілей ПДВ, а тому податок не сплачується.

Щодо акцизного податку — ситуація аналогічна ПДВ. Окрім пункту 69.5 підрозділу 10 Перехідних положень ПК, маємо ще додаткові, уточнюючі норми ПК, щодо пального. Так, не вважається реалізацією пального відчуження пального на користь:

- держави (пп. 14.1.212 ПК);

- ЗСУ, добровольчих формувань територіальних громад та інших легальних збройних формувань (див. загальні умови вище) (п. 216.3 ПК).

Умова для вищенаведених ситуацій відсутності пального та ж сама — відсутність компенсації, у т.ч. й у майбутньому, тобто це є уточненням того ж самого пункту 69.5 підрозділу 10 Перехідних положень ПК.

Увага: відчуження пального без компенсації на користь держави, ЗСУ, тероборони не вважається реалізацією та акциз не сплачується.

Бухгалтерський облік майна, яке відчужується

Розглянемо, як відобразити у бухгалтерському обліку саме відчуження майна. Схем бухгалтерських проведень тут може бути дві — або як під час реалізації, або як під час безоплатної передачі. Усе залежить від таких обставин:

- наявності компенсації. Якщо компенсація попередня, то слід застосувати бухгалтерські проведення аналогічні ситуації реалізації такого майна. Однак, якщо компенсації немає, то таку операцію слід показати аналогічно списанню активу при безоплатній передачі, тобто списати актив на витрати;

- початкового способу надходження даного активу. Чи цей актив раніше був придбаний, отриманий безкоштовно — це все стеж впливає на бухгалтерські проведення. Наприклад, при безоплатному отриманні слід при вибутті активу ще й списати залишки додаткового капіталу від безоплатно одержаних необоротних активів (субрахунок 424 «Безоплатно одержані необоротні активи»);

- виду самого активу — оборотні активи, наприклад запаси, чи необоротні активи.

Щодо компенсації можлива ще ситуація наступної компенсації — вважаємо, що слід показати в обліку спершу списання активу як при безоплатній передачі, а потім вже провести в обліку отримання компенсації як:

- дохід внаслідок відшкодування раніше списаних оборотних активів (субрахунок 718 «Дохід від безоплатно одержаних оборотних активів»);

- інші доходи (субрахунок 746 «Інші доходи від звичайної діяльності») — якщо списувалися необоротні активи (див. приклади нижче).

Такий підхід пов’язаний з тим, що документи на отримання наступної компенсації будуть подані аж після закінчення воєнного стану. І така подія має невизначений характер як у часі, так і щодо можливості у майбутньому (власник може передумати отримувати компенсацію, підприємство може перестати існувати тощо).

Наводимо приклади таких бухгалтерських проведень.

ПРИКЛАДИ БУХГАЛТЕРСЬКИХ ПРОВЕДЕНЬ З ОБЛІКУ ВІДЧУЖЕННЯ АКТИВУ | ||||

№ | Господарська операція | Дт | Кт | Сума |

БУХГАЛТЕРСЬКИЙ ОБЛІК СПИСАННЯ МАЙНА ПРИ ВІДЧУЖЕННІ | ||||

відчуження основного засобу, який раніше був придбаний | ||||

1 | списання основного засобу (автомобіля) у сумі залишкової вартості при його відчуженні | 976 | 105 | 450000 |

2 | списання основного засобу (автомобіля) у сумі накопиченого зносу при його відчуженні | 131 | 105 | 150000 |

3 | віднесено витрати на фінансовий результат іншої діяльності | 793 | 976 | 450000 |

відчуження оборотних активів | ||||

4 | списання вартості будівельних матеріалів при їхньому відчуженні на інші витрати операційної діяльності | 949 | 205 | 120000 |

5 | витрати від списання будівельних матеріалів віднесено на фінансовий результат операційної діяльності | 791 | 949 | 120000 |

відчуження активу, який раніше був отриманий безоплатно | ||||

6 | списано основний засіб (трактор), який раніше був отриманий безоплатно, у сумі його залишкової вартості | 976 | 104 | 370000 |

7 | списаний основний засіб (трактор), який раніше був отриманий безоплатно, у сумі його накопиченого зносу | 131 | 104 | 130000 |

8 | визнаний дохід від безоплатно одержаних активів (трактора) та списана сума додаткового капіталу | 424 | 745 | 370000 |

9 | сума витрат від списання основного засобу (трактора) віднесена на фінансовий результат іншої діяльності | 793 | 976 | 370000 |

10 | сума доходу від безоплатно одержаних активів (трактора) віднесена на фінансовий результат іншої діяльності | 745 | 793 | 370000 |

отримання компенсації у майбутньому (після закінчення воєнного стану): у неплатників ПДВ | ||||

1 | через 2 роки після закінчення воєнного стану отримана компенсація вартості відчужених раніше будівельних матеріалів та відображена в обліку як дохід від відшкодування раніше списаних оборотних активів | 311 | 718 | 120000 |

2 | сума доходу від відшкодування раніше списаних оборотних активів віднесено на фінансовий результат від операційної діяльності | 718 | 791 | 120000 |

3 | через 3 роки після закінчення воєнного стану отримана сума компенсації за відчужений раніше автомобіль, сума компенсації була визначена за актом оцінки | 311 | 746 | 230000 |

4 | сума доходу віднесена на фінансовий результат від іншої діяльності | 746 | 793 | 230000 |

отримання компенсації у майбутньому (після закінчення воєнного стану): у платників ПДВ (якщо при відчуженні податок не сплачувався) | ||||

5 | через 2 роки після закінчення воєнного стану отримана компенсація вартості відчужених раніше будівельних матеріалів та відображена в обліку як дохід від відшкодування раніше списаних оборотних активів | 311 | 718 | 120000 |

6 | визнано податкове зобов’язання з ПДВ, так як раніше при відчуженні ПДВ не сплачувався, а тепер отримується компенсація, тобто порушується умова звільнення від ПДВ у п. 321 підрозд. 2 Перехідних положень ПК | 718 | 643.1* | 20000 |

7 | 643.1 | 641.1* | 20000 | |

8 | сума доходу від відшкодування раніше списаних оборотних активів віднесено на фінансовий результат від операційної діяльності за вирахуванням ПДВ | 718 | 791 | 100000 |

БУХГАЛТЕРСЬКИЙ ОБЛІК ВІДЧУЖЕННЯ МАЙНА ПРИ ПОПЕРЕДНЬОМУ ПОВНОМУ ВІДШКОДУВАННІ ЙОГО ВАРТОСТІ | ||||

1 | отримана попередня компенсація вартості майна, яке відчужується (будівельних матеріалів) | 311 | 361 | 120000 |

2 | визнаний дохід від реалізації інших оборотних активів у сумі компенсації | 361 | 712 | 120000 |

3 | визнано податкове зобов’язання з ПДВ | 712 | 643.1* | 20000 |

4 | зареєстрована податкова накладна | 643.1 | 641.1* | 20000 |

5 | вартість будівельних матеріалів списана на собівартість реалізованих виробничих запасів | 943 | 205 | 100000 |

6 | доходи віднесено на фінансовий результат від операційної діяльності | 712 | 791 | 100000 |

7 | витрати віднесено на фінансовий результат від операційної діяльності | 791 | 943 | 100000 |

* рахунки з обліку ПДВ: 641.1 — податкове зобов’язання з ПДВ, 643.1 — визнане податкове зобов’язання за незареєстрованими податковими накладними | ||||