Коли медзаклад має нараховувати компенсувальні ПЗ

Сама лише від’ємна різниця між сумою податкових зобов’язань та податкового кредиту звітного періоду ще не означає, що треба нарахувати компенсувальні податкові зобов'язання (ПЗ). Якщо протягом звітного періоду медзаклад проводив лише оподатковувані ПДВ операції, пов’язані з господарською діяльністю, підстав компенсувати немає. Вебінари для бухгалтерів 2026

Коли медзаклад має нарахувати компенсувальні податкові зобов’язання

Обов’язок нарахувати компенсувальні ПЗ виникає, якщо або:

- платник придбав/виготовив із ПДВ товари, послуги, необоротні активи;

- вони призначені для використання або платник почав використовувати їх в необ’єктних, звільнених від ПДВ або негосподарських операціях (п. 198.5 ПКУ);

- платник використовує їх одночасно в оподатковуваній і неоподатковуваній діяльності (п. 199.1 ПКУ).

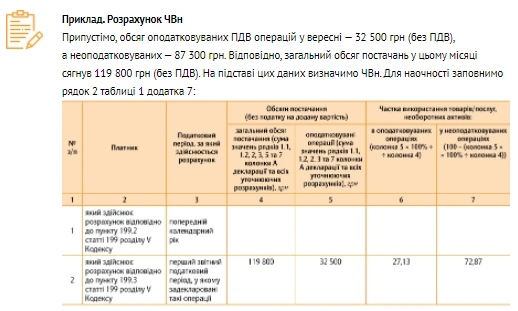

За пунктом 199.1 ПКУ компенсувальні ПЗ нараховуйте не на всю суму вхідного ПДВ, а лише на частку використання товарів, послуг, необоротних активів у неоподатковуваних операціях.

Пункт 198.5 ПКУ поширюється і на операції в межах балансу, як-от передача для невиробничого використання, переведення виробничих необоротних активів до складу невиробничих необоротних активів.

Тому для медзакладу — платника ПДВ ризик компенсувальних ПЗ виникає за умов:

- медзаклад здійснює не оподатковувані ПДВ — пільгові — операції;

- товари, послуги, необоротні активи для цих операцій придбали з ПДВ.

Далі проаналізуймо кожну з умов.

Медзаклад здійснює пільгові операції

Медичні послуги потрапляють під звільнення від ПДВ за певних критеріїв, які визначає підпункт 197.1.5 ПКУ. Щоб користуватися пільгою, треба мати статус закладу охорони здоров’я і ліцензію на постачання медичних послуг. Пільга поширюється не на всі медичні послуги. Перелік винятків містять підпункти «а»—«о» підпункту 197.1.5 ПКУ.

Отже, якщо маєте статус ЗОЗ і ліцензію на постачання медичних послуг:

| ☑ Медпослуга є в пп. «а»—«о» пп. 197.1.5 ПКУ | Оподатковуйте ПДВ операцію з постачання у загальному порядку за ставкою 20% |

| ☒ Медпослуги немає в пп. «а»—«о» пп. 197.1.5 ПКУ | Операція звільнена від ПДВ |

На операції, щодо яких пільга не діє, донараховувати компенсувальні ПЗ не доведеться.

Натомість пільгові операції спричинюють ризик донарахування ПЗ, якщо для них придбали з ПДВ або використали придбані з ПДВ товари, послуги, необоротні активи.

Компенсувальні ПЗ нараховуйте:

- на всю суму вхідного ПДВ — коли спрацьовує пункт 198.5 ПКУ;

- на частку використання придбаних з ПДВ товарів, послуг, необоротних активів у неоподатковуваних операціях — коли спрацьовує пункт 199.1 ПКУ.

Є вхідний ПДВ

Для нарахування компенсувальних ПЗ за пунктами 198.5 та 199.1 ПКУ умови щодо пільгових операцій недостатньо. ПЗ виникають тільки за наявності вхідного ПДВ. Позаяк за придбаннями у неплатників ПДВ, необ’єктними або звільненими від оподаткування придбаннями компенсувати нема чого.

Податківці під вхідним ПДВ мають на увазі виникнення у платника ПДВ права на податковий кредит. Нагадаємо, що платник ПДВ включає суму ПДВ до податкового кредиту (п. 198.6 ПКУ):

- за своєчасно зареєстрованою податковою накладною (ПН) — у звітному податковому періоді, коли склав ПН;

- за несвоєчасно зареєстрованою ПН — у звітному податковому періоді, коли зареєстрував ПН в ЄРПН, але не пізніше ніж через 1095 календарних днів з дати складення ПН.

Отже, компенсувальні ПЗ треба нарахувати у тому звітному періоді, коли у покупця виникли підстави включити сплачені/нараховані під час придбання суми ПДВ до податкового кредиту. Це — наявність ПН, яку зареєстрував постачальник. Нарахувати компенсувальні ПЗ доведеться незалежно від того, чи включили такі суми ПДВ до податкового кредиту. На цьому наголошують податківці у консультаціях (категорія 101.14 «ЗІР»).

Бухгалтер без знань — як калькулятор без батарейки. Вища школа Головбуха підзаряджає: освіта онлайн у зручний час і будь-де ⚡

Як визначити базу для нарахування компенсувальних податкових зобов’язань

Базу для нарахування компенсувальних ПЗ визначайте (п. 189.1 ПКУ):

- за товарами/послугами — на основі вартості їх придбання;

- за необоротними активами — на основі балансової (залишкової) вартості станом на початок звітного (податкового) періоду, протягом якого проводили операції.

За відсутності обліку необоротних активів — на основі звичайної ціни.

Штучний інтелект уміє багато. Та у питаннях податків і звітів вирішальне — не швидкість, а досвід. У системі «Експертус Головбух» консультують живі експерти, які не генерують відповіді, а перевіряють і зважують кожну рекомендацію 👇

На яку дату виникають компенсувальні податкові зобов’язання

Дата виникнення ПЗ залежить від того, чи знає платник ПДВ на момент придбання товарів, послуг, необоротних активів про їх використання в неоподатковуваних операціях або негосподарській діяльності.

Якщо це відомо від початку, компенсувальні ПЗ треба нарахувати в тому звітному періоді, коли виникло право на податковий кредит за цими придбаннями.

Якщо ж придбані з ПДВ товари, послуги, необоротні активи призначалися для використання в оподатковуваних операціях, але згодом їх використали в неоподатковуваних операціях, компенсувальні ПЗ нараховуйте у звітному періоді фактичного використання цих активів в неоподатковуваних операціях.

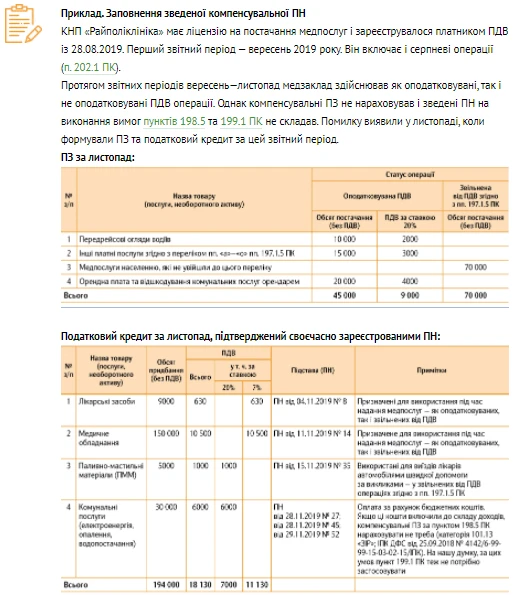

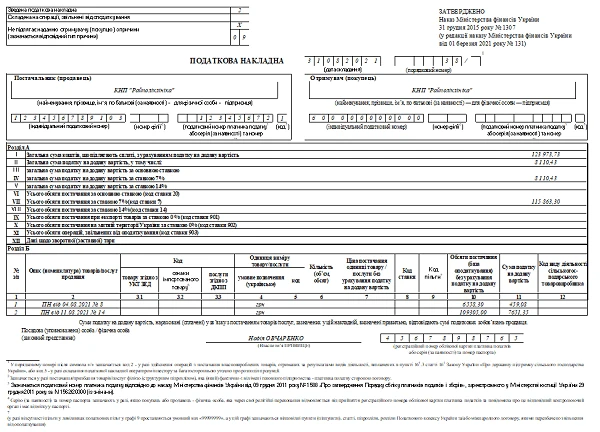

Як скласти компенсувальну податкову накладну медзакладу

Щоб нарахувати компенсувальні податкові зобов’язання, медзаклад — платник ПДВ має не пізніше останнього дня звітного періоду скласти та зареєструвати в ЄРПН зведену компенсувальну податкову накладну. Заповнити її допоможуть підказки експерта, приклади та зразок.