Облік і оподаткування основних засобів медзакладу

Чим слід регулюватися при обліку ОЗ у КНП

Основні засоби – це ті матеріальні активи КНП, які мають строк використання більше 1 року, наприклад автомобілі швидкої допомоги чи медичне обладнання. Так саме було й у бюджетних установ. Однак нормативка, звичайно, інша, хоча й подібна. Для КНП це мінфінівський НП(С)БО 7 «Основні засоби» та під нього Методрекомендації з обліку ОЗ від 30.09.2003 р. № 561 (далі – Методрекомендації № 561). Подібне було і в бюджетному минулому медзакладів (пам’ятаєте – НПСБОДС 121 «Основні засоби» та Методрекомендації з обліку ОЗ для держсектору).

Методрекомендації № 561 здебільшого повторюють викладене у НП(С)БО 7, але й містять бухгалтерські проведення з обліку основних засобів, які можуть бути корисними для бухгалтера. Вебінари для бухгалтерів 2026

Вартісна межа основних засобів у КНП

Вартісна межа основних засобів у КНП є. Однак її ні в Методрекомендаціях № 561, ні в НП(С)БО 7 немає. Її містить лише пп. 14.1.138 ПКУ й насьогодні вона становить 20000 грн (раніше – до травня 2020 року була 6000 грн). Більшість підприємств зазвичай користуються такою межею, хоча можна встановити й свою – це не буде порушенням, тим більше медзаклад-КНП не є платником податку на прибуток і в нього просто не може бути податкових різниць. Додамо, що у бюджетників зараз обов’язкову межу 6000 грн теж скасували й вони можуть встановлювати свою.

Увага: медзаклад може й надалі користуватися межею розрізнення МНМА/ОЗ у розмірі 6000 грн – це не порушення.

ОЗ вартістю 20000 грн та менше – це малоцінні необоротні матеріальні активи (МНМА) з обліком на однойменному субрахунку 112. Однак у балансі медзакладу вони все одно відображаються в одному рядку з ОЗ. Включення ОЗ до складу МНМА дає можливість використовувати методи амортизації 50/50 та 100%, а також присвоювати групові (номенклатурні) номери замість пооб’єктних (інвентарних) номерів, що спрощує облік. Через це є сенс збільшити все ж таку вартісну межу з 6000 грн до 20000 грн, адже тоді більше об’єктів потраплятиме до групи МНМА. Однак застосування нової вартісної межі стосуватиметься лише новопридбаних/отриманих ОЗ, які надійдуть уже після цих змін. Усі зміни фіксуємо у наказі про облікову політику.

Увага: Краще все ж таки збільшити вартісну межу, так як облік МНМА простіший.

Чи включає вартісна межа 20000 грн ПДВ

Усе залежить від призначення ОЗ. Правило тут таке:

- якщо медзаклад використовує ОЗ у неоподатковуваній/пільговій діяльності (це основна для медзакладу діяльність – надання послуг з охорони здоров’я), то сума такого ПДВ має входити до первісної вартості об’єкта (у НП(С)БО 7 це називають «непрямі податки, які не відшкодовуються»). Це значить, що 20000 грн включає такий ПДВ. Наприклад, певний медичний апарат придбали за 24000 грн – це буде ОЗ;

- якщо ж ОЗ використовується виключно в оподатковуваній ПДВ діяльності (наприклад, масаж, косметологічна допомога), то тоді 20000 грн – це сума без ПДВ. Масажер придбаний за 24000 грн у такому разі стає МНМА, так як без ПДВ його вартість всього лише 20000 грн – якраз на межі.

Первинні документи використати для обліку ОЗ у КНП

Можна використовувати ті ж самі, які були й бюджетному минулому медзакладу. Справа в тому, що наказ Мінфіну від 13.09.2016 р. № 818 (далі – Порядок № 818) може використовуватися всіма суб’єктами господарювання (п. 6 Порядку № 818). Отже, медзаклад не зобов’язаний щось у цьому відношенні змінювати. Тим більше, що форми обліку ОЗ з давнього наказу Мінстату № 352 від 29.12.1995 р. «для комерційного сектору» уже давно морально застаріли й не відповідають діючому НП(С)БО 7. У Порядку № 818 є зручний акт на введення в експлуатацію ОЗ, актуальна по наповненню інвентарна картка ОЗ, тому краще за все використовувати ці «бюджетні» форми.

У разі їхнього застосування слід лише дещо підкоригувати бланки під План рахунків підприємств.

Увага: Краще використовувати первинні документи для обліку ОЗ з держсектору

Амортизація основних засобів у медзакладі

Розповімо про головні правила амортизації основних засобів у медзакладі.

Який метод амортизації ОЗ використовувати у КНП

Існує 5 методів амортизації ОЗ: прямолінійний, зменшення залишкової вартості, прискореного зменшення залишкової вартості, кумулятивний, виробничий (п. 26 НП(С)БО 7 «Основні засоби»). Медзаклад обирає методи на свій розсуд — для окремих об’єктів ОЗ або груп однотипних ОЗ. Другий підхід спрощує роботу бухгалтера. Вибір методу — не вирок. НП(С)БО 7 дозволяє змінювати методи амортизації. На прикладах із медпрактики розглянемо, як нараховувати амортизацію ОЗ.

Бухгалтер без знань — як калькулятор без батарейки. Вища школа Головбуха підзаряджає: освіта онлайн у зручний час і будь-де ⚡

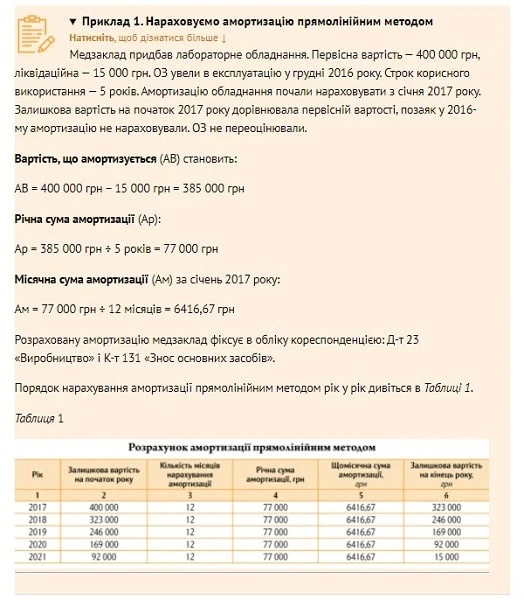

Як медзакладу нарахувати амортизацію прямолінійним методом

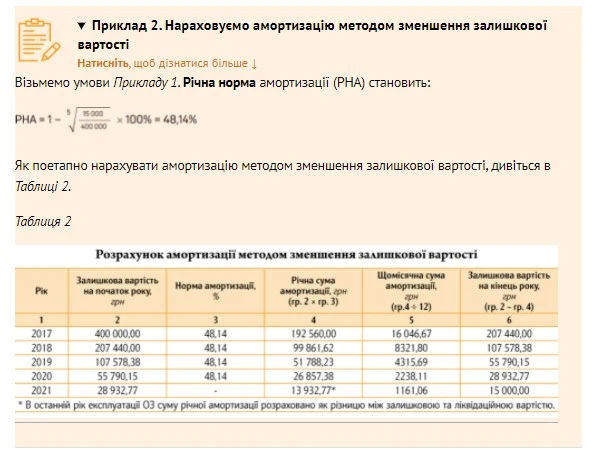

Як медзакладу нарахувати амортизацію методом зменшення залишкової вартості

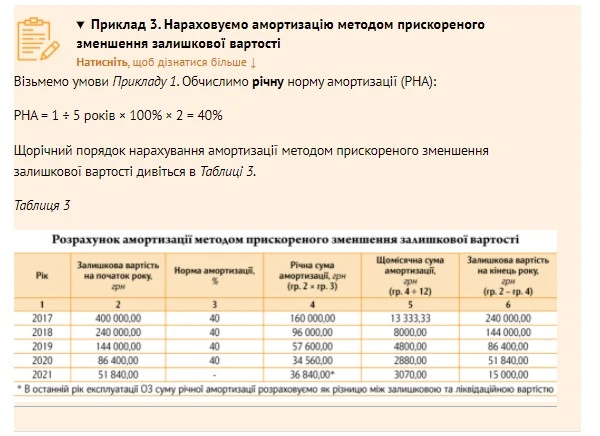

Як медзакладу нарахувати амортизацію методом прискореного зменшення залишкової вартості

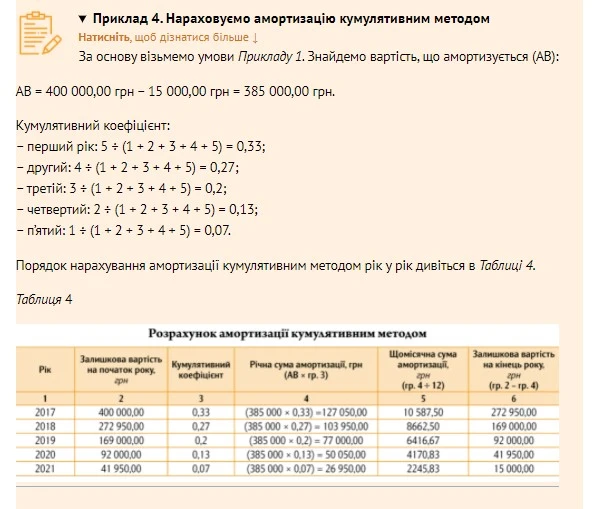

Як медзакладу нарахувати амортизацію кумулятивним методом

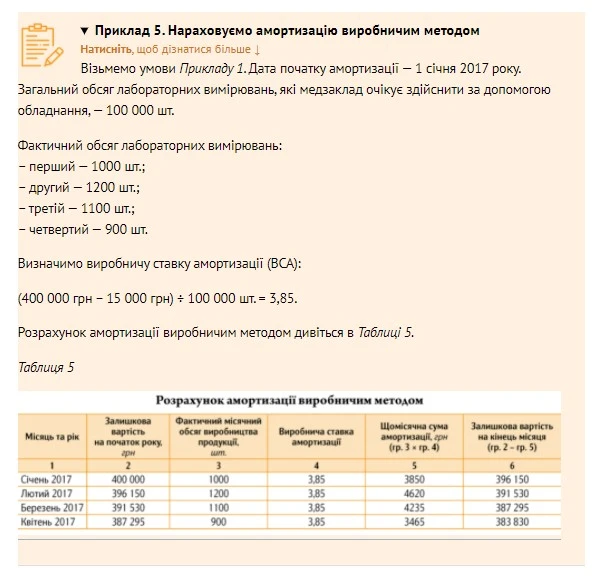

Як медзакладу нарахувати амортизацію виробничим методом

Штучний інтелект уміє багато. Та у питаннях податків і звітів вирішальне — не швидкість, а досвід. У системі «Експертус Головбух» консультують живі експерти, які не генерують відповіді, а перевіряють і зважують кожну рекомендацію 👇

Чи треба дооцінювати повністю амортизовані ОЗ медзакладу

Ні, не треба. Насьогодні норма щодо переоцінки залишкової вартості об’єктів ОЗ, у яких вона досягла нульового значення, вилучена (оновлений п. 17 НП(С)БО 7). Раніше треба було проводити переоцінку шляхом додавання до первісної вартості таких об’єктів справедливої вартості, без зміни суми нарахованого зносу. Також не потрібно для таких ОЗ визначати в обов’язковому порядку й ліквідаційну вартість. Однак строк корисного використання та ліквідаційна вартість об'єкта ОЗ зараз мають переглядатися на кінець звітного року у разі зміни очікуваних економічних вигод від його використання (п. 25 НП(С)БО 7). Щоправда, ніщо не заважає медзакладу вважати таку ліквідаційну вартість нульовою незалежно від очікуваних економічних вигод від об’єктів ОЗ.

Який метод амортизації МНМА використовувати у КНП

Для МНМА можливо аж 2 методи: 50/50 та 100%. Перший відомий бюджетникам, а от другий – це коли одразу у місяці введення в експлуатацію амортизація (знос) нараховується у повній вартості об’єкта. Який метод обрати медзакладу-КНП? Можна нічого не міняти й використовувати й далі 50/50, так як медзаклад неплатник податку на прибуток і збільшувати витрати потреби немає.

Увага: метод амортизації 100% – кращий для МНМА медзакладу-КНП.

При застосуванні методу 100% залишкова вартість введених в експлуатацію МНМА для КНП буде нульова. Однак це не порушення й можна їх використовувати й далі. Плюс цього методу – одразу нарахували знос й забули про нього. Крім того, не виникає ніяких проблем при ліквідації таких МНМА щодо нарахування ПДВ на недоамортизовану частину, адже залишкова вартість нульова одразу після введення в експлуатації.

Якщо бажаєте перейти на цей метод не забудьте внести зміни до наказу про облікову політику.

Чи треба визначати ліквідаційну вартість для ОЗ у КНП

Можна не визначати. Вона не обов’язкова, так як вряд чи можна достовірно оцінити вартість об’єкта при виведенні його з експлуатації. Для ОЗ, залишкова вартість яких досягла нуля, насьогодні визначати ліквідаційну вартість теж не потрібно (вилучена у 2022 році ч. 2 п. 17 НП(С)БО 7). Однак переглядати на кінець року ліквідаційну вартість потрібно (оновлений п. 25 НП(С)БО 7). Проте завжди можна обґрунтувати нульову ліквідаційну вартість для всіх ОЗ, так як будь-яка вартість ОЗ, яка визначена без професійного оцінювача є досить спірним та умовним показником. Через це більшість підприємств вважають її рівною нулю.

Чи треба переоцінювати ОЗ у КНП

Переоцінка можлива у разі суттєвої різниці між ринковою та балансовою (залишковою) вартість ОЗ. Але що це таке «суттєва різниця» в даному випадку НП(С)БО 7 не визначає. Проведення дооцінки потребує залучення до справи професійних оцінювачів, а тому це вартісна процедура, яка вряд чи виправдана для медзакладу (ст. 7 Закону «Про оцінку майна, майнових прав і професійну оціночну діяльність в Україні» від 12.07.2001 р. № 2658).

У чому облік ОЗ у КНП ще подібний до бюджетного

Подібність є ще в такому:

- однакові правила визначення первісної вартості;

- строк корисного використання можна брати з пп. 138.3.3 ПКУ. Знову через те, що КНП – неплатник податку на прибуток, це мало на що впливає, окрім швидкості нарахування зносу.

Також можна й надалі використати прямолінійний метод для ОЗ і метод 50/50 для МНМА, а також колишні форми первинних документів (див. вище).

У чому ще різниця в обліку ОЗ у КНП

У проводках існує різниця. Вони в цілому простіші, ніж у бюджетників, так як не треба показувати використання асигнувань. Основні принципи тут такі:

- для накопичення сум, які входять до первісної вартості при придбанні ОЗ використовуємо рахунок 152 «Придбання (виготовлення) ОЗ» (153 «Придбання (виготовлення) інших необоротних матеріальних активів» – для МНМА, 151 «Капітальне будівництво» – при будівництві ОЗ);

- для обліку подарованих ОЗ використовуємо рахунок 424 «Безоплатно одержані необоротні активи». По таким об’єктам треба не забувати нараховувати дохід при амортизації (рахунок 745 «Дохід від безоплатно одержаних активів»), поступово списуючи залишок по рахунку 424;

- витрати на амортизацію визнаємо в залежності від призначення ОЗ (адміністративне – 92 «Адміністративні витрати», собівартість наданих медпослуг – 23 «Виробництво» чи 91 «Загальновиробничі витрати» в залежності від облікової політики щодо витрат);

- якщо ОЗ вносить місцева рада як поповнення статутного капіталу, то треба рахунок 46 «Неоплачений капітал»;

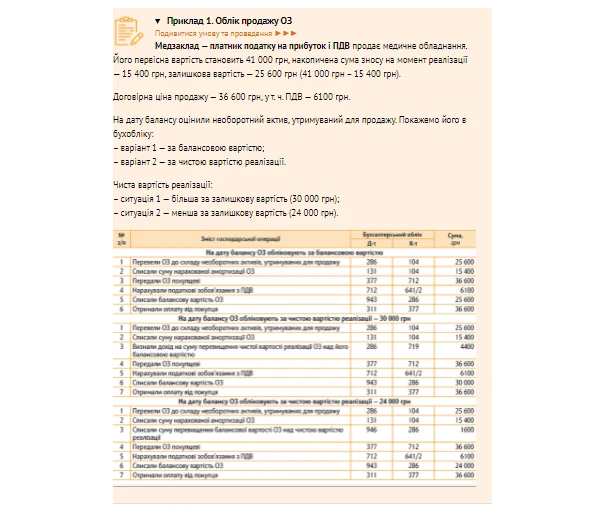

- при вибутті ОЗ вони спочатку переводяться у групу вибуття (є НП(С)БО 27 «Необоротні активи, утримувані для продажу, та припинена діяльність» з даного приводу). Це рахунок 286 «Необоротні активи та групи вибуття, утримувані для продажу». І тільки після цього вони продаються (проводки такі ж, як для продажу виробничих запасів).

Деякі типові приклади бухгалтерських проводок наведено нижче у прикладах.

Списання ОЗ медзакладу у зв’язку з продажем чи передачею

Тепер давайте розглянемо на прикладах облік та оподаткування кожного випадку списання ОЗ. Тему опановуватимемо поетапно. Стартуємо зі списання внаслідок продажу або безоплатної передачі.

Облік основних засобів у КНП проводки

| БУХГАЛТЕРСЬКІ ПРОВЕДЕННЯ З ОБЛІКУ ОСНОВНИХ ЗАСОБІВ У МЕДЗАКЛАДІ | ||||

№ | Господарська операція | Дт | Кт | Сума |

1 | Оприбуткування придбаного ОЗ | 152 | 631 | 100000 |

Витрати на доставку ОЗ (перевізник – неплатник ПДВ) | 152 | 631 | 1000 | |

Введення ОЗ в експлуатацію (транспортний засіб) | 105 | 152 | 101000 | |

Податковий кредит з ПДВ по придбаному ОЗ до реєстрації податкової накладної постачальником | 644 | 631 | 20000 | |

Визнаний податковий кредит з ПДВ по придбаному ОЗ по зареєстрованій податковій накладній | 641.1 | 644 | 20000 | |

Оплата за придбаний ОЗ | 631 | 311 | 120000 | |

Оплата послуг перевезення | 631 | 311 | 1000 | |

2 | Оприбуткований придбаний МНМА від неплатника ПДВ | 153 | 631 | 18000 |

Введений МНМА в експлуатацію | 112 | 153 | 18000 | |

3 | Нарахування амортизації ОЗ | 92 (23) | 131 | 1000 |

4 | Нарахування амортизації МНМА | 92 (23) | 132 | 9000 |

5 | Отриманий ОЗ внаслідок дарування (безоплатно) | 105 | 424 | 250000 |

6 | Нарахування амортизації ОЗ, який був отриманий безоплатно (подарований) | 92 (23) | 131 | 1000 |

424 | 745 | 1000 | ||

7 | Списання ОЗ у сумі залишкової вартості (транспортний засіб) | 976 | 105 | 10000 |

Списання ОЗ у сумі нарахованого зносу | 131 | 105 | 90000 | |

ПДВ на суму залишкової вартості, якщо КНП не може обґрунтувати вимушеність списання ОЗ (п. 189.9 ПКУ) – лише для платників ПДВ | 976 | 641 | 2000 | |

8 | Переведено ОЗ у групу вибуття при його продажу (медобладнання) – у сумі залишкової вартості | 286 | 104 | 10000 |

Списання суми накопиченого зносу ОЗ при його переведенні у групу вибуття | 131 | 104 | 90000 | |

Визнаний дохід при реалізації ОЗ | 361 | 712 | 24000 | |

Визнане податкове зобов’язання при реалізації | 712 | 641.1 | 4000 | |

Визнана собівартість реалізованого ОЗ | 943 | 286 | 10000 | |

Надійшла оплата після реалізації ОЗ | 311 | 361 | 24000 | |

9 | Списання повністю амортизованого ОЗ з нульової залишковою вартістю | 131 | 104 | 100000 |

10 | Отримання ОЗ в оренду | 01 |

| 500000 |

11 | Визнаний дохід від здавання в оренду власного ОЗ | 361 | 713 | 12000 |

Нараховане податкове зобов’язання з ПДВ по доходам з оренди | 713 | 641.1 | 2000 | |

Отримана плата за оренду | 311 | 361 | 12000 | |

12 | Повернення ОЗ, який перебував у оренді |

| 01 | 500000 |

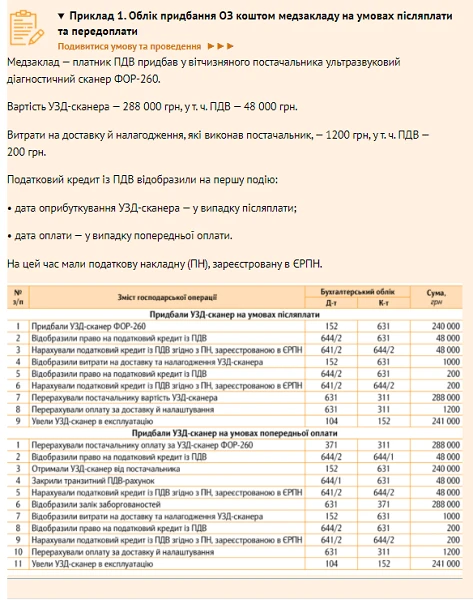

Приклад 1. Облік придбання ОЗ коштом медзакладу на умовах післяплати та передоплати

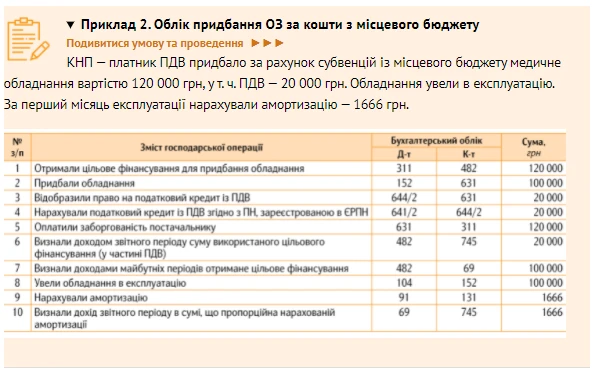

Приклад 2. Облік придбання ОЗ за кошти з місцевого бюджету

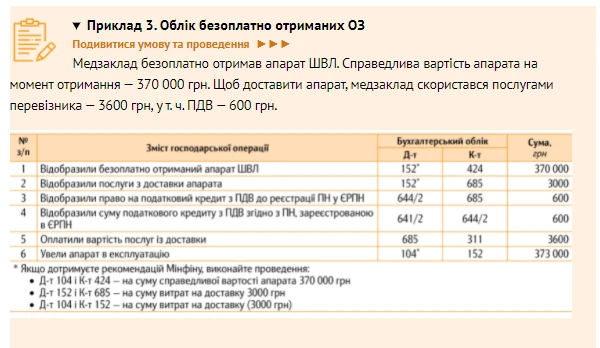

Приклад 3. Облік безоплатно отриманих ОЗ

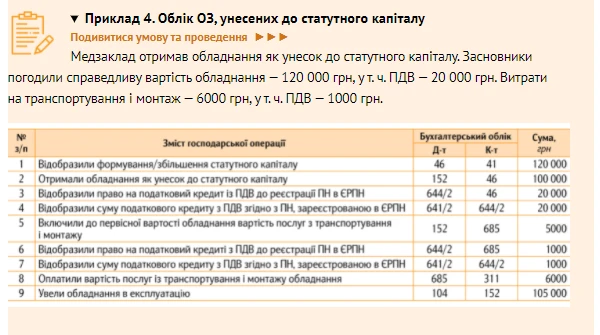

Приклад 4. Облік ОЗ, унесених до статутного капіталу

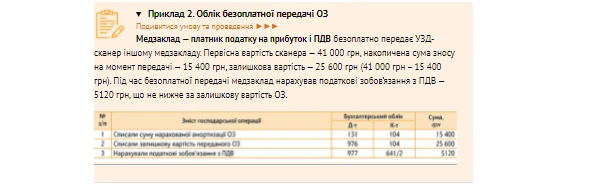

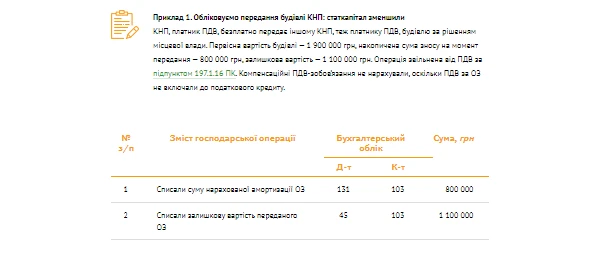

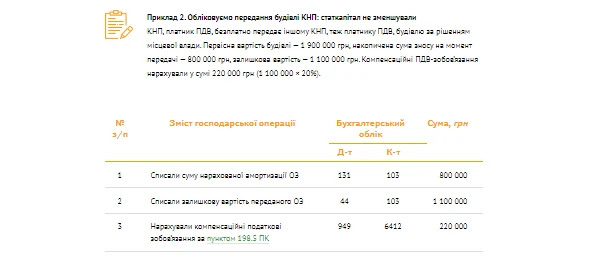

Облік і оподаткування передачі ОЗ КНП

Розглянемо ситуацію з практики. КНП — платник ПДВ безоплатно передає будівлю іншому КНП на підставі рішення місцевої влади. Як облікувати передання майна? Чи нараховувати компенсаційні ПДВ-зобов’язання, якщо ОЗ придбали до 01.07.2015?

Активи, придбані або виготовлені з ПДВ, платник податку починає використовувати в неоподатковуваних ПДВ операціях, зокрема у звільнених від ПДВ (пп. 197.1.16 ПКУ). Тому в такого платника виникає обов’язок нарахувати податкові зобов’язання з ПДВ відповідно до пункту 198.5 ПКУ. Однак, якщо за такими ОЗ не включали ПДВ до податкового кредиту, податкові зобов’язання за пп. 198.1.5 ПКУ нараховувати не треба. Обґрунтуємо.