Декларация по туристическому сбору

Кто подает декларацию по туристическому сбору 2024

Туристический сбор (он же – турсбор) – это местный налог, размер которого устанавливается местными советами. Механизм его уплаты включает понятие налогового агента, т.е. фактический плательщик и тот, кто перечисляет и декларирует налог в местный бюджет, в большинстве случаев не совпадают. Объясним на простом примере:

- лицо («турист») приехало и остановилось в другом местности в отеле. Она перед поселением платит турсбор гостиницы;

- отель («налоговый агент»), получив турсбор, обязанный подать налоговую декларацию по туристическому сбору и перечислить его местному бюджету на специальный счет в казначействе.

Таким образом, деньги от туриста попадают в местный бюджет, проходя сначала банковский счет или кассу отель. Форму платежа туриста законодательство не определяет, поэтому турист может заплатить и наличными, и осуществить безналичный расчет. Здесь все зависит от его желания, ситуации и требований самого отеля.

Кто является плательщиком турсбора, налоговым агентом, условия уплаты турсбора и объекты налогообложение по Налоговому кодексу Украины (далее – НК) раскрыто в таблице ниже.

ПЛАТЕЛЬЩИКИ, ДЕКЛАРАНТЫ, УСЛОВИЯ И ОБЪЕКТЫ ТУРИСТИЧЕСКОГО СБОРА | |

Фактические плательщики туристического сбора – «туристы» (пп. 268.2.1 НК): | Декларанты туристического сбора, который перечисляют его в бюджет – налоговые агенты (пп. 268.5.2 НК): |

|

|

Условия, когда возникает долг оплатить туристический сбор (пп. 268.2.1 НК): | Объекты налогообложение при декларировании – места поселение (пп. 268.5.1 НК): |

|

|

Внимание: туристический сбор – это дело местного совета! Она может как существовать, так и нет, а его ставки могут и отличаться. от максимальных по НК.

Поради з організації роботи коворкінгу: документальне оформлення, вибір КВЕДу, РРО, ліцензування, подання 20-ОПП. Облік приміщення, офісної техніки і меблів. Обчислення собівартості послуги та бухпроведення з обліку послуг коворкінгу. Податкові наслідки для коворк-центрів

Подают ли декларацию по туристическому сбору физлица поселившие нерезидентов

Нет, не подают. Однако нерезиденты платят турсбор независимо от наличия командировки и своей места остановки, в т.ч. если располагаются на ночлег в физических лиц (пп. «б» пп. 268.2.2 НК). Исключение – они члены семьи первого или второй степени родство такого человека.

Нерезидент – всегда плательщик турсбора независимо от наличия оформления командировки. Резидент – неплательщик, если имеет оформленное командировка и может его подтвердить.

Внимание: физлица, являющиеся владельцами квартир, жилых домов и т.д. не являются налоговыми агентами и не подают налоговую декларацию по туристическому сбору.

Турсбор нерезидент платит самостоятельно перед заселением. По пп. 268.6 НК лицо- хозяин квартиры (жилой дома) должен проверить у него документ об уплате.

Обратите внимание, что речь идет о лицах-нерезидентах, а не иностранцев (!), что не одно и то же.

О других неплательщиков турсбора, а также какими документами удостоверить увольнение от турсбора можно найти в материале Туристический сбор: по каким правилам уплачивать, а также в пп. 268.2.2 НК.

Когда подать декларацию по туристическому сбору и оплатить туристический сбор 2024

Декларация подается ежеквартально. Вовремя – это на протяжении 40 к. дней с конца квартала. Турсбор оплачивается на протяжении 10 к. дней от предельного срока подачи декларации. Однако местные советы могут устанавливать уплату турсбора авансом – до 30-го числа включительно каждый месяц. Стандартные сроки подачи и оплаты для 2024 года приведены в таблице ниже.

КРАЙНИЕ ДАТЫ ПОДАЧИ ДЕКЛАРАЦИИ ПО ТУРИСТИЧЕСКОМУ СБОРУ 2024 | ||

Период | Представление декларации по туристическому сбору | Оплата налоговых обязательств |

I квартал 2024 года | 10.05.2024 | 20.05.2024 |

ІІ квартал 2024 года | 09.08.2024 | 19.08.2024 |

ІІІ квартал 2024 года | 11.11.2024 (крайний день – 09.11.2024 приходится на субботу) | 19.11.2024 |

IV квартал 2024 года | 10.02.2025 (крайний день – 09.02.2025 приходится на субботу) | 19.02.2025 |

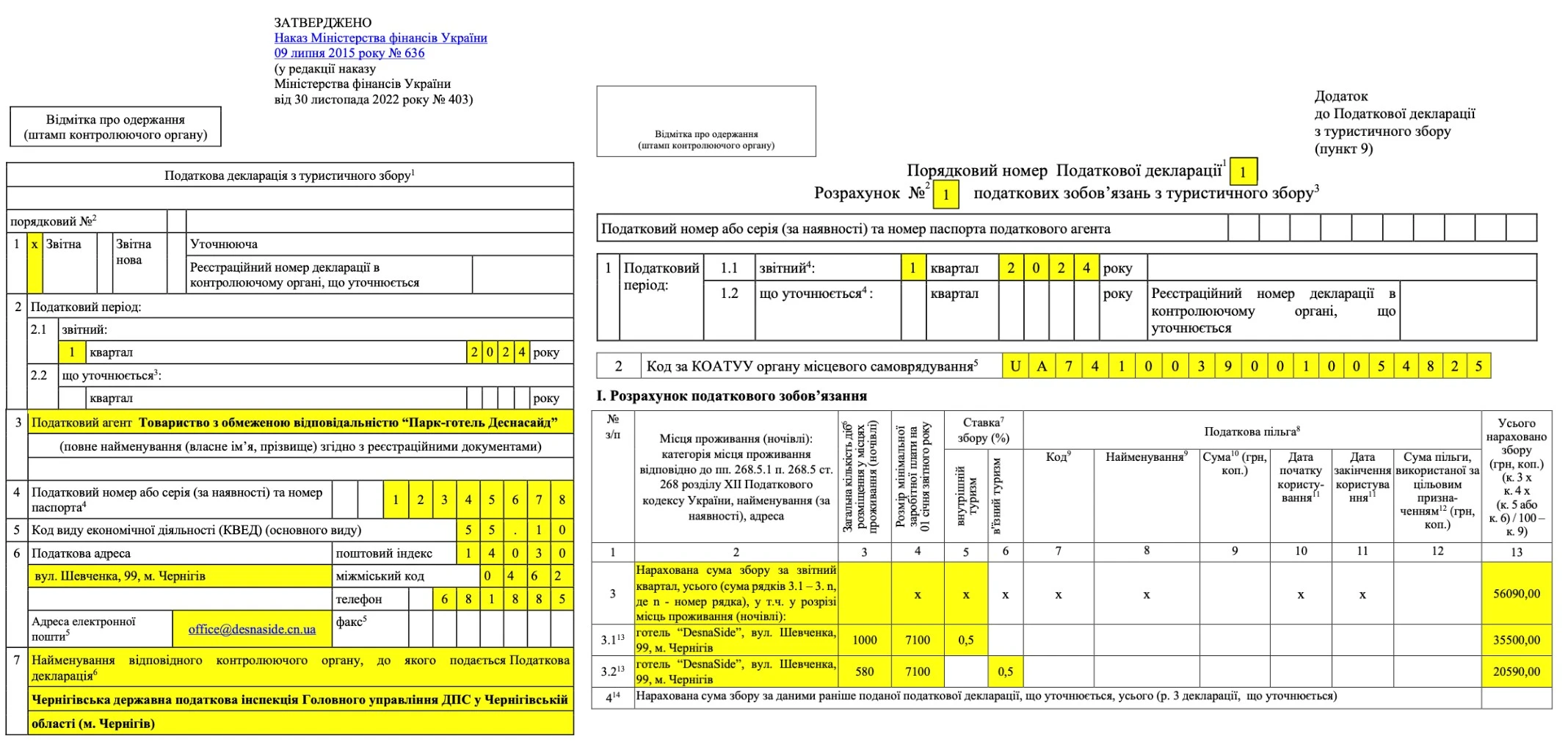

Форма декларации по туристическому сбору 2024

С 01 января 2024 года используется обновленная форма налоговой декларации по турсбору. В основе форма, утвержденная все тем же приказом Минфина от 09.07.2015 № 636 (в редакции приказа Минфина от 20.12.2022 (№ 403). Однако к этой формы были внесены изменения приказом Минфина от 20.09.2023 № 506 (далее – Приказ № 506, приобрел 24 ноября 2023 года). Рассмотрим или изменения.

▶️ Як потрапити до «клубу білого бізнесу»

▶️ Коли зможете переглянути Перелік платників податків із високим рівнем добровільного дотримання податкового законодавства

▶️ Яку інформацію виноситимуть на загал і як цього уникнути

▶️ Як визначатимуть показники

▶️ Які пільги у бронюванні працівників

Изменения в форме декларации по туристическому сбору 2024

Изменения в форме Декларации по турсбору, применяемой с 01 января 2024 года, несущественны. Понять или изменения поможет объяснение Минфина по анализу регулятивного воздействия проекта Приказа № 506:

- из декларации удалена строка для указания результата расчета налоговой пени (стр. 8.5). Также исключили шт. 16 Приложения к декларации, которая тоже была связана с расчетом налоговой пени. Это сделано с целью отмены необходимости проверки налоговиками правильности начисления пенни плательщиком платы турсбора, что предупреждает споры между налоговиками и плательщиками турсбора по вопросам пени (в частности, по отношению количества дней применение учетной ставки НБУ). Дело в том, что Информационно-коммуникационная система (ИКС) ГНС «Налоговый блок» (что это – читайте в разъяснении ГНС) разрешает осуществлять начисление пени автоматически;

- редакционно изменили второе предложение шт. 1 к декларации путем замены термина «административно-территориальная единица на территория территориальной общины». Теперь данное примечание записано как «приложений имеет отвечать количества кодов по КАТОТТГ территорий территориальных общин (было – административно-территориальных единиц»)». Аналогично смена – во втором предложении шт. 2 Приложения к декларации. Такой изменения устраняют неоднозначность определение количества приложений к декларации по турсбору. Дело в том, что турсбор является местным сбором, который уплачивается в местный бюджет, т.е. бюджета территориального общины (ТГ). Для каждой территориальной общины складывается отдельный приложение к декларации. Если же сочинять приложения в разрезе административно-территориальных единиц, так это в несколько раз увеличивает количество налоговой отчетности, поскольку на территории одной ТГ может быть расположен несколько десятков административно-территориальных единиц. Путем упомянутой замены слов данное «ляп» было устранено;

- из декларации удалено позицию « Эта часть Налоговой декларации заполняется должностными лицами контролирующего органа », которая была предназначена для указания должностными лицами ГНС результатов проведение камеральной проверки декларации. Даную позицию удалили, так как камеральная проверка налоговой отчетности в ИКС ГНС «Налоговый блок» автоматизирована, поэтому данные поля не могут заполняться должностным лицом ГНС;

- редакционно изменили нумерацию примечаний к Приложению декларации 17, 18, 19 на 16, 17, 18 из-за изъятия прежней шт. 16.

Выходит, что изменения в налоговую декларации по турсбору по Приказу № 506 постоянны, а не временны. Напоминаем также, что до окончания военного положения действует увольнение плательщиков налогов от начисление пени в случае самостоятельного исправление ошибок, которые привели к занижению налогового обязательство при условии соблюдение требований ст. 50 НК (основание – пп. 69.38 подразд. 10 Переходных положений НК).

Внимание: изменения в форме декларации по плате за землю связаны с автоматизацией процессов обработки отчетности и начисления пени в ИКС ГНС и никак не изменяют порядок начисления турсбора.

Ми добрали актуальні роз’яснення щодо оформлення службових поїздок та оплати днів перебування у відрядженні. Упевнені, вони закриють низку питань, з якими бухгалтер має справу у повсякденній роботі.

Алгоритм заполнения декларации по туристическому сбору 2024

Рассмотрим теперь, как заполнить новый бланк налоговой декларации по турсбору 2024 года.

Заполнение декларации начинаем с обязательного приложения, которое содержит:

- расчет налоговых обязательств по туристическому сбору (раздел I);

- авансовых вкладов (раздел II). Этот раздел заполняется, если местный совет установил уплату туристического сбора авансовыми платежами.

АЛГОРИТМ ЗАПОЛНЕНИЯ ДЕКЛАРАЦИИ ПО ТУРИСТИЧЕСКОМУ СБОРУ | |

№ реквизита (строки) | Как заполнить |

Общая часть декларации | |

Порядковый № | Указывается цифра от 1 до 4 количества поданных деклараций за год. Например, декларация за ІІІ квартал будет иметь цифру 3, так как декларация за I полугодие была под номером 2. Каждый тип деклараций нумеруется отдельно, то есть если подавалось уточняющая, то она к общему нумерации не входит |

1 | Относится отметка «Х» относительно выбранного типа налоговой декларации:

|

2.1 | Указывается период, за который отчитывается. В уточняющей декларации данное поле не заполняется |

2.2 | Заполняется только для декларации с пометкой «уточняющая» или если исправляется ошибка в прошлом периоде, используя текущую декларацию. Это период, за который исправляется ошибка |

3 | Приводятся данные о себе – полное наименование или ФИО (для предпринимателя) |

4 | Указывается код ЕГРПОУ (для юрлиц) или регистрационный номер учетной карты плательщика налога (для физлиц). Указывать номер паспорта могут только лица, которые имеют подходящую отметку в паспорте (через религиозные убеждение) |

5 | Указывается основной КВЭД согласно регистрационным данным |

6 | Заполняются стандартные реквизиты юрлица или ФЛП. E-mail и факс – по желанию |

7 | Приводится наименование органа ГНС Декларацию подают в местный налогового органа по местонахождению плательщика налога, где он состоит на учете |

8.1 | Вносится сумма по кол. 13 ряд. 3 разд. І декларации. Если таких приложений несколько, то берется сумма из всех приложений |

8.2-8.4 | Заполняется, если исправляется ошибка за прошлые отчетные периоды |

9 | Указывается количество тех приложений. Декларацию подают одну, но если объекты расположены по разным территориями территориальных общин (ТГ), то за каждой ТГ (то есть за каждым органом местного самоуправление) заполняют отдельный приложение к декларации (см. прим. 2 в Приложении к декларации) |

Дополнение | Любые сведения, которые целесообразно добавить в декларацию. Указывается номер и кратко описывается содержание дополнения. Например, это может быть обоснование не удержания турсбора по определенным категориям и т.п. |

Приложение к декларации «Расчет налоговых обязательств по туристическому сбору» | |

І. Расчет налогового обязательство | |

Часть вверху | Повторяются реквизиты с общей части декларации. Номер приложения ставится начиная с 1. Если все объекты находятся в пределах одной территории территориальной общины, то будет только Приложение №1 |

1. Налоговый период | |

2. Код по КАТОТТГ территории территориальной общины | Указывается код административно-территориальной единицы согласно Кодификатору административно-территориальных единиц и территорий территориальных общин, утвержденным приказом Минрегиона от 26.11.2020 № 290 (КАТОТТГ) Если субъект хозяйствование является налоговым агентом на территориях территориальных общин (ТГ), которые отвечают разным кодам по КАТОТТГ, но эти ТГ обслуживает один орган ГНС, то подается одна декларация, но с несколькими приложениями. Количество приложений имеет отвечать количества кодов по КАТОТТГ территорий ТГ, на которых субъект хозяйствование является налоговым агентом |

Место проживание (ночевки), кол. 2 | Вносится название или условное обозначение места проживание (ночлег). Это могут быть отель, кемпинг, мотель, база отдыха тому подобное. Обо всем или объекты нужно предварительно сообщить ГНС через форму №20-ОПП. Например, «Отель «Президентский». Если декларант владеет несколькими отелями или другими объектами налогообложение, то рекомендуется в скобках указывать их адрес. Это же самое касается квартир, жилых домов тому подобное. Если строк не хватает, то следует добавить новые |

Общая количество суток, кол. 3 | Указывается сколько суток за отчетный период было проживание в соответствующем месте. Количество суток приводится в период с начала года, а не квартала. Сутки определяются по следующим правилам:

Например, количество суток в разных ситуациях определяется так:

В случае бронирование и предварительная оплата проживания турсбор не оплачивают, так как оплата и бронирование еще не значит заселение, а сбор платят только перед заселением (письмо ГФС от 30.01.2019 № 312/ІПК/10-36-12-03). Если «туристов» несколько, то умножаем количество суток на количество людей. Например, 2 человека ночевали 3 суток, то будет 6 человеко-суток и т.д. |

Размер минимальной заработной платы (на 01.01), кол. 4 | Этот показатель нужен для расчета ставки сбора. Для 2023 года – это 6700 грн, для 2024 – 7100 грн |

Ставка сбора (%), кол. 5, кол. 6 | Указывается ставка туристического сбора с постановления местного совета. Например, Черниговская городской совет сравнил ставки как для иностранцев, так и для резидентов и установил туристический сбор в размере 0,5% (внутренний и въездной) от минимальной зарплаты (МЗП). Максимальные же ставки по ПК, в пределах которых принимают свои решение местные советы, такие:

Например, максимальный сбор составляет:

Если местный совет установит туристический сбор с опозданием, например, с 13.02.2024, то на протяжении 01.01.2024 – 12.02.2024 ставка туристического сбора будет нулевой (письмо ГФС от 19.03.2019 № 1110/6/99-99-12-02). Ставки налога действуют только для определенной территории. Сбор можно не начислять, если местный совет не утвердил его |

Налоговая льгота, кол. 7-12 | При наличии |

Всего начислено сбор, кол. 13 | Рассчитывается по формуле: кол. 3 (человеко-суток) × кол. 4 (МЗП) × кол. 5 (или 6) (ставка сбора, %) ÷ 100 – сумма рассчитанной льготы (если такая есть) Результат округляется до сотых, то есть приводится в грн с копейками |

ряд. 3 | Взимается сумма налоговых обязательств за квартал с предварительно рассчитанных сумм по каждому объектом |

строки 4-9 | Заполняется, если обнаружено ошибки |

II. Расчет авансовых вкладов | |

Решение местного органа самоуправление | Приводятся реквизиты решение местного совета, по которому определяется долг платить турсбор авансом. Однако такого решения может и не быть и тогда авансовые платежи не нужны, и разд. II не заполняется |

Всего начисленного сбор, кол. 2 | Это значение кол. 13 с разд. І |

Сумма авансовых взносов по кварталам (кол. 3-5) | Заносятся суммы авансовых платежей, которые платили в каждом квартале Авансовые взносы по турсбору платят ежемесячно, поэтому в одной колонке будет сумма по 3 месяцам соответствующего квартала |

Сумма чрезмерно уплаченного авансового взноса, кол. 6 | Заносится сумма по кол. 7 разд. ІІ Приложения к декларации за предыдущий отчетный период. Для декларации за ІІІ квартал им будет 1-е полугодие. Цифра в этой строке указывается со знаком минус («–») |

Сумма оплаты с учетом фактически внесенных авансовых платежей, кол. 7 | Рассчитывается по формуле: от фактической суммы турсбора (кол. 2) вычитается сумма авансовых взносов (за кварталы, кол. 3-5), которая откорректирована на сумму переплаты (кол. 6). Формула расчета есть в самом бланке декларации. Если сумма выходит < 0, то ее нужно перенести в кол. 6 следующей декларации |

- Національна сертифікація бухгалтерів — 2025 ⏩

- Професійна сертифікація за МСФЗ ⏩

- Національна сертифікація головбуха медичного КНП — 2025 ⏩

- ПДВ: від азів до майстерності ⏩

- Розрахунок зарплати, звітність, перевірки ⏩

- РРО: робота, помилки та штрафи ⏩

- ФОП-єдиноподатник: практикум для бухгалтера та підприємця ⏩

- Благодійні організації: практикум з обліку та оподаткування ⏩

Образец заполнения декларации по туристическому сбору 2024

По представленному алгоритму приведем пример заполненной декларации за 2024 год можно найти в файле ниже.