20-ОПП: актуальный образец и порядок заполнения

Обновленная форма 20-ОПП 2025

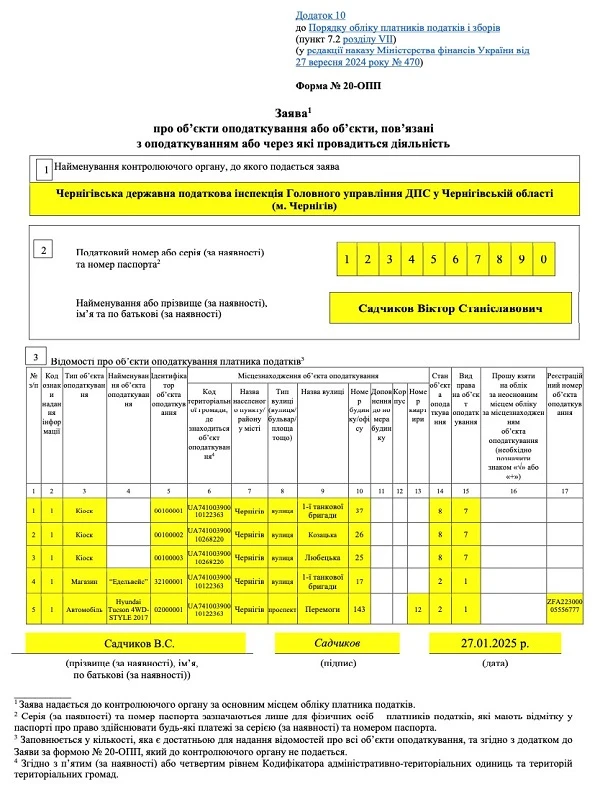

Форма № 20-ОПП содержится в Приложении 10 к Порядку учета налогоплательщиков и сборов, который утвержден приказом Минфина от 09.12.2011 № 1588 (далее – Порядок № 1588). Полное название этого документа – « Заявление об объектах налогообложения или объектах, связанных с налогообложением или через которые осуществляется деятельность» (далее – форма 20-ОПП).

Последние изменения в форму 20-ОПП и Порядка № 1588 были внесены приказом Минфина от 27.09.2024 № 470 (далее – Приказ № 662), который вступил в силу 25 ноября 2024 года. Название формы 20-ОПП было несколько изменено: стало «Заявление…», а до этого было – «Уведомление…».

Само же наполнение формы 20-ОПП практически не изменилось, за исключением граф 8-13, являющейся расширенным вариантом графы «Местонахождение объекта налогообложения (улица, номер дома/офиса/квартиры)» прежней формы. Эту одну графу разбили на целых 6:

- графа 8 «Тип улицы (улица/бульвар/площадь и т.п.)»;

- графа 9 «Название улицы»;

- графа 10 «Номер дома/офиса»;

- графа 11 «Дополнение к номеру дома»;

- графа 12 «Корпус»;

- графа 13 «Номер квартиры».

Все эти графы объединили в группе «Местонахождение объекта налогообложения». Кроме того, в эту группу были присоединены две графы слева, а именно:

- графа 6 «Код территориального общества, где находится объект налогообложения»;

- графа 7 «Название населенного пункта/района в городе».

📌 Нові можливості в роботі бухгалтера — гайд

Как следствие, количество граф в форме из 12 выросло до 17.

Фактически же в заполнении формы 20-ОПП ничего не изменилось, кроме того, что местонахождение теперь придется записывать структурированно – по элементам адреса в нескольких колонках вместо одного. Возможно, такие изменения связаны с тем, что налогоплательщики не точно указывали адрес объектов налогообложения, или обеспечение лучшего поиска и идентификации таких объектов в базе данных ГНС.

Кроме того, были внесены изменения в п. 8.4 Порядка № 1588. Теперь там есть уточнение, что когда заявление подается в электронной форме через технические средства коммуникации, то должны соблюдаться требования соответствующего законодательства об электронном документообороте и электронной подписи.

Обновленная форма в электронном кабинете имеет код J(F)1312006.

Внимание! Сейчас действует форма 20-ОПП с обновленным представлением данных о местонахождении объекта налогообложения.

Тримайте рекомендації податківців щодо порядку заповнення форми № 20-ОПП. Вони допоможуть уникнути помилок, коли зазначаєте місцезнаходження об’єктів оподаткування у формі № 20-ОПП, яку подаєте в електронному вигляді

Кто подает форму 20-ОПП

20-ОПП подается всеми без исключения налогоплательщиками, как юрлицами, их обособленными подразделениями (филиалами), так и физлицами-предпринимателями (ФЛП) независимо от системы налогообложения. Форму 20-ОПП представляют и упрощенцы, и общники. Особенно актуальной для ФЛП она стала, когда стали обязательными кассовые аппараты (РРО/ПРРО) для групп 2-3 единого налога. Для регистрации РРО необходимо подать информацию о торговой точке в форме 20-ОПП.

Внимание: регистрация РРО на торговую точку требует подачи формы 20-ОПП.

Требование информировать ГНС есть относительно (абз. 1 п. 63.3 Налогового кодекса Украины, далее — НК):

- объектов налогообложения;

- объектов, связанных с налогообложением;

- объектов, через которые ведется деятельность.

Такие объекты не обязательно должны находиться в собственности – достаточно наличия права пользования. Например, если легковой автомобиль или земельный участок арендуются или переданы в аренду – тоже нужно подавать форму 20-ОПП, о чем прямо указано в абз. 2 п. 8.4 Порядка №1588.

Внимание: форму 20-ОПП представляют не только юрлица, но и ФЛП, в т.ч. единщики.

Если форму 20-ОПП подал филиал, то головное предприятие уже не должно указывать информацию о уже представленных объектах в своей собственной форме 20-ОПП.

Нужно ли заново подавать форму 20-ОПП после ее обновления

Нет, не нужно. Об объектах налогообложения или объектах, связанных с налогообложением или через которые ведется деятельность, о которых налогоплательщиками уже было уведомлено ГНС до принятия изменений, повторно сообщать путем подачи заявления по обновленной форме № 20-ОПП не требуется (объяснение ГНС).

20-ОПП: типы объектов налогообложения

Информируем только об имущественных объектах, приносящих доход налогоплательщику. Выходит, что включать в 20-ОПП такие объекты как налог на прибыль, доход, товары не нужны, хотя они также в НК называются «объекты налогообложения». Это же касается банкоматов, расположенных на территории налогоплательщика (разъяснение ГНС 116.11 ОИР). Не нужно приводить информацию и о денежных средствах. Это тоже объекты налогообложения, но о них налоговики узнают в соответствующих декларациях. Что именно включать в 20-ОПП можно узнать в Справочнике объектов налогообложения (Справочник типов объектов налогообложения на сайте ГНС).

Внимание: форма 20-ОПП отображает информацию об имущественных объектах как собственных, так и арендованных.

Примеры типов налогооблагаемых объектов для формы 20-ОПП: автомобиль, автомойка, автотранспорт, автосалон, банкетный зал, баня, бар, бутик, буфет, земельный участок, кабинет, кафе, магазин, маникюрный салон, офис, тренажерный зал, стоматологический центр и др.

Внимание: справочник типов объектов налогообложения носит рекомендательный характер.

Если в Справочнике типов объектов налогообложения нужного типа нет, можно указать его самостоятельно. Это не считается ошибкой. Упомянутый Справочник не является нормативно правовым актом, а носит рекомендательный характер. Об этом прямо сказано в Обобщающей налоговой консультации Минфина, утвержденной приказом Минфина от 12.01.2022 № 7 (далее – УПК № 7). В данном разъяснении многие вопросы посвящены применению формы 20-ОПП и отрицается возможность штрафа за неправильное определение типа объекта налогообложения. Однако соответствующая графа 3 формы 20-ОПП обязательно должна быть заполнена.

На які облікові моменти зважити і як внести зміни до облікової політики

Уплачивается ли налог по объектам из формы 20-ОПП

Не обязательно. В форму 20-ОПП попадают имущественные объекты, которые:

- генерируют доход для субъекта хозяйствования;

- или те, по которым потенциально может уплачиваться налог на имущество (но это не значит, что он по ним действительно платится).

Получается, что даже если налогоплательщик имеет освобождение от уплаты налога, то все равно отметить такой объект в форме 20-ОПП надо. Например, в ситуации с плательщиками единого налога, земельных участков и земельного налога.

Правила заполнения формы 20-ОПП достаточно размыты, поэтому лучше обязательно отображать информацию о:

- все недвижимое имущество – земельные участки, здания, сооружения и тому подобное, включая имущество, которое арендуется и сдается в аренду;

- движимое имущество – служебный транспорт (используется в деятельности, приносящей доход);

- точки продажи товаров – иначе не получится зарегистрировать РРО. Информирование об хозяйственную единицу, где будет использоваться кассовый аппарат (магазин, кафе) – это необходимое условие его регистрации.

Что касается вышеупомянутого Справочника, то он не считается исчерпывающим перечнем объектов налогообложения. Налоговики хотят, чтобы предприятие сам вносил в форму 20-ОПП объект, который связан с налогообложением налогами и сборами, даже если он отсутствует в упомянутом Справочнике.

Укрупнение информации в форме 20 ОПП

На сегодняшний день действуют расширенные возможности по укрупнению данных (п. 8.4 Порядка № 1588):

- по автомобилям – однотипные автомобильные транспортные средства (по виду, использованию, состоянию и виду права собственности) можно привести в качестве одного объекта «автомобиль»;

- объекты расположены по одному адресу, например офис, склад, склад-магазин – тогда можно указать только один из типов наименований. К примеру, только «офис». Также можно объединить части сдающихся в аренду помещений, но расположенные по одному адресу (комнаты, офисы, квадратные метры).

Под укрупнение также попадают помещение и газовый котел для обогрева топливный генератор для восстановления электроэнергии в таком помещении. Если помещение было указано в форме 20-ОПП, то отдельно подавать информацию о котле и/или генераторе не требуется, даже при их последующей установке (УПК № 7).

Исключения, когда укрупнять нельзя:

- по автомобилям – пункты передвижной розничной торговли, общественного питания или услуг, нежели пассажирские и грузовые перевозки;

- предоставление информации об объектах движимого и недвижимого имущества, подлежащих регистрации, например земельные участки, объекты нежилой недвижимости. Такие объекты в соответствующем госоргане получают регистрационный номер. В форме 20-ОПП тогда указывается информация и о земельном участке и об объектах недвижимости по нему отдельно. Если несколько земельных участков, то их тоже приводим по отдельности;

- объекты расположены по разным адресам. Например, два склада по разным адресам.

Обратите внимание, что если земельные участки, объекты недвижимости не имеют по тем или иным причинам номеров, то форму 20-ОПП следует подать в бумажном виде вместе с документом, подтверждающим регистрацию таких объектов в госоргане.

Роботодавці, інформація про яких в ЄДР не актуальна, мають оновити свої дані. Закон № 4412 змінив встановлений порядок обміну інформацією між працівником і роботодавцем і зобов’язав усіх учасників трудових процесів оновити свої контактні дані. Експерт підкаже, що саме і в які строки має зробити роботодавець, аби не порушити оновлених правил

Форма 20-ОПП: штрафы

Форма 20-ОПП – это не декларация и не определяет согласованное налоговое обязательство. Итак, форма 20-ОПП не приведет к штрафным санкциям за неуплату налогов. Однако, если вообще не подать форму 20-ОПП или не включить в нее все объекты, то это уже нарушением обязанности налогоплательщика относительно подачи заявлений или документов для взятия на учет в соответствующем органе ГНС, представление информации о регистрации изменений местонахождения, внесение изменений в учетных данных (п. 117.1 НК, разъяснение ГНС 116.12 ОИР).

Размеры штрафа за неподачу формы 20-ОПП (п. 117.1 НК):

- 340 грн – ФЛП и лица, осуществляющие независимую профессиональную деятельность (повторное нарушение в течение года – 680 грн);

- 1020 грн – юридические лица (повторное нарушение в течение года – 2040 грн).

Если налогоплательщик вообще никогда не подавал форму 20-ОПП, а такое возможно, если он был создан до ее вступления в силу, то есть до 14.01.2011, то ее также нужно подать, хотя срок подачи для таких налогоплательщиков не определен (разъяснение ГНС ОИР 116.11).

Форма 20-ОПП: срок подачи

Форма 20-ОПП подается в течение:

- 10 рабочих дней после регистрации, создания или открытия объекта налогообложения (п. 8.4 Порядка № 1588);

- 10 рабочих дней после изменений, которые произошли, например, в случае изменения сведений об объекте налогообложения, то есть изменения его типа, местонахождения, наименования, состояния или его выбытия (разъяснение ГНС 116.11 ОИР, п. 8.5 Порядка № 1588);

- 10 рабочих дней после снятия с регистрации субъекта хозяйствования. Данный срок вообще-то законодательно не определен, но ГНС настаивает именно на нем.

Отсчет срока начинается с даты соответствующих документов, например с даты оформления договора купли-продажи или даты госрегистрации договора аренды (разъяснение ГУ ГНС в Ровенской области).

Как и куда подается форма 20-ОПП

Форма 20-ОПП подается только по основному месту учета плательщика налогов. Ее можно подать (п. 8.4 Порядка № 1588):

- в бумажной форме – отправить почтой или занести лично, или через уполномоченное лицо. Заполняется или путем распечатки уже с готовым текстом на принтере или в бланк 20 ОПП заносятся печатные буквы;

- в электронной форме – через электронный кабинет плательщика налогов или через определенные компьютерные программы.

Представление формы 20-ОПП, когда имеется обособленное подразделение

Имея обособленное подразделение (филиал, представительство) предприятию следует стать на учет по неосновному месту деятельности и представить по такому месту форму 20-ОПП с информацией о таком подразделении. Также по неосновному месту следует подать форму 20-ОПП, если по другому месту есть определенное имущество, объекты налогообложения или связанные с налогообложением или через которые осуществляется деятельность.

При этом дублировать информацию о представленных объектах налогообложения по основному месту учета, то есть повторно подавать форму 20-ОПП, не требуется.

Однако есть исключение, когда обособленное подразделение должно самостоятельно подавать форму 20-ОПП. В таком случае должны соблюдаться следующие условия (см. УПК № 7):

- самостоятельное ведение бухучета обособленным подразделением;

- у подразделения обособленный баланс;

- подраздел зарегистрирован в ЕГР;

- подразделения делегированная обязанность начислять и уплачивать НДФЛ за наемных в нем работников.

Если условия не соблюдаются – форму 20-ОПП по неосновному месту должно подать головное предприятие.

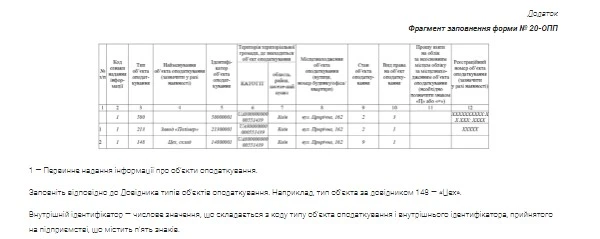

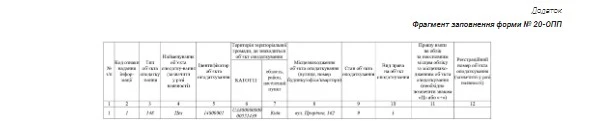

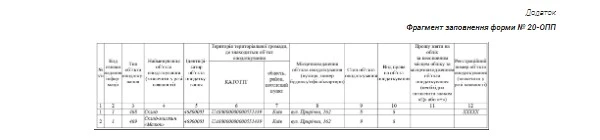

Форма 20-ОПП инструкция по заполнению

При заполнении формы 20-ОПП для каждого объекта используется отдельная строка. Заносим все, что есть в собственности, пользовании, аренде и т.д. Возможно также укрупнение информации, например «офисный центр» вместо отдельных офисов и т.д. Однако в случае разного местонахождения так поступать нельзя. Порядок заполнения формы 20-ОПП по каждой графе представлен в таблице ниже.

| ПОРЯДОК ЗАПОЛНЕНИЯ ФОРМЫ 20-ОПП | ||

№ | Название графы | Как заполнить |

1 | № з/п | просто указываем номер строки, в которой расположена информация по объекту. При первом представлении указываются все объекты налогообложения. При таком представлении – только новые объекты налогообложения или объекты, по которым произошли изменения |

2 | код признака предоставления информации | указываем только цифровой код, который означает следующее:

Код «1» используется при подаче информации о новых объектах. |

3 | тип объекта налогообложения | указываем тип объекта. Список типов находится в уже упомянутом Справочнике типов объектов налогообложения от ГНС. При отсутствии определенного типа объекта в Справочнике его все равно следует указать, определив его название самостоятельно. Может быть использован принцип укрупнения. Налоговики допускают отнесение объекта к имеющемуся у субъекта хозяйствования типу объекта налогообложения, наиболее соответствующему определению места нахождения/хранения такого оборудования или другого объекта. Например, «станок», «технологическое оборудование», «технические агрегаты» можно отнести к таким объектам, как «148 – цех», «587 – производственный участок», «325 – мастерская», «327 – мастерская швейная» (разъяснение ГНС ОИР 116.11) |

4 | наименование объекта налогообложения | вводим название объекта, если он такое имеет. К примеру, ТРК «Голливуд» (торгово-развлекательный комплекс «Голливуд») или модель автомобиля: Ford Fiesta COMFORT PLUS 2018. Если данные по автомобилям или другим объектам приводится укрупненно, то просто указываем тип объекта, например «автомобиль». Их количество при этом следует указать в графе 17 «Регистрационный номер объекта налогообложения» (п. 8.4 Порядка № 1588). Однако можно и не укрупнять и тогда навести каждый автомобиль отдельно |

5 | идентификатор объекта налогообложения | приводим числовое значение, состоящее из 2-х частей – кода типа объекта налогообложения и внутреннего 5-значного идентификатора, принятого самим налогоплательщиком. Первый код берем из упомянутого справочника, например, спортивный зал имеет код 618 (кол. 1 справочника). Его внутренний номер будет 00001 (так как он только один у предприятия). Выходит, что нужно указать «61800001». Для 3-го киоска субъекта хозяйствования код будет «00100003» и т.д. Если нужный тип отсутствует в Справочнике типов объектов налогообложения, лучше не дописывать новые (например, «717»), так как ДПС постоянно обновляет справочник и вводит новые коды и позже просто ваш код будет занят и в виде двусмысленности (сегодня в справочнике 716 объектов). Рекомендуем указать тогда объект с кодом «000». Например, «00000001» – «торгово-развлекательный комплекс», который как раз отсутствует в справочнике. Другой путь выхода из ситуации – указывать ближайший по содержанию объект, например, 50400001 – торговый комплекс. О рекомендательном характере Справочника указано в УПК №7 |

- | территория территориального общества, где находится объект налогообложения: | - |

6 | код КАТЕТТО | вводим цифровой код, содержащийся в Кодификаторы административно-территориальных единиц и территорий территориальных общин. По разъяснению ГНС используется при заполнении 4-й и 5-й уровень кодификатора. В нем 4-й уровень – это город, село, поселок, а 5-й районы в городах. Отдельные счета местных бюджетов для каждого района остались в Киеве и Кривом Роге. Поэтому в 20-ОПП следует указывать код по КАТОТТГ районов этих городов (в соответствии с расположением объектов налогообложения). Коды районов находятся в колонке «Дополнительный уровень» (в кодификаторе это категория объекта «В»). Например, для г. Киева используются:

По всем другим городам Украины с районным разделением колонка «Дополнительный уровень» не применяется. |

7 | область, район, населенный пункт | указываем адрес объекта налогообложения в части наименования населенного пункта, района, области. Если город областного значения, а также г. Киев, то можно вообще указать только город |

8-13 | местонахождение объекта налогообложения (улица, номер дома/офиса/квартиры) | в этой группе граф указываем оставшийся адрес места расположения объекта, который не был указан в гр. 7, то есть в части названия улицы, номера дома, его корпуса и т.д. |

14 | состояние объекта налогообложения | указываем цифровой код состояния объекта:

Код «4» отсутствует |

15 | вид права на объект налогообложения | указываем цифровой код, на каких правах находится объект у предприятия:

|

16 | прошу взять на учет по неосновному месту учета по местонахождению объекта налогообложения | ставим отметку, если существует необходимость взять объекта на учет по не основному месту учета («+» или «˅») |

17 | регистрационный номер объекта налогообложения | если регистрационный номер существует, указываем и его. Это могут быть, например, кадастровый номер – для земельного участка, номер кузова транспортного средства – для легкового автомобиля и т.п. |

Часто задаваемые вопросы при заполнении формы 20-ОПП

С помощью таблицы ниже можно найти ответы на некоторые часто задаваемые вопросы, которые связаны с заполнением формы 20-ОПП.

| ЗАПОЛНЕНИЕ ФОРМЫ № 20-ОПП В РАЗЛИЧНЫХ СИТУАЦИЯХ | |

| как заполнять код КАТОТТГ в форме № 20-ОПП | |

| нужно ли укрупнять информацию в форме № 20-ОПП о помещениях, арендуемых по одному адресу | |

| можно ли подать 20-ОПП в электронной форме через Электронный кабинет | |

| как заполнить раздел 3 заявления по форме № 20-ОПП | |

Бухгалтер без знань — як калькулятор без батарейки. Вища школа Головбуха підзаряджає: освіта онлайн у зручний час і будь-де ⚡

Отдельные случаи подачи формы 20-ОПП

Кроме заполнения в стандартных ситуациях, также заглянем в отдельные ситуации с подачей формы 20-ОПП (см. таблицу ниже).

Внимание: форма 20-ОПП представляется и арендатором, и арендодателем.

| СЛУЧАИ ПОДАЧИ ФОРМЫ 20-ОПП | ||

Ситуация | Нужно ли подавать форму 20-ОПП | Что следует указать в форме 20-ОПП |

объект основных средств предоставлен (получен) в аренду | да | это изменение состояния, а также, возможно, местонахождение объекта. Форму представляют как арендатор, так и арендодатель. В графе 14 относительно состояния объекта налогообложения стороны указывают:

|

перезаключение договора аренды | может быть | если договор аренды перезаключается относительно того же объекта, то следует учитывать, было ли возвращение объекта обратно арендатору. Критерием может быть составлен акт возврата. Если же такого нет, то еще следует учесть даты прежнего и нового договора аренды:

|

переименование названия улицы, города | да | это изменение сведений об объекте налогообложения, в частности его местонахождении (разъяснение ГНС 116.11 ОИР) |

изменение сведений об объекте налогообложения | да | форма 20-ОПП подается только по объекту налогообложения относительно которого произошли изменения. В случае изменения типа объекта налогообложения (гр. 3) информацию приводим двумя строками:

Если объект не закрывается, то информация по нему идет одной строчкой: в гр. 2 заносим «3–изменение сведений об объекте налогообложения» |

закрытие объекта налогообложения, в т. ч. из-за прекращения деятельности налогоплательщика | да | заполнение происходит следующим образом:

|

исправление ошибок | да | подаем форму с исправленными данными. В гр. 2 указываем «3 – изменение сведений об объекте налогообложения» (разъяснение ГНС 116.11 ОИР). Также подаем сопроводительное письмо, в котором указывается об исправлении ошибки |

приобретение/аренда малоценных необоротных материальных активов (МНМА) | нет | здесь может быть применен принцип укрупнения объектов налогообложения, так как МНМА, как правило, имеют незначительный размер и хранятся на складе, в магазине или другом помещении, в отношении которых уже подавалась форма 20-ОПП |

сдача внаем части помещения | да | форма подается даже если на здание или общее помещение уже подавалась форма 20-ОПП. После сдачи части помещения в аренду возникает новый налогооблагаемый объект, которому следует присвоить свой идентификационный номер в гр. 5 (на каждый объект аренды). Также форму 20-ОПП представляет и арендатор (арендаторы) |

ФЛП предоставляет услуги через Интернет из собственной квартиры | да | Если место жительства ФЛП является местом осуществления предпринимательской деятельности или связано с осуществлением такой деятельности, то ФЛП представляет в ГНС уведомление № 20-ОПП на общих основаниях. При этом место жительства представляется как объект налогообложения. Тогда тип объекта налогообложения отмечается «682 квартира», «685 жилой дом», «293 коттедж» и т.д. В графе 15 заявления № 20-ОПП указывается вид права на объект налогообложения (право собственности, владение, пользование и т.п.), определенный соответствующим правоустанавливающим документом (документами). Такие разъяснения даются ГУ ГНС во Львовской области. Если ФЛП не является владельцем квартиры, а в ней просто прописан как член семьи, то можно рекомендовать в графе 15 указать код «3» (право пользования (сервитут, эмфитевзис, суперфиций), так как:

|

| * МНМА – это основные средства, имеющие стоимость до 20 тыс. грн | ||

Форма 20-ОПП образец заполнения 2025

Форма 20-ОПП бланк и пример его заполнения для вновь созданного субъекта хозяйствования (ФЛП) прилагаются к консультации. По примеру ФЛП имеет в собственности магазин и автомобиль, а также арендует 3 киоска.