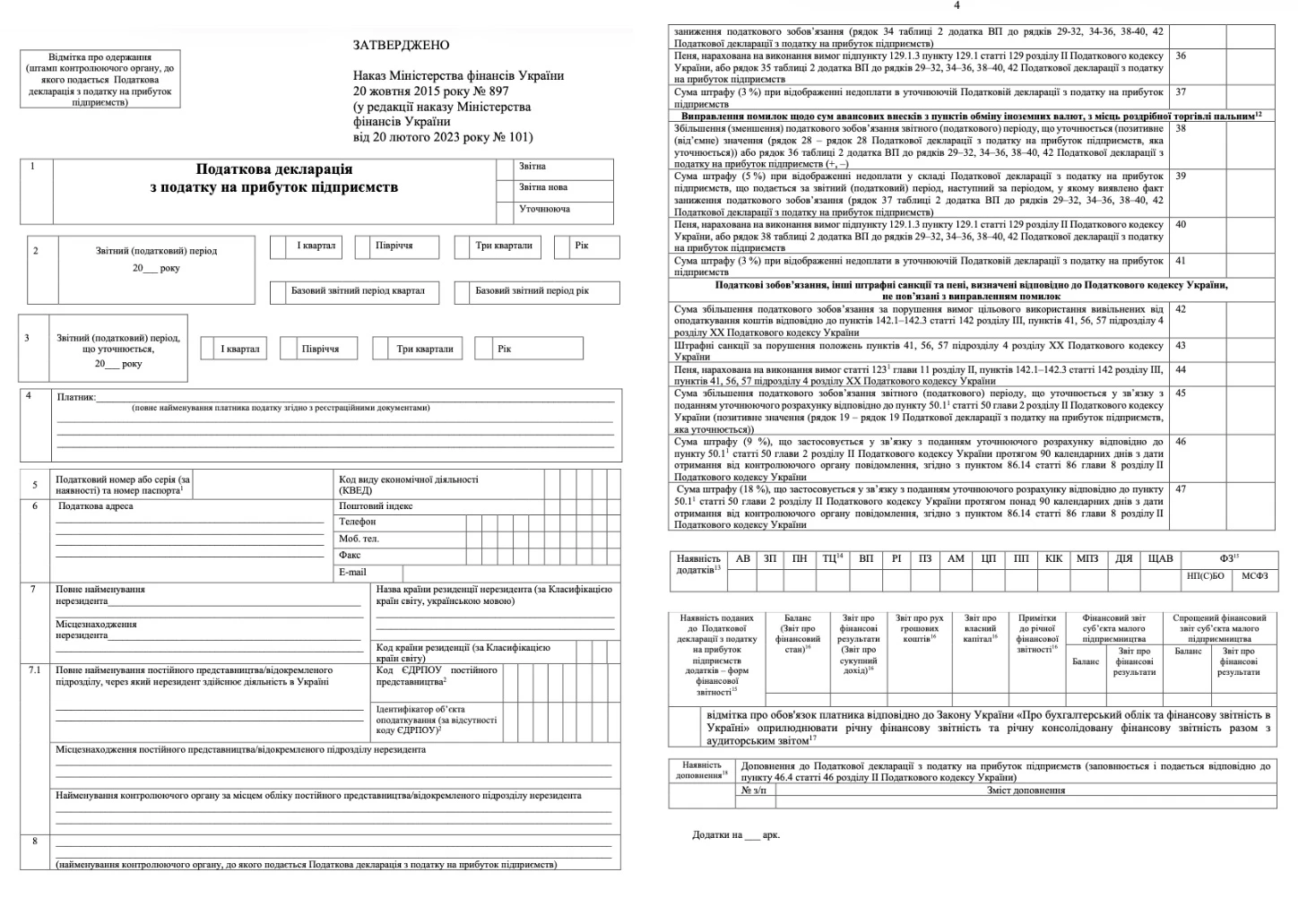

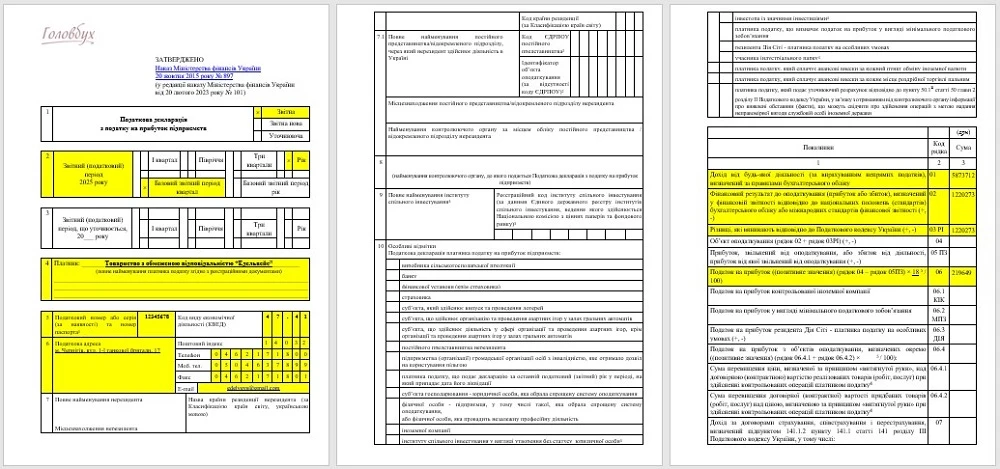

Податкова декларація з податку на прибуток підприємства

Декларація з податку на прибуток: останні зміни 2025

Останні зміни до форми декларації з податку на прибуток внесено наказами Мінфіну від:

- від 24.04.2025 № 215 (далі — Наказ № 215, набув чинності 13 червня 2025 року). Ним реалізовано положення Закону від 04.12.2024 № 4112, зокрема щодо оподаткування податком на прибуток операцій, здійснених з метою надання неправомірної вигоди службовій особі — через податкову різницю на збільшення фінансового результату до оподаткування. Детальніше про ці зміни є роз’яснення ЦМУ ДПС по роботі з ВПП;

- від 25.07.2025 № 371 (далі — Наказ № 371, набув чинності 16 вересня 2025 року). За ним обмежено коригування зі збільшення фінансового результату за п. 72 підрозд. 4 Перехідних положень Податкового кодексу України (далі — ПК). Так, воно не проводиться, якщо сума коштів та/або вартість товарів, виконаних робіт, наданих послуг, безоплатно перерахованих (переданих) упродовж звітного (податкового) року неприбутковим організаціям ≤ 8% оподатковуваного прибутку попереднього звітного року. Аби провести таке коригування треба, щоб сума була дотримувалося дві умови — загальна сума > 8% та > 4% оподатковуваного прибутку попереднього звітного року було перераховано (передано) благодійним організаціям. Такі обмеження діятимуть за звітні (податкові) періоди з 2025 року до кінця календарного року, в якому буде припинено або скасовано воєнний стан.

Зміни у формі декларації з податку на прибуток

Податкова декларація з податку на прибуток підприємства: бланк 2025

Для звітування з податку на прибуток використовуються бланк декларації:

- за 9 місяців 2025 року — з останніми змінами, які внесені Наказом № 215 (ідентифікатор форми для юросіб — J0100128);

- за весь 2025 рік — з останніми змінами, які внесені Наказом № 371. З цього приводу є роз’яснення ГУ ДПС у Одеській області, а також роз’яснення ДПС 102.20.02 ЗІР. Така форма в Електронному кабінеті з’явиться, скоріш за все, з 1 січня 2026 року (ідентифікатор форми для юросіб, ймовірно, буде J0100129). У декларації з’явився новий Додаток БД, а також рядки 3.1.9 БД, 3.1.13 БД, 4.1.25 БД Додатка РІ до рядка 03 РІ, рядки 20 БД, 21 БД Додатка ДІЯ (рядок 06.3 ДІЯ).

Нижче наведений бланк зі змінами з Наказу № 215 для звітування за 9 місяців 2025 року.

Декларація з податку на прибуток: терміни подання 2025/2026

Рік та квартал — це базові податкові (звітні) періоди для платників податку на прибуток. Щоправда для виробників сільськогосподарської продукції є ще особливий річний період «1 липня —30 червня» (пп. 137.4.1 ПК).

Увага: за результатами 2025 року декларація з податку на прибуток подається не пізніше ніж 3 березня 2025 року.

СТРОКИ ПОДАЧІ ДЕКЛАРАЦІЇ З ПОДАТКУ НА ПРИБУТОК 2025 | |

Базовий звітний період: | |

КВАРТАЛ | КАЛЕНДАРНИЙ РІК |

загальне правило подачі декларації: | |

| впродовж 60 к. днів, що настають за останнім к. дн. звітного року* |

крайні дати подачі декларації: | |

|

|

особливий звітний період для сільгосппідприємств** : | |

| |

* якщо останній день строку подання декларації припадає на вихідний або святковий, останнім днем є наступний операційний день за таким вихідним або святковим (п. 49.20 ПК); ** цілей ПП сільгоспвиробниками є підприємство з доходом від продажу с/г продукції власного виробництва за попередній податковий (звітний) рік > 50 % загальної суми доходу (пп. 137.4.1 ПК); *** за обрання особливого звітного періоду у спеціальному полі 10 «Особливі відмітки» декларації з ПП необхідно визначити себе як виробника сільськогосподарської продукції | |

Увага: як квартальні, так і річні платники податку подають річну декларацію з податку на прибуток упродовж 60 к. дн., що настають за останнім к. дн. звітного року.

Крайній строк сплати ПП — упродовж 10 к. днів, які настають за крайнім днем подання. Наразі ПП слід заплатити за:

- за 2025 рік — до 12 березня 2026 року (четвер);

- за особливий звітний період «1 липня 2025 — 30 червня 2026» — до 8 вересня 2026 року (включно).

Під час подання Додатка ФЗ до декларації зверніть увагу, що до Держстату фінансова звітність має свої строки подачі й вони, як правило, настають раніше аніж самої декларації. Так, квартальна фінзвітність подається до 30-го числа після звітного кварталу, а річна — не пізніше 28 лютого (див. п. 5 Порядку подання фінансової звітності, який затверджений наказом Мінфіну від 28.02.2000 № 419).

Неподання вчасно декларації з податку на прибуток упродовж воєнного стану

Для платників ПП, які не мають можливості вчасно подати декларацію такий обов’язок переноситься на період впродовж 6 місяців після скасування дії воєнного стану. У такому разі штрафу не буде — як за невчасну подачу декларації, так і за несплату податку (див. п. 69.1 підрозд. 10 Перехідних положень ПК). Це загальне правило, яке стосується й декларування та сплати інших податків.

Можливість або неможливість виконати податкові обов’язки визначається за правилами відповідного Порядку, затвердженого наказом Мінфіну від 29.07.2022 № 225. Там же є й перелік потрібних документів для підтвердження неможливості виконувати свої податкові обов’язки. Також читайте детальніше про все це у відповідному матеріалі, як підтвердити неможливість виконувати податкові обов’язки.

Хто подає декларацію з податку на прибуток щоквартально

Щоквартально мають звітувати усі платники ПП з квартальним базовим звітним періодом. В першу чергу, до них належать ті, хто отримав у 2024 році чистий дохід > 40 млн грн (пп. «в» п. 137.5 ПК, п. 137.4 ПК).

Зверніть увагу, що критерій «чистий дохід > 40 млн грн» для розділення платників ПП на малодохідників (річників) та високодохідників (квартальників) застосовується за результатами 2024 року і діє для подачі всіх квартальних декларацій з податку на прибуток за 2025 рік.

Також заради обліку податкових різниць «квартальником» можна стати добровільно, але посеред року зробити такий перехід не можна.

Також є «тимчасові» або «разові» квартальники. Так, за період з початку року (І квартал, півріччя, 9 місяців) мають подати декларацію з ПП:

- підприємства, які з початку кварталу змінили загальну систему оподаткування на спрощену систему, тобто стали платниками єдиного податку;

- підприємства, за якими пройшла процедура ліквідації (слід поставити відповідну позначку у полі 10 «Особливі відмітки»). Однак вони можуть це зробити й раніше, не чекаючи закінчення кварталу, у якому були ліквідовані;

- неприбуткові організації, які порушили умови свого неприбуткового статусу;

- організації, які стали неприбутковими у такому періоді і були внесені до Реєстру неприбутківців;

- підприємства, які порушили умови податкової пільги на сплату ПП за ставкою 0%.

«Тимчасові» квартальники (неприбутківці-порушники, пільговики-порушники) мають подавати декларацію й далі до кінця року подавати щокварталу.

Хто подає декларацію з податку на прибуток лише за результатами року

В першу чергу, це малодохідники. Також незалежно від отриманого обсягу доходу за рік, а не поквартально звітують у 2025 році:

- новостворені у 2025 році платники ПП;

- нові платники ПП з числа колишніх єдинників, якщо вони залишили спрощену систему у 2024 чи 2025 році;

- новозареєстровані представництва нерезидентів (іноземних юросіб).

За результатами звітного року такі платники ПП можуть далі стати «квартальниками» або «річниками», зазначивши про свій вибір у полі «Наявність рішення» прикінцевої частини декларації з ПП за звітний рік.

Квартальні та річні платники ПП узагальнені у таблиці нижче.

БАЗОВІ ЗВІТНІ ПЕРІОДИ ПОДАЧІ ДЕКЛАРАЦІЇ З ПОДАТКУ НА ПРИБУТОК ПІДПРИЄМСТВ | |

КВАРТАЛ | КАЛЕНДАРНИЙ РІК |

«великодохідники» та «добровольці» | «малодохідники» |

як накопичуються дані у декларації: | |

Наростаючим підсумком (п. 137.4 ПК): 1 квартал (3 місяці), півріччя (6 місяців), 3 квартали (9 місяців), рік (12 місяців). Наприклад, податкова декларація податку на прибуток за 9 місяців, включає дані, як за ІІІ квартал, так і за І та ІІ квартали | одразу дані за весь рік (п. 137.4 ПК) |

критерії за доходами платника ПП | |

> 40 млн грн | ≤ 40 млн грн* |

коригування фінрезультату на податкові різниці (Додаток РІ) | |

Так, здійснюють. Платник податку також може добровільно обрати квартальний звітний період та враховувати податкові різниці | Ні, не здійснюють. Виняток — коригування на збитки минулих періодів, порушення вимог до договорів довгострокового страхування життя (ст. 1231 ПК) |

інші платники ПП | |

|

|

* якщо за результатами 2025 року малодохідник-річник отримає дохід більший за 40 млн грн, то при звітуванні за результатами 2025 року він має застосувати податкові різниці, а з 2026 року стати великодохідником-квартальником. При цьому враховується весь дохід, із 1 січня 2025 року (див. також роз’яснення ДПС); **нерезиденти мають офіційно зареєструватися як платники ПП у ДПС у випадку, якщо проводять господарську діяльність на території України через постійне представництво нерезидента (визначення — пп. 14.1.193 ПК), отримують доходи з українського джерела (перелік — пп. 14.1.54 ПК), мають обов’язком сплачувати ПП. При цьому прибуток вони мають розраховувати з урахуванням принципу «витягнутої руки» (пп. 141.4.7 ПК); *** підприємства, які стали платниками ПП посеред року, мають першим звітним періодом період з дати взяття на облік по останній календарний день року (див. пп. 137.4.2 ПК). Нових платників ПП з числа єдинників податківці також прирівнюють до новостворених підприємств (ІПК ДПС від 23.02.2018 № 744/6/99-99-15-02-02-15/ІПК) | |

Особливі декларанти — платники податку на репатріацію

Також є ще одна група декларантів — особи, які мають задекларувати й сплатити податок на доходи нерезидентів (так званий податок на репатріацію). Цей податок вважається складовою частиною податку на прибуток, а тому вони розміщені в одній декларації (Додаток ПН). Такими особами можуть бути усі платники податку на прибуток у разі виплати доходів нерезидентам-юрособам, а також:

- єдинники-юрособи. Про це є лист ДПС від 31.01.2020 № 407/6/99-00-04-02-02-06/ІПК;

- ФОП-єдинники, ФОП-загальники, а також незалежники (ті, хто проводить незалежну професійну діяльність). З цього приводу є лист ДФСУ від 04.01.2019 № 357/7/99-99-15-02-01-17;

- неприбутківці. Подають разом зі Звітом про використання доходів (прибутків) неприбуткової організації. Роз’яснення є у листі ДПС від 19.10.2020 № 4297/ІПК/99-00-05-05-02-06).

Декларація про податок на прибуток такими «репатріантами» подається не за квартал, а за рік, оскільки за пп. 133.4.7 ПК, пп. «г» п. 137.5 ПК звітним періодом для них є календарний рік. Таким чином, якщо такі доходи були виплачені нерезиденту у першому півріччі 2025 року, то звітувати треба за результатами 2025 року.

Увага: «Репатріанти» з числа ФОП, єдинників, незалежників і неприбутківців подають декларацію з ПП за результатами календарного року.

Однак попри подачу декларації платниками податку на прибуток такі особи, що сплачують податок на репатріацію, платниками податку на прибуток не вважаються. Щоправда декларація з податку на прибуток має універсальний бланк та застосовується всіма звітувальниками — як платниками податку на прибуток, так і податку на репатріацію.

«Репатріанти» заповнюють декларацію з ПП не всю, а лише Додаток ПН, а у основній частині декларації — заголовну частину та рядки 23ПН, 24, 25, а також відмітити знаком «+» поданий Додаток ПН у полі «Наявність додатків». Крім того, їм слід зробити відмітку у спеціальному полі 10 «Особливі відмітки», де вказати свій тип як декларанта. Інші рядки декларації з податку на прибуток додатки до неї у такому разі не заповнюються й не подаються.

Електронна й паперова форми декларації

Усі, крім великих та середніх підприємств, можуть подавати як у електронній, так і у паперовій формі. Однак найкраще подати в електронній формі. Великі та середні підприємства — лише в електронній формі. Критерії для розрізнення великих і середніх підприємств для цілей податкової звітності використовуємо ті ж самі, що й для цілей обрання форм фінансованої звітності, тобто за статтею 2 Закону України «Про бухгалтерський облік та фінансову звітність в Україні» від 16.07.1999 № 996. Саме на ці критерії посилаються податківці (роз’яснення ГУ ДПС у Івано-Франківській області).

Щодо паперової форми існує можливість подати й поштою з повідомленням про вручення й описом вкладення. Однак робити це треба не пізніше ніж за 5 днів до закінчення строку подачі декларації.

Увага: перш ніж подавати електронну податкову декларацію з ПП подайте спочатку фінансову звітність за відповідний період і дочекайтеся електронної квитанції.

Контрольовані операції у декларації з податку на прибуток

У платників ПП, які мають контрольовані операції, є пов’язаний з декларацією Звіт про контрольовані операції, який подать ті платники ПП, у яких є господарські операції з нерезидентами, як підпадають під критерії контрольованих. Якщо після складання Звіту про контрольовані операції виявляється недоплата ПП, то тоді доведеться ще й подати уточнюючу декларацію з податку на прибуток, але без штрафних наслідків.

Розповімо, які саме програми зараз у чорному списку. Пояснимо мету таких заходів безпеки та можливі наслідки порушення заборони використання 1С-продуктів в Україні

Помилка в декларації з податку на прибуток або неподання: штрафи

Декларація з прибутку має й покарання за неподачу та допущені помилки й перекручення. Це такі штрафи:

- 340 грн — за кожне неподання/несвоєчасне подання (п. 120.1 ПК);

- 1020 грн — повторне неподання/несвоєчасне подання впродовж року (п. 120.1 ПК);

- 5% суми недоплати — штраф за несвоєчасну сплату, якщо прострочення менше 30 днів (п. 124.1 ПК);

- 10% суми недоплати — штраф за несвоєчасну сплату, якщо прострочення більше 30 днів (п. 124.1 ПК).

Однак, якщо податківці несплату ПП кваліфікують як умисну, то штрафи зростають до 25%, а при повторній несплаті впродовж 1095 к. дн. — до 50% (п. 124.2 ПК).

Також за правилами п. 129.1 ПК може ще й нараховуватися пеня за кожний день (або з 91-го дня) на основі 100% або 120% облікової ставки НБУ — у залежності від ситуації.

Увага: Баланс та звіт про фінансові результати — це обов’язкові форми фінансової звітності при квартальному періоді звітуванні.

Щодо воєнного стану — штрафи теж діють, якщо неможливість виконувати свої податкові зобов'язання не доведена у встановленому порядку.

Зразок податкової декларації з податку на прибуток 2025