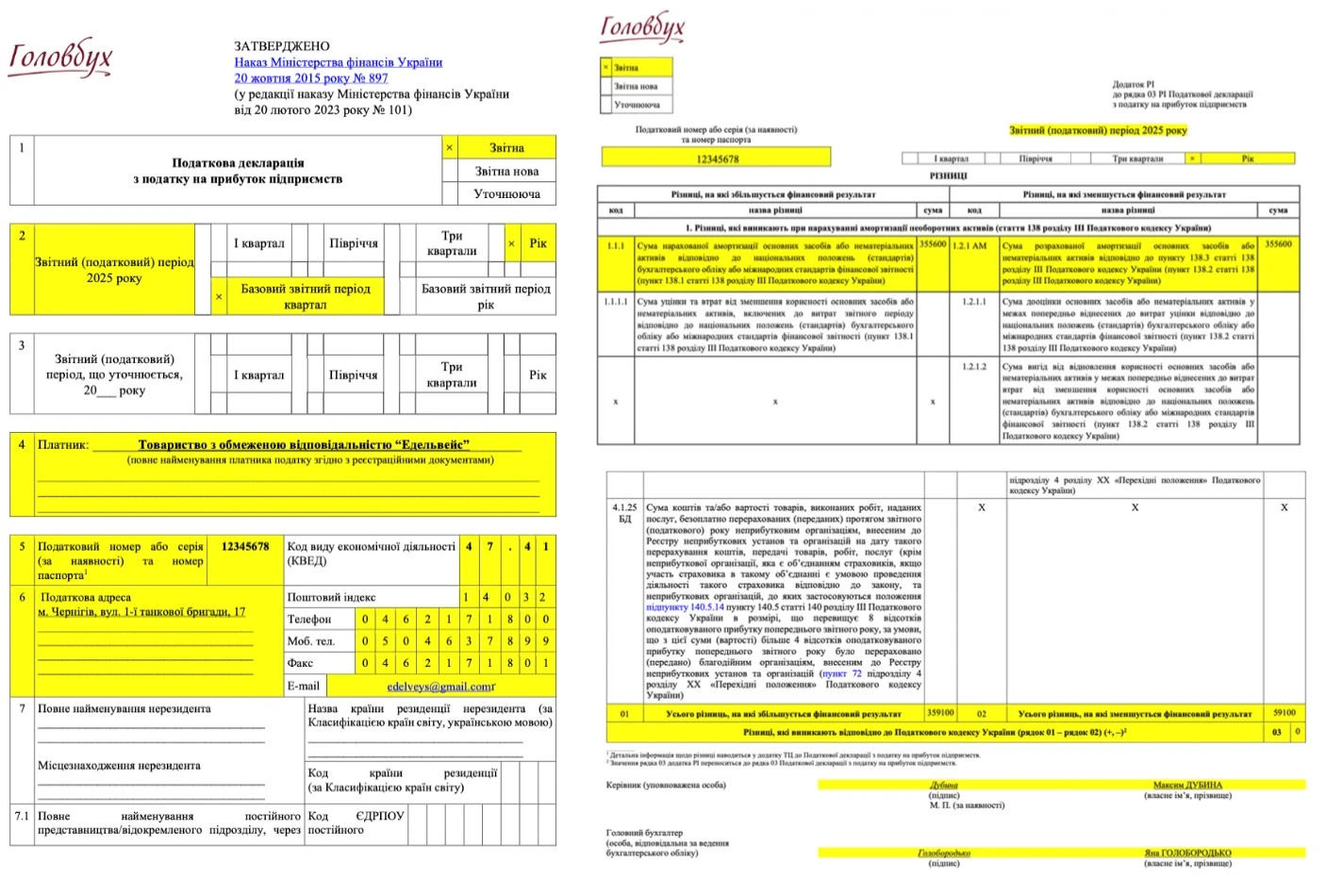

Налоговая декларация по налогу на прибыль предприятия: пример заполнения

Общие правила заполнения декларации по налогу на прибыль

Общие правила заполнения декларации о прибыли таковы:

- заполняется в гривнах без копеек (об этом указано перед основной частью самой декларации). Итак, просто перенести данные по финансовой отчетности в декларацию нельзя — следует пользоваться первичными данными без округлений (в отчетности, напоминаем, данные округляются до тыс. грн);

- в пустых ячейках прочерки проставляются только в бумажной версии декларации. Если декларация по налогу на прибыль сдается в электронной форме, то ячейки оставляются пустыми;

- в декларацию проставляются все необходимые приложения, раскрывающие значения строк и указанные в поле «Наличие приложений». При этом строка может быть и нулевой, например, когда налоговые разницы на увеличение финансового результата (ФР) равны следующей на уменьшение ФР: результат налоговых разниц нулевой, ряд. 03 РІ пустое (нулевое), но заполненное приложение РІ все равно следует подать. Также представляется финансовая отчетность, являющуюся неотъемлемым приложением декларации (Приложение ФЗ);

- в декларации заполняются все обязательные реквизиты (их перечень есть в п. 48.3 НК и п. 48.4 НК). Среди них информация о приложениях. Без такой информации налоговая декларация недействительна и не пройдет камеральную проверку;

- заполняем декларацию исключительно на украинском языке. Это прямое требование ч. 2 ст. 37 Закона «Об обеспечении функционирования украинского языка как государственного» от 25.04.2019 № 2704-VIII. Исключение возможно только для полного наименования нерезидента, места нахождения нерезидента (см. разъяснение ГНС 102.20.02 ОИР).

Навігатор із заповнення та подання річної прибуткової декларації

Заполнение декларации по налогу на прибыль начинается в следующем порядке:

- ставится отметка, относящуюся к типу декларации (поле 1): «отчетная» — для обычной декларации, которая подается впервые за отчетный период; «отчетная новая» — для декларации, которая подается по выявленной ошибке, если сроки подачи отчетной декларации еще не истекли; «уточняющая» — то уже исправление ошибки, когда уже все сроки подачи декларации прошли и нужно исправить ошибку уже прошлого отчетного периода (квартала, года). Также уточняющая деэскалация подается при корректировке по принципам трансфертного ценообразования;

- проставляется год, за который отчитываемся, а также базовый отчетный период для налогоплательщика (поле 2): квартал или год. Также ставится отметка «Х» относительно периода «год»;

- в случае исправления ошибок через Приложение ВП указывается в поле 3 исправляемый период. Для уточняющей декларации поля 2 и 3 заполняется одинаково;

- вносится стандартные реквизиты предприятия в поля 4–6 и 8 декларации. В поле 5 указываем налоговый номер. Напоминаем, что им для юридических лиц тот же код ЕГРПОУ. В поле 4 наименование плательщика НП должно быть полным, то есть использовать сокращение типа «ООО» и «АО» — нельзя;

- поле 7 используется только нерезидентами;

- в поле 8 заносятся данные по наименованию налоговой, в которую подается декларация. В этом поле идет речь только о наименовании, но можно добавить также код и адрес налогового органа (как сделано в нашем примере);

- поле 9 заполняют только ИСИ, указывая свое наименование;

- ставится отметка в поле 10, если декларация касается особых ситуаций, например когда форма декларации используется плательщиками единого налога для декларирования начисленного и удержанного налога на доходы нерезидентов. Также здесь отметку ставят сельскохозяйственные товаропроизводители, избравшие особый налоговый период «с 1 июля по 30 июня». В последних обновлениях декларации появились специальные поля для участников индустриального парка и организаторов азартных игр. Для обычных плательщиков НП и сельскохозяйственных предприятий с обычным годовым периодом данное поле оставляется пустым.

Проконтролировав правильность наполнения реквизитов можна переходить к основной части декларации.

Звітна кампанії з податку на прибуток вже розпочалась, тож саме час згадати всі нюанси складання декларації з прибутку. Детальний приклад заповнення річної декларації та додатків до неї, знайдете у консультації

Последние изменения в форме декларации по налогу на прибыль

В течение 2025 года налоговая форма налоговой декларации несколько раз обновлялась. Основные изменения обобщены в таблице ниже. Результатом этих изменений является та форма налоговой декларации, которая подается в 2026 году при отчетности за 2025 год.

ИЗМЕНЕНИЯ В ФОРМЕ НАЛОГОВОЙ ДЕКЛАРАЦИИ ПО НАЛОГУ НА ПРИБЫЛЬ | |

Приказ Минфина» | Основные изменения в форме декларации |

№ 94 от 13.02.2025, с учетом № 133 от 03.03.2025 (вступили в силу 04 апреля 2025 года) | Поле 10 «Особые отметки» получило строки для плательщиков ПП, которые являются: В декларации Приложение ОВ заменено Приложением ЩАВ (стр. 26 ЩАВ), которое теперь используется не только для расчета ежемесячных авансовых взносов за пункты обмена иностранной валюты (Таблица 1 приложения ЩАВ), но и за месяцы розничной торговли топливом (Таблица 2 Приложения ЩАВ). Соответственно, стр. 26 ОВ основной части стала стр. 26 ЩАВ. В связи с вышеуказанными изменениями обновлены также другие приложения декларации. При обновлении также учтено появление ставки налога на прибыль 25% для финансовых учреждений, в частности банков, как основной. Также есть следующие изменения: |

(вступили в силу 13 июня 2025 года) | Изменения направлены на устранение при определении объекта налогообложения расходов по операциям, совершенным с целью предоставления неправомерной выгоды, в частности должностным лицам. Такие расходы устраняются путем увеличения финансового результата. (Законом от 04.12.2024 № 4112). По этим изменениям, в частности, появилась особая отметка в поле 10 относительно плательщика налога, который подает уточненную декларацию согласно с п. 50.11 ПКУ, В связи с получением от ГНС информации о выявленных обстоятельствах (фактах), которые могут свидетельствовать о совершении указанных операций. Также для соответствующих корректировок введены новые строки: 45–47 — в основной части декларации; |

(вступили в силу 16 сентября 2025 года) | Учтены изменения, связанные с предоставлением благотворительной помощи неприбыльным организациям. (Закон от 25.02.2025 № 4254; п. 72 подраздел 4 Переходных положений ПК). В частности, учтено увеличенный лимит расходов (8% налогооблагаемой прибыли за прошлый год — вместо прежнего лимита 4%). Вследствие этого:

|

Налоговая декларация по налогу на прибыль алгоритм заполнения основной части

Как строка за строкой заполнить налоговую декларацию по налогу на прибыль показано в таблице ниже. За весь 2025 год декларация в 2026 году подается по форме, обновленной ранее рассмотренными приказами Минфина № 94, № 215, № 371.

Внимание: данные о финансовом результате из финансовой отчетности берутся с учетом их округления, поскольку декларация составляется в гривнах без копеек, а не в тыс. грн.

Налоговая декларация по налогу на прибыль алгоритм заполнения заключительной части

Заполнение полей после основной части декларации происходит, как в таблице ниже.

ПОРЯДОК ЗАПОЛНЕНИЕ ЗАКЛЮЧИТЕЛЬНЫХ ИНФОРМАЦИОННЫХ ЭЛЕМЕНТОВ ДЕКЛАРАЦИИ ПО НАЛОГУ НА ПРИБЫЛЬ | |

Поле декларации | Заполнение |

Наличие приложений | Ставится знак «+» по поводу приложений. Исключение — Приложение ПН, за которым следует ставить не «+», а цифрой количество его экземпляров («1», «2», «3» и т.д.). Обязательно ставится знак «+» в поле ФЗ, поскольку это приложение является обязательным. Если декларация подается в электронной форме, то сначала подается финансовая отчетность (необходимо дождаться электронной квитанции о ее принятии). Только после этого подается декларация по налогу на прибыль. Неподача финансовой отчетности приравнивается к неподаче декларации. Обратите внимание, у малодоходников также может быть Приложение РІ (налоговые разницы), если есть перенос налоговых убытков прошлых лет (пп. 140.4.4. НК), контролируемые операции по ТЦУ (ст. 39 НК), нарушение требований к договорам долгосрочного страхования жизни (ст. 1231 НК) |

Наличие поданных в Налоговую декларацию по налогу на прибыль предприятий приложений — форм финансовой отчетности | Ставится в соответствующих ячейках знак «+» по представленным формам квартальной (годовой) финансовой отчетности. Каждая форма является неотъемлемой частью декларации. Комплект финансовой отчетности зависит от объемов деятельности предприятия (большое, среднее, малое, микро) и применяемых стандартов учета (МСФО или НП(С)БУ). При подаче декларации с квартальным отчетным периодом Приложение ФЗ включает только Отчет о финансовом состоянии (баланс) и Отчет о финансовых результатах даже если финансовая отчетность представляется полная, то есть по НП(С)БУ 1 (разъяснение ГНС). В декларации же через год должен быть полный комплект из всех 5 форм. Обратите внимание на следующее:

|

Наличие дополнения в соответствии с п. 46.4 НК | Каждое дополнение нумеруется и заносится в это поле под своим номером и кратким содержанием. Примеры возможных дополнений:

|

Наличие решения о неприменении корректировок ФР для налогообложения на все разницы | Отмечается принятое решение о неприменении налоговых разниц. Решение о неприменении налоговых разниц можно принять в любом годовом отчетном периоде, когда сумма дохода меньше 40 млн грн (поле «01» основной части декларации). Ставится тогда знак «+» и производится запись реквизитов документа, которым принято решение о неприменении разниц. К примеру, внутреннего приказа компании, его наименования, даты и номера. Однако такое решение принимается при подаче декларации за год. Изменить его в середине года, если уже подавали декларацию за I квартал, нельзя. Обратите внимание:

|

Внимание: Баланс и Отчет о финансовых результатах — это обязательные формы финансовой отчетности за квартальный отчетный период (Приложение ФЗ).

Декларация по налогу на прибыль: приложения 2026

Заполнение декларации по налогу на прибыль предприятия предусматривает составление, при необходимости, также приложений, приведенных в таблице ниже.

НАЗНАЧЕНИЕ ПРИЛОЖЕНИЙ К ДЕКЛАРАЦИИ ПО НАЛОГУ НА ПРИБЫЛЬ | |

Дополнение | Для чего нужен |

АВ | Составляется данный расчет при наличии авансового взноса по налогу на прибыль предприятий при выплате дивидендов. Осуществляется это даже в случае выплаты дивидендов физлицам, когда авансовый взнос не уплачивается (там есть соответствующая строка для дивидендов физлицам) |

ЗП | Заполняется для уменьшения начисленной суммы налога при наличии авансового взноса по налогу на прибыль в Приложении АВ или неиспользованном из прошлых периодов. Также составляется, если есть уплата налога на прибыль за границей в странах, с которыми государством заключены соглашения об избежания двойного налогообложения |

ПН | Составляется, если есть уплата налога на выплаты нерезидентам (отдельно за каждым нерезидентом) |

ТЦ | Составляют те предприятия, которые имеют контролируемые хозяйственные операции с нерезидентами и применяют правила трансфертного ценообразования |

ВП | Составляется в случае исправления ошибок. Включается в него расчет налоговых обязательств за период, в котором обнаружены ошибки. Приложение повторяет форму декларации, потому заполняется аналогично. Вместе с Приложением ВП представляем и исправленная финансовая отчетность, если ошибка имела место и там. |

РІ | Составляется, если осуществляются корректировку прибыли на налоговые разницы, уменьшаем НП на убытки прошлых периодов, а также при ТЦУ (ст. 39 НК), нарушении требований к договорам долгосрочного страхования жизни ( ст. 1231 ПК ). Для его составления используется также информация из приложений АМ, ТЦ, ЦП, ПП. Обычные плательщики НП могут переносить убытки прошлых периодов без ограничений, но у крупных НП есть ограничения с 2022 года — 50% суммы непогашенных убытков прошлого года (подробнее эти условия — см. пп. 140.4.4 НК). Приложение РІ обязательно, если есть приложения АМ, ЦП и ТЦ, так как они расшифровывают его данные. Малодоходчики также подают его, если есть перенос убытков прошлых лет. Если для определенных налоговых разниц, уже имеющихся в НК, нет специально отведенной строки в Приложении РІ, то используется любая свободная строка на увеличение (уменьшение) в зависимости от типа разницы (увеличивающая или уменьшающая). После этого ставится отметка «х» в поле «Наличие дополнения» заключительной части декларации, затем указываются коды использованных строк Приложения РІ и ссылку на соответствующие нормы НК в графе «Содержание дополнения». При этом налоговики подавать другие дополнения в декларацию по этому основанию не требуют (разъяснение в Информационном письме ГНС от 22.01.2021 № 18) |

ПЗ | Составляется если есть прибыль, освобожденная от налогообложения |

АМ | Составляют высокодоходники, корректирующие ФР на налоговые разницы. Он содержит суммы начисленной амортизации. Информация из Приложения АМ заносится в ряд. 1.2.1 АМ Приложения РІ. Малодоходникам составлять Приложение АМ не нужно |

ЦП | Составляют высокодоходники. В него включается расчет финансового результата от операций с ценными бумагами. Значения строк 4.1.3 и 4.1.4 переносится в соответствующие строки Приложения РІ |

ПП | Приводится информация о суммах налоговых льгот, если таковые имелись в течение отчетного периода. Приводится здесь информация о коде льготы и ее наименовании согласно последнему справочнику льгот. Рассчитывается сумма налога, которая не была уплачена (недоплачена) в бюджет через пользование такой льготой. Указывается срок использования и использования льготы по целевому назначению. Обратите внимание: уменьшение ЧП на убытки в прошлом периоде — это тоже налоговая льгота |

КІК | Предоставляют только контролируемые иностранные компании (КІК). Приложение предназначено для расчета прибыли КІК через корректировку ФР |

МНО | Предназначены для заполнения информации о земельных участках и расчете минимального налогового обязательства (МНО). Имеет собственное Приложение МНО-З. Относительно МНО — см. пп. 14.1.1142 НК и п. 141.9 НК. Касается только тех, кто имеет в собственности, аренде, эмфитевзисе и т.п. сельскохозяйственные угодья |

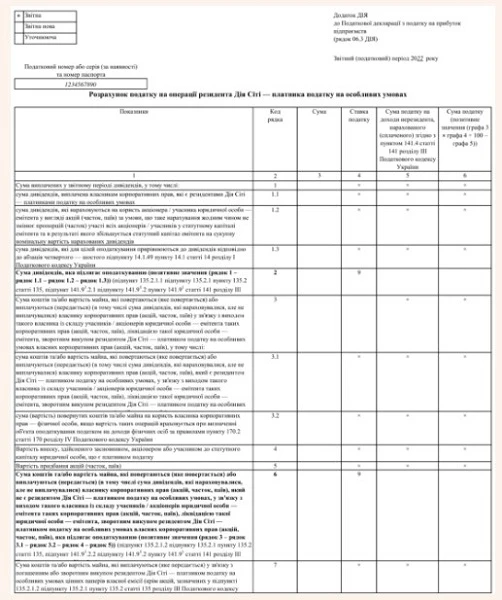

ДІЯ | Предназначен для расчета налога на операции резидента Дія Сіті – плательщика НП на особых условиях |

ОВ | Подают только плательщики НП, которые осуществляют валютно-обменные операции в пунктах обмена иностранных валют (торговля валютными ценностями в наличной форме, см. п. 141.13 НК). Настоящее Приложение содержит помесячный расчет сумм авансовых взносов за отчетный налоговый период за каждый пункт обмена иностранной валюты (стр. 26 ОВ Таблица 1 ОВ) и расчет авансового взноса за каждое место розничной торговли топливом (стр. 26 Таблицы 2 ОВ) |

Заполняется, если имелось предоставление благотворительной помощи неприбыльным организациям. (п. 72 подрозд. 4 Переходных положений НК ПК; действует за отчетные (налоговые) периоды с 2025 года до конца календарного года, в котором будет прекращено или отменено военное положение, в частности включает расчет использования лимита расходов 8% налогооблагаемой прибыли за прошлый год, а также информацию о безвозмездном перечислении (передаче) средств, товаров, выполнении работ, оказании услуг в течение отчетного (налогового) года неприбыльным организациям | |

ФЗ | Подают все. Это приложение — это финансовая отчетность, являющаяся дополнением к декларации и ее неотъемлемой частью. Отмечается здесь, по каким стандартам ее составлено — МСФО или НП(С)БУ. При подаче декларации в электронной форме финансовую отчетность следует подать первой — в декларацию. Декларацию следует подавать только после поступления электронной квитанции о принятии финансовой отчетности. В случае, если финансовая отчетность уже была подана через «Единое окно» в Госстат, повторно в ГНС ее подавать не нужно. Однако соответствующую отметку о подаче Приложения ФЗ в декларации следует сделать. Однако финансовую отчетность можно подавать ранее декларации по НП от одного дня до одного месяца (разъяснение ГНС в 102.20.01 ВИР). Если подавали еще раньше, то в ГНС ее следует подать заново. Это приложение приводится даже если в Госстат ее подавать за данный период не нужно. Например, квартальную финансовую отчетность в Госстат не представляют микропредприятия (абз. 16 п. 2 Порядка представления финансовой отчетности постанова КМУ от 28.02.2000 № 419). Однако микропредприятия при этом могут быть плательщиками НП-квартальщиками (крупнодоходниками или добровольцами) — в таком случае они обязаны составить и предоставить квартальную финансовую отчетность в ГНС. Обратите внимание, что те предприятия, которые обязаны обнародовать финансовую отчетность вместе с аудиторским заключением, должны представлять пакет финансовой отчетности во второй раз не позднее 10 июня* (абз. 4 п. 46.2 НК). |

+ | Внизу ставится отметка тех плательщиков НП, которые обязаны обнародовать годовую финансовую отчетность вместе с аудиторским отчетом. Список таких плательщиков можно найти в разъяснении ГУ ГНС в Луганской области, среди таких публичные акционерные общества |

* в период действия военного положения, а также в течение 3-х месяцев после его окончания снимается ответственность за нарушение сроков обнародования годовой финансовой отчетности с соответствующим аудиторским отчетом (пп. «41» п. 1 Закона «О защите интересов субъектов представления отчетности») и других документов в период действия военного положения или состояния войны» от 03.03.2022 № 2115) | |

Обратите внимание: если информации вообще нет, то пустое приложение подавать не нужно. Например, если не было налога на доходы нерезидентов, то и нет Приложения ПН. Если нет ценных бумаг, то не будет Приложения ЦП.

Внимание: убытки 2024 можно учитывать при отчетности за периоды 2025 и весь 2024 год (стр. 3.2.4 РІ). Аналогично затем убытки 2025 года — за периоды 2026 года и за весь 2026 год. В таком случае не следует забывать подготовить Приложение ПП.

Бухгалтер без знань — як калькулятор без батарейки. Вища школа Головбуха підзаряджає: освіта онлайн у зручний час і будь-де ⚡

Декларация по налогу на прибыль: пример заполнения

Декларация по налогу на прибыль образец заполнения рассмотрим на примере ООО «Эдельвейс», которое за 2025 год имеет результаты деятельности такие, как показано в таблице ниже.

ВЫХОДНЫЕ ДАННЫЕ ДЛЯ ЗАПОЛНЕНИЯ ДЕКЛАРАЦИИ С НП | |||

Показатели | Отчет о финансовых результатах | Декларация по НП | Сумма, грн |

Чистый доход | ряд. 2000 | – | 5698711,63 |

Доход от аренды | ряд. 2120 | – | 50000,00 |

Прочие доходы от операционной деятельности | – | 125000,00 | |

Сумма всех доходов | ряд. 2280 | ряд. 01 | 5873711,63 |

Себестоимость реализованных товаров | ряд. 2050 | – | 2864068,33 |

Себестоимость реализуемых услуг | 376870,20 | ||

Административные расходы | ряд. 2180 | 375000,00 | |

Расходы на сбыт | 975000,00 | ||

Прочие расходы операционной деятельности | 62500,00 | ||

Сумма всех расходов | – | – | 4653438,53 |

ФР для налогообложения | ряд. 2290 | ряд. 02 | 1220273,10 |

Налог на прибыль | ряд. 2300 | ряд. 06 | 219649,16 |

Предприятие является крупнодоходником и должно применять налоговые разницы, хотя их в отчетном периоде не возникло. Обязательными здесь будут Приложение РІ, Приложение АМ и Приложение ФЗ.

Данные для заполнения Приложения АМ (амортизация основных средств, ОС) приведены в таблице ниже.

ДАННЫЕ ПО ОСНОВНЫМ СРЕДСТВАМ (ОЗ) ДЛЯ ЗАПОЛНЕНИЯ ПРИЛОЖЕНИЯ АМ | ||||||

№ п/п | Имеющиеся ОС | Остаточная стоимость на 01.01.2025 | Оприходование (ввод в эксплуатацию, улучшение) | Выбытие | Амортизация*, начисленная за 2025 год | Остаточная стоимость на 31.12.2025 (= гр. 3 + гр. 4 – гр. 5 – гр. 6) |

1 | 2 | 3 | 4 | 5 | 6 | 7 |

1 | группа 3 (здания) | 1580000 | 250000 | 0 | 63600 | 1766400 |

2 | группа 4 (оборудование, компьютеры) | 580000 | 120000 | 3500 | 8900 | 687600 |

3 | группа 5 (транспортные средства) | 890000 | 0 | 0 | 44500 | 845500 |

4 | группа 5 (новые транспортные средства) с ускоренной амортизацией | 1900000 | 0 | 0 | 237600 | 1662400 |

5 | группа 9 (улучшение арендованного имущества) | 32000 | 0 | 0 | 1000 | 31000 |

6 | вместе | 4982000 | 370000 | 3500 | 355600 | 4992900 |

* амортизация бухгалтерская. Для примера считаем, что бухгалтерская и налоговая амортизация совпадают и налоговых разниц нет | ||||||

Пример заполнения основной части декларации по вышеприведенным данным и «нулевым» Приложениям РІ, АМ приведен ниже.

Внимание: даже в случае равенства увеличивающих и уменьшающих налоговых разниц, когда их общее влияние на финансовый результат нулевой — Приложение РІ все равно заполняется.

Як податківці формують план-графік перевірок на 2026 рік і які показники діяльності підприємства можуть «зіграти» проти нього?

Образец заполнения декларации по налогу на прибыль 2025