Трансфертное ценообразование в Украине

Трансфертное ценообразование в Украине

Методы трансфертного ценообразования направлены на перечисление дохода плательщика налога, если цены контролируемых операций не соответствуют принципу «вытянутой руки».

Трансфертная цена — это цена, которая использована для контролируемой хозяйственной операции. В первую очередь, это операции, которые происходят с нерезидентами, которые являются связанными лицами, находятся в низконалоговых юрисдикциях (офшорах).

Внимание: трансфертное ценообразование (ТЦО) – это инструмент управления прибылью в группах компаний и оптимизации налога на прибыль.

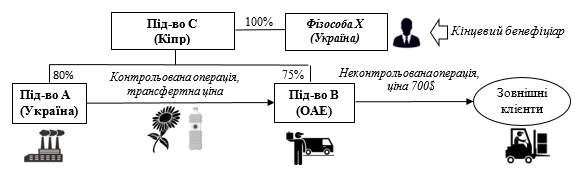

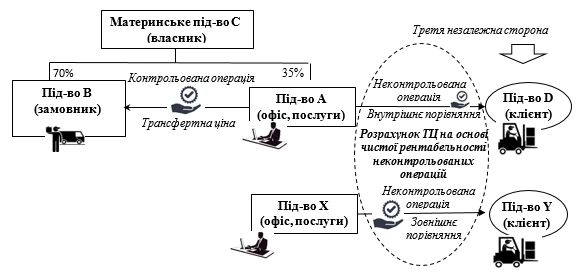

Типичную ситуацию контролируемой операции и трансфертного ценообразования иллюстрирует такой рисунок:

На данной схеме перерабатывающий завод в Украине (предприятие А), который производит подсолнечное масло, реализует ее дистрибьютору в ОАЭ (предприятие В) по установленной им же самим трансфертной цене. Оба предприятия контролируются конечным владельцем через созданную им в Кипре компании (предприятие С). Эта операция является контролируемой, так как это происходит с нерезидентом, что является связанным лицом. Считаем, что стоимостные критерии контролируемых операций выполняются. Далее уже подсолнечное масло продается за рыночную цену 700$ за условное количество единиц товара.

Черговий експеримент від ДПС: хто потрапить до «чорного» списку

Трансфертная цена позволяет регулировать прибыль перерабатывающего завода (предприятие А) в Украине. Чем она меньше, тем меньше будет прибыль А, и тем больше будет прибыль предприятия В, что находится в ОАЭ. Можно даже сделать предприятие А убыточным, продавая масло по цене, не покрывает себестоимость ее производства. Однако для владельца, который контролирует А и В, при любой трансфертной цене консолидированная прибыль (А + В) не изменится. Даже станет больше за счет уменьшения уплаченного налога на прибыль в Украине. По сути, за счет цены состоится трансфер (перераспределение) прибыли от предприятия А к В. В цифрах это наглядно иллюстрирует таблица ниже.

РАСПРЕДЕЛЕНИЕ ПРИБЫЛИ ЧЕРЕЗ ТРАНСФЕРТНЫЕ ЦЕНЫ | ||||

Показатель | А (производитель) | В (дистрибьютор) | Общая сумма (А+В) | Консолидированный результат* |

Трансфертная цена 500$ за условное количество единиц товара | ||||

выручка от реализации | 5 000 000$ | 7 000 000$ | 12 000 000$ | 7 000 000$* |

производственная себестоимость реализованной продукции | 2 500 000$ | 5 000 000$** | 7 500 000$ | 2 500 000$* |

прочие расходы (сбытовые, административные и т.п.) | 500 000$ | 100 000$ | 600 000$ | 600 000$ |

прибыль до налогообложения | 2 000 000$ | 1 900 000$ | 3 900 000$ | 3 900 000$ |

налог на прибыль*** | 360 000$ | 19 000$ | 379 000$ | 379 000$ |

чистая прибыль | 1 640 000$ | 1 881 000$ | 3 521 000$ | 3 521 000$ |

Трансфертная цена 350$ за условное количество единиц товара | ||||

выручка от реализации | 3 500 000$ | 7 000 000$ | 10 500 000$ | 7 000 000$ |

производственная себестоимость реализованной продукции | 2 500 000$ | 3 500 000$ | 6 000 000$ | 2 500 000$ |

прочие расходы (сбытовые, административные и т.п.) | 500 000$ | 100 000$ | 600 000$ | 600 000$ |

прибыль до налогообложения | 500 000$ | 3 400 000$ | 3 900 000$ | 3 900 000$ |

налог на прибыль*** | 90 000$ | 34 000$ | 124 000$ | 124 000$ |

чистая прибыль | 410 000$ | 3 366 000$ | 3 776 000$ | 3 776 000$ |

* без внутригруппового оборота. К примеру, консолидированная выручка = общая сумма (12 000 000$) – выручка за операцию внутри группы (5 000 000$) = 7 000 000$. Аналогично производственная себестоимость реализуемой продукции = общая сумма (7 500 000$) – внутренняя операция (5 000 000$) =2 500 000$. Группа – это предприятия А+В+С. Считаем, что предприятие В полностью реализовало все приобретенное у предприятия А масло без каких-либо остатков. Как следствие, нереализованная прибыль в стоимости товаров отсутствует). Подробнее о внутригрупповых корректировках см. МСФО 10 «Консолидированная финансовая отчетность»; ** для упрощения считаем, что других составляющих себестоимости, например затрат на доставку, нет. таким образом цена приобретения (себестоимости) предприятия В = цена продажи (выручка) предприятия А; *** в расчетах ставка налога на прибыль 18% (Украина) и условно 1% (ОАЭ) | ||||

Как видим, результат снижения трансфертной цены с 500 $ до 350 $ участникам «схемы» дает возможность сэкономить 255 тыс. $ на налоге на прибыль (= 379 тыс. $ - 124 тыс. $). Причем Украина потеряла поступлений по налогу на прибыль на 270 тыс. $ (= 360 тыс. $ - 90 тыс. $).

Этот простой пример показывает, что если государство вмешается в процесс налогообложения и потребует считать при расчете налога на прибыль цену по сделке между А и В равной рыночной, например 600$, равной, например, то тогда вырастут поступления до государственного бюджета. Фактическая же цена сделки останется такой, как была (500$ или 350$ – как в приведенном примере).

Чергові зміни, що їх внесли до ПК, стосуються, зокрема, платників, які є контролерами КІК. Читайте у статті, яких штрафів не застосовуватимуть до контролерів КІК у період дії воєнного стану і що таке незастосування може означати на практиці, а також про інші зміни для КІК

Внимание: Офшор – это низконалоговая юрисдикция. Не обязательная страна, это может быть определенная свободная экономическая зона внутри иностранного государства. Для целей ТЦО офшор уже когда ставка налога на прибыль 13%.

И механизм такого государственного вмешательства существует – это принцип «вытянутой руки» из п. 39.1 Налогового кодекса Украины (далее – НК), который взят из международного проекта BEPS. Контролируемая операция с помощью специальных методов проверяется на предмет соответствия ее условий принципу «вытянутой руки». Данные методы и называют для простоты методами трансфертного ценообразования.

Трансфертное ценообразование: принцип вытянутой руки

Принцип «вытянутой руки» (англ. – arm's length principle, ALP) – за ним условия контролируемой операции должны соответствовать эталонной операции. Такую операцию называют «операцией на расстоянии вытянутой руки». Ею считается сопоставимая хозяйственная операция, которая:

- неконтролируемая;

- осуществляется между несвязанными (независимыми) сторонами, которые находятся в равных условиях.

С такой эталонной операцией и сопоставляется контролируемая операция. Этот ключевой принцип проекта BEPS, положенный в основу так называемых методов трансфертного ценообразования.

Внимание: принцип «вытянутой руки» направлен на борьбу с последствиями ТЦО и офшоров.

Методрекомендации по трансфертному ценообразованию

Перечень методов трансфертного ценообразования их суть и наиболее общие правила применения методов трансфертного ценообразования можно найти в п. 39.3 НК. Также еще есть связанные нормативные документы:

- Порядок расчета диапазона цен (рентабельности) и медианы такого диапазона для целей трансфертного ценообразования, постановление Кабмина от 04.06.2015 № 381 (далее — Порядок № 381);

- Порядок определения средневзвешенного значения показателя рентабельности для сопоставимой юридического лица для целей трансфертного ценообразования, постановление Кабмина от 29.03.2017 № 191 (далее — Порядок № 191).

Однако очевидно, что этого на практике недостаточно, так как налогоплательщику желательно бы иметь детальное описание данных методов, подходящих для них ситуаций, а также примеры их применения. Учитывая тот факт, что принцип «вытянутой руки» пришел с международных соглашений Украины по проекту BEPS, то логичнее обратиться к разъяснениям международных организаций — ООН и ОЭСР. На помощь могут прийти такие их материалы:

- Методрекомендации ОЭСР по трансфертному ценообразованию для международных компаний и налоговых органов, январь 2022 (на языке оригинала, англ. — OECD Transfer Pricing Guidelines for Multinational Enterprises and Tax Administrations). В документах ГНС и Минфина их называют Наставления ОЭСР;

- Методы трансфертного ценообразования Центра налоговой политики и администрирования ОЭСР, июль 2010 (на языке оригинала, англ. - Transfer Pricing Methods OECD). Это сокращенное изложение идей более раннего варианта упомянутого выше Наставления ОЭСР;

- Практическое руководство ООН по трансфертному ценообразованию для развивающихся стран, 2017 (на языке оригинала, англ. - Practical Manual on Transfer Pricing for Developing Countries, также на портале ООН доступна версия мая 2021 года). Это не противоречит Наставлениям ОЭСР и имеет много ссылок на них.

Однако все эти материалы на английском языке. Украиноязычного или русскоязычного перевода, к сожалению, нет. В письме ГНС от 15.08.2017 № 1615/6/99-99-15-02-02-15/ИПК как основные указываются вышеупомянутые указания ОЭСР. Налоговики указывают на то, что ст. 39 НК соответствует Наставлениям ОЭСР, но и предостерегают - они не могут быть нормами прямого действия, так как Украина не является членом ОЭСР. Однако Руководство ОЭСР могут использоваться как рекомендательно-методические материалы в ходе практического применения ст. 39 НК.

На Руководство ОЭСР также ссылается Минфин о разъяснении особенностей применения правил трансфертного ценообразования сделок по реструктуризации бизнеса в Обобщающей налоговой консультации относительно отдельных положений ст. 39 НК, что утвержденна приказом Минфина от 14.05.2021 № 266.

Внимание: ГНС и Минфин рекомендуют применять наставления ОЭСР, но нормы НК имеют приоритет.

Для справки:

- BEPS (англ. – Base Erosion and Profit Shifting) – аббревиатура, которая дословно переводится как «Размывание налогооблагаемой базы и вывод прибыли из-под налогообложения». Это совместный проект стран G20 и ОЭСР, направленный на борьбу с агрессивным налоговым планированием, которое направлено на перевод прибыли международными компаниями до низконалоговых юрисдикций (офшоров), чтобы уменьшить платежи по налогу на прибыль;

- самые известные «мировые» офшоры: Ирландия, Нидерланды, Британские Виргинские острова, Гонконг, Швейцария, Сингапур, Люксембург, Кипр, Панама;

- ОЭСР (Организация экономического сотрудничества и развития) – считается, что он входит в тройку ведущих мировых экономических учреждений вместе с МВФ и Всемирным банком.

Документация по трансфертному ценообразованию

ГНС может направлять запросы о документации по трансфертному ценообразованию (англ. – Local file, локальный файл) не ранее 1 октября по окончании календарного года, в котором были контролируемые операции. После получения запроса от ГНС плательщик налога обязан предоставить документы в ГНС в течение 30 календарных дней после его получения. Это первая часть трехуровневой структуры документации (отчетности) с ТЦО. Это совокупность документов или единственный документ, составленный в произвольной форме (пп. 39.4.7 НК). Среди этих документов (частей единого документа) должны быть в частности такие (полный список – см. пп. 39.4.6 НК):

- данные о сторонах контролируемых операций (КО) и связанных лиц;

- описание деятельности группы (материнская и дочерние (контролируемые) компании), политика ТЦО);

- описание КО и копии договоров. Это описание должно содержать обоснование деловой цели (экономической целесообразности), преимуществ по сравнению с другими доступными альтернативами;

- описание товаров (работ, услуг), их как физические, так и качественные характеристики;

- функциональный анализ КО;

- экономический сравнительный анализ (данные бухгалтерского учета и финансовой отчетности, в частности, относительно показателей рентабельности КО, обоснование методов ТЦО и источников информации, информация о сопоставимых операциях, расчете диапазона цен (рентабельности) и других расчетах с подробным описанием);

- данные о корректировке налоговой базы: самостоятельное по пп. 39.5.4 НК и пропорциональное пп. 39.5.5 НК. Так, пропорциональная корректировка применяется тогда, когда одновременно корректируют нерезидент и украинский налогоплательщик. Пропорциональная корректировка должна соглашаться с ГНС (абз. 2 пп. 39.5.5.2 НК);

- информация о физлицах – конечных бенефициарах (если таковые есть);

- копии существенных внутригрупповых сделок, влияющих на ценообразование в КО;

- копия аудиторского заключения по финансовой отчетности налогоплательщика за отчетный период (периоды), за которые подается документация по ТЦО (если такое аудиторское заключение обязательно для налогоплательщика);

- описание цепочки снабжения (создание стоимости) товаров (работ, услуг) КО – схема КО.

Такая документация по ТЦО готовятся налогоплательщиком на украинском языке и может подаваться к ГНС как в бумажном виде, так и в электронной форме (абз. 1 пп. 39.4.8 НК). Иностранные документы при этом переводятся на украинский язык.

Внимание: уделите внимание схематичному изображению всей цепочки поставки с документальным подтверждением каждого этапа – это точно будут требовать налоговики.

Обращаем внимание, что все эти документы имеют повышенный срок давности по хранению — 2555 дней (тоесть 7 лет) со дня подачи декларации по налогу на прибыль, для которой они использовались (пп. 44.3.3.1 НК).

Трансфертное ценообразование: методы

В 2024 остаются те же 5 методов определения цен при проверке соответствия условий контролируемых операций принципа «вытянутой руки» (пп. 39.3.1 НК):

Цель всех методов – рассчитать и обосновать цену, которая соответствует принципу «вытянутой руки». При выборе методов трансфертного ценообразования (ТЦО) следует руководствоваться (пп. 39.3.2.1 НК):

- характером контролируемой операции (активы, которые используются, функциональное наполнение операции, существующие риски в каждой из сторон сделки);

- наличием полной и достоверной информации, необходимой для применения конкретного метода;

- сопоставимость контролируемых и неконтролируемых (эталонных) операций. Действительно ли можно такие операции сравнивать друг с другом;

- принадлежностью контролируемой операции к особым видам, в том числе сырьевых товаров. По ним применяется метод сравнительной неконтролируемой цены (абз. 1 пп. 39.3.3.4 НК).

Внимание: метод сравнительной неконтролируемой цены-приоритет № 1.

Приоритетность методов трансфертного ценообразования

Метод № 1 по приоритету-метод неконтролируемой цены (абз. 6 пп. 39.2.2.1 НК). Все остальные четыре-они все равно альтернативные.

Если рассматривать все 5 методов вместе, то по ним существует такая приоритетность: преимущество имеют традиционные трансакционные методы, то есть первые 3. Относительно методов прибыли (последние 2) – это альтернативные первых 3-х методы, которые применяются лишь тогда, когда традиционные трансакционные методы сравнительной неконтролируемой цены, цены перепродажи, «расходы плюс») нецелесообразны или невозможны к применению.

Применение любого метода следует обосновывать, тщательно изучив нормы НК, Руководство ОЭСР. Хотя условия применения методов ТЦО в них определены довольно обще, но все же определенные требования по избранию методов является. Кроме того, следует обратить внимание на практику налоговых проверок.

Внимание: метод неконтролируемой цены – основной. Применение любого другого метода вместо него должно соответствовать условиям его применения. Невозможность или нецелесообразность метода неконтролируемой цены должна быть обоснована.

Условия выбора методов трансфертного ценообразования

В Наставлениях ОЭСР как предпочтительный метод тоже указывается метод сравнительной неконтролируемой цены. Он является главным и практика последних налоговых проверок указывает на то, что использование других методов должно быть тщательно обосновано. Если информации из доступных для налогоплательщика источников достаточно для использования этого метода, то остановиться следует именно на нем и не искать других, чтобы не вступать в судебный спор с ГНС. Эта возможность (не признать метод ТЦО налогоплательщика) закреплена для налоговиков абз. 9 пп. 39.3.2.1 НК, поэтому что-то доказывать будет трудно (см. ниже – примеры избрания методов ТЦО).

ПРИОРИТЕТНОСТЬ МЕТОДОВ ТЦО * | |

УСЛОВИЕ | МЕТОД, КОТОРЫЙ НАДО ВЫБРАТЬ |

если метод неконтролируемой сравнительной цены или иной метод применим одинаково надежно | неконтролируемой сравнительной цены – идеально подходит для товаров массового спроса, биржевых товаров, фьючерсных и форвардных контрактов, определение % по кредитам (займам) |

если метод цены или «издержки плюс» может быть применен с одинаковой надежностью с трансакционными методами прибыли | цены перепродажи – если сторона исследуемого является покупателем. Например, ситуация импорта с перепродажей |

«затраты плюс» – если сторона, исследуется является продавцом товаров, сырья, полуфабрикатов; выполнение работ, оказание услуг связанными лицами | |

отсутствие или недостаточность информации для вывода о достаточном уровне сопоставимости условий контролируемых операций, отсутствуют внешние и внутренние аналоги объекта КО | чистой прибыли - при условии обоснования невозможности традиционных трансакционных методов |

существенная взаимосвязь между КО и другими операциями, которые осуществляются сторонами сделки со связанными лицами (высоко интегрированные операции) | распределения прибыли- при условии обоснования невозможности традиционных трансакционных методов |

наличие у сторон КО уникальных взносов, например прав на владение (пользование) нематериальными активами, которые существенно влияют на уровень рентабельности у сторон операции. | |

операции с сырьевыми товарами ** | метод сравнительной неконтролируемой цены как обязательный |

* составлено на основе абз. 9 пп. 39.3.2.1, 39.3.6.2, 39.3.7.3, абз. 1 пп. 39.3.3.4 НК, учитывая Наставления ОЭСР; ** сырьевые товары – к ним относятся товары, по которым в качестве ориентира (эталона) цены несвязанные (независимые) стороны сделки ориентируются на биржевые (котировочные) цены. Иными словами, это товары, которыми активно торгуют на мировых товарных биржах. В качестве примера можно привести масла (подсолнечное, пальмовое, оливковое, соевое, кокосовое), семена подсолнечника, пшеницу, овес, рис, нефть, золото, серебро, руды и концентраты металлов, ферросплавы и другие подобные. Полный перечень для целей контролируемых операций есть в приказе Минфина от 31.12.2020 № 840 | |

Подобными аргументами руководствуются и налоговики при проверках ТЦО. Однако какой бы альтернативный метод не был избран, налогоплательщику равно налогоплательщику в документации по ТЦО следует обосновать, что метод сопоставимой неконтролируемой цены (пп. 39.3.3.8 НК, более подробно – пп. 39.3.2.1 НК):

- невозможен к применению;

- он не является наиболее целесообразным, учитывая факты и обстоятельства осуществления операции определенного вида.

Внимание: при выборе метода ТЦО следует учесть наличие полной и достоверной информации для его применения, например, о показателях рентабельности сопоставимых операций у независимых сторон.

Примеры замены методов ТЦО налоговиками

Во время проверок налоговики неоднократно меняли метод трансфертного ценообразования и доначисляли налог на прибыль. Приводим две типичные замены, которые они использовали:

- метод чистой прибыли - на метод сравнительной неконтролируемой цены (Суд поддержал ГНС, постановление ВСУ от 09.10.2019 № 817/1737/17; № К/9901/15678/19). Причина - у налогоплательщика на момент применения ТЦО (2015) была возможность использовать открытые источники информации «Вестник Министерства доходов и сборов Украины», «Товарный монитор», «Дайджест цен товаров на мировых рынках»;

- метод сравнительной неконтролируемой цены - на метод чистой прибыли. Налогоплательщик выбрал для сравнения операции с несвязанными лицами, но данные операции были контролируемыми. Это нарушило принцип «вытянутой руки». Налоговики на основе данных базы Amadeus рассчитали показатели рентабельности сопоставимых и независимых компаний. Суд поддержал ГНС, постановление ВСУ от 09.10.2019 № 817/1737/17; № К/9901/15678/19.

Далее рассмотрим отдельно каждый из методов ТЦО.

Метод сравнительной неконтролируемой цены

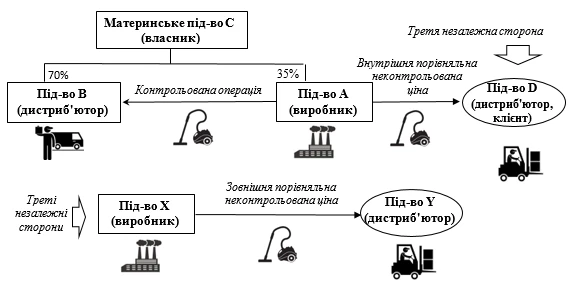

Метод сравнительной неконтролируемой цены (англ. - comparable uncontrolled price, CUP) - сравнивает условия (включая цену) контролируемой операции с условиями сделок третьих сторон. Существуют два вида операций с третьими сторонами:

- сделка между налогоплательщиком и независимым предприятием (внутренняя сравнительная неконтролируемая цена);

- сделка между двумя полностью независимыми предприятиями (внешняя сравнительная неконтролируемая цена).

В обоих случаях операции должны быть неконтролируемыми, на что обращают внимание налоговики (см. выше Примеры изменения ТЦО налоговиками). Условно эти две ситуации (внутренняя и внешняя цена) приведены на рисунке:

Пример применения метода сравнительной неконтролируемой цены. Предприятие А производит пылесос и продает его по трансфертной цене 60 $/штука связанном дистрибьютору В. При осуществлении контролируемых операций было продано 10 тыс. таких пылесосов. Определены две сравнительных неконтролируемых цены:

- внутренняя - независимый дистрибьютор D предприятие А отпускает пылесос по 90 $/штука;

- внешняя - у конкурента Х, который производит аналогичный пылесос (по функциям, мощностью) и продает его дистрибьютору Y по 100 $/штука.

Приемлемым вариантом для корректировки ТЦО есть первая цена (внутренняя). Однако второй вариант (внешний) обеспечит лучшую защиту от ГНС, так как все стороны независимы и больше соответствует принципу «вытянутой руки». Выбрав трансфертной цене 100 $ / штука предприятие А имеет доначислить себе налоговое обязательство в сумме (100 $ - 60 $) × 10000 шт × 18% = 72000 $, где 18% - ставка налога на прибыль. При пересчете в гривну курс НБУ нужно взять на дату осуществления такой контролируемой операции.

Для использования метода сравнительной неконтролируемой цены необходимые данные из общедоступных справочников, предложений, биржевых торгов. ГНС также запрещено использовать при мониторинге и проверках ТЦО данные не относятся к общедоступным справочникам, например, информацию, которой могут пользоваться только государственные органы власти (пп. 39.5.3.3 НК).

Внимание: при применении метода сравнительной цены, как правило, есть диапазон цен. Фактическая цена, которая входит в такой диапазон соответствует принципу «вытянутой руки».

Диапазон цен применяется тогда, когда сравнение трансфертной цены осуществляется с ценами по нескольким неконтролируемых операциях или с несколькими юрлицами по неконтролируемым сделкам с несвязанными лицами (пп. 39.3.3.7 НК, пп. 39.5.4.1 НК, а также Порядок № 381).

Навіть під час дії воєнного стану підприємства продовжують проводити валютні операції. На які обліково-податкові моменти звернути увагу, коли розраховуєте курсові різниці під час експортно-імпортних операцій

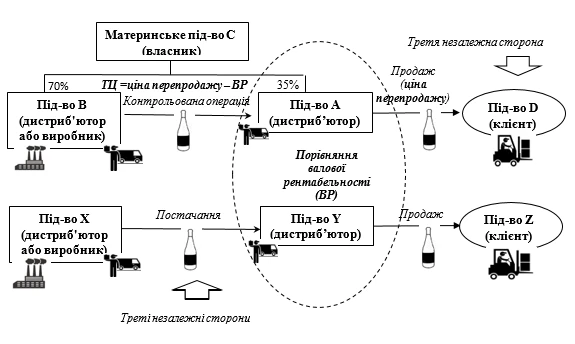

Метод цены перепродажи

Метод цены перепродажи (англ. - resale priced method) - использует как базовую позицию цену, по которой предприятие продает товар третьей стороне (это и есть «цена перепродажи»). Затем цена перепродажи уменьшается на валовую рентабельность (рентабельность перепродажи), которая определяется путем сравнения валовой рентабельности в сопоставимых неконтролируемых операциях. После этого отнимают расходы, связанные с продажей продукта, например таможенные пошлины. НДС также в расчете не участвует, так как чистый доход, на основе которого определяется валовая рентабельность, считается как выручка без НДС.

Напоминаем, что валовая рентабельность считается по показателям Отчета о финансовых результатах (или МСФО-отчета о прибылях и убытках):

Валовая рентабельность = валовая прибыль / чистый доход (пп. «а» п. 39.3.2.5 НК)

Идею метода цены перепродажи показано на рисунке ниже:

Пример метода цены перепродажи. Предприятие А (Украина) закупает безалкогольный напиток у предприятия-нерезидента B (связанное лицо) и перепродает его предприятию D (независимая третья сторона, клиент). Напиток – сложный по рецептуре и в своем роде уникальный, поэтому не может быть напрямую сопоставлен на основе сравнительной неконтролируемой цены. Средний уровень валовой рентабельности продаж напитка предприятию D составляет 10 % (цена продажи 30 $, стоимость закупки 27 $, ( 30 – 27 )×100%/ 30 = 10 %).

Однако у другой исследуемой стороны – независимого предприятия Y – рентабельность по подобным безалкогольным напиткам составляет 30 % (цена продажи 20$, стоимость закупки 14$, (20 – 14)×100%/20 = 30%). Такая существенная разница в валовой рентабельности свидетельствует о несоответствии принципу вытянутой руки цены приобретения напитков предприятием А у связанного предприятия B по контролируемым операциям. Пересчет и определение трансфертной цены приобретения напитков у предприятия В, соответствующей принципу «вытянутой руки», приведены в таблице ниже.

МЕТОД ЦЕНЫ ПРОДАЖИ | |||

Сравниваемые показатели | Предприятие А (фактическая ситуация к перерасчету) | Предприятие Y (база сравнения – с сопоставимых неконтролируемых операций) | Предприятие А (пересчет цены закупки на основе «эталонной» рентабельности) |

рыночная цена продажи 1 бутылки напитка третьим сторонам | 30$ | 20$ | 30$ |

стоимость закупки (цена закупки + таможенные платежи) | 27$ | 14$ | 21$* * |

валовая прибыль | 3$ | 6$ | 9$* * |

валовая рентабельность | 10% (= 3/30×100% ) | 30% * (= 6/20×100%, «эталонная» рентабельность) | 30%* * (берем «эталонную» рентабельность от предприятия Y) |

* то есть валовая рентабельность в сопоставимых неконтролируемых операциях; * * при пересчете у предприятия А валовая рентабельность должна получиться тоже 30% (0,3). Следовательно, для нахождения цены закупки напитка предприятием А у предприятия В, соответствующей принципу «вытянутой руки»:

| |||

Однако цена закупки (27$) выше перечисленной на 6$ (= 27$ – 21$). Следовательно, за каждую перепроданную бутылку предприятию А нужно доначислить 1,08$ налог на прибыль (= 6$× 0,18 , где 0,18 – это ставка налога на прибыль (18%)).

Такой метод используется не часто, так как трудно достичь сопоставимости сделок и получить информацию по валовой рентабельности третьих сторон.

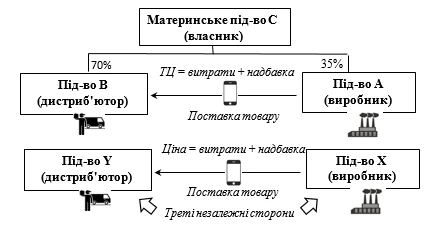

Метод «затраты плюс»

Метод «затраты плюс» (англ. - Cost Plus Method) — сравнивается валовая прибыль со стоимостью продаж. Состоит из трех шагов:

- определение расходов, понесенных поставщиком в контролируемой операции по продукту;

- нахождения предприятия, имеющего сопоставимые операции. По нему надо рассчитать затраты + надбавку, которую оно имеет;

- к сумме затрат предприятия следует добавить такую же надбавку (как в исследуемой стороны), чтобы получить соответствующую прибыль с учетом выполняемые функции.

После добавления этой надбавки полученную цену можно считать как отвечающую принципу «вытянутой руки». Все иллюстрирует такой рисунок:

Пример метода «затраты плюс». Компания А (Украина) является производителем и экспортером чехлов для мобильных телефонов в компании В (связанное лицо). Себестоимость одного чехла 5 $, цена продажи 6,5 $, валовая прибыль 1,5 $ (30% от расходов).

В исследуемого предприятия X, которое имеет сопоставимые сделки с предприятием Y, уровень надбавки при этом составляет 10% (цена продажи 6,6 $, себестоимость 6 $). Это свидетельствует о несоответствии цены реализации чехлов для мобильных телефонов компании А принципа «вытянутой руки».

Следовательно, цена «вытянутой руки» для предприятия А должно быть 5,5 $ (= 5 $ × 1,1). Предприятию А нужно доначислить налог на прибыль надо из суммы 1 $ (= 6,5 $ -5,5 $) за каждый проданный чехол для телефона по контролируемым операциям. Если было продано 10000 чехлов, то это будет 1800 $ налога на прибыль (= 1 $ × 10000 × 0,18).

Метод подходит для производства определенных изделий под заказ (контракт). Такой метод используется не часто.

Метод чистой прибыли

Данный метод первый из трансакционных методов прибыли. Их отличие — направленность на корректировка не самой цены, а сразу чистой прибыли от контролируемых операций. Сравнивается уровень доходности, а не торговой наценки (надбавки) или же цены.

Метод чистой прибыли — его применение происходит в два этапа:

- определяется чистая прибыль от контролируемых операций (или прибыль от операционной деятельности). Считается соответствующий показатель рентабельности;

- чистая прибыль сравнивается с чистой прибылью, получаемой с помощью сопоставимых операций независимых предприятий. Для этого тоже считается соответствующий показатель рентабельности по неконтролируемым операциям.

Метод требует, чтобы операции были «широко похожими», то есть они не обязательно должны быть в точности такими же, как контролируемые операции. Это увеличивает количество ситуаций, когда может применяться метод чистой прибыли. Сравнительная операция может быть, как между налогоплательщиком и независимым предприятием, так и между двумя независимыми предприятиями.

Пример метода чистой прибыли. Предприятие А предоставляет услуги заказчику В. Подобные услуги предоставляет независимое предприятие Х предприятию Y. У предприятий А и Х по таким операциям такая ситуация с прибылью в таблице ниже.

МЕТОД ЧИСТОЙ ПРИБЫЛИ | ||

Показатель | Пр-е А | Пр-е Х |

выручка от реализации услуг | 645500$ | 600000$ |

себестоимость реализуемых услуг | 500000$ | 410000$ |

расходы на сбыт, административные и прочие операционные расходы | 100000$ | 100000$ |

прибыль от операционной деятельности до налогообложения (EBIT*) | 45500$ | 90000$ |

рентабельность по EBIT | 7% (=45500×100%/645500) | 15% (=90000×100%/600000) |

*EBIT – это прибыль до налогообложения и процентов по кредитам, если они есть. Можно заменить прибылью от операционной деятельности или чистой прибылью | ||

Предприятию А надо поднять цену на услуги, достичь рентабельности минимум 15%. Для нахождения цены следует решить уравнение: (Х – 500000 – 100000) / Х = 0,15. Отсюда Х (выручка) = 705 882 $. ТЦ должен обеспечить доход 705 882 $ и операционная прибыль = 705882 - 500000 - 100000 = 105882 $. Рентабельность = 105882/705882 = 0,15. Следовательно, предприятию А нужно увеличить финрезультат сразу на 60 382 $ (= 105882 - 45500). Доначислить надо 10869 $ налога на прибыль (= 60382 × 0,18).

Данный метод используется, когда не хватает информации о сравнительной неконтролируемой цены. Недостаток - сопоставимость (сопоставимость) операций может быть поставлена под сомнение налоговиками, что и на практике (см. выше – примеры изменения методов ТЦО налоговиками).

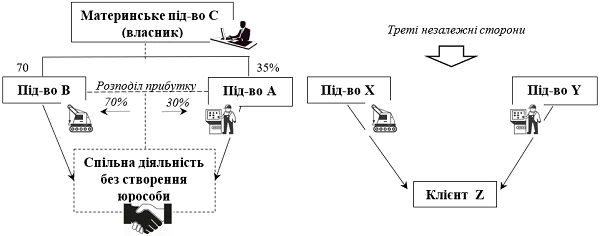

Метод распределенной прибыли

Метод распределенной прибыли- заключается в определении пропорций распределения прибыли в взаимосвязанных операций, если бы эту деятельность осуществляли независимые стороны. Наиболее сложный для обоснования метод. Подходит в основном для договоров совместной деятельности без создания юрлица, совместного использования определенных нематериальных активов, например брендов. Использование метода проиллюстрировано ниже:

Пример метода распределенной прибыли. Две компании А (Украина) и B (Польша), которые являются связанными лицами, осуществляющими совместную деятельность по разработке и реализации определенного продукта. Прибыль по соглашению о совместной деятельности распределяется в пропорциях 30% (А) и 70% (B). Компания А предоставляет услуги путем использования своего персонала и бренда, а компания B - передала в пользование данной совместной деятельности оборудования.

Общая сумма совокупного дохода, полученного совместной деятельности в отчетном году 200 млн $. При этом распределение данного прибыли в условиях совместной деятельности таков:

- компания А (Украина) = 200 × 0,3 = 60 млн $;

- компания В (Польша) = 200 × 0,7 = 140 млн $.

Однако, если рассчитать прибыль от предоставления аналогичного объема услуг, выполненных компанией Y, то он бы должен был составить 100 млн $, а прибыль от сдачи аналогичного оборудования компанией Х неконтролируемым лицам - 20 млн $, учитывая рыночные цены на аренду такого же оборудования.

Таким образом, общий расчетный прибыль «вытянутой руки» = 100 + 20 = 120 млн $. При независимых условиях без совместной деятельности прибыль компаний бы была такая:

- компания А (Украина) = 100 млн $;

- компания в (Польша) = 20 млн $.

Однако компании должны еще за свои контролируемые трансфертные цены избыточное прибыль 80 млн $ (= 200 – 120). Его и следует распределить как результат совместной деятельности:

- компания А (Украина) = 80×0,3 = 24 млн $;

- компания в (Польша) = 80×0,7 = 56 млн $.

Тогда прибыль «вытянутой руки» каждой из компаний будет:

- компания А (Украина) = 100 +24 = 124 млн $;

- компания в (Польша) = 20 + 56 = 76 млн $.

Как видим, в результате контролируемых трансфертных цен в выигрыше польская компания B, так как она по факту 140 млн $ вместо прибыли «вытянутой руки» 76 млн $. Украинская же компания А, наоборот, недополучает прибыль в размере 64 млн $ ( =124 – 60). Следовательно, компании, а следует увеличить финансовый результат до налогообложения на 64 млн $ и уплатить дополнительных 11,52 млн $ (=64×0,18) налога на прибыль.

Данный метод целесообразен, когда есть целая серия контролируемых и связанных между собой операций вместо одной единственной. Недостаток метода - наиболее спорный и сложный в обосновании в спорах с налоговыми органами. Да, если бы не Данная совместная деятельность между А и в, то компания А вообще бы не получила никакой прибыли, так как у не было нужного оборудования, которое обладает уникальными свойствами. Кроме того, достаточно сложно найти сопоставимые компании в Украине. Если брать в других странах, то уже рыночные условия и другие обстоятельства существенно отличаются.

Внимание: трансакционные методы прибыли (чистой прибыли, распределенной прибыли) сложны в обосновании.

Розповімо, які саме програми зараз у чорному списку. Пояснимо мету таких заходів безпеки та можливі наслідки порушення заборони використання 1С-продуктів в Україні

Особенности трансфертного ценообразования сырьевых товаров

Для сырьевых товаров особые правила установлены пп. 39.3.3.4-39.3.3.8 НК. По ним для проверки условий соблюдения принципа «вытянутой руки» определен метод сравнительной неконтролируемой цены (абз. 1 пп. 39.3.3.4 НК). При этом сравнение может проводиться:

- с ценой сопоставимых неконтролируемых операций налогоплательщика или другого несвязанного лица. Однако в таком случае они должны быть сопоставимыми по объемам и регулярными;

- с котировочными ценами. Данный вариант, судя по оговоркам НК, более желателен для налоговиков и более легок в обосновании для налогоплательщика.

Котировочная цена – это цены на сырьевые товары, которые формируются на международных рынках товаров. Примером таких цен могут быть цены, сформированные по результатам биржевых торгов на определенный день (время). Котировочные цены формируются как средняя цена или диапазон цен на определенную дату или промежуток времени (пп. 14.1.941 НК). Такие цены должны бить полученные от признанных информационно-аналитических агентств.

Внимание: сырьевые товары – это товары, которыми торгуют на международных товарных биржах и которые имеют биржевые (котировочные) цены.

Также есть по сырьевым операциям такие нюансы:

- есть Перечень сырьевых товаров, который утвержден постановлением Кабмина от 09.12.2020 г. № 1221;

- нужно обязательно сообщать о заключении сделок по ним ГНС в течение 10 рабочих дней со дня заключения контракта по сырьевым товарам. Форма и порядок такого уведомления есть в приказе Минфина от 31.12.2020 г. № 840;

- есть рекомендуемый перечень источников информации о котировочных ценах от ГНС (абз. 4 пп. 39.3.3.4 НК). Его можно найти на веб-портале ГНС. В данном перечне в частности есть 5 международных информационно-аналитические продукты ценового агентства Argus Media Ltd, FastMarkets, IHS Markit Ltd, Refinitiv Holdings Ltd, S&P Global Platts, а также информационно-аналитические продукты 2-х государственных предприятий «Госвнешинформ» и «Укрпромвнешэкспертиза». Упомянутые государственные предприятия имеют значительную долю в экспорте Украины с разнообразными товарными группами. Однако ГНС не ограничивает в выборе каких-либо других источников о котировочных ценах, как они соответствуют условиям сопоставимости, которые определены пп. 39.2.2 НК (абз. 7 пп. 39.3.3.4 НК);

- сравнение цены сделки с котировальными ценами производится на ближайшую дату до даты ценообразования, которая была согласована сторонами контролируемой сделки (абз. 3 пп. 39.3.3.5 НК). То есть это дата заключения договора, о котором было сообщено налогоплательщиком ГНС.

Внимание: по сырьевым товарам применяем лишь метод сравнительной неконтролируемой цены. Лучшее-сравнение по котировочным ценам.

В случае нарушения правил о сырьевых товаров, например неподаче уведомления, ГНС берез для сравнения (пп. 39.3.3.6 НК):

- дату перехода права собственности на сырьевой товар;

- или дату отгрузки товара согласно товарно-транспортному документу (коносаментом или иным).

Пропорциональная корректировка в трансфертном ценообразовании

В вышеприведенных примерах, например, метод распределенной прибыли, всегда участвуют 2 стороны, одна из которых нерезидент. И этот нерезидент может тоже осуществить у себя в стране регистрации корректировки, направленные на соблюдение принципа «вытянутой руки», ведь такой подход есть международный и его в свое налоговое законодательство внедрили все страны, которые присоединились к инициативам ОЭСР. В таком случае, если обе стороны осуществят корректировку – это будет несправедливо в целом по отношению к обоим. Если же они объединены единым собственником, то это уже будет по факту двойным налогообложением. Избежать этому и призвана пропорциональная корректировка, правила которой определены пп. 39.5.5.2 НК.

Если одна из сторон контролируемой сделки увеличила свое налоговые обязательства по налогу на прибыль, то по механизму пропорциональной корректировки другая сторона может их уменьшить. Однако есть одно из условий – следует получить разрешение от ГНС (1), а для этого нужно будет обосновать, что имеет место двойное налогообложение. Кроме того, стороны должны быть связаны (2) и должно быть соглашение между Украиной и страной регистрации нерезидента (другой) стороны сделки об избежании двойного налогообложения (3). Лишь при соблюдении всех трех условий пропорциональная корректировка становится возможной.

Внимание: пропорциональная корректировка – это инструмент избежания двойного налогообложения контролируемой операции у обеих ее сторон в разных странах.

Штучний інтелект уміє багато. Та у питаннях податків і звітів вирішальне — не швидкість, а досвід. У системі «Експертус Головбух» консультують живі експерти, які не генерують відповіді, а перевіряють і зважують кожну рекомендацію 👇

Трансфертное ценообразование: штраф

Если налогоплательщик не декларирует контролируемые операции и не подает документацию по ним, то его ожидают довольно значительные штрафы, приведенные в таблице ниже.

ШТРАФЫ ЗА ТРАНСФЕРТНОЕ ЦЕНООБРАЗОВАНИЕ | |

Штраф | База применения штрафа |

1% | объем незадекларированных контролируемых операций, но не более 300 размеров прожиточного минимума для трудоспособного лица, установленного на 01 января налогового (отчетного) года, за все незадекларированные контролируемые операции (в 2024 году – 908400 грн) (п. 120.4 НК) |

3% | объем контролируемых операций по которым не была подана определенная документация, но не более 200 размеров прожиточного минимума для трудоспособного лица, установленного на 01 января налогового (отчетного) года, за все контролируемые операции, совершенные в соответствующем отчетном году (в 2024 году – 605600 грн ) (п. 120.3 НК) |

Также несоблюдение принципа «вытянутой руки» приводит к недоплате налога на прибыль и соответствующим последствиям (штраф, пеня).

Однако во время военного положения в соответствии с п. 69.1 подраздел. 10 Переходных положений НК налогоплательщики в случае отсутствия возможности выполнять свои налоговые обязанности по срокам уплаты налогов, представлению отчетности и документам, в т.ч. и в отношении ТЦО, освобождаются от ответственности. Однако все эти обязанности нужно выполнить в течение 6 месяцев после отмены военного положения.