Амортизация основных средств на предприятии

Износ и амортизация основных средств (фондов)

Амортизация (износ) — это систематическое распределение стоимости основных средств или основных фондов (ОС) по разным периодам в течение стока его использования (эксплуатации). Иными словами, амортизация основных фондов — это постепенное списание стоимости ОС на расходы в течение срока эксплуатации.

Однако среди ОС не амортизируется земля. Причина в том, что экономически амортизация является отражением физического/морального износа объекта, а земля — это восстановительный природный ресурс, который «изнашиваться» и «морально стареть» не может.

Кроме отражения физического / морального износа у амортизации есть другая важная функция-правильное сопоставление доходе и расходов по периодам. ОС используются несколько лет, а значит, участвуют в получении дохода тоже несколько лет. Списать сразу всю стоимость ОС на расходы — это будет нарушением соответствия доходов и расходов по периодам, то есть бухгалтерского принципа начисления.

После полной амортизации ОС остаточная (балансовая) стоимость ОС становится равной нулю или ликвидационной стоимости, если таковая определялась. В дальнейшем объект может использоваться с такой стоимостью или же быть дооценен. Может быть и вообще списан с баланса, если его использование невозможно.

Методы амортизации основных средств

Амортизация основных средств начисляется с применением разных методов. Считать амортизацию основных средств со счета 10 «Основные средства» можно по пяти методам.

Внимание: прямолинейный метод — самый простой и наиболее распространенный метод амортизации ОС.

МЕТОДЫ АМОРТИЗАЦИИ ОС | ||

Метод амортизации | Правила начисления суммы амортизации (А) для ОС | Признание в налоговом учете* |

прямолинейный | Годовая А = (ПВ — ЛВ**)/срок использования (в годах) | да |

уменьшение остаточной стоимости | Годовая А = ЗВ на начало года × годовая норма А | да |

ускоренного уменьшения остаточной стоимости | Годовая А = ЗВ на начало года× годовая норма А | да |

кумулятивный | Годовая А = (ПВ — ЛВ**) × кумулятивный коэффициент | да |

производственный | Месячная А = месячный фактический объем продукции (работы, услуг) × производственная ставка А Производственная ставка амортизации = | да |

* имеет значение только для плательщиков налога на прибыль — многодоходников; ** большинство предприятий ликвидационную стоимость принимают равной нулю; *** например, если срок использования 6 лет, то число сумма числа лет = 1+2+3+4+5+6 = 21 | ||

Проблеми з електрикою спричинюють перебої з інтернет-зв’язком — як стаціонарним, так і мобільним. Розв’язати проблему допоможе супутниковий зв’язок від Starlink. Розповімо, як придбати, облікувати й оподаткувати Starlink

Почему большинство используют прямолинейный метод

Амортизация всех основных средств, кроме МНМА, большинством предприятий осуществляется только прямолинейным методом. Этому есть ряд причин:

- простота и понятность расчета;

- традиции и консервативность бухгалтерского сообщества (последствия советского наследия и 90-х; НП(С)БУ 7 был введен в действие с 2000 года);

- несущественность амортизационных отчислений в общей сумме затрат для некоторых предприятий;

- упор на налоговый учет. Для единщиков амортизация, как и другие расходы, не имеет значения, поскольку они исчисляют налог с общего дохода, а не из прибыли;

- непонимание преимуществ ускоренных методов амортизации.

Амортизация МНМА и других необоротных материальных активов

Для ОС из группы других необоротных активов, учитываемых на счете 11 «Прочие внеоборотные материальные активы», выбор методов амортизации более ограничен. Однако относительно малоценных необоротных материальных активов (МНМА) есть два дополнительных — метод 50/50 и метод 100%, которые обычно и используются (см. таблицу ниже).

МЕТОДЫ АМОРТИЗАЦИИ ОС | |

Объекты ОС | Метод амортизации |

МНМА и библиотечные фонды |

|

|

|

Что касается методов амортизации МНМА, то метод 100% обеспечивает фактически сразу списание стоимости приобретенного объекта на расходы. Считаем его лучшим вариантом, особенно для плательщиков НДС, так как он не создает проблем с НДС при ликвидации таких ОС. Однако он не всем разрешен — например, бюджетные учреждения могут использовать только метод 50/50.

Выбранный метод амортизации, сроки полезного использования, ликвидационная стоимость предприятие указывает в приказе об учетной политике и/или в документах по вводу в эксплуатацию. Начисление амортизации осуществляется ежемесячно с месяца, следующего за месяцем ввода в эксплуатацию. При этом большинство предприятий:

- ликвидационную стоимость устанавливают равной нулю (НП(С)БУ и МСФО это не запрещают);

- сроки полезного использования берут как минимально допустимые с пп. 138.3.3 Налогового кодекса Украины. Однако это имеет принципиальное значение лишь для плательщиков налога на прибыль — крупнодоходников. Другие могут выбирать и любые сроки больше года.

Внимание: метод 100% — самый простой метод амортизации МНМА.

Изменение метода амортизации

Установление определенного метода амортизации означает обязательность его использования к концу срока амортизации ОС. Метод амортизации можно просмотреть на конец отчетного года в случае изменения ожидаемого способа получения экономических выгод от его использования (п. 28 НП(С)БУ 7 «Основные средства»). Новый метод применяется со следующего месяца по месяцу принятия решения об изменении метода.

Кроме того, можно изменить и параметры начисления амортизации по действующему методу. Так, на конец отчетного года пересматриваются в случае изменения ожидаемых экономических выгод от использования объекта ОС (п. 25 НП(С)БУ 7):

- срок полезного использования (эксплуатации);

- ликвидационная цена объекта.

Амортизация объекта ОС начисляется, исходя из нового срока полезного использования и ликвидационной стоимости, начиная с месяца, следующего за месяцем изменения срока полезного использования и/или ликвидационной стоимости. Например, если срок использования был изменен в декабре 2024 года, то амортизация по новому сроку должна начисляться с января 2025 года.

В качестве примеров изменения ожидаемого способа получения экономических выгод от использования объекта ОС можно привести следующие:

- модернизация объекта;

- изменение назначения;

- смена участка использования;

- повреждение объекта и т.д.

Примеры амортизации основных средств

Рассмотрим теперь начисление амортизации (А) на примерах. Пусть ОС введен в эксплуатацию 28 декабря 2024 года. Первоначальная стоимость — 202500 грн, ликвидационная стоимость — 10000 грн. Срок полезного использования — 5 лет. Итак, впервые амортизация будет начислена в следующем месяце — январе 2025 года.

Пример 1. Прямолинейный метод

Для первого года эксплуатации (2024 год):

- годовая А = (202500 — 10000)/5 = 192500/5 = 38500,00 грн. Такая же сумма будет и в течение следующих четырех лет ежегодно (2024-2028 годы).

- месячная А = 38500/12 = 3208,33 грн.

Пример 2. Уменьшение остаточной стоимости

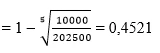

Годовая норма амортизации

Первый год:

- годовая А 1 года = 202500×0,4521 = 91546,75 грн;

- месячная А для 1 года =91546,75/12 = 7628,90 грн;

- ЗВ в конце 1-го года = 202500 — 91546,75 = 110953,25 грн

Второй год:

- годовая А 2-го года = = 110953,25×0,4521 = 50165,05 грн;

- месячная А 2-го года = 50165,05/12 = 4180,42 грн;

- ЗВ в конце 2-го года = = 110953,25 - 50165,05 = 60788,20 грн;

- и так далее…

Пример 3. Ускоренное уменьшение остаточной стоимости

Годовая норма амортизации = 2×1/5 = 0,4

Первый год:

- годовая А 1 года = 202500×0,4 = 81000,00 грн;

- месячная А для 1 года = 81000/12 = 6750 грн;

- ЗВ после 1-го года = 202500 — 81000 = 121500 грн

Второй год:

- годовая А 2-го года = 121 500×0,4 = 48 600 грн;

- месячная А для 2 года = 4050,00 грн;

- ЗВ после 2-го года = 121500 — 48600 = 72900 грн;

- и так далее…

Пример 4. Кумулятивный метод

Сумма числа лет полезного использования = 1+2+3+4+5=15.

Первый год:

- кумулятивный коэффициент для 1-го года = 5/15;

- годовая А 1-го года = (202500 - 10000) × 5/15 = 64166,67 грн;

- месячная А для 1-го года = 64166,67/12 = 5347,22

Второй год:

- кумулятивный коэффициент для 2-го года = 4/15;

- годовая А 2-го года = (202500 - 10000) × 4/15 = 51333,33 грн;

- месячная А для 2 года = 51333,33/12 = 4277,78 грн;

и так далее…

На які облікові моменти зважити і як внести зміни до облікової політики

Пример 5. Производственный метод

Пусть планируется произвести за 5 лет 1200000 ед. продукции в целом (для автотранспорта можно использовать запланированный пробег в км). По годам фактическая выработка была такой:

- 1 год — 100000 ед.;

- 2 год — 300000 ед.;

- 3 год — 5000 ед.;

- 4 год — 100000 ед.;

- 5 год — 500000 ед.

В общей сложности было произведено 1005000 ед. продукции, то есть плановый показатель по выработке не выполнен.

Производственная ставка амортизации = (202500-10000)/1200000 = 0,1604.

Расчет амортизации:

- за 1-й год А=100000×0,1604=16041,67 грн

- за 2-й год А=300000×0,1604=48125 грн

- и так далее…

Месячная амортизация начисляется аналогично, но исходя из месячного объема выпуска продукции (= месячный выпуск × 0,1604 ).

Сводная таблица по примерам 1-5

Результаты расчетов амортизации разными методами для 5 лет сведем в таблицу ниже.

Год | Начисление амортизации основного средства различными методами, грн: | ||||

прямолинейный метод | ускоренные методы амортизации | производственный | |||

уменьшение ЗВ | ускоренного уменьшения ЗВ | кумулятивный | |||

1 год (2024) | 38500,00 | 91546,75 | 81000 | 64166,67 | 16041,67 |

2 год (2025) | 38500,00 | 50160,05 | 48600 | 51333,33 | 48125,00 |

3 год (2026) | 38500,00 | 27483,56 | 29160 | 38500,00 | 802,08 |

4 год (2027) | 38500,00 | 15058,72 | 17496 | 25666,67 | 16041,67 |

5 год (2028) | 38500,00 | 8250,93 | 16244* | 12833,33 | 80208,33 |

Всего | 192500,00 | 192500,00 | 192500,00 | 192500,00 | 161218,75 |

* 16244 = 192500 — 81000 — 48600 — 29160 — 17496, где 192500-амортизируемая стоимость (=ПВ-ЛВ). За последний год амортизация определяется таким путем, поскольку метод ускоренного уменьшения ЗВ не обеспечивает «точной» разбивки суммы стоимости ОС по годам в отличие от других методов | |||||

Как видим, после использования производственного метода на 5-й год часть стоимости станка оставались недоамортизированной, так как план по производству был невыполнен. Если станок простаивал в течение года (месяца), то может быть и нулевая амортизация за соответствующий год (месяц).

Что касается остальных методов, кроме прямолинейного, то при их использовании большая часть стоимости объекта списывается в первые годы его использования, поэтому их еще называют ускоренными методами амортизации (быстрее всего — при методе уменьшения остаточной стоимости).

На конец последнего года амортизации остаточная стоимость объекта должна равняться ликвидационной (или нулю, если ликвидационная стоимость не определялась). В таком случае можно провести дооценку ОС по специальным правилам с абз. 2 п. 17 НП(С)БУ 7 «Основные средства».

Внимание: в конце амортизации ЗВ = 0 или ЗВ = ЛВ. Списывать объект ОС не обязательно.

Амортизация основных средств: бухгалтерский учет

Давайте рассмотрим отражения амортизации основных средств в бухгалтерском учете. Амортизацию начисляют путем увеличения суммы накопленного износа ОС вместе с увеличением затрат (9-й класс). Однако, если сумма начисленной амортизации является составляющей себестоимости другого актива или его балансовой стоимости, то сумма начисленной амортизации увеличивает не расходы, а такую себестоимость или балансовую стоимость (п. 30 НП(С)БУ 7). Например, амортизация одного и того же типа ОС — здания — в зависимости от назначения такого здания может включаться в:

- административных расходов (счет 92) — если это административное здание;

- сбытовых расходов (счет 93) — если это магазин;

- производственной себестоимости (счет 23) — если это здание цеха;

- общепроизводственных расходов (счет 91) — если это здание, где расположено несколько производств;

- прочих операционных расходов (субсчет 949) — если это здание социально-культурного назначения, например, сауна для отдыха работников на балансе производственного предприятия.

Пример типовых бухгалтерских проводок, не связанных с амортизацией ОС, приведен в таблице ниже. Также можно воспользоваться Методическими рекомендациями по бухгалтерскому учету основных средств, утвержденными приказом Минфина от 30.09.2003 № 561.

БУХГАЛТЕРСКИЕ ПРОВЕДЕНИЯ | ||||

№ | Хозяйственная операция | Дт | Кт | Сумма |

| учет амортизации ОС: | ||||

1 | начислена амортизация административного здания | 92 | 131 | 1000 |

2 | начислена амортизация здания магазина | 93 | 131 | 1000 |

3 | начислена амортизация станка | 23 | 131 | 1000 |

4 | начислена амортизация производственного здания с цехами по производству разной продукции | 91 | 131 | 1000 |

5 | начислена амортизация помещения спортклуба, используемого для работников предприятия | 949 | 131 | 1000 |

амортизация МНМА: | ||||

6 | начислена амортизация МНМА административного назначения (принтер) стоимостью 12000 грн, метод амортизации 100% | 92 | 132 | 12000 |

7 | начислена амортизация МНМА административного назначения (принтер), стоимостью 12000 грн, метод амортизации 50/50 | 92 | 132 | 6000 |

списание амортизированных ОС и МНМА: | ||||

8 | списание полностью амортизированного станка при его выбытии из состава ОС — за счет суммы накопленного износа | 131 | 104 | 250000 |

9 | списание полностью амортизированного МНМА (принтера) при его выбытии из состава ОС, метод амортизации 100% | 132 | 112 | 12000 |

10 | списание полностью амортизированного МНМА (принтера) при его выбытии из состава ОС, метод амортизации 100% | 92 | 132 | 6000 |

132 | 112 | 12000 | ||

дооценка/уценка износа при переоценке ОС: | ||||

12 | дооценка ОС на сумму накопленного износа | 411 | 131 | 200000 |

13 | уценка ОС (транспортных средств) на сумму накопленного износа | 131 | 105 | 200000 |

| исправление ошибок в начисленной амортизации: | ||||

14 | исправление ошибки на сумму начисленной амортизации автомобиля административного назначения – уменьшение начисленной амортизации способом красного сторно | [92] | [131] | 100 |

15 | исправление ошибки на сумму начисленной амортизации автомобиля административного назначения – увеличение начисленной амортизации | 92 | 131 | 100 |

| начисление амортизации безвозмездно полученных ОС: | ||||

16 | начислена амортизация оборудования спортклуба, подаренное посторонними лицами | 949 | 131 | 1500 |

17 | начисленный доход пропорционально сумме амортизации безвозмездно полученного оборудования одновременно с ее начислением | 424 | 745 | 1500 |

, где n-срок использования (в годах)

, где n-срок использования (в годах) , где Продукт — ожидаемый (плановый) объем продукции (работ, услуг), который должен быть получен с использованием данного ОС

, где Продукт — ожидаемый (плановый) объем продукции (работ, услуг), который должен быть получен с использованием данного ОС