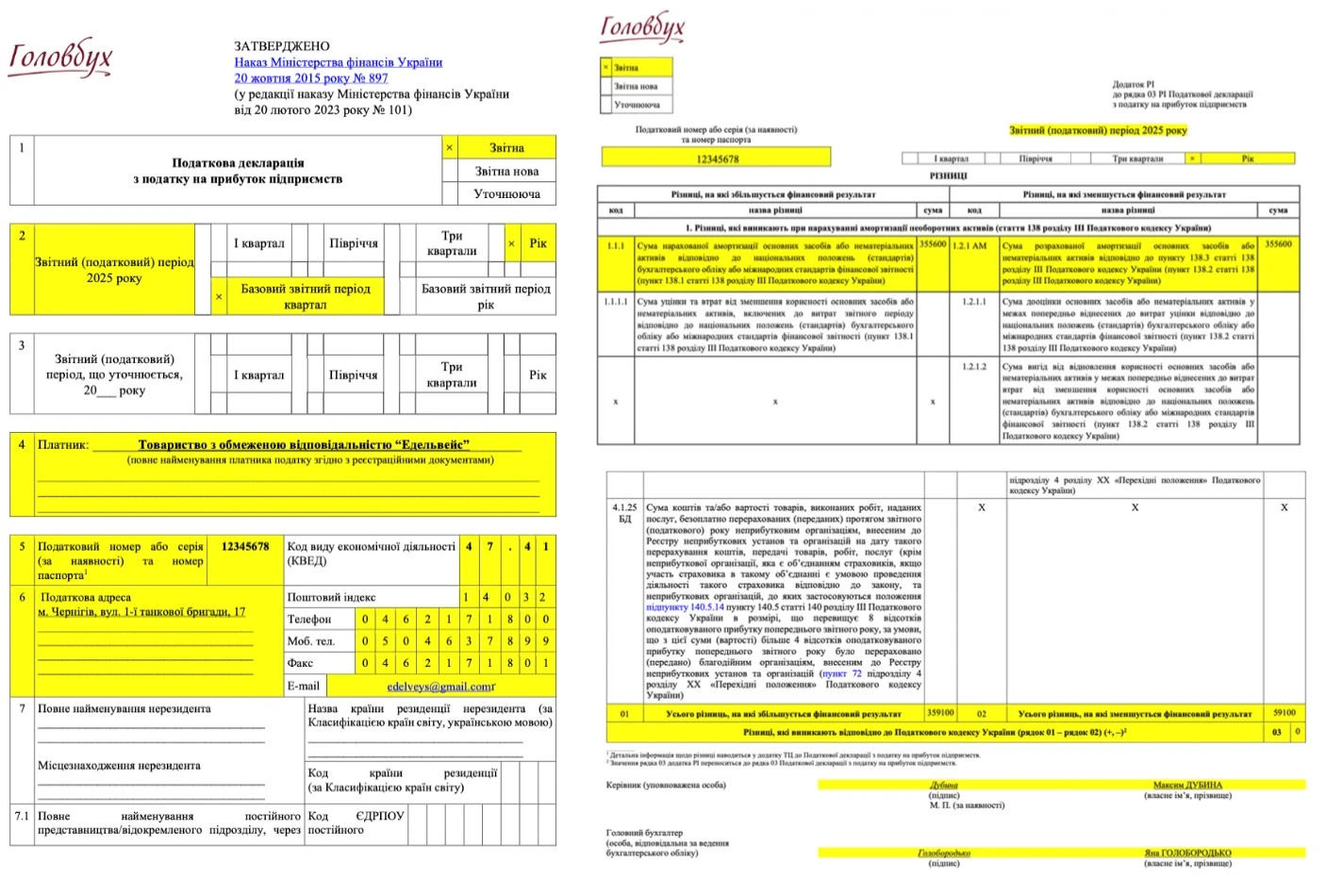

Податкова декларація з податку на прибуток підприємства: приклад заповнення

Порядок заповнення та подання декларації з податку на прибуток підприємств

Загальні правила заповнення декларації з податку на прибуток такі:

- заповнюється у гривнях без копійок (про це вказано перед основною частиною самої декларації). Отже, просто перенести дані з фінансової звітності до декларації не можна — слід користуватися первинними даними без округлень (у звітності, нагадуємо, дані округлюються до тис. грн);

- у порожніх комірках прочерки ставляться тільки в паперовій версії декларації. Якщо декларація з податку на прибуток здається в електронній формі, то комірки залишаються порожніми;

- до декларації подаються всі потрібні додатки, які розкривають значення рядків і вказані у полі «Наявність додатків». При цьому рядок може бути й нульовим, наприклад коли податкові різниці на збільшення фінансового результату (ФР) дорівнюють таким на зменшення ФР: результат податкових різниць нульовий, ряд. 03РІ порожній (нульовий), але заповнений Додаток РІ усе одно слід подати. Також подається фінансова звітність, яка є невід’ємним додатком декларації (Додаток ФЗ);

- у декларації заповнюються всі обов’язкові реквізити (їхній перелік є у п. 48.3 ПК і п. 48.4 ПК). Серед них інформація про додатки. Без такої інформації податкова декларація недійсна й не пройде камеральну перевірку;

- декларація заповнюється виключно українською мовою. Це пряма вимога ч. 2 ст. 37 Закону «Про забезпечення функціонування української мови як державної» від 25.04.2019 № 2704. Виняток можливий лише для повного найменування нерезидента, місця знаходження нерезидента (див. роз’яснення ДПС 102.20.02 ЗІР).

Заповнення декларації податку на прибуток починається у такому порядку:

- ставиться позначка, яка стосується типу декларації (поле 1): «звітна» — для звичайної декларації, яка подається вперше за звітний період; «звітна нова» — для декларації, яка подається через виявлену помилку, якщо строки подачі звітної декларації ще не закінчилися; «уточнююча» — це вже виправлення помилки, коли уже всі строк подачі декларації пройшов і треба виправити помилку вже минулого звітного періоду (кварталу, року). Також уточнююча деескалація подається при коригуванні за принципами трансфертного ціноутворення;

- проставляється рік, за який звітується, а також базовий звітний період для платника податку (поле 2): квартал чи рік. Також ставиться позначка «Х» щодо періоду «рік»;

- у разі виправлення помилок через Додаток ВП вказується у полі 3 період, який виправляється. Для уточнюючої декларації поля 2 та 3 заповнюються однаково;

- вносяться стандартні реквізити підприємства до полів 4–6 та 8 декларації. У полі 5 зазначається податковий номер. Нагадуємо, що ним для юридичних осіб є той же код ЄДРПОУ. У полі 4 найменування платника ПП має бути повним, тобто використовувати скорочення на кшталт «ТОВ» і «АТ» — не можна;

- поле 7 використовується лише нерезидентами;

- у поле 8 заносяться дані щодо найменування податкової, до якої подається декларація. У цьому полі мова йде лише про найменування, але можна додати також код та адресу податкового органу (як зроблено в нашому прикладі);

- поле 9 заповнюють лише ІСІ, вказуючи своє найменування;

- ставиться відмітка у полі 10, якщо декларація стосується особливих ситуацій, наприклад, коли форма декларації використовується платниками єдиного податку для декларування нарахованого та утриманого податку на доходи нерезидентів. Також тут позначку ставлять сільськогосподарські товаровиробники, які обрали особливий податковий період «з 1 липня по 30 червня». В останніх оновленнях декларації з’явилися спеціальні поля для учасника індустріального парку та організаторів азартних ігор. Для звичайних платників ПП і сільськогосподарських підприємств зі звичайним річним періодом це поле залишається порожнім.

Проконтролювавши правильність заповнення реквізитів, переходимо до основної частини декларації.

Звітна кампанії з податку на прибуток вже розпочалась, тож саме час згадати всі нюанси складання декларації з прибутку. Детальний приклад заповнення річної декларації та додатків до неї, знайдете у консультації

Останні зміни у формі декларації з податку на прибуток

Впродовж 2025 року податкова форма податкової декларації кілька разів оновлювалася. Основні ці зміни узагальнено у таблиці нижче. Результатом цих змін і є та форма податкової декларації, яка подається у 2026 році при звітуванні за 2025 рік.

ЗМІНИ У ФОРМІ ПОДАТКОВОЇ ДЕКЛАРАЦІЇ З ПОДАТКУ НА ПРИБУТОК 2025 | |

Наказ Мінфіну | Основні зміни у формі декларації |

№ 94 від 13.02.2025, з урахуванням № 133 від 03.03.2025 (набули чинності 04 квітня 2025 року) | Поле 10 «Особливі відмітки» отримало рядки для платників ПП, які є:

У декларації Додаток ОВ замінено Додатком ЩАВ (ряд. 26 ЩАВ), який використовується тепер не лише для розрахунку щомісячних авансових внесків за пункти обміну іноземної валюти (Таблиця 1 додатка ЩАВ), але й за місяця роздрібної торгівлі пальним (Таблиця 2 Додатка ЩАВ; пп. 141.14.2 ПК). Відповідно й ряд. 26 ОВ основної частини став ряд. 26 ЩАВ. Додана низка нових (ряд. 38–41 основної частини декларації) — для виправлення помилок у щомісячних авансах внесках за пункти обміну іноземної валюти, так і за місяця роздрібної торгівлі пальним. У звʼязку з вищенаведеними змінами оновлено також інші додатки декларації. Також при оновленні врахована поява ставки податку на прибуток 25% для фінансових установ, зокрема банків, як основної. Також ще є такі зміни:

|

(набув чинності 13 червня 2025 року) | Зміни спрямовані на усунення при визначенні об’єкта оподаткування витрат за операціями, які здійснені з метою надання неправомірної вигоди, зокрема службовим особам. Так витрати усуваються шляхом збільшення фінансового результату (Законом від 04.12.2024 № 4112). За цими змінами зокрема з’явилася особлива відмітка у полі 10 щодо платника податку, який подає уточнюючу декларацію згідно з п. 50.11 ПКУ, у зв’язку з отриманням від ДПС інформації про виявлені обставини (факти), що можуть свідчити про здійснення згаданих операцій. Також для відповідних коригувань були введені нові рядки:

|

(набув чинності 16 вересня 2025 року) | Враховані зміни, що пов’язані з наданням благодійної допомоги неприбутковим організаціям (Закон від 25.02.2025 № 4254; п. 72 підрозд. 4 Перехідних положень ПК). Зокрема врахований збільшений ліміт витрат (8% оподатковуваного прибутку за минулий рік — замість колишнього ліміту 4%). Як наслідок:

|

Річна фінзвітність за 2025 рік: пам’ятка для бухгалтера

Декларація з податку на прибуток підприємства: заповнення основної частини

Як рядок за рядком заповнити податкову декларацію з податку на прибуток наведено у таблиці нижче. За весь 2025 рік декларація у 2026 році подається за формою, яка оновлена раніше розглянутими наказами Мінфіну № 94, № 215, № 371.

Увага: дані про фінансовий результат з фінансової звітності беруться до їхніх заокруглень, оскільки декларація складається у грн без копійок, а не в тис. грн.

ПОДАТКОВА ДЕКЛАРАЦІЯ З ПОДАТКУ НА ПРИБУТОК: АЛГОРИТМ ЗАПОВНЕННЯ ОСНОВНОЇ ЧАСТИНИ | |

Код рядка | Як заповнити |

01 | Для заповнення цього показника за основу береться Звіт про фінансові результати (форма № 2 або спрощені форми № 2-м, № 2-мс, які використовуються суб’єктами малого підприємництва). Слід пам’ятати, що декларація заповнюється у гривнях без копійок, а Звіт про фінансові результати — у тис. грн. Отже, використовуються дані бухгалтерського обліку, які були основою для складання Звіту про фінансові результати (ще до заокруглень). Додаються всі доходи, які одержувало підприємство за період:

Про включення саме цих доходів зазначається й у листі ДФС у м. Києві від 16.03.2016 № 6300/10/26-15-12-05-11. Зокрема там згадується й про доходи від участі в капіталі. При використанні спрощеної фінансової звітності для малих підприємств дані беруться з ряд. 2280 форми № 2-м / 2-мс. Показник ряд. 01 Податкової декларації важливий тим, що за ним визначається, чи застосовує підприємство при розрахунку об’єкта оподаткування податкові різниці чи ні (дохід більше чи менше 40 млн грн) |

02 | Використовуються дані таких рядків Звіту про фінансові результати (до заокруглень):

Якщо ФР — прибуток, то дані записуються з додатним значенням, якщо ж збиток — зліва ставиться знак мінус («–») |

03 РІ | Значення податкових різниць береться з останнього рядка Додатка РІ (вона може бути як зі знаком «+», так і зі знаком «–»). Цей рядок заповнюється лише тими підприємствами, які:

Якщо немає податкових різниць, то ставиться прочерк (Додаток РІ у такому разі заповнювати не треба) |

04* | рахується об’єкт оподаткування: ряд. 02 + ряд. 03 РІ + рядок 03.1 + рядок 03.2 |

05 ПЗ | Переважно залишається порожнім, оскільки цей рядок стосується небагатьох підприємств, зокрема:

Для цих підприємств заповнюється також Додаток ПЗ з розрахунком та вказанням підстави щодо застосування пільги. Також подається й «пільговий» Додаток ПП |

06 | Розраховується податок на прибуток. У загальному випадку це: (ряд. 04 – ряд. 05 ПЗ) × 0,18. У більшості випадків співпадає зі значенням ряд. 04. Ставка податку на прибуток для банків зі звітування за 2025 рік складає 25% (п. 136.11 ПК) |

06.1 КІК | цей рядок заповнюють ті платники податку, які мають контрольовані іноземні компанії (КІК) |

06.2 МПЗ | Зазначається податок на прибуток, який порахований у вигляді мінімального податкового зобов’язання з Додатку МПЗ. Стосується власників, орендарів та інших користувачів земельних ділянок сільськогосподарського призначення (див. пп. 14.1.1142 ПК та п. 141.9 ПК) |

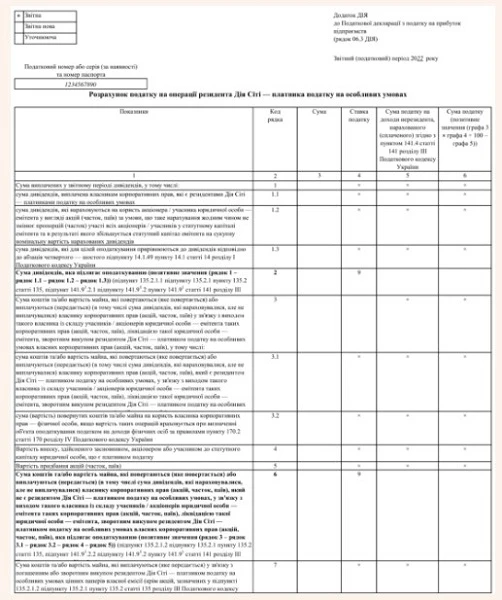

06.3 ДІЯ | вказується податок на прибуток за операціями резидента Дія Сіті (+, –) |

06.4 | Зазначається сума податку на прибуток з об’єктів оподаткування, які виникають у контрольованих операціях учасників індустріальних парків та інвесторів зі значними інвестиціями (п. 142.4 ПК, п. 55 підрозд. 4 Перехідних положень ПК). Рахуємо так: (ряд. 06.4.1 + ряд. 06.4.2) × 0,18 |

06.4.1 | вказується сума перевищення ціни «витягнутої руки» над договірною (контрактною) вартістю реалізованих товарів (робіт, послуг) при здійсненні контрольованих операцій підприємства-інвестора зі значними інвестиціями (п. 55 підрозд. 4 Перехідних положень ПК) або учасника індустріального парку (п. 142.4 ПК) |

06.4.2 | зазначається сума перевищення договірної (контрактної) вартості придбаних товарів (робіт, послуг) над ціною «витягнутої руки» при здійсненні контрольованих операцій підприємства-інвестора зі значними інвестиціями (п. 55 підрозд. 4 Перехідних положень ПК) або учасника індустріального парку (п. 142.4 ПК) |

07.1 | Заповнюють лише страховики, які визначають ПП в них на основі доходу, а не прибутку. При чому за особливими ставками 3% та 0% (п. 141.1 ПК, пп. 136.2.1 ПК) |

07.2 | |

08 | |

09 | Заповнюють лише платники ПП, які займаються діяльністю з випуску та проведення лотерей. Вони сплачують податок з доходу 30% (п. 48 підрозд. 4 Перехідних положень ПК) |

09.1 | |

09.1.1 | |

09.1.2 | |

09.2 | |

10 | |

11 | Заповнюють лише платники податків, які займаються азартними іграми. Вони сплачують податок з доходу 10% (пп. 136.4.1 ПК; Закон «Про державне регулювання діяльності щодо організації та проведення азартних ігор» від 14.07.2020 № 768) |

12 | |

13 | Заповнюють підприємства, які займаються букмекерською діяльністю. Податок розраховується не з прибутку, а з доходу. Ставка — 18% з доходу (пп. 136.4.2 ПК) |

14 | |

15 | заповнюють лише підприємства, які займаються азартними іграми або букмекерською діяльністю |

16 ЗП | Заповнюється, якщо сплачували авансові внески з ПП за дивідендами у минулих звітних періодах або сплачували ПП закордоном у країнах, з якими підписані угоди про уникнення подвійного оподаткування. В основі розрахунку — Додаток ЗП, з якого й береться відповідна сума. Вона зменшує нарахований ПП. Наводиться вона тут без знаку «–». Якщо ж сплачували дивіденди у звітному періоді, то складається ще й Додаток АВ. Також Додаток ЗП заповнюють ті платники ПП, які мають пункти обміну іноземних валют — щодо авансових внесків ПП з таких пунктів (ряд. 16.5 Додатка ЗП) |

17 | Заповнюємо за формулою, яка наведена до цього рядка. У більшості підприємств тут буде різниця: ряд. 06 – ряд. 16 ЗП. Страховики, банки, букмекери, організатори азартних ігор використовують формулу |

18 | Заповнюється, якщо базовим звітним періодом маємо квартал. Наприклад, при заповненні декларації за 2026 рік тут вказується значення з декларації за 9 місяців 2026 року (з ряд. 17). Для підприємств з базовим річним звітним періодом не заповнюється. Також у цей рядок включаються уточнені показники при виявленні помилок попередніх звітних періодів (самоуточнення), а також суми донараховані податківцями внаслідок перевірок звітних періодів |

19 | Вноситься кінцева сума податку на прибуток. Вона декларується та підлягає сплаті, заноситься податківцями до інтегрованої картки платника, тому саме цю суму слід нарахувати й у бухгалтерському обліку (у цілих, без копійок). Якщо базовим звітним періодом є квартал, то заповнення здійснюється як різниця двох верхніх рядків: ряд. 17 – ряд. 18. Якщо підприємство з річним базовим звітним, то переноситься сума з графи 17 |

20 АВ | Цей рядок довідковий. Заповнюється, якщо сплачували авансовий внесок з податку на прибуток. Також складається Додаток АВ. Якщо ж такого не було — не заповнюється. Дані Додатка АВ використовується також для заповнення Додатка ЗП, який через ряд. 16 ЗП зменшує прибуток до оподаткування. Сам же ряд. 20 АВ та пов’язані з ним рядки 21–22 уже на податок не впливають |

21 | Заповнюється, якщо базовим звітним періодом є квартал, а у минулому звітному періоді є сума авансового внеску за дивідендами (ряд. 20 АВ декларації за минулий звітний період, для річної — це 3 квартали) |

22 | Цей рядок є також довідковим. Знаходиться різниця: ряд. 20 АВ – ряд. 21. Заповнюють усі |

23 ПН | Містить розраховану суму податку на репатріацію (загальна ставка 15%), тобто податку на доходи сплачені нерезидентам-юрособам. Не тільки у грошовій, але й у негрошовій формі (формула є у пп. 141.4.2 ПК). Заповнюється, якщо у звітному періоді була виплата доходу нерезидентам. Джерело даних для заповнення — Додаток ПН |

24 | Заповнюється, якщо базовим звітним періодом є квартал. Заносимо значення за ряд. 23 ПН з декларації за минулий звітний період |

25 | Це сума податку на доходи нерезидентів (податку на репатріацію), яка підлягає сплаті. Визначається розрахунково. Якщо базовий звітний період:

Цей показник також вноситься податківцями в інтегровану картку платника |

26 ЩАВ | Відображається сума авансових внесків за пункти обміну іноземних валют та місця роздрібної торгівлі пальним, що має бути сплачена у звітному (податковому) періоді, яка попередньо має бути порахована помісячно у Додатку ЩАВ (п. 141.13 ПК). При розрахунку авансових внесків за пункти обміну іноземних валют суми авансових внесків з графи 5 Таблиці 1 Додатка ЩАВ застосовується формула розрахунку з застосуванням коефіцієнта. З 01 січня 2025 року маємо:

При розрахунку авансових внесків за місць роздрібної торгівлі пальним застосовується формула розрахунку з застосуванням коефіцієнта. Так, для місць, на яких здійснюється реалізація:

Відповідні формули розрахунку є у примітках до Додатку ЩАВ |

27 | У великодохідників (квартальників) відображається сума авансових внесків з пунктів обміну іноземних валют, що має бути сплачена у попередньому звітному (податковому) періоді поточного року (кварталі, півріччі, 3-х кварталах). Цей рядок можливо заповнити лише у великодохідників, а малодохідники його не заповнюють |

28 | Рахується сума авансових внесків з пунктів обміну іноземних валют, яка нарахована за результатами останнього звітного (податкового) періоду: ряд. 26 ЩАВ – ряд. 27. У малодохідників ряд. 28 = ряд. 26 ЩАВ |

29 | Заноситься інформація про виправлення помилок з визначення ПП та нарахований самоштраф. Якщо складається Додаток ВП, то період, за який виправляється помилка, зазначаємо у заголовній частині декларації. Інший спосіб — скласти уточнюючу декларацію з податку на прибуток |

30 | |

31 | Зазначаються «самоштрафи» та податкову пеню за недоплату ПП, які були нараховані. Однак при виправленні помилок «самоштраф» і пеня не нараховуються, якщо помилка допущена за період з початку воєнного стану, тобто з 24 лютого 2022 року (пп. 69.1 підрозд. 10 Перехідних положень ПК.) Також платники ПП, які під час воєнного стану не мають можливості виконувати податкові обов’язки, можуть отримати звільнення від відповідальності за умови виконання ними податкових обов’язків впродовж 6 місяців після припинення або скасування воєнного стану або протягом 60 к. дн. з першого дня місяця, наступного за місяцем відновлення таких можливостей (пп. 69.1 підрозд. 10 Перехідних положень ПК). Однак таку неможливість треба довести у встановленому порядку |

32 | |

33 | |

34 | Заносяться дані про виправлення помилок з визначення податку на доходи нерезидентів та нарахування самоштрафу. Якщо помилка виправляється через Додаток ВП, то вказується період, за який виправляється помилка, у заголовній частині декларації. Інший спосіб — скласти уточнюючу декларацію. з податку на прибуток з відповідною позначкою |

35 | штрафи та пеня за недоплату податку на прибуток з доходів нерезидентів (податку на репатріацію) |

36 | |

37 | |

38 | заповнюють при виправленні помилок лише платники ПП, які мають пункти обміну іноземної валюти та місця роздрібної торгівлі пальним |

39 | |

40 | |

41 | |

42 | Заповнюють лише звільнені від оподаткування ПП, які порушили умови такого звільнення. Наприклад, підприємства літакобудування (п. 41 підрозд. 4 Перехідних положень ПК), підприємства ГО осіб з інвалідністю (п. 142.1 ПК), ЧАЕС (п. 142.2 ПК), підприємства проєкту «Укриття» (п. 142.3 ПК) та інші пільговики |

43 | |

44 | |

45 46 47 | Заповнюють на усунення при визначенні об’єкта оподаткування витрат за операціями, які здійснені з метою надання неправомірної вигоди, зокрема службовим особам. Так витрати усуваються шляхом збільшення фінансового результату (п. 140.6 ПК) |

Декларація з податку на прибуток: заповнення прикінцевої частини

Заповнення полів після основної частини декларації відбувається у порядку, наведеному у таблиці нижче.

ПОРЯДОК ЗАПОВНЕННЯ ПРИКІНЦЕВИХ ІНФОРМАЦІЙНИХ ЕЛЕМЕНТІВ ДЕКЛАРАЦІЇ З ПОДАТКУ НА ПРИБУТОК | |

Поле декларації | Заповнення |

Наявність додатків | Ставиться знак «+» щодо поданих додатків. Виняток — Додаток ПН, за яким слід ставити не «+», а цифрою кількість його примірників («1», «2», «3» і т.д.). Обов’язково ставиться знак «+» в полі ФЗ, оскільки цей додаток обов’язковий. Якщо декларація подається в електронній формі, то спочатку подається фінансова звітність (слід дочекатися електронної квитанції щодо її прийняття). Лише після цього подається декларація з податку на прибуток. Неподача фінансової звітності прирівнюється до неподання декларації. Зверніть увагу, у малодохідників також може бути Додаток РІ (податкові різниці), якщо є перенесення податкових збитків минулих років (пп. 140.4.4. ПК), контрольовані операції з ТЦУ (ст. 39 ПК), порушення вимог до договорів довгострокового страхування життя (ст. 1231 ПК) |

Наявність поданих до Податкової декларації з податку на прибуток підприємств додатків – форм фінансової звітності | Ставиться у відповідних клітинках знак «+» за поданими формами квартальної (річної) фінансової звітності. Кожна форма є невід’ємною частиною декларації. Комплект фінансової звітності залежить від обсягів діяльності підприємства (велике, середнє, мале, мікро) та стандартів обліку, які застосовуються (МСФЗ чи НП(С)БО). При подачі декларації з квартальним звітним періодом Додаток ФЗ включає лише Звіт про фінансовий стан (баланс) та Звіт про фінансові результати навіть якщо фінансова звітність подається повна, тобто за НП(С)БО 1 (роз’яснення ДПС). У декларації ж за рік має бути повний комплект з усіх 5 форм. Зверніть увагу на таке:

|

Наявність доповнення відповідно до п. 46.4 ПК | Кожне доповнення нумерується та заноситься до цього поля під своїм номером та коротким змістом. Приклади можливих доповнень:

|

Наявність рішення про незастосування коригувань ФР до оподаткування на усі різниці | Зазначається про прийняте рішення про незастосування податкових різниць. Рішення про незастосування податкових різниць можна прийняти у будь-якому річному звітному періоді, коли сума доходу менша 40 млн грн (поле «01» основної частини декларації). Ставиться тоді знак «+» і записуються реквізити документа, яким прийнято рішення про незастосування різниць. Наприклад, внутрішнього наказу підприємства, його назви, дати та номера. Однак таке рішення приймається при подачі декларації за рік. Змінити його посеред року, якщо вже подавали декларацію за І квартал, не можна. Зверніть увагу:

|

Увага: Баланс та Звіт про фінансові результати — це обов’язкові форми фінансової звітності за квартального звітного періоду (Додаток ФЗ).

Законодавчі зміни 2025-го — початку 2026-го

Декларація з податку на прибуток: додатки 2026

Заповнення декларації з податку на прибуток підприємства передбачає складання таких додатків у разі необхідності так, як у таблиці нижче.

ПРИЗНАЧЕННЯ ДОДАТКІВ ДО ДЕКЛАРАЦІЇ З ПОДАТКУ НА ПРИБУТОК | |

Додаток | Для чого потрібен |

АВ | Даний розрахунок складається за наявності авансового внеску з податку на прибуток підприємств при виплаті дивідендів. Здійснюється це навіть у випадку виплати дивідендів фізособам, коли авансовий внесок не сплачується (там є відповідний рядок для дивідендів фізособам) |

ЗП | Заповнюється для зменшення нарахованої суми податку за наявності авансового внеску з податку на прибуток у Додатку АВ чи невикористаного з минулих періодів. Також складається, якщо є сплата податку на прибуток закордоном у країнах, з якими державою укладено угоди про уникнення подвійного оподаткування |

ПН | Складається, якщо є сплата податку на виплати нерезидентам (окремо за кожним нерезидентом) |

ТЦ | Складають ті підприємства, які мають контрольовані господарські операції з нерезидентами та застосовують правила трансфертного ціноутворення |

ВП | Складається у разі виправлення помилок. Включається до нього розрахунок податкових зобов'язань за період, у якому виявлено помилки. Додаток повторює форму декларації, тому заповнюється аналогічно. Разом з Додатком ВП подається й виправлена фінансову звітність, якщо помилка мала місце й там |

РІ | Складається, якщо здійснюється коригування прибутку на податкові різниці, зменшуємо ПП на збитки минулих періодів, а також при ТЦУ (ст. 39 ПК), порушенні вимог до договорів довгострокового страхування життя (ст. 1231 ПК). Для його складання використовується також інформація з додатків АМ, ТЦ, ЦП, ПП. Звичайні платники ПП можуть переносити збитки минулих періодів без обмежень, але у великих ПП є обмеження з 2022 року — 50% суми непогашених минулорічних збитків (детальніше ці умови — див. пп. 140.4.4 ПК). Додаток РІ обов’язковий, якщо є додатки АМ, ЦП і ТЦ, оскільки вони розшифровують його дані. Малодохідники також подають його, якщо є перенесення збитків минулих років. Якщо для певних податкових різниць, які уже є у ПК, немає спеціально відведеного рядка у Додатку РІ, то використовується будь-який вільний рядок на збільшення (зменшення) в залежності від типу різниці (збільшуюча чи зменшуюча). Після цього ставиться позначка «х» у полі «Наявність доповнення» прикінцевої частини декларації, потім зазначаються коди використаних рядків Додатка РІ та посилання на відповідні норми ПК у графі «Зміст доповнення». При цьому податківці подавати інші доповнення до декларації з цієї підстави не вимагають (роз’яснення у Інформаційному листі ДПС від 22.01.2021 № 18) |

ПЗ | складається, якщо є прибуток, звільнений від оподаткування |

АМ | Складають великодохідники, які коригують ФР на податкові різниці. Він містить суми нарахованої амортизації. Інформація з Додатку АМ заноситься до ряд. 1.2.1 АМ Додатка РІ. Малодохідникам складати Додаток АМ не потрібно |

ЦП | Складають великодохідники. До нього включається розрахунок фінансового результату від операцій із цінними паперами. Значення рядків 4.1.3 та 4.1.4 переноситься до відповідних рядків Додатка РІ |

ПП | Наводиться інформація про суми податкових пільг, якщо такі були протягом звітного періоду. Зазначається код пільги та її найменування згідно останнього довідника пільг. Розраховується сума податку, яка була несплачена (недоплачена) у бюджет через користування такою пільгою. Вказується строк користування та використання пільги за цільовим призначенням. Зверніть увагу: зменшення ПП на збитки минулих періоді — це теж податкова пільга |

КІК | Подають тільки контрольовані іноземні компанії (КІК). Додаток призначений для розрахунку прибутку КІК через коригування ФР |

МПЗ | Призначені для заповнення інформації про земельні ділянки та розрахунку мінімального податкового зобов’язання (МПЗ). Має власний Додаток МПЗ-З. Про МПЗ — див. пп. 14.1.1142 ПК та п. 141.9 ПК. Стосується лише тих, хто має у власності, оренді, емфітевзисі тощо сільськогосподарські угіддя |

ДІЯ | Призначений для розрахунку податку на операції резидента Дія Сіті — платника ПП на особливих умовах |

ЩАВ | Подають лише платники ПП, які здійснюють валютно-обмінні операції у пунктах обміну іноземних валют (торгівлю валютними цінностями у готівковій формі, див. п. 141.13 ПК). Цей Додаток містить помісячний розрахунок сум авансових внесків за звітний податковий період за кожний пункт обміну іноземної валюти (ряд. 26 Таблиці 1 ЩАВ) та розрахунок авансового внеску за кожне місце роздрібної торгівлі пальним (ряд. 26 Таблиці 2 ЩАВ) |

БД | Заповнюється, якщо було надання благодійної допомоги неприбутковим організаціям (п. 72 підрозд. 4 Перехідних положень ПК; діє за звітні (податкові) періоди, з 2025 року до кінця календарного року, в якому буде припинено або скасовано воєнний стан), зокрема містить розрахунок використання ліміту витрат 8% оподатковуваного прибутку за минулий рік, а також інформацію щодо безоплатного перерахування (передання) коштів, товарів, виконання робіт, надання послуг упродовж звітного (податкового) року неприбутковим організаціям |

ФЗ | Подають усі. Цей додаток — це фінансова звітність, яка є доповненням до декларації та її невід’ємною частиною. Відмічається тут, за якими стандартами її складено, — МСФЗ чи НП(С)БО. При подачі декларації в електронній формі фінансову звітність слід подати першою – до декларації. Декларацію слід подавати лише після надходження електронної квитанції про прийняття фінансової звітності. У разі якщо фінансова звітність уже була подана через «Єдине вікно» до Держстату, повторно до ДПС її подавати не потрібно. Однак відповідну позначку про подачу Додатка ФЗ у декларації слід зробити. Однак фінансову звітність можна подавати раніше декларації з ПП — від одного дня до одного місяця (роз’яснення ДПС у 102.20.01 ЗІР). Якщо подавали ще раніше, то до ДПС її слід подати заново. Цей додаток подається навіть якщо до Держстату її подавати за цей період не потрібно. Наприклад, квартальну фінансову звітність до Держстату не подають мікропідприємства (абз. 16 п. 2 Порядку подання фінансової звітності, постанова КМУ від 28.02.2000 № 419). Однак мікропідприємства при цьому можуть усе ж таки бути платниками ПП-квартальниками (великодохідниками чи добровольцями) — у такому разі вони зобов’язані скласти й подати квартальну фінансову звітність до ДПС. Зверніть увагу, що ті підприємства, які зобов’язані оприлюднювати фінансову звітність разом з аудиторським висновком мають подавати пакет фінансової звітності вдруге не пізніше 10 червня* (абз. 4 п. 46.2 ПК) |

+ | Внизу ставиться відмітка тих платників ПП, які мають обов’язок оприлюднювати річну фінансову звітність разом з аудиторським звітом. Перелік таких платників можна знайти у роз’ясненні ГУ ДПС у Луганській області, серед таких публічні акціонерні товариства |

* у період дії воєнного стану, а також вподовж 3-х місяців після його закінчення знімається відповідальність за порушення строків оприлюднення річної фінансової звітності з відповідним аудиторським звітом (пп. «41» п. 1 Закону «Про захист інтересів суб’єктів подання звітності та інших документів у період дії воєнного стану або стану війни» від 03.03.2022 № 2115) | |

Зверніть увагу: якщо інформації взагалі немає, то порожній додаток подавати не потрібно. Наприклад, якщо не було податку на доходи нерезидентів, то й немає Додатка ПН. Якщо немає цінних паперів, то й не буде Додатка ЦП.

Увага: збитки 2024 року можна враховувати при звітуванні за періоди 2025 року та весь 2025 рік (ряд. 3.2.4 РІ). Аналогічно потім збитки 2025 року — за періоди 2026 року та весь 2026 рік. У такому разі не слід забувати підготувати Додаток ПП.

Бухгалтер без знань — як калькулятор без батарейки. Вища школа Головбуха підзаряджає: освіта онлайн у зручний час і будь-де ⚡

Декларація з податку на прибуток: зразок заповнення

Декларація з податку на прибуток зразок заповнення розглянемо на прикладі ТОВ «Едельвейс», яке за 2025 рік має результати діяльності, які наведені у таблиці нижче.

ВИХІДНІ ДАНІ ДЛЯ ЗАПОВНЕННЯ ДЕКЛАРАЦІЇ З ПП | |||

Показники | Звіт про фінансові результати | Декларація з ПП | Сума, грн |

Чистий дохід | ряд. 2000 | – | 5698711,63 |

Дохід від оренди | ряд. 2120 | – | 50000,00 |

Інші доходи від операційної діяльності | – | 125000,00 | |

Сума всіх доходів | ряд. 2280 | ряд. 01 | 5873711,63 |

Собівартість реалізованих товарі | ряд. 2050 | – | 2864068,33 |

Собівартість реалізованих послуг | 376870,20 | ||

Адміністративні витрати | ряд. 2180 | 375000,00 | |

Витрати на збут | 975000,00 | ||

Інші витрати операційної діяльності | 62500,00 | ||

Сума всіх витрат | – | – | 4653438,53 |

ФР до оподаткування | ряд. 2290 | ряд. 02 | 1220273,10 |

Податок на прибуток | ряд. 2300 | ряд. 06 | 219649,16 |

Підприємство є великодохідником і має застосовувати податкові різниці, хоча їх у звітному періоді й не виникло. Обов’язковими тут будуть Додаток РІ, Додаток АМ та Додаток ФЗ.

Дані для заповнення Додатка АМ (амортизація основних засобів, ОЗ) наведені у таблиці нижче.

ДАНІ ЩОДО ОСНОВНИХ ЗАСОБІВ (ОЗ) ДЛЯ ЗАПОВНЕННЯ ДОДАТКА АМ | ||||||

№ п/п | Наявні ОЗ | Залишкова вартість на 01.01.2025 | Оприбуткування (введення в експлуатацію, поліпшення) | Вибуття | Амортизація*, нарахована за 2025 рік | Залишкова вартість на 31.12.2025 (= гр. 3 + гр. 4 – гр. 5 – гр. 6) |

1 | 2 | 3 | 4 | 5 | 6 | 7 |

1 | група 3 (будівлі) | 1580000 | 250000 | 0 | 63600 | 1766400 |

2 | група 4 (обладнання, комп’ютери) | 580000 | 120000 | 3500 | 8900 | 687600 |

3 | група 5 (транспортні засоби) | 890000 | 0 | 0 | 44500 | 845500 |

4 | група 5 (нові транспортні засоби) з прискореною амортизацією | 1900000 | 0 | 0 | 237600 | 1662400 |

5 | група 9 (поліпшення орендованого майна) | 32000 | 0 | 0 | 1000 | 31000 |

6 | Разом | 4982000 | 370000 | 3500 | 355600 | 4992900 |

* амортизація бухгалтерська. Для прикладу вважаємо, що бухгалтерська і податкова амортизація співпадають і податкових різниць немає | ||||||

Далі наведений приклад заповнення основної частини декларації за цими даними та «нульовими» Додатками РІ, АМ.

Увага: навіть у разі рівності збільшуючих та зменшуючих податкових різниць, коли їхній загальний вплив на фінансовий результат нульовий, — Додаток РІ все одно заповнюється.

Як податківці формують план-графік перевірок на 2026 рік і які показники діяльності підприємства можуть «зіграти» проти нього?

Податкова декларація з податку на прибуток підприємства: зразок заповнення