Добровольное декларирование 2021

Что такое нулевое декларирование и его основания

Сначала о правовой основе добровольного декларирования. Сейчас это Закон “О внесении изменений в Налоговый кодекс Украины и других законов Украины по стимулированию детенизации доходов и повышению налоговой культуры граждан путем введения одноразового (специального) добровольного декларирования физическими лицами принадлежащих им активов и уплаты единовременного сбора в бюджет” от 15.06.2021 г. № 1539 (далее – Закон № 1539).

В этом длинном названии закона можно увидеть формальную цель предложенного декларирования и способ ее достижения. Для простоты одноразовое (специальное) добровольное декларирование из закона № 1539 будем называть нулевым декларированием.

Закон № 1539 вступил в силу 21 июля 2021 года, кроме некоторых положений, которые вступают в действие с 1 января 2022 года. Этот закон вводит в Налоговый кодекс (далее – НК) целый новый подраздел 94 к переходным положениям НК. Вебінари для бухгалтерів 2026

Нулевое декларирование – это добровольная подача декларации в электронной форме, в которой указываются активы, которыми лицо владеет, но не уплатила налогов с тех доходов, которые позволили этому лицу получить такие активы. В такой декларации лицо само себе начисляет обязательный сбор (налог) и затем в течение 30 к. дней уплачивает его в бюджет (отсчет начинается с даты подачи декларации).

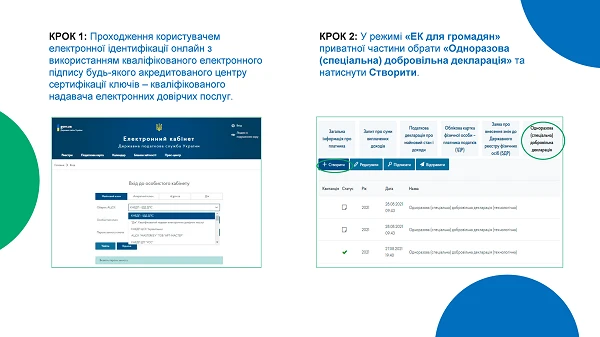

Внимание: декларация для нулевого декларирования будет иметь только электронную форму.

Период нулевого декларирования

Нулевое декларирование-это не постоянная процедура, а разовая. На нулевое декларирование отводится время с 1 сентября 2021 года до 1 сентября 2022 года (очевидно по 31 августа 2022 года включительно). Однако сам платеж (сбор) можно разбить на части (об этом – далее).

Внимание: 1 сентября 2021 года – старт нулевого декларирования, которое продлится один год.

Рассмотрим теперь кому и что именно можно декларировать.

Бухгалтер без знань — як калькулятор без батарейки. Вища школа Головбуха підзаряджає: освіта онлайн у зручний час і будь-де ⚡

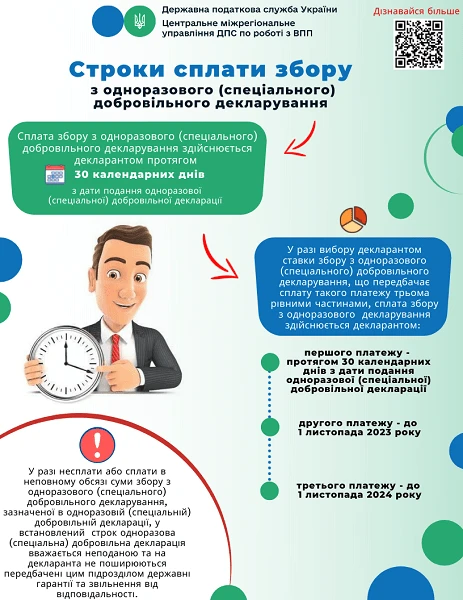

Какие сроки уплаты сбора с однократного (специального) добровольного декларирования

Кто может воспользоваться нулевым декларированием

Подать “нулевую” электронную декларацию могут (п. 3 подразд. 94 переходных положений ПК*):

- обычные физлица;

- физлица-предприниматели (ФЛП);

- лица, осуществляющие независимую профессиональную деятельность (так называемые независимы).

Причем это могут быть как резиденты, так и нерезиденты. В последнем случае имеются в виду те физлица, которые ранее были резидентами Украины, приобрели активы из незадекларированных доходов и теперь стремятся их легализовать.

Внимание: нулевое декларирование добровольное и может быть применено как обычными физлицами, так и самозанятыми.

* при рассмотрении ссылаться будем на обновленный НК, но те же новые нормы можно найти в Законе № 1539. Дело в том, что НК несколько отстает в своем обновлении на сайте ВР и некоторое время там этих положений не будет.

Зачем осуществлять нулевое декларирование

Главной целью нулевого декларирования может быть легализация приобретенного имущества вследствие уклонения от уплаты налогов. Подача декларации и уплата сбора освобождает такое лицо от (абз. 2 п. 13 и п. 14 подразд. 94 переходных положений НК):

- ответственности за нарушения налогового валютного законодательства,

- обязанности начислить и уплатить налоги и сборы сборов по доходам, с помощью которых были приобретены задекларированные активы (за налоговые периоды до 1 января 2021 года);

- применение в отношении такого лица мер уголовного производства и админштрафов. Однако речь идет лишь об ответственности за уклонение от уплаты налогов.

О каком-то 3-летнем периоде речи не идет. Могут таким образом быть легализованы доходы за любой период по 2020 год включительно.

Внимание: цель декларирования – избежать ответственности за неуплату налогов. По сути, предлагается их оплатить.

Добровольное декларирование активов: какие активы можно декларировать в нулевой декларации

В нулевой декларации можно показать такое имущество лица, которое находится в собственности на дату представления нулевой декларации (п. 4 подразд. 94 переходных положений НК):

- гривну и иностранную валюту на счетах. Обратите внимание: “на счетах " - имеются в виду банковские счета, деньги, внесенные в кредитные союзы и другие небанковские финансовые учреждения (см. абз. 3 п. 6.1 подразд. 94 переходных положений НК, также пп. 14.1.281 ПК). Сюда же относятся электронные деньги (абз. 3 п. 6.1 подразд. 94 переходных положений НК);

- банковские металлы, которые размещены на счетах;

- депозиты/вклады, средства, одолженные третьим лицам по договору займа и другие права денежного требования. Условие-они оформлены в письменной форме. При чем, если это права требования к физлицу, то они должны быть нотариально заверены. Что касается требований к юрлицам, то нотариальное удостоверение не требуется;

- недвижимость, в т. ч. земельные участки, объекты жилой и нежилой недвижимости, объекты незавершенного строительства;

- движимое имущество в виде транспортных средств и других самоходных машин, и механизмов. Например, это могут быть легковые автомобили, яхты, вертолеты, самолеты, катера. Транспортные средства должны быть среднерыночной стоимостью более 400 тыс. грн и/или с объемом двигателя 3 тыс. см3, а мотоциклы с объемом двигателя более 800 куб. см3 (п. 10 подразд. 94 переходных положений НК);

- другое ценное движимое имущество, например, предметы искусства/антиквариата, драгоценные металлы, драгоценные камни, ювелирные изделия и др;

- доли / паи в имуществе юрлиц или в образованиях, не имеющих статуса юрлица (пример – совместная деятельность), другие корпоративные права, имущественные права на объекты интеллектуальной собственности;

- ценные бумаги и / или финансовые инструменты, которые определены законом. В данном случае речь идти может лишь о Законе” О рынках капитала и организованных товарных рынках " от 23.02.2006 г. № 3480 (далее – Закон № 3480);

- права на получение дивидендов, процентов или аналогичной имущественной выгоды, что не имеет привязки к праву собственности на ценные бумаги, доли/паи в имуществе юрлиц или в образованиях без статуса юрлица;

- другие активы физлица, в т. ч. имущество, банковские металлы, не размещенные на счетах памятные банкноты/монеты, имущественные права декларанта, по которым можно получить доход по договору об управлении имуществом.

* 400 тыс грн – это предел возможной пороговой операции с точки зрения финансового мониторинга.

Внимание: нулевому декларированию подлежат: денежные активы (гривна, иностранные валюты, права денежного требования, банковские металлы, памятные банкноты и монеты, электронные деньги), имущество, имущественные права.

Кого нулевое декларирование не касается

Нулевое декларирование ОБХОДИТ:

- юридических лиц. Декларировать могут только физлица;

- лиц, которые обязаны подавать электронные декларации НАЗК на основании Закона “О предотвращении коррупции” от 14.10.2014 г. № 1700 (абз. 3 п. 3 подразд. 94 переходных положений ПК). Исключение-лица, подавшие такую декларацию лишь по причине, претендовавшие на определенную должность, но не прошедшие. Имеются в виду электронные декларации чиновников;

- малолетних, несовершеннолетних, недееспособных лиц, лиц с ограниченной дееспособностью;

- лиц, против которых применены специальные меры в соответствии с Законом "О санкциях" от 14.08.2014 г. № 1644;

- лиц, имеющих активы из незадекларированных доходов в объемах, к которым нулевое декларирование не применяется (см. ниже).

Внимание: 31 августа 2022 года-окончание нулевого декларирования.

Штучний інтелект уміє багато. Та у питаннях податків і звітів вирішальне — не швидкість, а досвід. У системі «Експертус Головбух» консультують живі експерти, які не генерують відповіді, а перевіряють і зважують кожну рекомендацію 👇

К каким активам вообще не применяется нулевое декларирование

Нулевое декларирование ОБХОДИТ:

- наличные. Как в гривнах, так и в долларах, евро и другой иностранной валют (см. п. 4 подразд. 94 переходных положений НК, пп. “г” п. 5 подразд. 94 переходных положений НК);

- активы физлица, которые были получены путем совершения уголовного нарушения. Исключение, то есть допустимые при декларировании активов уголовные нарушения: уклонением от уплаты налогов, сборов, ЕСВ, взносов на общеобязательное государственное пенсионное страхование, нарушения в сферах валютного законодательства и защиты экономической конкуренции;

- активы физлица, по которым начато досудебное / судебное расследование, в частности за нарушение таможенного законодательства, уголовное правонарушение;

- активы, которые учитываются на счетах финансовых учреждений или расположены на территории агрессора (то есть Российской Федерации) или имеют источники происхождения оттуда;

- активы, приобретенные в собственность после 1 сентября 2022 года (конца периода декларирования).

Внимание: нулевому декларированию подлежат только деньги в банках, а не наличные.

Объемы активов, освобожденных от нулевого декларирования

Также нулевое декларирование не применяется к активам, объемы которых не превышают таких пределов (п. 10 подразд. 94 переходных положений НК):

- активы, суммарная стоимость которых не превышает 400 тыс. грн (или в эквиваленте по официальному курсу НБУ);

- недвижимое имущество, которое расположено в Украине и не превышает: квартира – 120 кв. метров, дом-240 кв. метров, нежилой недвижимости – 60 кв. метров;

- земельные участки – совокупно по каждому отдельному участку в пределах нормы бесплатной передачи (см. ст. 121 Земельного кодекса). Например, для ведения крестьянского хозяйства – 2 га;

- транспортное средство. Он должен быть один, в личном и некоммерческом пользовании, для перевозки не более 9 человек (включая водителя), объем двигателя менее 3 тыс. куб. см3, среднерыночной стоимостью* не более 400 тыс. грн. Для мотоцикла – объем двигателя не более 800 куб. см (очевидно стоимость мотоцикла тоже должна быть в пределах 400 тыс. грн).

* среднерыночная стоимость легковых автомобилей – ее можно найти с помощью специального калькулятора на сайте Минэкономики. Она же используется для целей транспортного налога. Например, по состоянию на июль 2021 года: Honda CR-V 2008 г. выпуска – 270572 грн, 2014 г. выпуска – 388 212,00 грн, 2018 г. выпуска – 529380 грн; Toyota Camry 2016 г. выпуска – 387504 грн; Skoda New Octavia 2019 г. выпуска – 369680 грн.

Нулевое декларирование и криптовалюты

Считаем, что также нулевое декларирование нельзя применить к виртуальным активам. Имеем в виду криптовалюты (Bitcoin, Ethereum и др). Причины этому:

- сам Закон № 1539 о виртуальных активах не упоминает (электронные деньги, о которых речь идет в пп. 14.1.281 НК – это не криптовалюты, а лицензированные НБУ единицы стоимости на электронных устройствах; криптовалюты не имеют статуса электронных денег);

- в НК о них практически ничего нет, нет определения их как объекта ("что это?”);

- криптовалюты не имеют правового статуса, они не соответствуют понятию ценной бумаги или финансового инструмента в разменные Закона № 3480. Должны быть урегулированы Законом “О виртуальных активах”, но он остается пока на уровне проекта, который был принят только в 1-м чтении;

- они не подходят под понятие “другие активы” (п. 4 подразд. 94 переходных положений НК). Сведения о таком объекте должны в частности содержать информацию, которая позволяет их идентифицировать, в частности их местонахождение или место хранения. Однако в ситуации с криптовалютами проверить их наличие в указанном электронном кошельке практически невозможно.

Сами налоговики указывают на то, что по действующим нормативным документам, которые сейчас действуют, отражение в налоговой декларации (имеется в виду декларация об имущественном состоянии и доходах) наличия у налогоплательщика криптовалюты в электронном кошельке действующим законодательством не предусмотрено (ИНК от 02.12.2020 г. № 4928/ИНК/99-00-04-05-03-06). Аналогично в нулевой декларации — это тоже сделать невозможно. Однако можно по этому вопросу обратиться за индивидуальной налоговой консультацией в ГНС, если есть потребность в нулевом декларировании таких активов.

Внимание: криптовалюты и другие виртуальные активы выпали из нулевого декларирования.

Ставки сбоку с нулевого декларирования

По результатам электронного нулевого декларирования уплачивается налог. Правда его назвали “сбор”. Почему? Налог – это безусловный платеж, а сбором считается обязательный платеж в соответствующий бюджет, который имеет условие получения специальной выгоды (п. 6.2 НК). В данном случае выгода – это освобождение от уголовной ответственности по уклонению от уплаты налогов по тем доходам, которые позволили получить задекларированное имущество. Итак, законодатели решили назвать этот платеж сбором. Ставки этого сбора за нулевое декларирование приведены в таблице ниже.

Внимание: при рассрочке платежа ставка сбора возрастает.

РАЗМЕРЫ СБОРА С ОДНОРАЗОВОГО (СПЕЦИАЛЬНОГО) ДОБРОВОЛЬНОГО ДЕКЛАРИРОВАНИЯ* | ||

Ставка сбора за нулевое декларирование | Количество платежей | Когда применяется |

5% | один |

|

6% | 3 равными частями ежегодно | |

9%/7%** | один |

|

11,5%/9,5%** | 3 равными частями ежегодно | |

2,5% | один | номинальная стоимость государственных облигаций Украины со сроком обращения свыше 365 дней без права досрочного погашения, которые были приобретены в период с 01.09.2021 до 31.08.2022 до подачи декларации. |

3% | 3 равными частями ежегодно | |

* составлено на основе п. 8 подразд. 94 переходных положений НК; ** ставки 7% и 9,5% применяются временно с 1 сентября 2021 года по 1 марта 2021 года (п. 19 подразд. 94 переходных положений НК). | ||

Оценка активов для нулевого декларирования

Правила оценки содержит п. 7.2 подразд. 94 переходных положений НК. Как оценка могут быть использованы:

- расходы на приобретение / приобретение объекта в собственность. Однако очевидно надо иметь документальное подтверждение;

- стоимость, которая определена на основании оценки имущества/имущественных прав, финансовых инструментов, других активов в соответствии с законодательством страны, где находится такой актив. Если актив в Украине, то в данном случае придется осуществлять экспертную оценку в соответствии с требованиями Закона “Об оценке имущества, имущественных прав и профессиональной оценочной деятельности в Украине” от 12.07.2001 г. № 2658.

Внимание: оценка имущества требует или подтверждения расходов на его приобретение или привлечение профессионального оценщика.

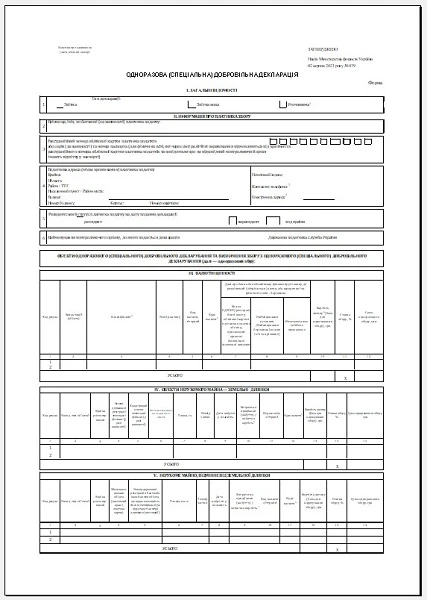

Форма нулевой декларации

Минфин Приказом от 02.08.2021 № 439 утвердил форму одноразовой (специальной) добровольного декларации и порядок ее представления.

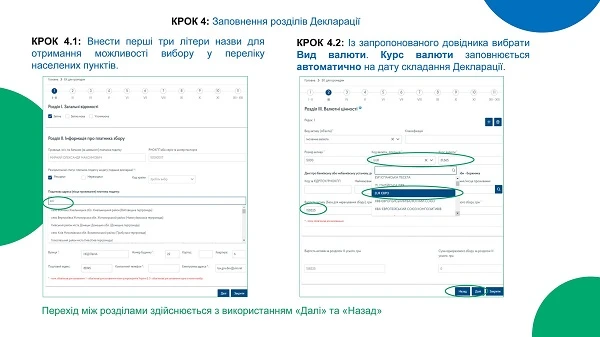

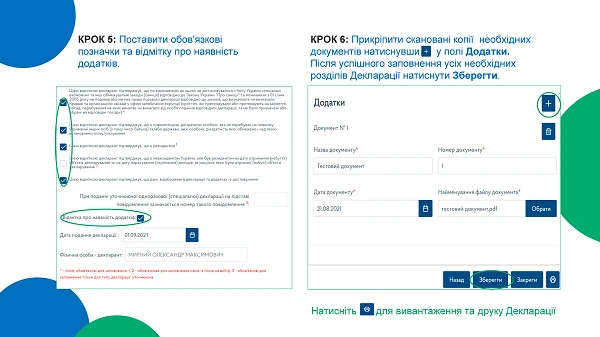

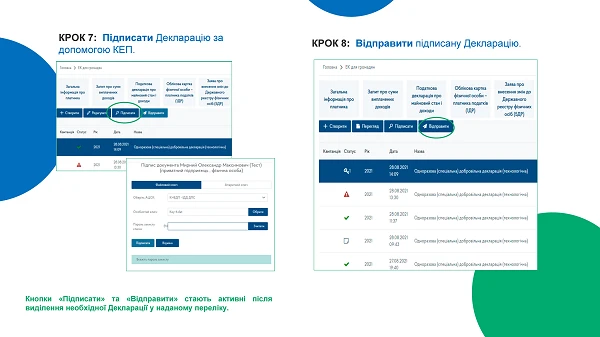

Образец заполнения одноразовой (специальной) декларации

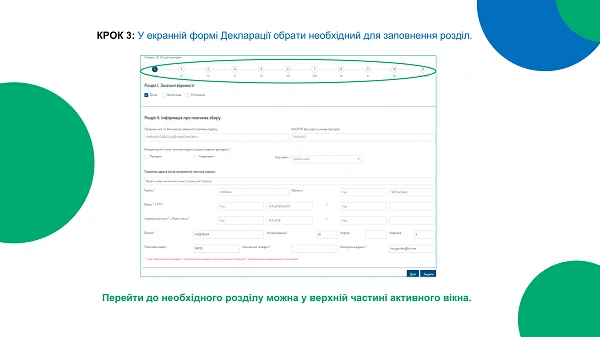

Ниже приведем алгоритм заполнения одноразовой декларации.

Как подать нулевую декларацию

Рассрочка платежа по сбору по нулевому декларированию

Можно выбирать вместо уплаты сбора одним платежом его уплату тремя равными частями:

- 1-й платеж – в течение 30 к. дней с даты подачи декларации (п. 12 подразд. 94 переходных положений НК);

- 2-й платеж – до 01.11.2023 г;

- 3-й платеж – до 01.11.2024 г.

Внимание: при рассрочке на 3 года ставка сбора с нулевого декларирования увеличивается.

Нулевая декларация и другие декларации физлиц

Нулевая декларация не имеет никакой взаимосвязи с электронной декларацией для НАЗК и декларацией об имущественном состоянии и доходах для ГНС. Подача нулевой декларации не освобождает от подачи этих деклараций. Также, как уже отмечалось, лица, которые подают электронные декларации для НАЗК не могут подавать нулевую декларацию (абз. 3 п. 3 подразд. 94 переходных положений НК).

Положения, вступающие в действие с 1 января 2022 года

С 1 января 2022 года вступают в силу положения определены п. 1 раздела II Заключительных положений Закона № 1539. Они касаются доходов в денежной форме, получаемые при ликвидации (прекращении) иностранного юрлица или образования без статуса юрлица.