Як виправити помилку з ПДВ у від’ємній декларації

Про від’ємну ПДВ-декларацію

Від’ємна ПДВ-декларація – це декларація, у якій сума податкового кредиту по розділу ІІ перевищує суму податкового зобов’язання по розділу І та в результаті маємо від’ємне значення ПДВ («ПДВ-мінус»). У такій декларації заповнюється рядок 19 «Від’ємне значення різниці… ». У такому звіті підприємство може, наприклад заявити про бюджетне відшкодування ПДВ. Вебінари для бухгалтерів 2026

У цілому виправлення помилок у від’ємних ПДВ-деклараціях через уточнюючий розрахунок (УР) базується на тих же загальних правилах, що й у позитивній ПДВ-декларації. Крім того, керуємося все тим же Порядком заповнення і подання податкової звітності з податку на додану вартість (далі – Порядок № 21).

Увага: від’ємна ПДВ-декларація – це можливі помилки у сумі бюджетного відшкодування ПДВ.

Види помилок у від’ємній ПДВ-декларації

У від’ємній ПДВ-декларації причини помилок можуть такі ж, як і у позитивній декларації. Однак особливістю від’ємних декларацій є можливість впливу її показників на наступні ПДВ-декларації. Через це всі помилки у від’ємних ПДВ-деклараціях можна поділити на такі два типи:

- перехідні. Виникають якщо помилка потрапила до рядка 21 «Сума від’ємного значення, що зараховується до складу податкового кредиту наступного звітного (податкового) періоду». Звідти цей «ПДВ-мінус» разом з помилкою переходить до рядка 16.1 наступної ПДВ-декларації. А там помилка може вплинути або на значення ПДВ до сплати в бюджет, або ж за наявності «ПДВ-мінуса» знову потрапляє до рядка 21 і звідти до наступної декларації і т.д. Як наслідок, одна помилка може спотворити дані кількох ПДВ-декларацій підряд;

- неперехідні. Помилка впливає разово. Це помилки, які взагалі не впливають на суму від’ємного значення ПДВ у рядку 21.

Увага: від’ємна ПДВ-декларація може спричинити помилку, яка переходить в інші періоди та помилковою стають усі наступні декларації.

Помилки у сумі бюджетного відшкодування

Помилка у від’ємному значенні, яка потрапила до рядка 20.2 «Підлягає бюджетному відшкодуванню», може вплинути на розмір бюджетного відшкодування – зменшити або збільшити його. Помилка у сумі бюджетного відшкодування ПДВ може бути як перехідною, так і неперехідною. Якщо вся сума «ПДВ-мінусу» була одразу віднесена на відшкодування з бюджету – це неперехідна помилка. Якщо ж частина була не відшкодована та потрапила до рядка 21 – це вже перехідна помилка. Такі помилки потребують заповнення не тільки УР, але й Додатків 2, 3 та 4 до нього.

Бухгалтер без знань — як калькулятор без батарейки. Вища школа Головбуха підзаряджає: освіта онлайн у зручний час і будь-де ⚡

Як виправляються перехідні та неперехідні помилки у від’ємній ПДВ-декларації

Приклади вищезгаданих помилок та як з ними бути при складанні уточнюючого розрахунку (УР) – у таблиці нижче.

Увага: додаток 2 до УР складаємо завжди, якщо в УР у яких коригуємо «перехідне» значення ПДВ-мінуса – заповнена сума різниці у колонці 6 рядка 21. Він заповнюється лише на суму такої різниці.

ВИДИ ПОМИЛОК У ВІД’ЄМНІЙ ПДВ-ДЕКЛАРАЦІЇ ТА ПОРЯДОК ЇХ ВИПРАВЛЕННЯ ЗА ДОПОМОГОЮ УТОЧНЮЮЧОГО РОЗРАХУНКУ | |

Кількість УР | Приклади помилок |

Перехідні помилки | |

якщо помилка вплинула лише на значення «ПДВ-мінуса» у наступних ПДВ-деклараціях, то потрібно:

| Це може бути:

|

якщо помилка вплинула на розрахунки з бюджетом з ПДВ***, то потрібно:

| |

Неперехідні помилки | |

Подається один УР – до періоду, в якому сталася помилка. Також навіть у ситуаціях, якщо помилка не вплинула на значення рядків 21 чи 20.2, то за необхідності можуть бути заповнені:

Такі Додатки заповнюються коректурним способом (див. також далі таблицю про Додатки до УР):

| Це може бути:

|

* під поточною ПДВ-декларацією мається на увазі та, яка подається у тому ж періоді, в якому поданий УР; ** це ідеальна для платника податків ситуація, коли всі наступні ПДВ-декларації були від’ємні та навіть за впливу помилки вони також залишаються від’ємними. Звичайно, що умовою є те, що бюджетне відшкодування ПДВ у таких періодах не заявлялося. Тобто маються на увазі помилки, які не впливають на значення рядків 18 або 20.2; *** тобто помилка вплинула на значення рядків 18 або 20.2 у наступних ПДВ-деклараціях; **** якщо навпаки внаслідок помилки занижено суму бюджетного відшкодування – краще звернутися за індивідуальним роз’ясненням до ДПС. У цілому його можна зробити аналогічно збільшенню – записати «мінус» у Додатку 3, але у податківців можуть бути питання потім, чому раптом зменшена сума бюджетного відшкодування шляхом УР | |

Штучний інтелект уміє багато. Та у питаннях податків і звітів вирішальне — не швидкість, а досвід. У системі «Експертус Головбух» консультують живі експерти, які не генерують відповіді, а перевіряють і зважують кожну рекомендацію 👇

Як заповнити розділ ІІІ уточнюючого розрахунку для виправлення помилок у від’ємній ПДВ-декларації

Якщо ж помилка виправляється у від’ємній декларації, то заповнення рядків має нюанси, їх навели в таблиці нижче.

Увага: різниця (колонка 6) = уточнений показник (колонка 5) – показник, що уточнюється (колонка 4).

ЗАПОВНЕННЯ РОЗДІЛУ ІІІ УТОЧНЮЮЧОГО РОЗРАХУНКУ ДО ВІД’ЄМНОЇ ПДВ-ДЕКЛАРАЦІЇ | ||

Рядок | Як заповнити | |

№ рядка в УР | Назва рядка в УР | |

19 | Від’ємне значення різниці між сумою податкового зобов’язання та сумою податкового кредиту поточного звітного (податкового) періоду (рядок 17 – рядок 9 декларації) (позитивне значення) | Заповнюємо, якщо ПЗ < ПК. Тоді віднімаємо від підсумків по податковим кредитом (рядок 17) суми за податковим зобов’язанням (рядок 17). Зверніть увагу, що у даному рядка має бути цифра зі знаком «+», тобто значення «ПДВ-мінуса» у цьому рядку наводиться без мінуса (!). У колонці 6 заповнюємо різницю за загальним правилом: колонка 5 – колонка 4. При цьому:

|

19.1 | з рядка 19 сума перевищення від’ємного значення над сумою, обчисленою відповідно до пункту 2001.3 статті 2001 розділу V Кодексу на момент подання уточнюючого розрахунку | Вносимо значення, яке розраховуємо таким чином:

Наприклад, так:

|

сума, обчислена відповідно до пункту 2001.3 статті 2001 розділу V Кодексу на момент подання уточнюючого розрахунку | У цьому службовому полі* вказуємо такі значення:

| |

20

| (група рядків призначена для декларування бюджетного відшкодування ПДВ) | Колонку 5 заповнюємо, якщо проводимо коригування бюджетного відшкодування у ПДВ-декларації, до якої подаємо УР. Наприклад, сума «ПДВ-мінус» був завищений та, як наслідок, була завищена сума бюджетного відшкодування, яку зараз треба зменшити |

21 | сума від’ємного значення, що зараховується до складу податкового кредиту наступного звітного (податкового) періоду (рядок 19.1 + рядок 20.3 уточнюючого розрахунку) (переноситься до рядка 16.1 декларації наступного звітного (податкового) періоду) | Заповнюємо:

При заповненні рядка 21 також має бути заповнений Додаток 2 до УР (форма така ж, як у ПДВ-декларації, УР не має якихось окремих форм уточнюючих додатків)**. Заповнюється такий уточнюючий Додаток 2 не весь, а лише на суму різниці, яка виникла. Зверніть увагу, що різниця по колонці 6 – це перехідна помилка, яка впливає через рядок 16.1 на значення у наступних ПДВ-деклараціях (!). Якщо вона є, то треба проаналізувати ланцюжок її переходу по всім деклараціям та наслідки, до яких вона призвела |

*однозначно по колонці 6 сказати про переплату/недоплату ПДВ не можна – все залежить від змісту рядків 20-21 (заявлялось бюджетне відшкодування, яка сума «мінусу» була перенесена на наступний період та значень у ПДВ-деклараціях наступних періодів). Тобто «насторожуючим» має бути, в першу чергу, від’ємне значення колонки 6 – треба проаналізувати, як дана помилка вплинула:

** тут без Додатка 2 ніяк, адже помилка вплинула на рядок 21, а Додаток 2 має розшифровку ПДВ-мінусу по рядку 21 | ||

Заповнення додатків до уточнюючого розрахунку до від’ємної ПДВ-декларації

У таблиці нижче наведено правила виправлення помилок у Додатках 2, 3 та 4 уточнюючого розрахунку до від’ємної ПДВ-декларації.

ВИПРАВЛЕННЯ ПОМИЛОК У ДОДАТКАХ ВІД’ЄМНОЇ ПДВ-ДЕКЛАРАЦІЇ | |

Вид помилки (перехідна чи неперехідна) | Як виправляти |

Додаток 2 (розшифровка суми ПДВ-мінуса з рядка 21 ПДВ-декларації) | |

неправильно вказали звітний (податковий) період, у якому виникло від’ємне значення (неперехідна помилка) | Така помилка виправляється коректурним способом «+/–», тобто:

Як здійснити виправлення неперехідної помилки – див. далі приклад 3 |

помилка у сумі ПДВ-мінуса (перехідна помилка) | Вказуємо лише суму коригування (див. далі приклади 1 та 2):

При цьому значення рядка «усього» колонки 4 Додатка 2 має співпадати зі значенням колонки 6 рядка 21 УР |

Додаток 3 (розрахунок суми бюджетного відшкодування ПДВ) | |

помилка не вплинула на суму бюджетного відшкодування (неперехідна помилка) | Заповнюємо Таблицю 2 Додатка 3 коректурним способом:

|

помилка вплинула на суму бюджетного відшкодування (може бути перехідна й неперехідна) | Виправляємо:

При цьому значення рядка 3 Таблиці 1 Додатка 3 має співпадати зі значенням колонки 6 рядка 20.2 УР |

Додаток 4 (заява на повернення суми бюджетного відшкодування ПДВ) | |

помилка у сумі бюджетного відшкодування (неперехідна) | Вказуємо суму збільшення – вона повинна відповідати даним колонки 6 грядка 20.2 УР. Про зменшення – звертаємося за індивідуальним роз’ясненням до ДПС (див. Додаток 3) |

помилка у реквізитах рахунка (неперехідна) | Подаємо УР з новим Додатком 4. У такому додатку треба навести лише правильні реквізити поточного рахунка, а інші показники не заповнювати (нулі та прочерки при цьому ставити не треба) |

помилка в сумі заявленого ПДВ до повернення (неперехідна) | Заповнюємо новий Додаток 4, але з правильними показниками. Однак помилки в цифрах таблиці 2 та таблиці 3 або якщо у текстовій частині заявлена сума, яка перевищує значення колонки 5, – виправити такі помилки шляхом УР не можна. УР не подається, гроші не повертаються та не перераховуються |

помилки в розділах про реорганізацію (неперехідна) | Виправляємо коректурним способом («+»/«–») |

Приклади виправлення помилок у від’ємній ПДВ-декларації

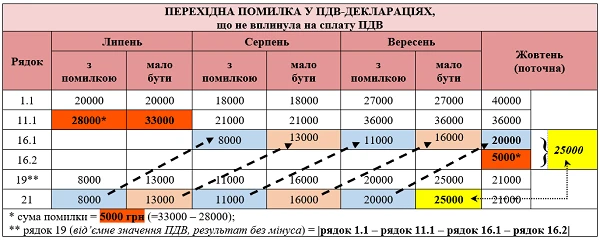

Приклад 1. Перехідна помилка – не вплинула на розрахунки з бюджетом. У ПДВ-декларації за липень була допущена помилка – занижена сума податкового кредиту з ПДВ на 5000 грн. Як наслідок, «ПДВ-мінус» вийшов меншим, ніж мав бути – 8000 грн (замість 13000 грн – див. таблицю нижче). Зрозуміло, що помилка через рядок 21 потрапила до ПДВ-декларацій за серпень і вересень. Її було вирішено виправити у жовтні.

СКАЧАТИ ПРИКЛАД 1 ⏩ У даному разі для виправлення помилки:

- подаємо один УР – за липень. У даному прикладі подаємо його у жовтні;

- до УР за липень також додаємо Додаток 2, у якому має бути вказаний податковий період, у якому виник даний пропущений податковий кредит. Нехай це буде червень 2022 року. Також у Додатку 2 вказуємо у колонці 4 «усього» суму помилки – 5000 грн;

- у поточній ПДВ-декларації за жовтень заповнюємо рядок 16.2, куди вписуємо суму помилки липня – 5000 грн. У рядок 16.1 переносимо «ПДВ-мінус» минулої ПДВ-декларації (за вересень), тобто 20000 грн. Потім у рядок 16.2 вносимо суму помилки з поданого УР, тобто 5000 грн. Як результат, сума рядків 16.1 та 16.2 виходить 25000 грн (= 20000 + 5000). Це саме та сума, яка б мала бути у рядку 16.1 ПДВ-декларації за вересень, якби помилка у липні допущена не була;

- заповнюємо поле (*) у прикінцевій частині поточної ПДВ-декларації за жовтень, у якому вказуємо дані квитанції № 2 (дата прийняття УР у жовтні, реєстраційний номер УР), а також суму 5000 грн, яка була перенесена до рядка 16.2 поточної ПДВ-декларації.

Потрібний УР та Додаток 2 матимуть вигляд, як у таблицях нижче.

УР до ПДВ-декларації липня | |||

Рядок | Колонки | ||

4 | 5 | 6 | |

1.1 | 20000 | 20000 |

|

11.1 | 28000 | 33000 | 5000 |

19* | 8000 | 12000 | 5000 |

21 | 8000 | 12000 | 5000 |

* також не забуваємо заповнити рядок 19.1 та службове поле до нього | |||

Додаток 2 до УР до ПДВ-декларації липня | |||

Рядок | Колонки | ||

2 | 3 | 4 | |

1 | 06 | 2022 | 5000 |

Усього |

|

| 5000 |

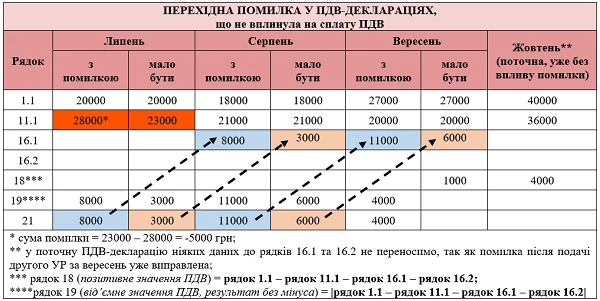

Приклад 2. Перехідна помилка – вплинула на розрахунки з бюджетом. У ПДВ-декларації за липень була допущена помилка – завищена сума податкового кредиту з ПДВ на 5000 грн. Як наслідок, «ПДВ-мінус» вийшов більшим, ніж мав бути – 8000 грн (замість 12000 грн – див. таблицю нижче). Зрозуміло, що помилка через рядок 21 потрапила до ПДВ-декларацій за серпень і вересень. При цьому на ПДВ до сплати в бюджет:

- за серпень – помилка не вплинула, так як декларація в обох випадках (і з помилкою, і без) виходить від’ємною;

- за вересень – помилка призвела до недоплати ПДВ.

Помилку було вирішено виправити у жовтні.

У даному разі для виправлення помилки:

- подаємо перший УР – за липень. У даному прикладі подаємо його у жовтні. До цього першого УР за липень також додаємо Додаток 2, у якому має бути вказаний податковий період, у якому виник даний пропущений податковий кредит. Нехай це буде червень 2022 року. Також у Додатку 2 вказуємо у колонці 4 «усього» суму помилки – «-5000» грн;

- подаємо другий УР – до ПДВ-декларації за вересень. У даному прикладі подаємо його також у жовтні разом з першим УР. До цього УР також подаємо Додаток 2, у якому вказуємо коригування рядка 21 на 4000 грн. До подачі усього другого УР треба заплатити самоштраф, пов’язаний з недоплатою ПДВ за вересень (вважаємо, що УР подавали після 20 жовтня, граничної дати декларування – якщо раніше, то можна обійтися без самоштрафу, подавши звітну нову ПДВ-декларацію за вересень).

Потрібні два УР та Додатки 2 до них матимуть вигляд, як у таблицях нижче.

УР до ПДВ-декларації липня | |||

Рядок | Колонки | ||

4 | 5 | 6 | |

1.1 | 20000 | 20000 |

|

11.1 | 28000 | 23000 | -5000 |

19* | 8000 | 3000 | -5000 |

21 | 8000 | 3000 | -5000 |

* також не забуваємо заповнити рядок 19.1 та службове поле до нього | |||

Додаток 2 УР до ПДВ-декларації липня | |||

Рядок | Колонки | ||

2 | 3 | 4 | |

1 | 06 | 2022 | -5000 |

Усього |

|

| -5000 |

Увага: дані колонки 4 Додатка 2 до УР мають відповідати даним по рядку «усього» колонки 6 рядка 21 такого УР (!)

УР до ПДВ-декларації вересня | |||

Рядок | Колонки | ||

4 | 5 | 6 | |

1.1 | 27000 | 27000 |

|

11.1 | 20000 | 20000 |

|

16.1 | 11000 | 6000 | -5000 |

18 |

| 1000 | 1000 |

18.1 |

|

| 30* |

19 | 4000 |

| -4000 |

21 | 4000 |

| -4000 |

* самоштраф = 1000×0,03 | |||

Додаток 2 УР до ПДВ-декларації липня | |||

Рядок | Колонки | ||

2 | 3 | 4 | |

1 | 08 | 2022 | -4000 |

Усього |

|

| -4000 |

Приклад 3. Неперехідна помилка – неправильний період у Додатку 2. У жовтні була виявлена помилка у Додатку 2 до ПДВ-декларації за червень поточного року, а саме: був неправильно зазначений період, у якому виникло від’ємне значення – замість грудня 2021 року був указаний жовтень 2021 року. Сума від’ємного значення – 15000 грн.

Коригування проводимо шляхом зменшення неправильного рядка («–») та збільшенням правильного («+») так, як показано у таблиці нижче.

Додаток 2 УР до ПДВ-декларації за червень | |||

Рядок | Колонки | ||

2 | 3 | 4 | |

1 | 10 | 2021 | -15000 |

2 | 12 | 2021 | 15000 |

Усього* |

|

|

|

* за таких обставин значення рядка усього = 0, але в електронній формі нуль не записується | |||