ПДВшні та безПДВшні ліки використали в пільгових медпослугах: податкові наслідки

Нарахуйте компенсуючі податкові зобов’язання та складіть зведену податкову накладну щодо лікарських засобів, придбаних із ПДВ. На придбання без ПДВ вимога не поширюється. Керуйтеся алгоритмами і зразками.

Усі платники ПДВ, у т. ч. медичні заклади, дотримують загального правила формування податкового кредиту, а саме:

Суму вхідного ПДВ включають до податкового кредиту уповному обсязі на підставі зареєстрованої вЄРПН податкової накладної (ПН) або інших дозволених «замінників» ПН

п. 198.3, 198.6 Податкового кодексу України

Водночас, якщо придбані з ПДВ товари (послуги, необоротні активи) призначені для повного чи часткового використання або починають використовуватися в не оподатковуваних ПДВ операціях та/або в негосподарських цілях, тоді платник ПДВ зобов’язаний повністю або частково компенсувати податковий кредит — нарахувати податкові зобов’язання згідно з пунктом 198.5 або 199.1 ПК.

Зверніть увагу! Норми пунктів 198.5 та 199.1 ПК застосовують винятково щодо придбань із ПДВ, за якими виникло право на податковий кредит. На придбання без ПДВ їхні вимоги не поширюються, адже якщо придбали щось без ПДВ, нічого й компенсувати.

Отже, за придбаними з ПДВ медикаментами у ЗОЗ — платника ПДВ виникає не лише право на податковий кредит, а й необхідність нарахувати компенсуючі податкові зобов’язання з ПДВ згідно з пунктами 198.5, 199.1 ПК. Позаяк ЗОЗ використовує ці медикаменти для надання медичних послуг, більшість яких звільнена від оподаткування ПДВ (пп. 197.1.5 ПК).

З огляду на це маємо такі ПДВ-наслідки:

Як ЗОЗ використовуватиме придбані з ПДВ медикаменти | Що зробити |

Винятково для надання звільнених від ПДВ медичних послуг | Нарахуйте податкові зобов’язання за пунктом 198.5 ПК на всю суму вхідного ПДВ за тією ж ставкою ПДВ, з якою придбали медикаменти |

Для надання пільгових і оподатковуваних ПДВ медичних послуг. При цьому неможливо визначити, яку частину медикаментів використали в тих чи тих операціях | Нарахуйте податкові зобов’язання не на всю суму вхідного ПДВ, а лише на частку використання у неоподатковуваних операціях (п. 199.1 ПК). |

У ситуації із запитання ЗОЗ надає лише ті медичні послуги, які звільнені від оподаткування ПДВ. Оподатковуваних ПДВ операцій не здійснює. Тож для нього актуальні приписи пункту 198.5 ПК, згідно з якими необхідність нарахувати компенсуючі податкові зобов’язання виникає за придбаними з ПДВ медикаментами, які призначаються для використання або починають використовуватися у пільгових операціях. Якщо з моменту придбання відомо, що медикаменти будуть використані у пільгових операціях, тоді на всю суму вхідного ПДВ потрібно нарахувати податкові зобов’язання у тому звітному періоді (місяці), коли виникло право на податковий кредит за цими придбаннями. Незалежно від того, чи включили суму ПДВ із зареєстрованої постачальником ПН до податкового кредиту (ЗІР, категорія 101.14).

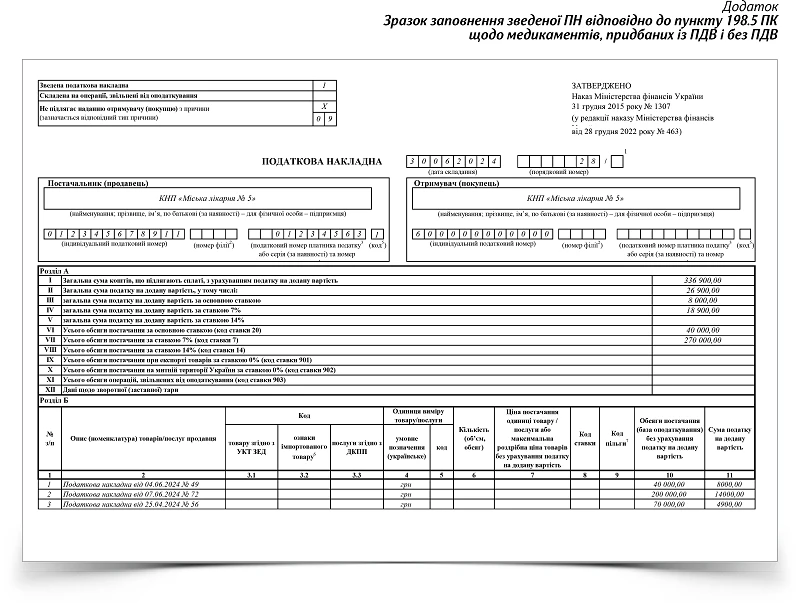

Для цього не пізніше останнього дня місяця складіть зведену ПН з кодом ознаки «1» у графі «Зведена податкова накладна». Вгорі ліворуч цієї ПН у графі «Не підлягає наданню отримувачу (покупцю) з причини» поставте позначку «×» і зазначте тип причини «09» (операції, які звільнені від оподаткування).

У рядках, відведених для даних отримувача (покупця), зазначте власне найменування. У рядку «Індивідуальний податковий номер отримувача (покупця)» вкажіть умовний ІПН «600000000000», а рядки «Податковий номер платника податку або серія та/або номер паспорта» і «Код» не заповнюйте.

Розділ Б табличної частини зведеної ПН заповніть з урахуванням рекомендацій:

- у графі 2 замість опису (номенклатури) товарів/послуг зазначте дати складання та порядкові номери «вхідних» ПН, за якими скористалися податковим кредитом, а наразі за ним донараховуєте ПДВ-зобов’язання у зв’язку з використанням у «не ПДВ-операціях»;

- не заповнюйте графи 3.1, 3.2, 3.3, 5-9;

- у графі 4 вкажіть узагальнену одиницю виміру «грн».

Щоб розрахуватися за товар, роботи або послуги, медичний заклад може «скомбінувати» кошти з різних джерел. Новий випуск «Банку проведень» допоможе показати ці комбінації в обліку

Складаємо зведену ПН за пунктом 198.5 ПК щодо медикаментів, придбаних із ПДВ і без ПДВ

ЗОЗ надає населенню медичні послуги, які згідно з підпунктом 197.1.5 ПК звільнені від оподаткування ПДВ. Оподатковуваних ПДВ операцій не здійснює.

Загальна вартість наданих у червні 2024 медпослуг — 750 000 грн (р. 5, 5.1 декларації). Для їх надання використали лікарські засоби та медичні вироби, придбані з ПДВ і без ПДВ. До податкового кредиту червня включили такі придбання:

На підставі цих даних ЗОЗ склав зведену ПН від 30.06.2024 № 28 (див. Додаток). До неї включив своєчасно зареєстровані ПН, датовані червнем, а також квітневу ПН, яку зареєстрував у червні (з порушенням граничного строку). Медичні вироби без ПДВ, придбані у неплатника ПДВ, до зведеної ПН не потраплять. Ці придбання не впливають на податковий кредит, але ЗОЗ покаже їх обсяги у колонці А рядка 10.4 декларації з ПДВ за червень.

Складання зведеної ПН — лише частина роботи. Далі її потрібно своєчасно зареєструвати в ЄРПН, щоб не отримати штраф. У прикладі — не пізніше 20.07.2024.

Донараховані компенсуючі податкові зобов’язання треба відобразити в декларації з ПДВ незалежно від того, чи зареєстрували зведену ПН на дату подання декларації. У прикладі — у декларації з ПДВ за червень у рядках 4.1 (за ставкою 20%) та 4.2 (за ставкою 7%).