Як виправити помилки в декларації про доходи: приклади

Які є способи виправлення помилок у декларації про доходи

Таких способів всього три. Кожний із них пов’язаний із поданням уточненої декларації. Щоб виправити помилки, можна:

- подати декларацію «Звітна нова». Підходить лише, якщо строк звітування за той період, за який допущена помилка ще не минув. Тобто декларант подав декларацію «Звітна» раніше останнього дня строку, виявив помилку, подав декларацію «Звітна нова». Така декларація відміняє всі дані попередньої декларації «Звітна», тобто зараховуються останні цифри;

- виправити помилку при подачі поточної декларації, тобто у декларації, у якій звітується той звітний період (рік), у якому помилка була виявлена. Такий спосіб найплутаніший для декларанта. В одній декларації треба показати дані за вже поточний період, а потім заповнити розділ VІ, у якому відображаються відхилення між правильними та помилковими даними.

- подати декларацію «Уточнююча».

Виходить, що декларація «Звітна нова» подається, якщо помилка виявлена до звітної дати, а дві інші такі декларації — після звітної дати.

Ліквідаційний звіт ФОПа на єдиному податку

Які особливості виправлення помилок через декларацію «Звітна нова»

Серед цих способів перший — «Звітна нова» — не викликає ніяких труднощів, адже така декларація заповнюється, як і декларація «Звітна», але без помилки, тобто з виправленими даними. Від звичайної декларації така відрізняється лише проставленою позначкою у полі «Звітна нова», а не «Звітна». Ніяких відхилень між помилковими та правильними даними рахувати не потрібно. Перевага такого виправлення, що ніколи не буде штрафів і пені, адже на кінець періоду звітування у податківців будуть уже оновлені дані, а тому відповідальності не настає. Фактично навіть самої помилки на таку дату немає.

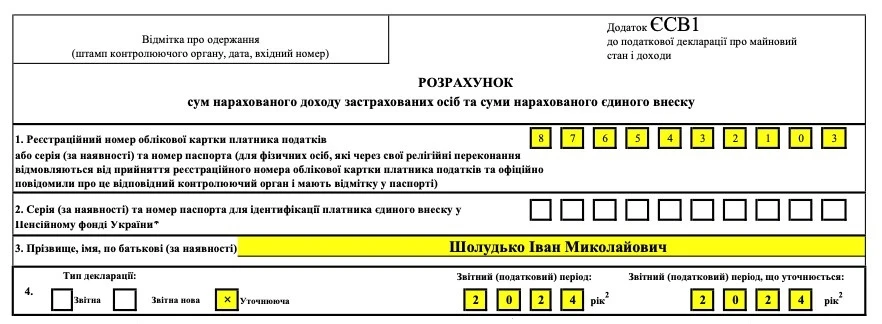

Зверніть увагу: якщо помилка сталася у додатку до декларації, наприклад у Додатку ЄСВ1 чи Додатку Ф2, то разом з декларацією «Звітна нова» подається й цей додаток, оскільки попередня декларація разом з усіма додатками стає недіючою (роз’яснення ДПС 201.06 ЗІР). У цьому відмінність від додатків уточнюючої декларації (див. далі).

Які переваги виправлення помилок через поточну та уточнюючу декларацію

Порівняймо два інші способи:

УТОЧНЕНІ ДЕКЛАРАЦІЇ ПІСЛЯ ЗВІТНОЇ ДАТИ | |

Переваги | Недоліки |

поточна декларація з уточненим розділом VI: | |

|

|

уточнююча декларація: | |

|

|

Отже, основним способом для виправлення помилок у декларації про майновий стан є подання декларації «Уточнююча».

Розповімо, які саме програми зараз у чорному списку. Пояснимо мету таких заходів безпеки та можливі наслідки порушення заборони використання 1С-продуктів в Україні

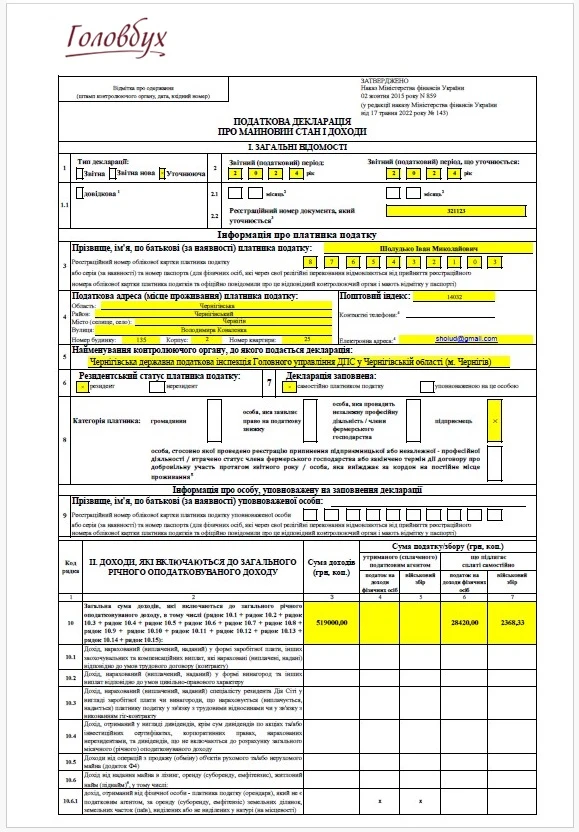

Як заповнити уточнюючу декларацію

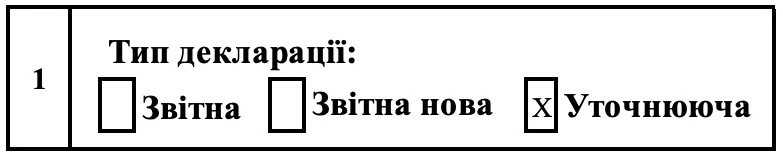

Від звичайної декларації уточнююча декларація відрізняється таким:

- позначку щодо типу декларацію необхідно ставити у полі «Уточнююча», а не «Звітна»;

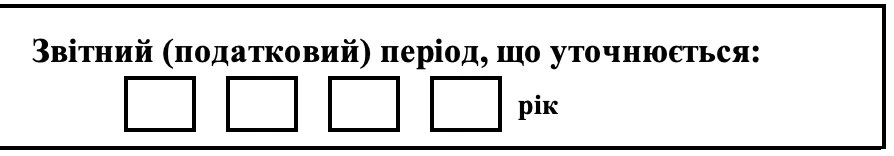

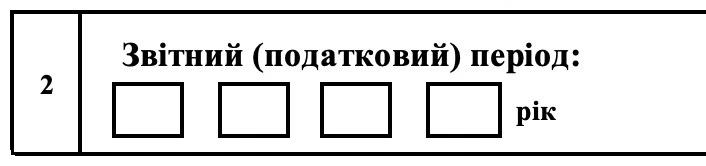

- треба замість звітного року заповнити «Звітний (податковий) період, що уточнюється:», тобто вказати рік, у якому допущена помилка;

- такий же рік треба вказати й у полі ««Звітний (податковий) період»;

- заповнити «Реєстраційний номер документа, який уточнюється3». Цей номер можна знайти в меню «Перегляд звітності» приватної частини Електронного кабінету, що надає можливість переглядати раніше подані декларації;

- розділи ІІ–V декларації теж заповнюються. Для цього переносяться всі дані, які були у декларації, яка виправляється, але вже без помилок. Тобто наводяться правильні дані;

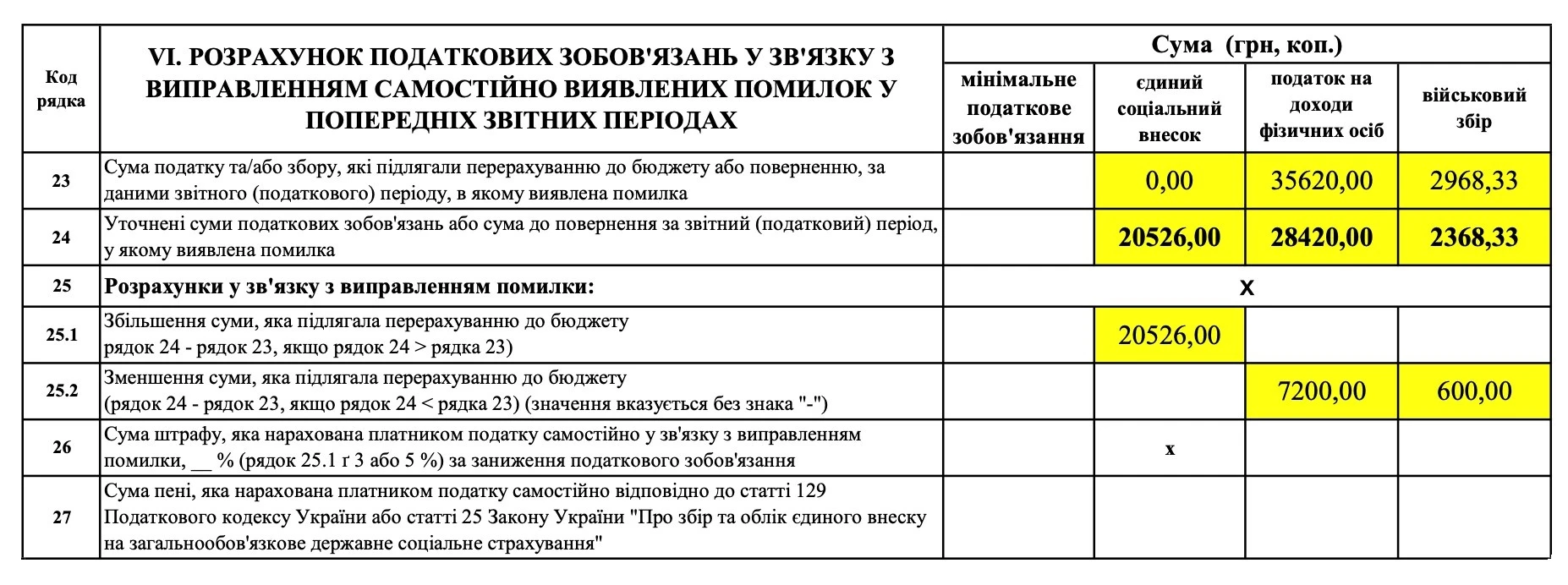

- заповнюється розділ IV з розрахунком сум відхилень між правильними даними () та помилковими даними щодо ПДФО, військового збору (ВЗ), єдиного соціального внеску (ЄСВ) та мінімального податкового зобов’язання (МПЗ), якщо такі є. Ці відхилення

У результаті відхилень щодо ПДФО, ВЗ та ЄСВ може виникнути:

- переплата (ряд. 25.2). Сума зазначається без знака «–». Таку різницю можна зарахувати в рахунок сплати відповідних платежів у майбутньому або ж повернути на банківський рахунок. В останньому випадку треба заповнити розділ VII декларації, у якому вказати реквізити банківського рахунку, на який ДПС має повернути кошти;

- недоплата (ряд. 25.1). Цей рядок буде порожнім, якщо сталася переплата. Однак за наявності недоплати треба ще й подумати й про заповнення рядків нижче для «самоштрафу» та пені.

Яка відповідальність за «самовиправлення» помилки у декларації про доходи

На сьогодні діє звільнення від «самоштрафу», якщо виправляються помилки за звітні періоди, які припадають на період дії воєнного стану (п. 69.1 підрозд. 10 Перехідних положень Податкового кодексу України, далі — ПК). Це ж саме стосується й податкової пені. Якщо впродовж воєнного стану виправляються «довоєнні» періоди, то «самоштрафу» та пені не повинно бути теж.

Однак умовою такого звільнення є обов’язкова сплата суми такої недоплати до бюджету. Така сплата відбувається до або під час подачі уточнюючої декларації. Якщо помилка виправляється через поточну декларацію, то сума недоплати сплачується разом при сплаті платежів за поточний період.

За інших часів, коли звільнення не було, то у разі недоплати ПДФО та ВЗ заповнювалися такі рядки розділу VI:

- «самоштраф» (ряд. 26). Розраховується як 3% від суми недоплати (уточнююча декларація) або 5% від суми недоплати (поточна декларація);

- податкова пеня (ряд. 27). Рахується за правилами пп. 129.1.3 ПК та п. 129.4 ПК. Пеня нараховується після спливу 90 к. днів, наступних за останнім днем граничного строку сплати податкового зобов’язання, та становить 100% річних облікової ставки НБУ, діючої на кожний такий день.

Щодо ЄСВ, то «самоштраф» за ним не нараховується, оскільки «штрафний» п. 50.1 ПК на ЄСВ не поширюється, тому в уточнюючій декларації штраф і пеня з ЄСВ не відображаються. Вони нараховуються ДПС. Детальніше — читайте Штраф за несплату ЄСВ у 2025 році.

Перейти можна як із загальної системи оподаткування на спрощену, так і навпаки. Супроводжують це перехідні операції, коли частина операції, як-от відвантаження товару, відбувається за однієї системи оподаткування, а оплата — вже за іншої. Розповімо, як їх оподатковувати єдиним податком, податком на прибуток і ПДВ

Чи треба подавати додатки до уточнюючої декларації про доходи

Так, треба, якщо помилка була саме у додатку. Якщо ж у додатку помилки не було, то його до уточнюючої декларації подавати не треба (роз’яснення ДПС 201.06 ЗІР).

Приклад виправлення помилки у Додатку Ф2 декларації про доходи для ФОП

ФОП після подачі декларації виявив, що за 2024 рік міг нарахувати не 60000 грн амортизації основних засобів, а 100000 грн. Таким чином, він може збільшити витрати на 40000 грн, що зменшить суму:

- ПДФО — на 7200 грн (=40000 грн × 0,18);

- ВЗ — на 600 грн (=40000 грн × 0,015).

ФОП вирішив подати уточнюючу декларацію, а суму переплати ПДФО та ВЗ, яка утворюється внаслідок такої подачі, віднести у рахунок наступних платежів Це значить, що розд. VII з банківськими реквізитами в уточнюючій декларації залишається незаповненим.

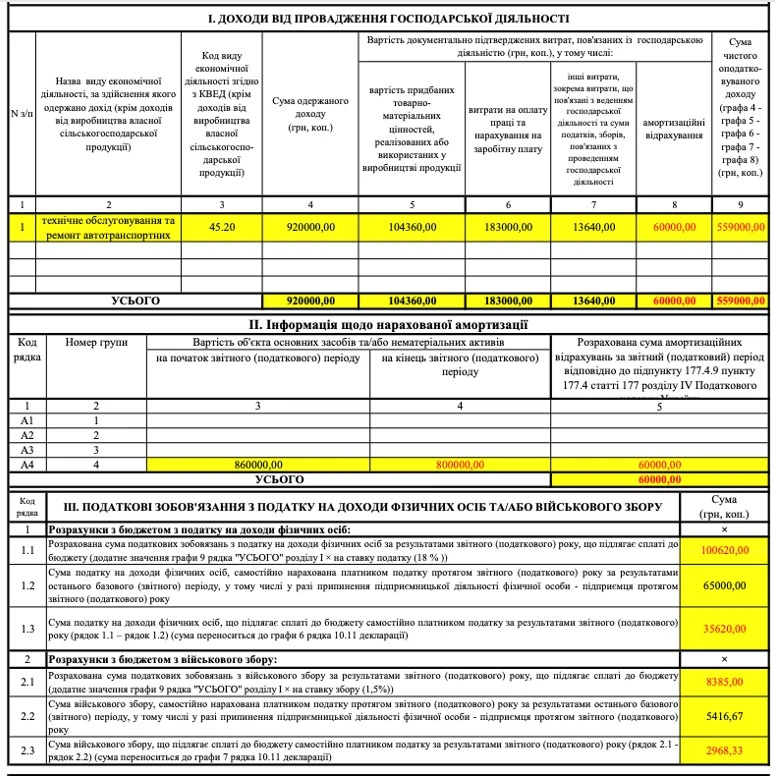

У поданій декларації за 2024 рік фрагмент Додатка Ф2 виглядає так (цифри з помилкою — червоного кольору):

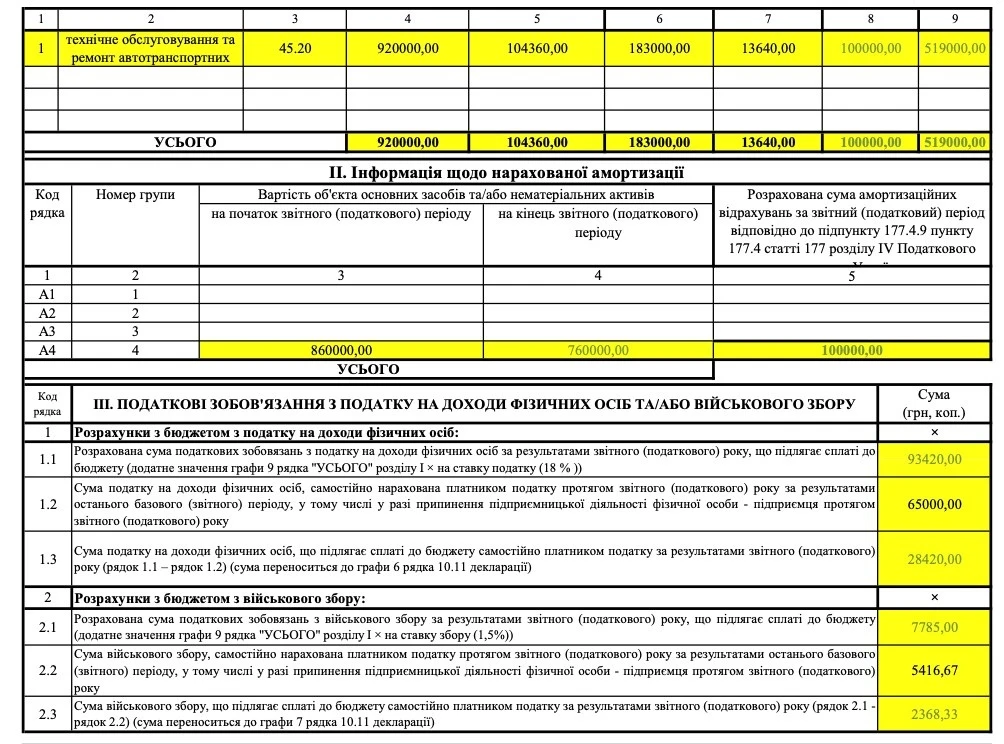

Цей же виправлений фрагмент (виправлені цифри — зеленого кольору) виглядає так:

Заповнений за цими даними розділ VI основної частини декларації виглядає так:

Повністю вся уточнююча декларація наведена у файлі нижче.

Приклад виправлення помилки з ЄСВ у декларації про доходи для ФОП

Продовження ситуації з минулого прикладу, але ФОП вирішив, що ще й треба було за 2024 рік сплатити ЄСВ, а тому до уточнюючої декларації додав Додаток ЄСВ1. Заповнюється такий додаток, як і звичайно, окрім верхньої частини (тип декларації, звітний період). Фрагмент цього заповненого додатка наведений нижче.