Форма 20-ОПП: актуальний зразок і порядок заповнення

Оновлена форма 20-ОПП 2025

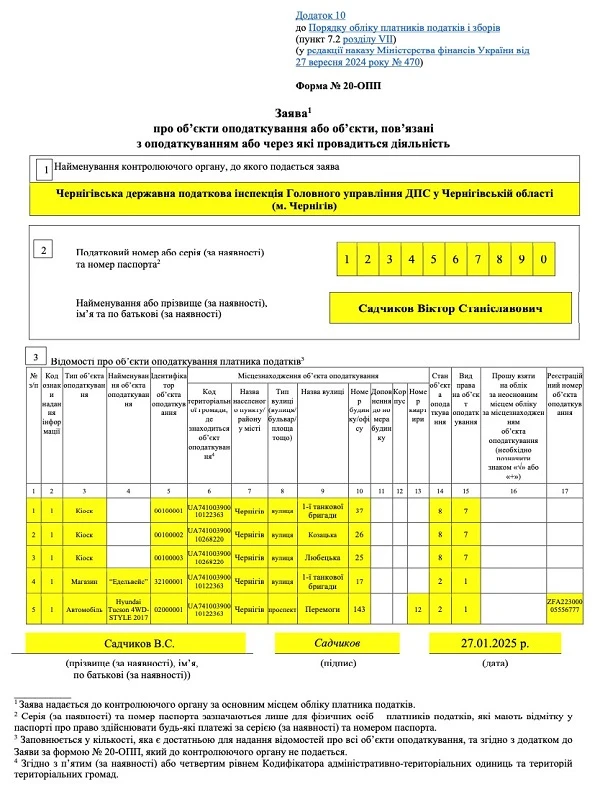

Форма № 20-ОПП міститься у Додатку 10 до Порядку обліку платників податків і зборів, який затверджений наказом Мінфіну від 09.12.2011 № 1588 (далі – Порядок № 1588). Повна назва цього документа, 20 опп – це «Заява про об’єкти оподаткування або об’єкти, пов’язані з оподаткуванням або через які провадиться діяльність» (далі – форма 20-ОПП).

Останні зміни до форми 20-ОПП та Порядку № 1588 були внесені наказом Мінфіну від 27.09.2024 № 470 (далі – Наказ № 662), що набув чинності 25 листопада 2024 року. Назва форми 20-ОПП була дещо змінена: стала «Заява…», а до цього була – «Повідомлення…».

Саме ж наповнення форми 20-ОПП бланк практично не змінилась, за виключенням граф 8-13, що є розширеним варіантом графи «Місцезнаходження об’єкта оподаткування (вулиця, номер будинку/офіса/квартири)» колишньої форми. Цю одну графу розбили на цілих 6:

- графа 8 «Тип вулиці (вулиця/бульвар/площа тощо)»;

- графа 9 «Назва вулиці»;

- графа 10 «Номер будинку/офісу»;

- графа 11 «Доповнення до номера будинку»;

- графа 12 «Корпус»;

- графа 13 «Номер квартири».

Всі ці графи поєднали у групі «Місцезнаходження об’єкта оподаткування». Крім того, у цю групу були приєднані дві графи зліва, а саме:

- графа 6 «Код територіальної громади, де знаходиться об’єкт оподаткування»;

- графа 7 «Назва населеного пункту/району у місті».

📌 Нові можливості в роботі бухгалтера — гайд

Як наслідок, кількість граф у формі з 12 зросла до 17.

Фактично 20-ОПП порядок заповнення форми майже не змінився, крім того, що місцезнаходження тепер доведеться записувати структуровано – за елементами адреси у кількох колонках замість однієї. Можливо, такі зміни пов’язані з тим, що платники податків не точно вказували раніше адресу об’єктів оподаткування, або забезпечення кращого пошуку та ідентифікації таких об’єктів у базі даних ДПС.

Крім того, були внесені зміни до п. 8.4 Порядку № 1588. Відтепер там є уточнення, що коли подається заява 20 опп в електронному вигляді через технічні засоби комунікації, то мають дотримуватись вимоги відповідного законодавства про електронний документообіг та електронний підпис.

Оновлена форма в електронному кабінеті має код J(F)1312006.

Увага! Зараз діє форма 20-ОПП з оновленим представленням даних про місцезнаходження об’єкта оподаткування.

Тримайте рекомендації податківців щодо порядку заповнення форми № 20-ОПП. Вони допоможуть уникнути помилок, коли зазначаєте місцезнаходження об’єктів оподаткування у формі № 20-ОПП, яку подаєте в електронному вигляді

Хто подає форму 20-ОПП

Форма 20-ОПП подається всіма без виключення платниками податків, як юрособами, їхніми відокремленими підрозділами (філіями), так і фізособами-підприємцями (ФОП) незалежно від системи оподаткування. Форму 20-ОПП фоп подають і спрощенці, і загальники. Особливо актуальною для ФОП вона стала, коли стали обов’язковими касові апарати (РРО/пРРО) для груп 2-3 єдиного податку. Для реєстрації РРО необхідно спершу подати інформацію про торгову точку у формі 20-ОПП для фоп.

Увага: реєстрація РРО на торгову точку потребує подачі форми 20-ОПП.

Вимога інформувати ДПС є щодо (абз. 1 п. 63.3 Податкового кодексу України, далі – ПК):

- об’єктів оподаткування;

- об’єктів, які пов’язані з оподаткуванням;

- об’єктів, через які провадиться діяльність.

Такі об’єкти не обов’язково мають бути у власності – достатньо наявності права користування. Наприклад, якщо легковий автомобіль чи земельна ділянка орендуються або передані в оренду, – теж треба подавати форму 20-ОПП, про що прямо зазначено у абз. 2 п. 8.4 Порядку № 1588.

Увага: форму 20-ОПП подають не тільки юрособи, але й ФОП, у т.ч. єдинникам.

Якщо форму 20-ОПП подав відокремлений підрозділ, то головне підприємство уже не повинно зазначати інформацію про вже подані об’єкти у своїй власній формі 20-ОПП.

Чи треба заново подавати форму 20-ОПП після її оновлення

Ні, не потрібно. Про об’єкти оподаткування або об’єкти, пов’язані з оподаткуванням або через які провадиться діяльність, про які платниками податків вже було повідомлено ДПС до прийняття змін, повторно повідомляти шляхом подання заяви за оновленою формою № 20-ОПП не потрібно (роз’яснення ДПС).

20-ОПП: типи об’єктів оподаткування

Інформувати треба тільки про майнові об’єкти, які приносять дохід платнику податків. Виходить, що включати до 20-ОПП такі об’єкти як податок на прибуток, дохід, товари не потрібно, хоча вони також у ПК називаються «об’єкти оподаткування». Це ж саме стосується банкоматів, розташованих на території платника податку (роз’яснення ДПС 116.11 ЗІР). Не потрібно наводити інформацію й про грошові кошти. Це теж об’єкти оподаткування, але про них податківці дізнаються у відповідних деклараціях. Що саме включати до 20-ОПП можна знати у Довіднику об’єктів оподаткування (Довідник типів об’єктів оподаткування на сайті ДПС).

Увага: форма 20-ОПП бланк відображає інформацію про майнові об’єкти як власні, так і орендовані.

Приклади типів об’єктів оподаткування для форми 20-ОПП: автомобіль, автомийка, автотранспорт, автосалон, банкетний зал, баня, бар, бутик, буфет, земельна ділянка, кабінет, кафе, магазин, манікюрний салон, офіс, тренажерний зал, стоматологічний центр та ін.

Увага: Довідник типів об’єктів оподаткування має рекомендаційний характер.

Якщо у Довіднику типів об’єктів оподаткування потрібного типу немає, то можна вказати його самостійно. Це не вважається помилкою. Згаданий Довідник не є нормативно-правовим актом, а носить рекомендаційний характер. Про це прямо сказано в Узагальнюючій податковій консультації Мінфіну, яка затверджена наказом Мінфіну від 12.01.2022 № 7 (далі – УПК № 7). У даному роз’ясненні чимало питань присвячено застосуванню форми 20-ОПП та заперечується можливість штрафу за неправильне визначення типу об’єкта оподаткування. Однак відповідна графа 3 форми 20-ОПП обов’язково має бути заповнена.

На які облікові моменти зважити і як внести зміни до облікової політики

Чи сплачується податок за об’єктами з форми 20-ОПП

Не обов’язково. До форми 20-ОПП потрапляють майнові об’єкти, які:

- генерують дохід для суб’єкта господарювання;

- або ті, за якими потенційно може сплачуватися податок на майно (але це не означає, що він за ними дійсно сплачується).

Виходить, що навіть якщо платник податків має звільнення від сплати податку, то все одно зазначити такий об’єкт у формі 20-ОПП треба. Наприклад, у ситуації з платниками єдиного податку, земельних ділянок і земельного податку.

20-ОПП правила заповнення досить розмиті, тому краще обов’язково відображати інформацію про:

- все нерухоме майно – земельні ділянки, будівлі, споруди тощо, включаючи майно яке орендується та здається в оренду;

- рухоме майно – службовий транспорт (використовується у діяльності, яка приносить дохід);

- точки продажу товарів – інакше не вийде зареєструвати РРО. Нагадуємо, що інформування про господарську одиницю, де буде використовуватися касовий апарат (магазин, кафе тощо) – це необхідна умова його реєстрації.

Щодо згаданого вище Довідника, то він не вважається вичерпним переліком об’єктів оподаткування. Податківці хочуть, щоб суб’єкт господарювання сам вносив у форму 20-ОПП об’єкт, який пов’язаний з оподаткуванням податками та зборами, навіть, якщо він відсутній у згаданому Довіднику.

Форма 20-ОПП бланк: укрупнення інформації

Насьогодні діють розширені можливості щодо укрупнення даних (п. 8.4 Порядку № 1588):

- за автомобілями – однотипні автомобільні транспортні засоби (за видом, використанням, станом та видом права власності) можна навести як один об’єкт «автомобіль»;

- об’єкти розташовані за одною адресою, наприклад офіс, склад, склад-магазин – тоді можна вказати лише одне з типів найменувань. Наприклад, тільки «офіс». Також можна об’єднати частини приміщень, які здаються в оренду, але розташовані за одно адресою (кімнати, офіси, квадратні метри).

Під укрупнення також потрапляють приміщення та газовий котел для його обігріву, паливний генератор для відновлення електроенергії у такому приміщенні. Якщо приміщення було вказане у формі 20-ОПП, то окремо подавати інформацію про котел та/або генератор не потрібно, навіть при їхньому подальшому встановленні (УПК № 7).

Винятки, коли укрупнювати не можна:

- за автомобілями – пункти пересувної роздрібної торгівлі, громадського харчування або послуг, інших ніж пасажирські та вантажні перевезення;

- надання інформації про об’єкти рухомого та нерухомого майна, які підлягають реєстрації, наприклад земельні ділянки, об’єкти нежитлової нерухомості. Такі об’єкти у відповідному держоргані отримують реєстраційний номер. У формі 20-ОПП тоді зазначається інформація і про земельну ділянку, і про об’єкти нерухомості на ній окремо. Якщо декілька земельних ділянок, то їх теж наводимо окремо;

- об’єкти розташовані за різними адресами. Наприклад, два склади за різними адресах.

Зверніть увагу, що якщо земельні ділянки, об’єкти нерухомості не мають з тих чи інших причин номерів, то тоді форму 20-ОПП слід подати у паперовому вигляді разом з документом, який підтверджує реєстрацію таких об’єктів у держоргані.

Роботодавці, інформація про яких в ЄДР не актуальна, мають оновити свої дані. Закон № 4412 змінив встановлений порядок обміну інформацією між працівником і роботодавцем і зобов’язав усіх учасників трудових процесів оновити свої контактні дані. Експерт підкаже, що саме і в які строки має зробити роботодавець, аби не порушити оновлених правил

Форма 20-ОПП: штрафи

Форма 20-ОПП – це не декларація та не визначає узгоджене податкове зобов’язання. Отже, форма 20-ОПП не призведе до штрафних санкцій за несплату податків. Однак, якщо взагалі не подати форму 20-ОПП або не включити до неї всі об’єкти, то це уже порушенням обов’язку платника податків щодо подання заяв або документів для взяття на облік у відповідному органі ДПС, подання інформації про реєстрацію змін місцезнаходження, внесення змін до облікових даних (п. 117.1 ПК, роз’яснення ДПС 116.12 ЗІР).

Розміри штрафу за неподання форми 20-ОПП (п. 117.1 ПК):

- 340 грн – ФОП та особи, які здійснюють незалежну професійну діяльність (повторне порушення впродовж року – 680 грн);

- 1020 грн – юридичні особи (повторне порушення впродовж року – 2040 грн).

Якщо платник податку взагалі ніколи не подавав форму 20-ОПП, а таке можливо, якщо він був створений до її набуття чинності, тобто до 14.01.2011, то її також треба подати, хоча строк подачі для таких платників податків невизначений (роз’яснення ДПС 116.11 ЗІР).

Форма 20-ОПП: термін подання

Форма 20-ОПП подається впродовж:

- 10 робочих днів після реєстрації, створення чи відкриття об’єкта оподаткування (п. 8.4 Порядку № 1588);

- 10 робочих днів після змін, що відбулися, наприклад у разі зміни відомостей про об’єкт оподаткування, тобто зміни його типу, місцезнаходження, найменування, стану чи його вибуття (роз’яснення ДПС 116.11 ЗІР, п. 8.5 Порядку № 1588);

- 10 робочих днів після зняття з реєстрації суб’єкта господарювання. Даний строк взагалі-то законодавчо не визначений, але ДПС наполягає саме на ньому.

Відлік строку починається з дати відповідних документів, наприклад з дати оформлення договору купівлі-продажу чи дати держреєстрації договору оренди (роз’яснення ГУ ДПС у Рівненській області).

Форма 20-ОПП: як і куди подається

Форма 20-ОПП подається тільки за основним місцем обліку платника податків. Її можна подати (п. 8.4 Порядку № 1588):

- у паперовій формі – надіслати поштою або занести особисто чи через уповноважену особу. Заповнюється або шляхом роздрукування уже з готовим текстом на принтері або у бланк 20-ОПП заносяться друковані літери;

- в електронній формі – через електронний кабінет платника податків або через певні комп’ютерні програми.

Подання форми 20-ОПП, коли є відокремлений підрозділ

Маючи відокремлений підрозділ (філію, представництво) підприємству слід стати на облік за неосновним місцем діяльності та подати за таким місцем форму 20-ОПП з інформацією про такий підрозділ. Також за неосновним місцем слід подати форму 20-ОПП, якщо за іншим місцем є певне майно, об’єкти оподаткування, або які пов’язані з оподаткуванням, або через які провадиться діяльність.

При цьому дублювати інформацію про подані об’єкти оподаткування за основним місцем обліку, тобто повторно подавати форму 20-ОПП, не потрібно.

Однак є виняток, коли відокремлений підрозділ має самостійно від себе подавати форму 20-ОПП. У такому разі мають дотримуватися такі умови (див. УПК № 7):

- самостійне ведення бухобліку відокремленим підрозділом;

- у підрозділу відокремлений баланс;

- підрозділ зареєстрований у ЄДР;

- підрозділу делегований обов’язок нараховувати та сплачувати ПДФО за найманих у ньому працівників.

Якщо згадані умови не дотримуються – форму 20-ОПП за неосновним місцем має подати головне підприємство.

Форма 20-ОПП: зразок заповнення

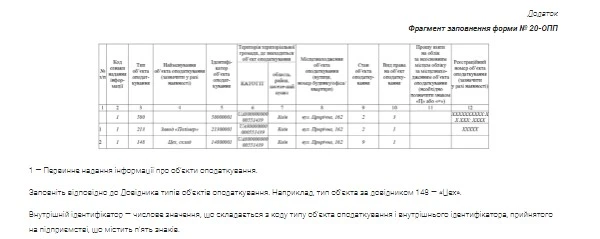

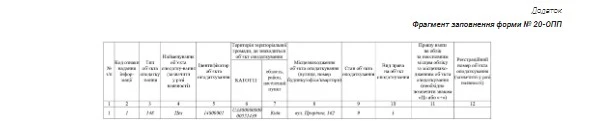

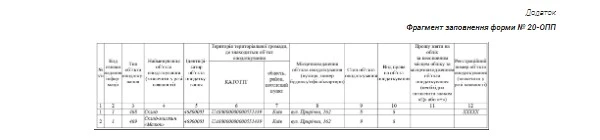

Зразок заповнення 20-ОПП. При заповненні форми 20-ОПП для кожного об’єкта використовується окремий рядок. Форма 20-ОПП приклад заповнення: як заповнити? Занести до форми треба все, що є у власності, користуванні, оренді тощо. Можливим також є укрупнення інформації, наприклад «офісний центр» замість окремих офісів тощо. Однак у разі різного місцезнаходження так чинити не можна. Приклад заповнення 20-ОПП форми за кожною графою наведено в таблиці нижче.

ФОРМА 20-ОПП ПОРЯДОК ЗАПОВНЕННЯ 2025 | ||

№ | Назва графи | Як заповнити |

1 | № з/п | Просто вказується номер рядка, в якому розташована інформація щодо об’єкта. При повторному поданні зазначаються всі об’єкти оподаткування. При такому поданні – тільки нові об’єкти оподаткування або об’єкти, за якими відбулися зміни |

2 | код ознаки надання інформації | Вказується тільки цифровий код, який значить таке: «1» – первинне надання інформації про об’єкти оподаткування;

Код «1» використовується при подачі інформації про нові об’єкти |

3 | тип об’єкта оподаткування | Зазначається тип об’єкта. Перелік типів знаходиться в уже згаданому Довіднику типів об’єктів оподаткування від ДПС. За відсутності певного типу об’єкта у Довіднику його все одно треба зазначити, визначивши його назву самостійно. Може бути використаний принцип укрупнення. Податківці допускають віднесення об’єкта до наявного у суб’єкта господарювання типу об’єкта оподаткування, який найбільш відповідає визначенню місця знаходження/зберігання такого обладнання чи іншого об’єкта. Наприклад, «верстат», «технологічне обладнання», «технічні агрегати» можливо віднести до таких об’єктів, як «148 – цех», «587 – виробнича ділянка», «325 – майстерня», «327 – майстерня швейна» (роз’яснення ДПС 116.11 ЗІР) |

4 | найменування об’єкта оподаткування | Вводиться назва об’єкта, якщо він таку має. Наприклад, ТРК «Голівуд» (торговельно-розважальний комплекс «Голлівуд») або модель автомобіля: Ford Fiesta COMFORT PLUS 2018. Якщо дані щодо автомобілів чи іншим об’єктам наводите укрупнено, то тоді просто вказується тип об’єкта, наприклад «автомобіль». Їхню кількість при цьому слід зазначити у гр. 17 «Реєстраційний номер об'єкта оподаткування» (п. 8.4 Порядку № 1588). Однак можна й не укрупнювати і тоді навести кожну автівку окремо |

5 | ідентифікатор об’єкта оподаткування | Наводиться числове значення, яке складається з 2-х частин – коду типу об’єкта оподаткування і внутрішнього 5-значного ідентифікатора, що прийнятий самим платником податку. Перший код беремо з уже згаданого довідника, наприклад, спортивний зал має код 618 (кол. 1 довідника). Його внутрішній номер буде 00001 (так як він лише один у суб’єкта господарювання). Виходить, що треба вказати «61800001». Для 3-го кіоска суб’єкта господарювання код буде «00100003» і т.д. Якщо потрібний тип відсутній у Довіднику типів об’єктів оподаткування, то краще не дописувати нові (наприклад, «717»), так як ДПС постійно оновлює довідник та вводить нові коди й пізніше просто ваш код буде зайнятий і виде двозначність (насьогодні у довіднику 716 об’єктів). Рекомендується зазначити тоді об’єкт з кодом «000». Наприклад, «00000001» – «торговельно-розважальний комплекс», який якраз відсутній у довіднику. Інший шлях виходу з ситуації – вказувати найближчий за змістом об’єкт, наприклад, «50400001» – «торговий комплекс». Про рекомендаційний характер Довідника вказано в УПК № 7 |

– | територія територіальної громади, де знаходиться об’єкт оподаткування: | |

6 | код КАТОТТГ | Вводиться цифровий код, який міститься у Кодифікаторі адміністративно-територіальних одиниць і територій територіальних громад. За роз’ясненням ДПС використовується при заповненні 4-й та 5-й рівень кодифікатора. У ньому 4-й рівень – це місто, село, селище, а 5-й – райони у містах. Окремі рахунки місцевих бюджетів для кожного району залишилися у Києві та в Кривому Розі. Тому в 20-ОПП слід зазначати код за КАТОТТГ районів цих міст (відповідно до розташування об’єктів оподаткування). Коди районів містяться у колонці «Додатковий рівень» (у кодифікаторі це категорія об’єкта «В»). Наприклад, для м. Києва використовуються:

За всіма іншими містами України з районним поділом колонка «Додатковий рівень» не застосовується |

7 | область, район, населений пункт | Зазначається адреса об’єкта оподаткування у частині назви населеного пункту, району, області. Якщо місто обласного значення, а також м. Київ, то можна взагалі вказати лише саме місто |

8-13 | місцезнаходження об’єкта оподаткування | у цій групі граф вказується решта адреси місцезнаходження об’єкта, що не була вказана в гр. 7, тобто у частині назви вулиці, номеру будинку, його корпусу і т.д. |

14 | стан об’єкта оподаткування | Зазначається цифровий код стану об’єкта:

Код «4» відсутній |

15 | вид права на об’єкт оподаткування | вказується цифровий код, на яких правах знаходиться об’єкт у суб’єкта господарювання:

|

16 | прошу взяти на облік за неосновним місцем обліку за місцезнаходженням об’єкта оподаткування | ставиться відмітка, якщо існує необхідність взяти об’єкта на облік за не основним місцем обліку («+» або «˅») |

17 | реєстраційний номер об’єкта оподаткування | Якщо реєстраційний номер існує, то вказується й він. Це можуть бути, наприклад, кадастровий номер – для земельної ділянки, номер кузова транспортного засобу – для легкового автомобіля тощо |

Форма 20-ОПП порядок заповнення: поширені запитання щодо заповнення форми

За допомогою таблиці нижче можна знайти відповіді на деякі поширені питання, які пов’язані з заповненням форми 20-ОПП.

| ЗАПОВНЕННЯ ФОРМИ № 20-ОПП В РІЗНИХ СИТУАЦІЯХ | |

| як заповнювати код КАТОТТГ у формі № 20-ОПП | |

| чи укрупнювати інформацію у формі № 20-ОПП про приміщення, які орендуються за однією адресою | |

| чи можна подати 20-ОПП в електронній формі через Електронний кабінет | |

| як заповнити розділ 3 заяви за формою № 20-ОПП | |

Бухгалтер без знань — як калькулятор без батарейки. Вища школа Головбуха підзаряджає: освіта онлайн у зручний час і будь-де ⚡

Окремі випадки подання форми 20-ОПП

Окрім заповнення у стандартних ситуаціях також зазирнемо в окремі ситуації з подачею форми 20-ОПП (див. таблицю нижче).

Увага: форма 20-ОПП подається і орендарем, і орендодавцем.

ВИПАДКИ ПОДАЧІ ФОРМИ 20-ОПП | ||

Ситуація | Чи треба подавати форму 20-ОПП | Що слід зазначити у формі 20-ОПП |

об’єкт основних засобів наданий (отриманий) в оренду | так | Це зміна стану, а також, можливо, місцезнаходження об’єкта. Форму подають як орендар, так і орендодавець. У гр. 14 щодо стану об’єкта оподаткування сторони зазначають:

|

переукладання договору оренди | може бути | Якщо договір оренди переукладається щодо того самого об’єкта, то слід зважати на те, чи було повернення об’єкта назад орендарю. Критерієм може бути складений акт повернення. Якщо ж такого немає, то ще слід зважити на дати колишнього та нового договору оренди:

|

перейменування назви вулиці, міста | так | це зміна відомостей про об’єкт оподаткування, зокрема його місцезнаходження (роз’яснення ДПС 116.11 ЗІР) |

зміна відомостей про об’єкт оподаткування | так | Форма 20-ОПП подається тільки щодо об’єкта оподаткування щодо якого сталися зміни. У разі зміни типу об’єкта оподаткування (гр. 3) інформацію подається 2-ма рядками:

Якщо об’єкт не закривається, то інформація щодо нього йде одним рядком: у гр. 2 заноситься «3 – зміна відомостей про об’єкт оподаткування» |

закриття об’єкта оподаткування, в т.ч. через припинення діяльності платника податків | так | заповнення відбувається таким чином:

|

виправлення помилок | так | Подається форма з виправленими даними. У гр. 2 вказується код «3 – зміна відомостей про об’єкт оподаткування» (роз’яснення ДПС 116.11 ЗІР). Також подається супровідний лист, в якому зазначається про виправлення помилки |

придбання/оренда малоцінних необоротних матеріальних активів (МНМА) | ні | тут може бути застосований принцип укрупнення об’єктів оподаткування, так як МНМА, як правило, мають незначний розмір та зберігаються на складі, в магазині чи іншому приміщенні, щодо яких уже подавалася форма 20-ОПП |

здавання в оренду частини приміщення | так | Форма подається навіть, якщо на будівлю чи загальне приміщення вже подавалася форма 20-ОПП. Після здачі частини приміщення в оренду виникає новий об’єкт оподаткування, якому слід присвоїти свій ідентифікаційний номер у гр. 5 (на кожний об’єкт оренди). Також форму 20-ОПП подає й орендар (орендарі) |

ФОП надає послуги через Інтернет з власної квартири | так | Якщо місце проживання ФОП є місцем провадження підприємницької діяльності, або пов’язане із здійсненням такої діяльності, то ФОП подає до ДПС заява № 20-ОПП на загальних підставах. При цьому місце проживання подається як про об’єкт оподаткування. Тоді тип об’єкта оподаткування зазначається «682 квартира», «685 житловій будинок», «293 котедж» тощо. У гр. 15 заяви № 20-ОПП вказується вид права на об’єкт оподаткування (право власності, володіння, користування тощо), який визначений відповідним правовстановлювальним документом (документами). Такі роз’яснення даються ГУ ДПС у Львівській області. Якщо ФОП не є власником квартири, а у ній просто прописаний як член сім’ї, то можна рекомендувати у гр. 15 зазначити код «3» (право користування (сервітут, емфітевзис, суперфіцій), так як:

|

* МНМА – це основні засоби, які мають вартість до 20 тис. грн | ||

Форма 20-ОПП: зразок заповнення 2025

Форма 20-ОПП бланк та приклад її його заповнення для новоствореного суб’єкта господарювання (ФОП) додаються до консультації. За прикладом ФОП має у власності магазин та автомобіль, а також орендує 3 кіоски.