Податкова знижка 2025: приклади, строки подання декларації та перелік витрат

Податкова знижка з ПДФО: порядок надання у 2025 році

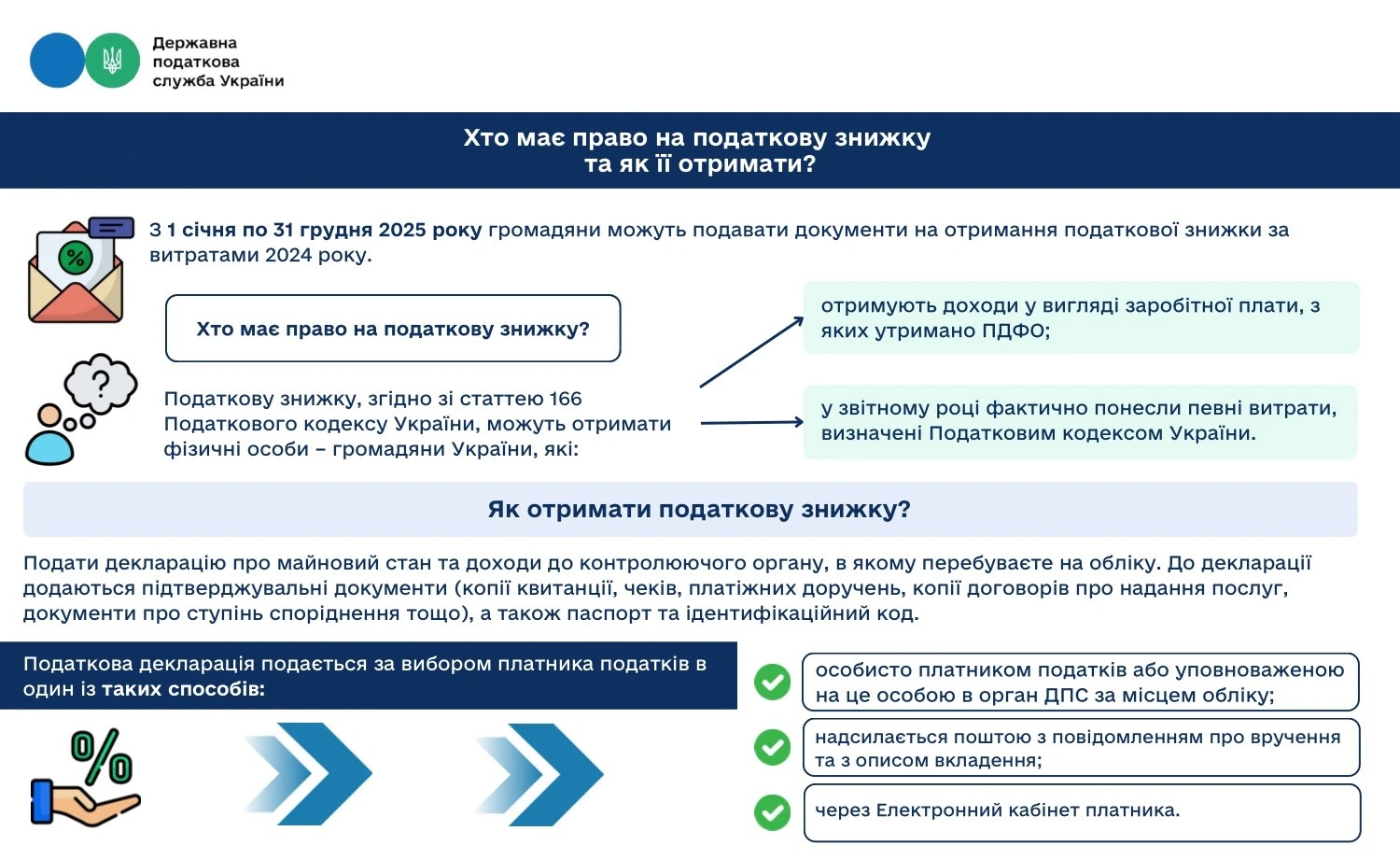

Податкова знижка — це різниця, яка утворюється внаслідок перерахунку суми ПДФО за повний рік шляхом зменшення зарплатного доходу працівника на певні дозволені витрати. Щоб отримати податкову знижку, потрібно подати річну декларацію про доходи з заповненими графами щодо податкової знижки.

Отримати податкову знижку можуть лише ті, хто отримував протягом хоча б якогось періоду року заробітну плату. Разом з тим, можуть бути й інші доходи, наприклад від оренди чи продажу рухомого і нерухомого майна.

Податкова знижка для фізичних осіб

Податкову знижку не можуть отримати військовослужбовці, оскільки у них замість зарплати — грошове забезпечення (ЗІР, категорія 103.06, роз’яснення ГУ ДПС у Житомирській області).

Зверніть увагу, що:

- податкову знижку розраховує та подає декларацію сам працівник. Бухгалтерія тільки надає працівнику довідку про доходи;

- податкова знижка та перерахунок ПДФО у кінці року (пп. 169.4.3 Податкового кодексу України, далі — ПК) — це зовсім різні речі. Податкова знижка на перерахунок не впливає. Однак перерахунок впливає на податкову знижку, адже працівник у довідці має отримати суму нарахованих доходів і ПДФО, який був сплачений до бюджету. Отже, давати працівнику будь-які довідки про доходи за рік бухгалтеру слід уже після перерахунку.

На військовий збір податкова знижка не поширюється. Вона стосується тільки ПДФО.

Увага: У 2025 році подається декларація на отримання податкової знижки за 2024 рік.

Податкова знижка 2025: які витрати дають право отримати знижку

Повний перелік витрат, які дозволяється включати для розрахунку податкової знижки, наводить пункт 166.3 ПК.

ПОДАТКОВА ЗНИЖКА: ВИТРАТИ 2025 | |

Витрати, які можна включати в розрахунок податкової знижки | Зауваження/обмеження |

Найпопулярніші знижки: | |

проценти, сплачені за користування іпотечним житловим кредитом | Існують обмеження щодо суми (п. 175.2 ПК). Також іпотечна квартира, будинок тощо мають бути визначені як основне місце проживання платника (п. 175.1 ПК). При цьому податкова знижка поширюється на зарплатний дохід за весь рік, у якому таке житло стало основним місцем проживання |

навчання (свого та/або члена сім’ї першого ступеня споріднення*) | Зараховується плата на навчання у вітчизняних професійних (професійно-технічних) та вищих навчальних закладах. Також під податкову знижку потрапляє плата з навчання у вітчизняних дошкільних, позашкільних, загальних середніх навчальних закладах (пп. 166.3.3 ПК). Наприклад, підходить оплата перебування дитини у дитячому садку (дошкільний навчальний заклад). Однак увага: податкову знижку може отримати той, хто платить. Якщо син/донька заплатять самостійно від свого імені — податкову знижку можуть отримати лише вони. Звичайно, якщо у них були доходи у вигляді зарплати |

страхові платежі з довгострокового страхування життя або пенсійного страхування | Це можуть бути платежі за страхування життя страховій компанії, пенсійні внески до недержавного пенсійного фонду, банку. Умови: така компанія має бути резидентом України та сплачуються вони за договором довгострокового страхування життя. Підходить також банківський пенсійний рахунок та пенсійний контракт (детальніше — див. пп. 166.3.5 ПК) |

Інші знижки: | |

пожертвування, благодійні внески (сума коштів або вартість майна), які були надані неприбутковим організаціям | Неприбуткові організації на дату здійснення таких дій мають відповідати своєму неприбутковому статусу. Також розмір таких внесків обмежується 4% загального оподатковуваного доходу платника ПДФО за звітний рік (пп. 166.3.2 ПК) |

податкова знижка за лікування платника податку чи члена родини першого ступеня споріднення (увага: існує лише «на папері» й не діє) | Сюди належать придбання ліків, протезів, донорських органів, донорської крові, вартість платних послуг з реабілітації. Винятки: протезування зубів, косметичне лікування та протезування (сюди ж також входять лікування та протезування зубів), аборти, лікування алкогольної залежності, лікування венеричних захворювань (більш детально — пп. 166.3.4 ПК). Однак норма пп. 166.3.4 ПК на практиці не діє (роз’яснення ЗІР, категорія 103.06.04) |

послуги репродуктивних технологій | Не більше 1/3 доходу платника податку за рік (пп. 166.3.6 ПК) |

державні послуги, пов’язані з усиновленням дитини | Наприклад, до таких витрат належить сплата державного мита (пп. 166.3.6 ПК) |

переобладнання транспортних засобів на використання біопалива | До таких видів палива належать біоетанол, біодизель, стиснутий і скраплений газ (пп. 166.3.7 ПК) |

будівництво, придбання доступного житла, у т.ч. на пільговий іпотечний житловий кредит | Щодо програми «Доступне житло» інформацію можна знайти на сайті Державного фонду сприяння молодіжному житловому будівництву (пп. 166.3.8 ПК) |

на оренду житла внутрішньо переміщеними особами | Вся орендна плата, але не більше 30 мінімальних зарплат на 1 січня. Умови: що немає житла поза межами окупованої території та бюджетних виплата на покриття проживання (пп. 166.3.9 ПК). Серед необхідних документів:

|

сума коштів або вартість лікарських засобів для надання медичної допомоги з метою запобігання поширенню в Україні COVID-19 | Сюди належать також вартість дезінфекційних засобів, антисептиків, розхідних матеріалів, засобів гігієни, продуктів харчування, які були передані благодійним організаціям, громадським об’єднанням або ж державним органам. Витрати включаються у повному обсязі (п. 11 підрозд. 1 Перехідних положень ПК). Однак увага: зараховуються лише лікарські засоби, які є у постанові КМУ від 09.12.2020 № 1319. |

* перший ступінь споріднення — це батьки, її чоловік/дружина, діти (як рідні, так і усиновлені) (пп. 14.1.263 ПК) | |

Найбільш популярні податкові знижки з ПДФО — на навчання, іпотеку та довгострокове страхування життя — розглянем далі більш детально.

Податкова знижка на навчання: правила у 2025 році

Правила отримання податкової знижки на навчання у 2025 році за 2024 рік:

- платник за навчання — це резидент України, а навчальний заклад — вітчизняний;

- особа-платник має мати податковий номер — обліковий номер реєстраційної картки платника податку, який в народі називають «ідентифікаційний код» (або відмітку в паспорті про його відсутність через релігійні переконання);

- особа-платник у 2024 році працювала за трудовим договором (контрактом) та отримувала доходи у вигляді зарплати;

- право на податкову знижку на інші роки не переноситься. Для того, щоб отримати податкову знижку за 2024 рік, треба подати декларацію до кінця 2025 року;

- знижку отримує той, хто платить. Це можуть бути або сама особа, що навчається, або ті особи, які перебувають у першому ступені споріднення (батьки, чоловік або дружина, діти). Немає значення розлучення батьків;

- батьки можуть платити за дітей тільки, якщо їхній вік не перевищує 23 роки (згідно з ч. 1 ст. 199 Сімейного кодексу України батьки зобов’язані утримувати дітей до досягнення ними 18 років, але якщо діти продовжують навчання, то їхній вік продовжується до 23 років). Якщо у 2024 році дитині тільки виповнилося 24 роки й були витрати на її навчання, то знижку ще можна отримати, але востаннє.

Увага: податкова знижка може бути надана лише тоді, коли були доходи у вигляді зарплати.

Наслідки вищенаведених умов такі:

- навчання у зарубіжних навчальних закладах, наприклад у Польщі, — податкової знижки немає;

- іноземець на податкову знижку на навчання права не має;

- якщо зарплати за 2024 рік не було — податкової знижки на навчання немає. На доходи ФОП, доходи за незалежною професійною діяльністю, доходи за договорами ЦПХ знижка не поширюється. Якщо особа ніде не працювала — теж знижки нема. Якщо ФОП окрім підприємницької діяльності десь ще й працював, то тоді він може отримати знижку за своїми зарплатними доходами;

- у 2025 році можна отримати податкову знижку тільки за 2024 рік, а не 2023 рік;

- навчальний заклад може бути будь-якої форми власності: державної, комунальної чи приватної;

- немає значення форма навчання: денна (стаціонар), заочна, вечірня, дистанційна;

- немає значення, чи була уже здобута освіта, який ступінь вищої освіти здобувається (молодший бакалавр, бакалавр чи магістр). Можна й на професійно-технічну освіту. Немає значення й кількість дипломів, можна й при отриманні освіти вдруге (підтверджує лист ДФСУ від 08.10.2015 № 9420/П/99-99-14-02-03-14);

- знижку можна брати й за плату за навчання в аспірантурі або докторантурі (доктор філософії — це третій рівень вищої освіти згідно сучасного Закону України «Про вищу освіту» від 05.09.2017 № 2145-VIII, це ж саме — про докторів мистецтва). Також знижку можна за навчання в інтернатурі, адже це обов’язково для медичної освіти;

- можна брати знижку за навчання одразу в декількох навчальних закладах;

- не можна отримати податкову знижку за навчання на курсах (наприклад, водійських чи бухгалтерських), за оплату певних тренінгів, дистанційні онлайн-курси, навіть якщо вони проводяться закладами вищої освіти чи професійно-технічними училищами, бо це не є послуги зі здобуття певного освітнього ступеня;

- платник податку має право на податкову знижку на суму витрат, понесених ним на користь закладу освіти за навчання на військовій кафедрі, оскільки він є здобувачем професійної військової освіти (роз’яснення ЗІР, категорія 103.06.03).

Увага: навчання у приватних навчальних закладах теж дає право на податкову знижку. Це може бути як заклад вищої освіти, так і дитячий садок чи школа.

Щодо навчання у закладах вищої освіти є ще такі нюанси:

- не входить до податкової знижки плата за перескладання певних предметів (це додаткові освітні послуги), придбання методичних матеріалів, якісь курси при навчальному закладі тощо.

Увага: останній день подачі декларації для отримання податкової знижки на навчання — 31 грудня 2025 року.

Розповімо, які саме програми зараз у чорному списку. Пояснимо мету таких заходів безпеки та можливі наслідки порушення заборони використання 1С-продуктів в Україні

Як розрахувати податкову знижку на навчання у 2025 році

Існує ще одне обмеження: витрати, які дають право на податкову знижку, мають не перевищувати оподатковуваний дохід платника податку. Тобто ви не можете отримати з бюджету більше, ніж туди сплатили ПДФО (військовий збір та ЄСВ в розрахунках участі взагалі не беруть). Як порахувати знижку за навчання?

Все просто:

- замовляємо у бухгалтерії довідку про доходи;

- беремо доходи у вигляді зарплати за рік (з довідки бухгалтерії);

- беремо загальну суму податкової соціальної пільги (ПСП) за рік, якщо вона була (з тієї ж довідки про доходи, — бухгалтера треба попередити, для чого вам довідка, щоб у ній була сума ПСП);

- віднімаємо від зарплати ПСП та множимо на 0,18 (нехай це буде ПДФО1, тобто той податок, який був сплачений до бюджету з зарплати);

- віднімаємо від зарплати, крім ПСП, ще й витрати на навчання (та інші витрати, якщо за ними також є право на податкову знижку) та множимо на 0,18 — отримуємо зменшену суму податку (ПДФО2);

- різниця між ПДФО1 і ПДФО2 — це і є податкова знижка. Цю суму мають повернути з бюджету.

Увага: довідка про доходи для податкової з бухгалтерії має містити суму ПСП.

Якщо коротко, то все це виглядає так:

Податкова знижка = (Зарплата — ПСП)×0,18 — (Зарплата — ПСП — Витрати на навчанні та інші)×0,18 = ПДФО1 — ПДФО2 ≥ 0

Приклад 1. Податкова знижна: як отримати за навчання. У вересні 2024 року батько заплатив за навчання сина-першокурсника за 1 семестр 2024/2025 навчального року 19800 грн. Його заробітна плата за 2024 рік становить 237500 грн. ПСП не застосовувалася. Весь дохід оподатковується за ставкою ПДФО 18%. Сплачений за 2024 рік ПДФО1 = 42750 грн (ПДФО1 = 237500×0,18 = 42750 грн).

Тоді ПДФО2 = (237500 — 19800) × 0,18 = 39186 грн.

Розрахуємо податкову знижку: 42750 — 39186 = 3564 грн. Саме стільки батько може отримати відшкодування з бюджету за навчання свого сина.

Приклад 2. Навчання (недостатня зарплата). У вересні 2024 року батько-підприємець заплатив за навчання свого сина 30000 грн. Крім доходу від підприємницької діяльності, у 2024 році він отримував у січні-лютому 2024 року зарплату 28900 грн (без ПСП).

ПДФО1 = 28900 × 0,18 = 5202 грн

ПДФО2 = 0, адже плата за навчання 30000 грн > 28900 грн. Батько може у такому разі назад отримати повністю весь сплачений ПДФО — 5202 грн.

Документи для податкової знижки на навчання: перелік у 2025 році

Документи збирає той, хто вносив плату за навчання. Зверніть увагу: якщо навчання оплачує роботодавець, то право на податкову знижку зникає, крім випадків, коли така оплата здійснюється за заявою (дорученням) працівника і ці кошти списуються з його зарплати. Відповідно, та особа, яка платить і збирає необхідні документи.

Якщо дитині виповнилося 24 роки, то внести плату за навчання вона має від свого імені. Крім того, вона має мати певні зарплати доходи, щоб скористатися знижкою.

Саме вони мають бути зазначені як платники у платіжних документах, а не дитина.

Платник за навчання готує такі документи (див. також пп. 166.2.1 ПК):

- довідку про доходи у вигляді зарплати з бухгалтерії від роботодавця. Така довідка складається у довільній формі, але має містити: загальну інформацію про фізособу (ПІБ, номер облікової картки платника податку, період роботи), суму нарахованого оподатковуваного доходу, розмір та суму ПСП, суму нарахованого та утриманого ПДФО. Однак слід додати ще й нарахований та утриманий військовий збір, оскільки теж слід зазначати у декларації про майновий стан, хоча він і не бере участі в розрахунку самої податкової знижки;

- документи про оплату (платіжне доручення, прибутковий касовий ордер, квитанція, фіскальний чек, квитанція термінала самообслуговування тощо). Однак увага: в призначенні платежу має бути, що це плата за навчання. Також за платіжним документом треба, щоб можна було ідентифікувати особу, яка звертається за податковою знижкою;

- свідоцтво про народження, свідоцтво про шлюб, інші документи, які підтверджуються перший ступінь споріднення;

- договір про навчання від навчального закладу. У ньому має бути вартість освітніх послуг і строк оплати;

- довідку про те, що особа навчається у закладі (а раптом відрахували?);

- якщо кошти перераховували за дорученням — довідку від роботодавця про те, що він здійснював це за дорученням (заявою) працівника.

Бухгалтер без знань — як калькулятор без батарейки. Вища школа Головбуха підзаряджає: освіта онлайн у зручний час і будь-де ⚡

Як підготувати документи для податкової знижки

ДПС роз’яснює, що оригінали документів їм подавати не потрібно, тому готуємо копії всіх вищезазначених документів і подаємо ці копії до ДПС. Виняток — електронні розрахункові документи. Копії самих розрахункових документів подавати не потрібно, а лише слід зазначити у декларації їхні реквізити.

Оригінали документів залишаються у платника податку протягом строку позивної давності й на вимогу ДПС він має їх пред’явити (лист ДПС від 15.12.2017 № 2999/Д/99-99-13-01-03-14/ІПК). Отже, заводимо на зібрані документи папку та зберігаємо їх 1095 днів з останнього дня подачі декларації на податкову знижку (рахуємо від 31 грудня — крайнього дня подачі декларації).

Податкова знижка на іпотеку: як повернути відсотки у 2025 році

Щодо іпотечних кредитів, то тут можна компенсувати частину відсотків сплачених за такими кредитами. Правила такі:

- кредит може бути, як у національній, так і в іноземній валютах;

- квартира (будинок) мають бути основним місцем проживання особи;

- відсотки включаються до податкової знижки з урахуванням коефіцієнта, що враховує площу квартири (до 100 м2 включаються повністю);

- відсотки до податкової знижки можуть включатися протягом 10 послідовних календарних років (п. 175.4 ПК).

Коефіцієнт розраховується таким чином:

К = 100/площа квартири (будинку)

Коефіцієнт засовується тільки, якщо К ≤ 1 (див. п. 175.3 ПК).

Отже, для отримання такої податкової знижки необхідні такі документи:

- договір кредитування та нотаріально завірений договір іпотеки;

ордер на квартиру (будинку), де містяться дані про власника та площу квартири; - платіжні документи про сплату кредиту. Увага: необхідна лише сума процентів. ДПС не уточнює, чи це має бути окрема платіжка чи в загальній сумі у призначенні платежу виділятися сума процентів. Тому узгодьте це все з банком, який видав кредит та уважно прогляньте платіжні документи, що саме зазначено у призначенні платежу. Ідеальний варіант — окрема платіжка на сплату процентів. Якщо сума відсотків ніде не виділена, то ДПС вказує на втрату права на податкову знижку (роз’яснення ДПС). Інший спосіб вирішити цю проблему — довідка банку (див. нижче);

- паспорт платника податку, який містить позначку реєстрації у квартирі, на яку оформлена іпотека та отримується податкова знижка;

- довідка з банку про суму відсотків. Її слід запросити у банку, якщо у платіжних документах не виділена сума процентів. ДПС такий варіант не пропонує, однак, і не заперечує, тому він є цілком прийнятним. Це типова ситуація для ануїтетних платежів, коли щомісяця сплачується однакова сума, а банк самостійно розподіляє кошти на відсотки та тіло кредиту, інші платежі.

Приклад 3. Іпотека і навчання. Батько з прикладу 1 ще й виплачує іпотеку. Всього за 2024 рік ним було сплачено 88400 грн платежів за іпотечним кредитом. З них 15600 грн — це відсотки за кредитом. Площа квартири — 75 м2, тому коефіцієнт не застосовується.

Тоді ПДФО2 з урахуванням витрат на навчання дорівнює: (237500 — 19800— 15600) × 0,18 = (237500 — 35400) × 0,18 = 36378 грн.

Отже, податкова знижка загальна становитиме: 42750 — 36378 = 6372 грн. Саме стільки батько може отримати відшкодування з бюджету за навчання свого сина та користування іпотечним кредитом.

Зібрали в одній пам’ятці приклади заповнення реквізиту «Призначення платежу» платіжної інструкції для різних ситуацій. За нашими підказками без проблем складете платіжки на сплату податків, зборів, штрафів та інших платежів

Податкова знижка за страхуванням життя: умови у 2025 році

Усі обмеження за цими витратами наведено у таблиці з переліком податкових знижок (див. вище). То ж тут розглянемо її одразу на прикладі. Щодо документів, то вочевидь потрібні:

- копія договору страхування життя (або пенсійного контракту, договору відкриття банківського пенсійного рахунку);

- платіжні документи на сплату цих страхових платежів, внесків;

- можна також отримати певну довідку від страхової компанії або ж банку. Наприклад, у ситуації коли загубили певні платіжні документи й банк може тоді підтвердити надходження коштів від особи.

Приклад 4. Довгострокове страхування життя (пенсійне страхування). Працівнику за 2024 рік було нараховано 356000 грн заробітної плати (ПСП відсутня). Щомісяця 500 грн він сплачує за договором довгострокового страхування життя, який укладений ним зі страховою компанією.

У 2024 році до податкової знижки зокрема можна включити суму витрат на сплату страхових платежів страховику-резиденту чи недержавному пенсійному фонду за договорами довгострокового страхування життя витрати на сплату страхових платежів у розрахунку за кожний з повних чи неповних місяців звітного податкового року, впродовж яких діяв договір страхування, суму у розмірі 4240 грн (=3028 грн × 1.4, де 3028 грн — прожитковий мінімум працездатної особи станом на 01.02.2024, див. пп. 166.3.5 ПК). Оскільки цей платіж у межах 4240 грн щомісяця, то повністю вся сума платежів має бути врахована при визначенні податкової знижки: 500×12 = 6000 грн.

Тоді маємо:

- ПДФО1 = 356000×0,18 = 64080 грн;

- ПДФО2 = (356000 — 6000)×0,18 = 63000 грн;

- податкова знижка = 64080 — 63000 = 1080 грн.

Зверніть увагу, що відкидати страховий платіж за неповний місяць дії договору страхування — не потрібно, бо включаються як повні, так і неповні місяці дії договору страхування (див. вище). Це ситуація, коли договір страхування починає діяти з середини місяця чи його дія закінчується посередині місяця. Такі крайні місяці теж включаємо у розрахунок.

До цієї ситуації див. також роз’яснення ГУ ДПС у Тернопільській області.

Приклад 5. Довгострокове страхування життя (пенсійне страхування). Працівнику за 2024 рік було нараховано 426000 грн заробітної плати (ПСП не було). Щомісяця 4500 грн він сплачує до приватного пенсійного фонду. Виходить, що місячне обмеження для отримання податкової знижки перевищено 4500 грн > 4240 грн. Отже, у 2024 році на зниження доходу для податкової знижки зараховуємо лише 4240 грн × 12 = 50880 грн. Тоді маємо:

- ПДФО1 = 426000×0,18 = 76680 грн;

- ПДФО2 = (426000 – 50880)×0,18 = 67521,60 грн;

- податкова знижка = 76680 – 67521,60 = 9158,40 грн.

📌 Нові можливості в роботі бухгалтера — гайд

Податкова знижка: як подати декларацію за 2024 рік

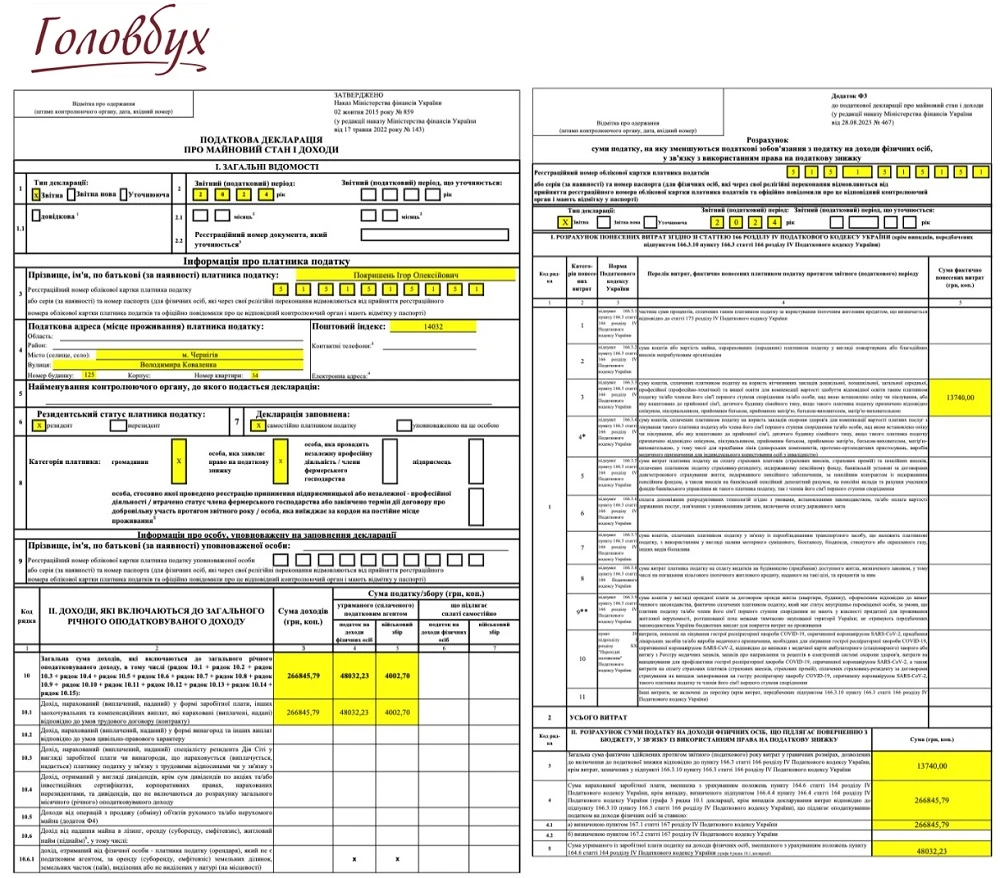

За 2024 рік звітувати треба за формою декларації з наказу Мінфіну від 02.10.2015 № 859 у редакції наказу Мінфіну від 17.05.2022 № 143, останні зміни — № 29 від 23.01.2024. Тобто це стара форма декларації, оскільки для звітування за 2025 рік уже є нова. Однак податкова знижка у 2025 році отримується саме за звітний 2024 рік, тому й стара форма. Код електронної форми в електронному кабінеті платника податків — F0100214.

При особистій здачі декларації треба надати оригінал паспорту, копію реєстраційного номера платника податків (ідентифікаційний код), а також копії документів, які підтверджують право на податкову знижку (пп. 166.2.2 ПК).

При заповненні декларації звертаємо увагу на те, що:

- декларація заповнюється повністю за всіма доходами платника податку, а не тільки щодо зарплати;

- заповнюємо обов’язково Додаток Ф3, який присвячений податковій знижці;

- податкова знижка вказується через розрахунок в ряд. 14 декларації;

- перерахувати копії документів, які подаються разом з декларацією можна у Доповненні до податкової декларації внизу декларації (те, яке на основі п. 46.4 ПК). Тут же можна зазначити і реквізити електронних розрахункових документів про сплату платежів щодо витрат, які враховуються на податкову знижку.

Увага: термін отримання перерахування коштів з бюджету — 60 к. днів.

Сума ПДФО, що повертається з бюджету зараховується на вказаний платником банківський рахунок (будь-який вказаний банк) або надсилається через поштовий переказ на адресу, яка була вказана у поданій декларації. Виплата має відбутися протягом 60 к. днів після надходження декларації (п. 179.8 ПК).

Приклад 6. Як заповнити декларацію для отримання податкової знижки

Приклад заповнення декларації про майновий стан і доходи за 2024 рік з додатком Ф3 наведений нижче. Декларація заповнена за витратами на навчання. Усі доходи платника податку оподатковуються за ставкою 18%. У 2024 році воєнний збір з зарплати ще сплачувався за ставкою 1,5%. Не забуваємо вказати також банківські реквізити у ряд. 25 декларації (IBAN-номер рахунку, найменування банку). Якщо їх не вказати гроші будуть перераховуватися через поштовий переказ.

У цьому прикладі заробітна плата за 2024 рік становить 266845,79 грн. ПСП не застосовувалася. Весь дохід оподатковується за ставкою ПДФО 18%. Сплачений за 2024 рік ПДФО1 = 42750 грн (ПДФО1 = 266845,79×0,18 = 48032,24 грн). Плата за навчання — 13740,00 грн.

Тоді ПДФО2 = (266845,79– 13740,00) × 0,18 = 45559,04 грн.

Розрахуємо податкову знижку: 48032,24 – 45559,04 = 2473,20 грн. Цю суму й можна відшкодувати з бюджету.

Не забуваємо вказати також банківські реквізити у ряд. 25 декларації (IBAN-номер рахунку, найменування банку). Якщо їх не вказати гроші будуть перераховуватися через поштовий переказ.