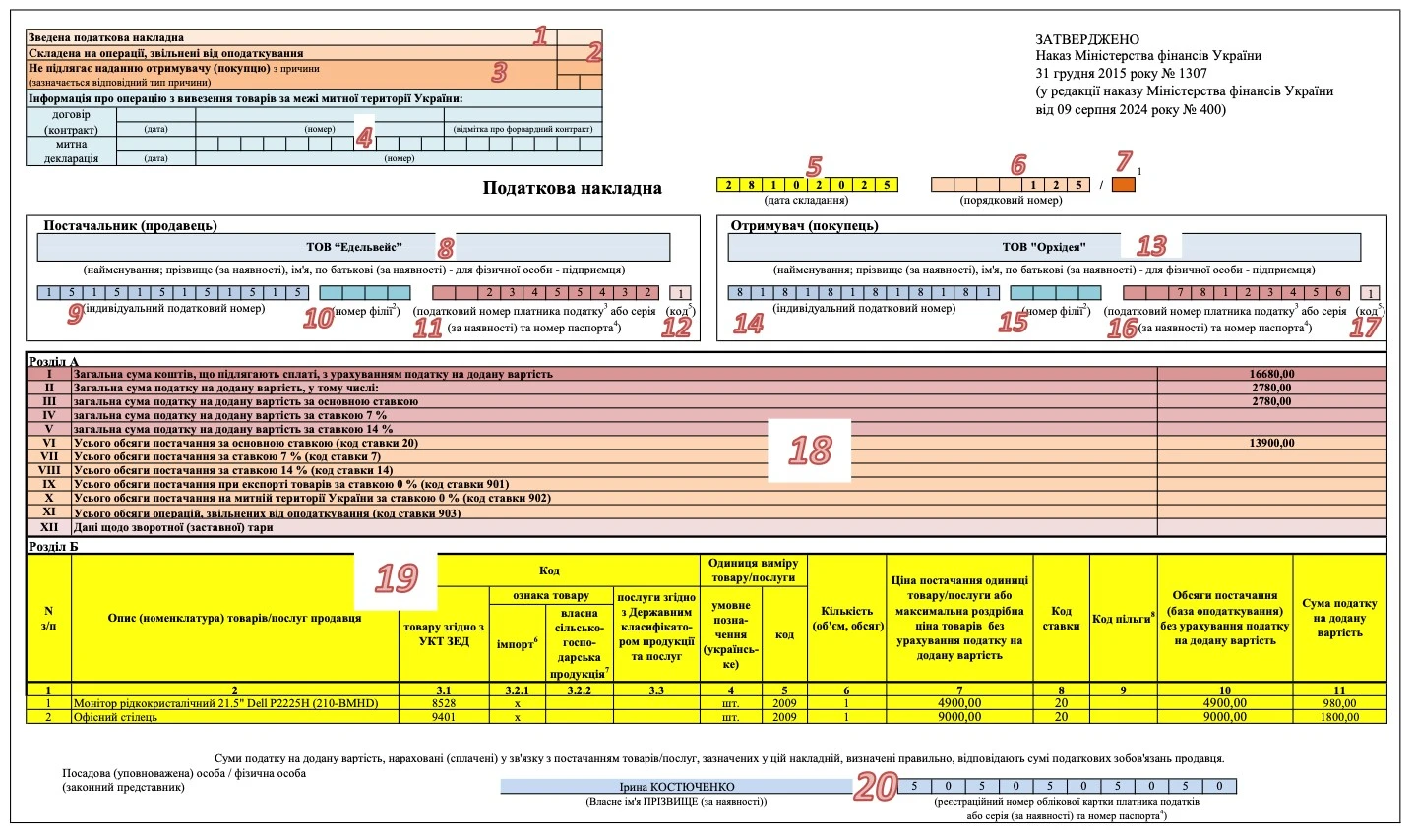

Порядок заповнення податкової накладної

Цей порядок заповнення податкової накладної допоможе всім платникам ПДВ заповнити кожен реквізит податкової накладної (ПН) згідно з наказом Мінфіну від 31.12.2015 № 1307 (у редакції наказу Мінфіну від 09.08.2024 № 400). Ця форма набрала чинності 01.10.2024 (J/F 1201016).

Усі ПН підлягають реєстрації в ЄРПН за чинною на день такої реєстрації формою (п. 3 Порядку № 1307).

Поле для поміток

Схема

Графа «Зведена податкова накладна»

1. У разі складання зведених ПН у цій графі вкажіть код однієї з ознак:

- 1 — на компенсуючі податкові зобов’язання (п. 198.5 Податкового кодексу України, далі – ПК; п. 11 Порядку № 1307);

- 2 — на розподільчі податкові зобов’язання (п. 199.1 ПК, п. 11 Порядку № 1307);

- 3 — на суму перевищення мінімальної бази оподаткування ПДВ над фактичною ціною постачання (ст. 188, 189 ПК, п. 15 Порядку № 1307);

- 4 — на ритмічні постачання (п. 201.4, п. 44 підрозд. 2 Перехідних положень ПК, п. 19 Порядку № 1307).

Графа «Складена на операції, звільнені від оподаткування»

2. У разі складання ПН на звільнені від оподаткування ПДВ операції (ст. 197 ПК, підрозд. 2 Перехідних положень ПК, міжнародні договори) у цій графі зробіть помітку «Без ПДВ».

При одночасному постачанні одному отримувачу (покупцю) як оподатковуваних товарів/послуг, так і таких, що звільнені від оподаткування, постачальник (продавець) складає окремі ПН (п. 17 Порядку № 1307).

Графа «Не підлягає наданню отримувачу (покупцю) з причини»

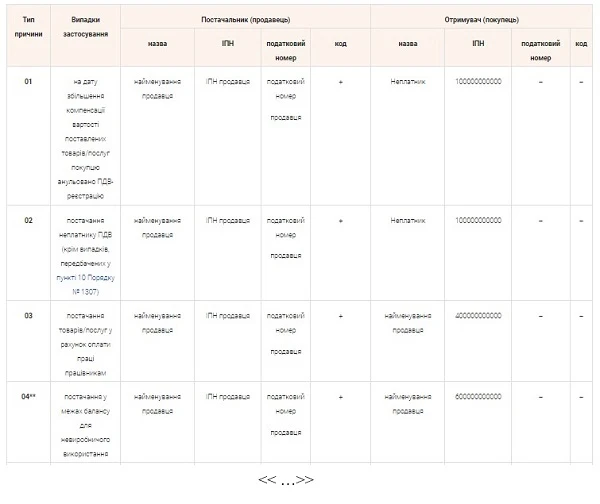

3. У разі складання особливих ПН згідно з підпунктом 10–15 Порядку № 1307 у цій графі робите помітку «X» та зазначте один з типів причин, визначених у пункті 8 Порядку № 1307.

У незаповнених комірках нулі, прочерки та інші знаки чи символи не ставте.

17 ТИПІВ ПРИЧИН ДЛЯ ПОДАТКОВИХ НАКЛАДНИХ

Графа «Інформація про операцію з вивезення товарів за межі митної території України»

4. Це поле призначене для всіх ситуацій експорту та зазначення:

- дати та номеру митної декларації;

- дати та номеру договору (контракту). Якщо товар вивозиться за межі митної території України на підставі форвардного контракту, то ставиться відмітка «х» про такий контракт.

Графа ПН призначена для виконання вимог пункту 201.1 ПК, за яким ПН що «складається за операціями з вивезення товарів за межі митної території України, зазначаються ті одиниці виміру товарів, які застосовуються при оформленні митної декларації на такі товари».

Заголовна частина ПН

Дата складання

5. ПН складає постачальник (продавець) на дату виникнення податкових зобов’язань. У більшості випадків — це дата першої з подій: отримання від покупця попередньої оплати (чи її частини), або відвантаження товарів, надання послуг (чи їхньої частини) покупцю.

В інших випадках це може бути дата отримання коштів від покупця (при касовому методі податкового обліку ПДВ), дата оформлення митної декларації (при експорті товарів), останній день місяця (для зведених ПН).

Вважатиметься порушенням, якщо складете ПН за другою подією або на іншу дату.

Дата складання ПН заповніть у такій послідовності: день місяця (дві цифри), місяць (дві цифри), рік (чотири цифри). Крапки, коми та інші розділові знаки в даті не ставте (п. 5 Порядку № 1307).

Порядковий номер

6. ПН містить лише цифрові значення та складається з двох частин.

У першій частині (до знака дробу) ставите порядковий номер. Це цифровий номер, який відповідає послідовному номеру складеної ПН протягом певного періоду.

Нумерацію можете вести у довільній формі. Вона може або починатися щомісяця з одиниці, або бути наскрізною упродовж року. Головне, щоб порядковий номер містив лише цифри. Літери чи інші символи недопустимі. Крім того, порядковий номер ПН не може починатись на «0». Якщо порядковий номер ПН менше 7 цифр, незаповнені комірки залиште порожніми.

Увага: не допускайте складання за однією датою кількох ПН з однаковим порядковим номером (п. 6 Порядку № 1307).

Якщо протягом однієї доби складете дві або більше ПН з однаковим номером, друга та наступні ПН з таким номером не будуть зареєстровані в ЄРПН. У той же час якщо однакові номери будуть в ПН з різними датами, це вже не буде помилкою (роз’яснення ДПС 101.27 ЗІР).

7. У другій частині (після знака дробу) проставляють відповідні коди діяльності:

- 5 — оператори при складанні ПН інвестору за багатосторонньою угодою про розподіл продукції відповідно до підпункту «а» п. 337.4 ПК.

- 6 — платники ПДВ, які постачають тютюнову продукцію за максимальними роздрібними цінами (виробники, контрольовані ними суб’єкти господарювання та імпортери тютюнової продукції).

Якщо не берете участь у виконанні багатосторонньої угоди про розподіл продукції і не є виробниками чи імпортерами тютюнової продукції, тоді заповнюйте лише першу частину порядкового номера. У незаповнених клітинках порядкового номера ПН нулі, прочерки та інші знаки чи символи не ставте.

Підприємство реалізувало товари і показало нарахування ПДВ на рахунках обліку. Проте під час реєстрації у Єдиному реєстрі податкових накладних (ЄРПН) оформлену податкову накладну заблокувала система. Якими записами в обліку продавця і покупця показати заблоковані податкові накладні?

Постачальник (продавець)

8. У загальному випадку у графі «найменування; прізвище, ім’я, по батькові — для фізичної особи–підприємця»:

- продавець — юридична особа вказує своє повне або скорочене найменування, зазначене у статутних документах. Тобто зазначає організаційно-правову форму і назву підприємства (наприклад, ТОВ «Зима»);

- продавець, який є фізичною особою — підприємцем (ФОП), зареєстрованою платником ПДВ, зазначає своє прізвище, ім’я та по батькові (наприклад, Іванченко Сергій Петрович). Добавляти абревіатуру ФОП не потрібно.

У разі зміни найменування (прізвище, ім’я та по батькові) до дати перереєстрації платником ПДВ продавець одночасно зазначає обидва найменування: нове і попереднє (п. 4.3 розд. IV Положення про реєстрацію платників податку на додану вартість, затвердженого наказом Мінфіну від 14.11.2014 № 1130; далі — Положення № 1130).

Якщо підприємство має філію (структурний підрозділ), якій делеговано право складання ПН, у графі «Постачальник (продавець)» спочатку зазначають найменування головного підприємства – платника ПДВ, та через кому — найменування такої філії чи структурного підрозділу (п. 1 Порядку № 1307).

При складанні ПН на послуги від нерезидента з місцем постачання на митній території України у цьому рядку зазначають найменування (П. І. Б.) нерезидента та через кому — країну, в якій зареєстрований продавець-нерезидент (п. 12 Порядку № 1307).

9. У рядку «Індивідуальний податковий номер» постачальник – платник ПДВ зазначає свій ІПН згідно з Реєстром платників ПДВ (п. 1.6 розд. І Положення № 1130):

- 12-значний номер — для юридичних осіб, в якому перші 7 знаків відповідають першим 7 знакам коду за Єдиним державним реєстром підприємств та організацій України (далі — ЄДРПОУ); 8-й та 9-й знаки — код області; 10-й та 11-й знаки — код адміністративного району; 12-й знак — контрольна цифра;

- 12-значний номер — для фізичних осіб. При цьому перші 10 знаків ІПН ФОП відповідають його реєстраційному номеру облікової картки платника податків, а 11-й та 12-й знаки — контрольні цифри. Для ФОП, які через свої релігійні переконання відмовились від прийняття цього реєстраційного номера та повідомили про це відповідний контролюючий орган і мають відповідну відмітку у паспорті, ІПН теж 12-розрядний. Головна відмінність — перші 10 знаків ІПН включають номер паспорта;

- 9-значний податковий номер — для договорів про спільну діяльність без створення юридичної особи, управління майном, угод про розподіл продукції;

- 12-розрядний числовий код (або 9-значний податковий номер) — для постійних представництв нерезидентів.

Лише при складанні ПН на послуги від нерезидента з місцем постачання на митній території України у цьому рядку вказують умовний ІПН постачальника «500000000000» (п. 12 Порядку № 1307).

10. У разі постачання товарів/послуг філією (структурним підрозділом), яка фактично є від імені головного підприємства — платника ПДВ стороною договору, у полі «номер філії» зазначають числовий номер такої філії (структурного підрозділу).

Якщо головне підприємство – платник ПДВ не делегувало філії або структурному підрозділу право складання ПН, у такому разі ПН заповнює сам платник ПДВ і поле «номер філії» не заповнює. При цьому нулі, прочерки та інші знаки чи символи у цьому полі не ставить (п. 1, 7 Порядку № 1307).

11. Податковий номер платника податків це:

- 8-значний код ЄДРПОУ — для юридичних осіб та їхніх відокремлених підрозділів. Причому перші 7 знаків ІПН і коду ЄДРПОУ в юросіб збігаються;

- 10-значний ідентифікаційний код — для ФОП. Якщо фізособа не має ідентифікаційного коду, замість нього зазначає свої паспортні дані: серію (за наявності) і номер паспорта. Про відсутність ідентифікаційного коду свідчить відповідна відмітка в паспорті, яку вносить або контролюючий орган (до паспортів громадян України у формі книжечки), або орган, що здійснює оформлення паспорта громадянина України у формі картки (п. 63.6 ПК).

Отже, у рядку «податковий номер платника податків» юрособи та їх відокремлені підрозділи вказують свій код ЄДРПОУ, а ФОП — ідентифікаційний код або паспортні дані.

Інші платники ПДВ зазначають реєстраційний (обліковий) номер платника податків, який присвоюється їм контролюючими органами (п. 2.2, п. 2.4 розд. ІІ Порядку обліку платників податків і зборів, затвердженого наказом Мінфіну від 09.12.2011 № 1588).

Продавець зазначає свій податковий номер в усіх ПН (незалежно від операції), крім ПН на отримані від нерезидента послуги, де вказує умовний ІПН постачальника «500000000000». Лише у цьому випадку ні податковий номер продавця, ні його паспортні дані не заповнюються (див. Таблицю).

12. У рядку «Код» потрібно вказати ознаку джерела податкового номера відповідно до реєстру, якому належить податковий номер особи:

- 1 — ЄДРПОУ (для юридичних осіб);

- 2 — Державний реєстр фізичних осіб — платників податків (для ФОПів);

- 3 — реєстраційний (обліковий) номер платника податків, який присвоюється контролюючими органами (для платників податків, які не включені до ЄДРПОУ);

- 4 — серія (за наявності) та номер паспорта (для громадян України, до паспортів яких внесена відмітка, що свідчить про наявність права здійснювати будь-які платежі за серією та номером паспорта).

Бухгалтер без знань — як калькулятор без батарейки. Вища школа Головбуха підзаряджає: освіта онлайн у зручний час і будь-де ⚡

Отримувач (покупець)

13. Коли заповнюєте графу «найменування; прізвище, ім’я, по батькові — для фізичної особи–підприємця» для покупця — платника ПДВ, дотримуйтеся тих самих вимог, що й при заповненні найменування продавця: якщо покупець – юрособа, зазначте її повне або скорочене найменування згідно зі статутними документами, а якщо покупець — ФОП, тоді його прізвище, ім’я та по батькові.

У разі постачання товарів/послуг філії (структурному підрозділу) у цій графі спочатку зазначте найменування головного підприємства (покупця), та через кому — найменування такої філії (структурного підрозділу), яка фактично є від імені головного підприємства (покупця) стороною договору (п. 1 Порядку № 1307).

Покупцем може бути і неплатник ПДВ (як юрособа, так і фізособа). У такому разі у цій графі зазначають:

- «Неплатник» — якщо це резидент (п. 12, 13 Порядку № 1307);

- найменування нерезидента і через кому країну нерезидента — при експорті товарів, а також за операціями з постачання послуг нерезиденту, місце постачання яких розташоване на митній території України (п. 12 Порядку № 1307). Якщо виникають труднощі з перекладом на державну мову, допускається заповнення найменування нерезидента без перекладу на державну мову (роз’яснення ДПС 101.16 ЗІР);

- найменування покупця — неплатника ПДВ — при пільгових постачаннях особливим неплатникам, перелік яких наведено у пункті 10 Порядку № 1307.

Ще є випадки, коли замість назви покупця продавець зазначає власне найменування. Зокрема, коли продавець донараховує сам собі податкові зобов’язання:

- на повне або часткове використання придбаних з ПДВ товарів (послуг, необоротних активів) в неоподатковуваних операціях або у негосподарській діяльності;

- на суму перевищення мінімальної бази оподаткування над фактичною ціною постачання, в інших випадках (п. 11, 12, 15 Порядку № 1307) (див. Таблицю).

14. Якщо покупець — платник ПДВ, у рядку «Індивідуальний податковий номер» вказує ІПН згідно з Реєстром платників ПДВ (п. 1.6 розд. І Положення № 1130).

У разі постачання товарів/послуг філії (структурному підрозділу) платника ПДВ, яка фактично є від імені головного підприємства (покупця) стороною договору, зазначаєте ІПН головного підприємства — платника ПДВ (п. 7 Порядку № 1307).

Умовні ІПН покупця ставите у таких випадках (пп. 10–13 Порядку № 1307):

- «100000000000» — при постачаннях неплатникам ПДВ;

- «200000000000» — при пільгових постачаннях особливим неплатникам ПДВ (дипмісіям і дипперсонам; неплатникам ПДВ за рахунок коштів міжнародної техдопомоги для ЧАЕС або за рахунок грантів для боротьби зі СНІДом, туберкульозом та малярією);

- «300000000000» — при експорті товарів за нульовою ставкою, а також у разі вивезення за межі митної території України товарів із застосуванням режиму експортного забезпечення, що підлягають оподаткуванню ПДВ за ставкою 20% або 14%;

- «400000000000» — при нарахуванні податкових зобов’язань за операціями з ліквідації основних засобів за самостійним рішенням платника ПДВ; переведення виробничих основних засобів до складу невиробничих; здійснення операцій з постачання товарів/послуг у рахунок оплати праці фізичних осіб, які перебувають у трудових відносинах з платником ПДВ;

- «500000000000» — при постачанні послуг отримувачу (покупцю) нерезиденту, місце постачання яких розташоване на митній території України;

- «600000000000» — при нарахуванні компенсуючих податкових зобов’язань згідно з пунктом 198.5 та 199.1 ПК.

Крім того, у разі складання ПН на суму перевищення мінімальної бази оподаткування над фактичною ціною постачання продавець вказує свій ІПН (п. 15 Порядку № 1307) (див. Таблицю).

15. У разі постачання товарів/послуг філії (структурному підрозділу) платника ПДВ, яка фактично є від імені головного підприємства (покупця) стороною договору, при складанні ПН у полі «номер філії» зазначають числовий номер такої філії (структурного підрозділу).

16. При заповненні рядка «податковий номер платника податків» для покупця слід дотримуватися тих самих вимог, що й при заповненні податкового номера продавця.

У разі постачання товарів/послуг філії (структурному підрозділу) платника ПДВ, яка фактично є від імені головного підприємства (покупця) стороною договору, у цьому рядку зазначають податковий номер головного підприємства — платника ПДВ (п. 7 Порядку № 1307).

Якщо покупець зареєстрований платником ПДВ, тоді ставите 8-значний код ЄДРПОУ юрособи або 10-значний ідентифікаційний код ФОП. При цьому якщо фізособа не має ідентифікаційного коду (про що свідчить відмітка в паспорті), замість податкового номера зазначають паспортні дані фізособи: серію (за наявності) і номер паспорта.

Убезпечте себе від штрафів — правильно нараховуйте компенсувальні компенсуючі зобов’язання у зведених податкових накладних

Податковий номер покупця зазначте:

- в усіх ПН, складених на платників ПДВ (включаючи ПН на отримані від нерезидента послуги, яку складає сам отримувач послуг — платник ПДВ);

- у ПН на неплатників ПДВ з умовним ІПН «200000000000» (пільгові постачання дипмісіям; неплатникам ПДВ за рахунок коштів міжнародної техдопомоги для ЧАЕС або за рахунок грантів для боротьби зі СНІДом, туберкульозом та малярією).

Єдиний випадок, коли продавець у цьому рядку зазначає власний податковий номер, — у разі складання ПН на суму перевищення мінімальної бази оподаткування над фактичною ціною постачання (п. 15 Порядку № 1307).

Податковий номер покупця не зазначайте:

- в усіх ПН, складених на неплатників ПДВ з умовними ІПН «100000000000», «300000000000»;

- в ПН з умовними ІПН покупця «400000000000», «500000000000», «600000000000» (див. Таблицю).

17. Вимоги щодо зазначення коду покупця ті ж самі, що й при заповненні податкового номера продавця. Тут потрібно вказати ознаку джерела податкового номера відповідно до реєстру, якому належить податковий номер особи:

- 1 — ЄДРПОУ (для юридичних осіб);

- 2 — Державний реєстр фізичних осіб — платників податків (для ФОПів);

- 3 — реєстраційний (обліковий) номер платника податків, який присвоюється контролюючими органами (для платників податків, які не включені до ЄДРПОУ);

- 4 — серія (за наявності) та номер паспорта (для громадян України, до паспортів яких внесена відмітка, що свідчить про наявність права здійснювати будь-які платежі за серією та номером паспорта).

Рядок «код» заповнюється виключно в разі заповнення рядка «Податковий номер платника податку або серія (за наявності) та номер паспорта» ПН (див. Таблицю).

18–19. Особливості заповнення податкової накладної залежно від типу причини:

Таблична частина ПН містить два розділи — А і Б (п. 16 Порядку № 1307). Показуємо детально, як заповнити графи кожного з них

Підпис у ПН

Продавець — платник ПДВ складає усі податкові накладні в електронній формі і скріплює їх електронними підписами (ЕП) посадових осіб або уповноваженої ним особи. У ПН зазначайте:

ЕП, що є аналогом відбитка печатки продавця, ставлять на ПН за його наявності, При цьому ПН не скріплюється ЕП (печаткою) покупця товарів/послуг (ст. 201.1 ПК, п. 20 Порядку № 1307).

Увага: ЕП і прізвище особи, яка склала ПН, мають належати одній особі.

Невідповідність накладеного на ПН ЕП при її реєстрації в ЄРПН прізвищу особи, яка склала ПН, можуть стати причиною відмови у прийнятті ПН до реєстрації (п. 10, п. 12 Порядку ведення Єдиного реєстру податкових накладних, затвердженого постановою КМУ від 29.12.2010 № 1246).

20. Крім того, в нижній частині ПН зазначають власне ім’я і прізвище особи, що склала ПН, а також її податковий номер.