Для підприємства фізособа-підприємець (ФОП) може бути:

- штатним працівником;

- виконавцем робіт чи надавачем послуг;

- контрагентом за договорами купівлі-продажу.

У кожному з випадків підприємцю виплачують дохід, який підприємство як податковий агент має оподаткувати. Коли утримувати, а коли не утримувати із виплачених сум ПДФО і військовий збір? Які виплати підприємцям відображати у Податковому розрахунку сум доходу, нарахованого (сплаченого) на користь фізичних осіб, і сум утриманого з них податку (форма № 1ДФ)? Про це й поговоримо докладніше.

Заробітна плата за трудовим договором

Стати підприємцем працівник може до чи після того, як укладе трудовий договір з підприємством. Повідомляти про це керівнику чи бухгалтеру він не зобов’язаний. Та якщо й повідомить, це ніяк не вплине на трудові відносини з підприємством. Адже у робочий час такий працівник виконує свої посадові обов’язки.

Зарплату нараховуйте йому так само, як і будь-якому найманому працівникові. Із суми зарплати утримуйте ПДФО (18%) і військовий збір (1,5%). Також нараховуйте ЄСВ за ставкою 22%.

У розділі І форми № 1ДФ за звітний квартал зазначте у колонках:

- 3а — суму нарахованої зарплати;

- 3 — суму виплаченої зарплати (до того, як утримали ПДФО і військовий збір);

- 4а — суму утриманого ПДФО;

- 4 — суму ПДФО, сплаченого до бюджету;

- 5 — ознаку доходу «101».

- Колонки 6-8 розділу І заповнюйте за наявності відповідної інформації. Відомості про військовий збір зазначте у розділі ІІ.

Як відобразити у формі № 1ДФ доходи штатного працівника, що має статус підприємця, — дивіться у Прикладі.

Приклад 1. Відображаємо доходи штатного працівника — підприємця

Секретарю Колодій Т. М. бухгалтер нарахував і виплатив у ІІІ кварталі 2018 року заробітну плату в сумі 11 169,00 грн. Із зарплати він утримав ПДФО — 2010,42 грн і ВЗ. Секретар Колодій Т. М. повідомила, що у вільний від основної роботи час вона працює як підприємець.

Відобразимо її зарплату у розділі І форми № 1ДФ.

Отже, відображати у звіті підприємницьку діяльність штатного працівника не потрібно.

Бухгалтер без знань — як калькулятор без батарейки. Вища школа Головбуха підзаряджає: освіта онлайн у зручний час і будь-де ⚡

Орендна плата за договором оренди

Підприємство може орендувати у фізичної особи нерухоме чи рухоме майно. Якщо така фізособа не є підприємцем, підприємство має утримати із суми орендної плати ПДФО та військовий збір. Адже у цьому випадку підприємство є податковим агентом (пп. 170.1.2 ПК).

У колонці 5 розділу І форми № 1ДФ відображайте суму орендної плати з ознакою доходу «106». Колонки 1-4 заповнюйте так само, як під час виплати зарплати.

Якщо ж фізособа-орендодавець надасть копію документа, що підтверджує її держреєстрацію як суб’єкта підприємницької діяльності (загальна чи спрощена система оподаткування), орендар не буде податковим агентом. Тоді не утримуйте ПДФО та військовий збір.

У розділі І форми № 1ДФ зазначте у колонках:

- 3а — суму нарахованої орендної плати;

- 3 — суму перерахованої орендодавцю орендної плати;

- 4а, 4 — 0,00 грн;

- 5 — ознаку доходу «157».

- Колонки 6-9 не заповнюйте.

Як відобразити у формі № 1ДФ суму орендної плати, що підприємство сплатило на користь ФОП, дивіться у Прикладі.

Штучний інтелект уміє багато. Та у питаннях податків і звітів вирішальне — не швидкість, а досвід. У системі «Експертус Головбух» консультують живі експерти, які не генерують відповіді, а перевіряють і зважують кожну рекомендацію 👇

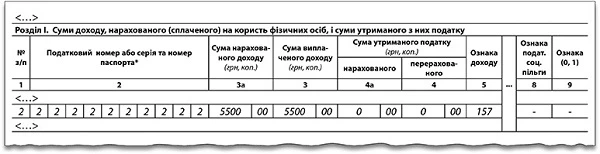

Приклад 2. Відображаємо орендну плату ФОП

У ІІІ кварталі 2018 року підприємство згідно з договором оренди з ФОП Івановим С. П. перерахувало орендну плату у сумі 5500,00 грн.

Відобразимо дохід Іванова С. П. у розділі І форми № 1ДФ.

Коли укладаєте договір оренди з фізособою, упевніться, чи є вона підприємцем та чи має право надавати послуги оренди. Адже можливі такі ситуації:

- фізособа не повідомила, що є підприємцем і не надала копію документа, що підтверджує її державну реєстрацію як суб’єкта підприємницької діяльності;

- серед видів діяльності, які обрала фізособа-підприємець, що перебуває на загальній системі оподаткування, послуг оренди немає.

За таких обставин підприємство є податковим агентом (п. 177.6 ПК). Тож із суми орендної плати утримайте ПДФО та військовий збір. У формі № 1ДФ відображайте суму орендної плати так само, як для орендодавця — фізичної особи, яка не є підприємцем.

Винагорода за договором підряду

Досить часто ФОП надає послуги чи виконує роботи за цивільно-правовим договором (ЦПД). Це може бути підприємець, що обрав спрощену (третя група) чи загальну систему оподаткування. Із суми винагороди за такими договорами, яку виплачуєте цим особам, не утримуйте ПДФО і військовий збір за умови, що:

- особа надала копію документа, що підтверджує її державну реєстрацію як суб’єкта підприємницької діяльності (незалежно від системи оподаткування);

- ФОП, що перебуває на загальній системі оподаткування, надає послуги чи виконує роботи відповідно до обраних видів діяльності.

Як відобразити суму винагороди за ЦПД, яку сплатили на користь ФОП, дивіться у Прикладі.

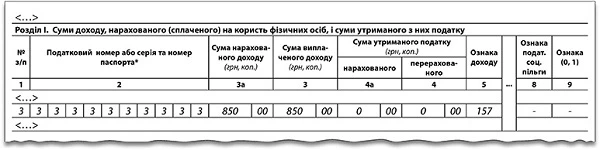

Приклад 3. Відображаємо виплату за ЦПД

ФОП Сидоренко В. М. у ІІІ кварталі 2018 року надала підприємству послуги за ЦПД. Підприємство перерахувало їй винагороду у сумі 850,00 грн.

Відобразимо дохід Сидоренко В. М. у розділі І форми № 1ДФ.

Якщо за ЦПД виконавцем робіт чи надавачем послуг є ФОП, що перебуває на загальній системі оподаткування, але надані послуги чи виконані роботи не відповідають тим видам діяльності, які він має право провадити, утримайте ПДФО і військовий збір (п. 177.6 ПК). У формі № 1ДФ у колонках 3а, 3, 4а, 4 зазначте виплачені суми й утримані податки, а в колонці 5 — ознаку доходу «102».

Оплата за договором купівлі-продажу

Іноді підприємства купують товари у ФОП. Зазвичай із суми плати за товар, перерахованої підприємцю, бухгалтер не утримує ані ПДФО, ані військовий збір.

У формі № 1ДФ суму плати за придбаний товар відображайте як дохід ФОП у колонках:

- 3, 3а — сума оплати;

- 4, 4а — 0,00 грн;

- 5 — ознака доходу «157».

- Колонки 6-9 не заповнюйте.

Як відобразити оплату ФОП товару, дивіться у Прикладі.

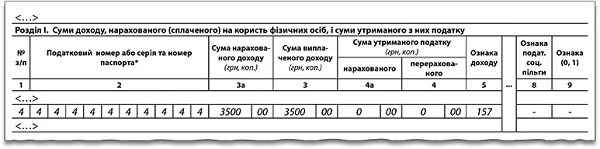

Приклад 4. Відображаємо виплату за договором купівлі-продажу

У ІІІ кварталі 2018 року підприємство придбало у ФОП Коваленко С. М. товар на суму 3500,00 грн.

Відобразимо дохід Коваленко С. М. у розділі І форми № 1ДФ.

Відомості за минулі квартали

Якщо у минулих звітних кварталах бухгалтер не відобразив у формі № 1ДФ відомості про дохід ФОП, це можна легко виправити. Достатньо подати форму № 1ДФ (податковий розрахунок) за минулий квартал за типом форми «уточнюючий» і зазначити у ньому відомості про дохід ФОП. При цьому колонки 1-5 заповнюйте так само, як у Прикладах 1-3, а в колонці 9 поставте нуль. Також важливо заповнити реквізити:

- «працювало за трудовими договорами (контрактами)»;

- «працювало за цивільно-правовими договорами».

Кількість осіб у цих реквізитах має відповідати кількості, що зазначили у Податковому розрахунку № 1ДФ за минулий квартал із типом форми «звітний».