Підсумкова податкова накладна: коли і як складати

Що таке підсумкова податкова накладна

За загальним правилом постачальник товарів (послуг) складає податкову накладну (ПН) на кожну операцію з постачання — на дату виникнення податкових зобов’язань. І таких ПН за день може бути кілька. Утім, в окремих випадках бухгалтер може полегшити собі життя та зменшити кількість ПН, оформляючи одну чи кілька ПН за щоденними підсумками операцій (вони ж — підсумкові ПН).

Підсумкові ПН слід відрізняти від зведених ПН, що складаються в кінці місяця. Однак у випадку безперервних та ритмічних поставок зведена ПН може замінити підсумкові (далі — детальніше).

Як складати ПН на постачання окремих видів товарів

У яких випадках може складатися підсумкова податкова накладна

Перелік випадків складання підсумкових ПН містять пункти 201.4 Податкового кодексу України (далі — ПК) та 14 Порядку заповнення податкової накладної, затвердженого наказом Мінфіну від 31.12.2015 № 1307 (далі — Порядок № 1307).

Першим випадком, коли можна складати підсумкові податкові накладні, — це постачання товарів (послуг) за готівку кінцевому споживачеві — неплатнику ПДВ (див. абз. 7 п. 201.4 ПК). Умови такої можливості узагальнено у таблиці нижче.

ПОСТАЧАННЯ ТОВАРІВ (ПОСЛУГ) ЗА ГОТІВКУ КІНЦЕВОМУ СПОЖИВАЧЕВІ — НЕПЛАТНИКУ ПДВ | |

умови, які мають виконуватися, щоб скласти підсумкову ПН | винятки, коли підсумкову ПН складати заборонено |

готівкові розрахунки можуть здійснюватися через:

| доставка здійснюється:

|

* розрахунок платіжною карткою дозволяє складати підсумкову ПН (ІПК ДПС від 29.09.2020 № 4045/ІПК/99-00-05-06-02-06 та від 28.01.2022 № 243/ІПК/99-00-21-03-02-06). Наприклад, для підсумкової ПН підходить оплата на сайті магазину продавця за допомогою платіжних карток із застосуванням платіжних сервісів LiqPay, Portmone тощо; ** продавець, як правило, не має можливості перевірити, з якою метою придбавається товар. Податківці це теж врядчи перевірятимуть. Однак у ситуаціях, коли очевидно, що покупець не є кінцевим споживачем, підсумкову ПН краще не складати. Наприклад, реалізація товарів здійснюється оптовому чи роздрібному магазину чи іншому торговому посереднику | |

Ще двома випадками, що дають можливість виписати підсумкову податкову накладну є (той же абз. 7 п. 201.4 ПК):

- виписка транспортних квитків, готельних рахунків або рахунків за послуги зв’язку платникам ПДВ або за інші послуги, вартість яких визначається за показниками приладів обліку. Однак перелічені документи мають містити загальну суму платежу, суму ПДВ та податковий номер постачальника/продавця (окрім тих, форма яких встановлена міжнародними стандартами). Якщо виконуються зазначені умови, потреби у складанні окремої ПН на кожного платника ПДВ немає, оскільки ці документи дають право покупцю, що є платником ПДВ, віднести суми ПДВ до податкового кредиту без ПН (пп. «а» п. 201.11 ПК);

- надання платнику ПДВ касових чеків. Такі чеки мають містити суми поставлених товарів (послуг), ПДВ за ними, а також фіскальний та податковий номери постачальника. Однак є проблема в тому, що за один день платник ПДВ має право віднести до податкового кредиту лише 40 грн (=200 грн × 0,2) за всіма готівковими розрахунками на підставі касових чеків (пп. «б» п. 201.11 ПК). Якщо покупцю треба більше, то на його прохання такому покупцю постачальник може скласти звичайну ПН (ІПК ДПС від 27.02.2024 № 988/ІПК/99-00-21-03-02 ІПК).

Податкову накладну зареєстрували за рішенням суду? Розберемо, коли можна включити її до податкового кредиту, на які дати орієнтуватися та що врахувати, щоб уникнути претензій від податкової

Скільки підсумкових ПН можна скласти впродовж одного дня

Кількість найменувань поставлених товарів/послуг у одній ПН за щоденними підсумками не може перевищувати 99 999 позицій (абз. 3 пп. «1» п. 16 Порядку № 1307). Разом з цим, не заборонено складати в один день декілька підсумкових ПН.

Через це, якщо кількість найменувань поставлених товарів/послуг (з ПДВ) перевищує 99 999 позицій, то постачальник складає ПН за щоденними підсумками операцій у кількості, що є достатньою для відображення всієї номенклатури поставлених товарів/послуг. Однак за умови, що кількість найменувань поставлених товарів/послуг у кожній окремій ПН має не перевищувати 99 999 позицій.

На операції, які звільнені від оподаткування ПДВ та були проведені впродовж дня, потрібно скласти окрему підсумкову ПН (п. 17 Порядку № 1307). Наприклад, на продаж тютюнових виробів, для яких встановлено максимальні роздрібні ціни (абз. 1 п. 197.27 ПК).

Чи можна складати звичайні податкові накладні замість підсумкових?

Так, можна. Підсумкову ПН можна оформити лише у визначених випадках і з урахуванням певних обмежень. Складання підсумкової ПН — це право, а не обов’язок. На будь-яку із зазначених операцій можете оформити звичайну ПН.

Які переваги підсумкових податкових накладних?

Утім, підсумкова ПН має свої переваги. Оскільки складаєте її на неплатника ПДВ (навіть якщо маєте справу з платником ПДВ), у кожній такій ПН буде стояти один і той самий ІПН покупця. Вона не підлягає наданню покупцю, а отже й не потрапить під моніторинг. Як наслідок, підсумкову ПН безперешкодно зареєструють в ЄРПН.

Підсумкові податкові накладні при змішаній оплаті

Якщо впродовж дня у продавця були операції, як через касу/РРО/пРРО (1), так і шляхом отримання коштів безпосередньо на рахунок через банк/небанківського надавача платіжних послуг чи платіжний пристрій (2), то тоді можна скласти за щоденними підсумками операцій (роз’яснення ДПС 101.16 ЗІР, ГУ ДПС у Закарпатській області):

- окремі підсумкові ПН — за показниками кожного з таких РРО/пРРО чи платіжних пристроїв;

- або одну підсумкову ПН — за показниками всіх РРО/пРРО/платіжних пристроїв.

Підсумкові податкові накладні при готівковій оплаті через кілька РРО

При проведенні розрахунків через декілька РРО/пРРО можна складати (роз’яснення ДПС 101.16 ЗІР, ІПК ДПС від 28.04.2020 № 1711/6/99-00-07-03-02-06/ІПК):

- окремі підсумкові ПН — за показниками кожного РРО/пРРО;

- або одну підсумкову ПН — за даними всіх РРО/пРРО за день.

Коли підсумкових податкових накладних треба декілька

Виходить, що за щоденними підсумками може бути кілька підсумкових ПН у ситуації, коли оплата надходила з використанням різних РРО/пРРО або була змішаною (наприклад РРО + оплата безпосередньо на рахунок через касу банку чи платіжний пристрій). Однак такі ситуації допускають і одну підсумкову ПН (див. вище).

Разом з цим, є ситуації, коли підсумкових ПН має бути кілька завжди. Це загальне правило, яке стосується всіх ПН, а не лише підсумкових (роз’яснення ДПС 101.16). Отже, кілька підсумкових ПН має бути складено, коли впродовж дня були постачання:

- як оподатковувані, так і пільгові (тобто звільнені від ПДВ). За оподатковуваними та пільговими операціями складаються окремі ПН (п. 17 Порядку №1307, роз’яснення ДПС ЗІР 101.16). Підсумкова ПН за пільговими постачаннями у верхній лівій частині (у графі «Складена на операції, звільнені від оподаткування») повинна мати відмітку «Без ПДВ»;

- за різними ставками ПДВ (20%, 14%, 7%, 0%).

Чи може бути зведена податкова накладна замість кількох підсумкових?

Так, може бути. Податківці допускають таку можливість за таких умов:

- існують постійні зв’язки з особами, що не зареєстровані платниками ПДВ;

- операції з постачання товарів/послуг здійснюються за готівку таким особам 2 і більше разів на місяць на підставі відповідного договору;

- у договорі визначені періодичність поставки таких товарів/послуг та порядок оплати їхньої вартості.

У такому разі може бути складена зведена ПН, якщо попередньо не були складені ПН на такі операції (роз’яснення ДПС 101.16 ЗІР). Це ПН на так звані ритмічні постачання (п. 201.4 ПК). Якщо підтвердити ритмічність постачань неможливо, то складаються звичайні або підсумкові ПН.

Зведені ритмічні ПН не складаються, коли є:

- реалізація товарів кінцевим споживачам у роздріб, адже це не вважається постачанням товарів безперервного або ритмічного характеру (ІПК ГУ ДФС у Полтавській області від 25.04.2019 № 1844/ФОП/М/16-31-13-02-16/ІПК);

- була попередня оплата як перша подія (ІПК ДПС від 28.01.2022 № 243/ІПК/99-00-21-03-02-06).

Коли платникові ПДВ не вдається розблокувати реєстрацію ПН в адміністративному порядку, єдиним шляхом вирішення проблеми залишається суд. Юрист проаналізувала судові рішення останнього року. Дізнайтеся, якуаргументацію наводили платники податків у справах, де суди ухвалили рішення на їх користь

Термін реєстрації підсумкових податкових накладних

Підсумкові ПН реєструються у ті ж терміни, що й звичайні ПН. Зараз діють тимчасові строки з п. 89 підрозд. 2 Перехідних положень ПК — до кінця воєнного стану та 6 місяців після його завершення.

Як заповнюється підсумкова податкова накладна

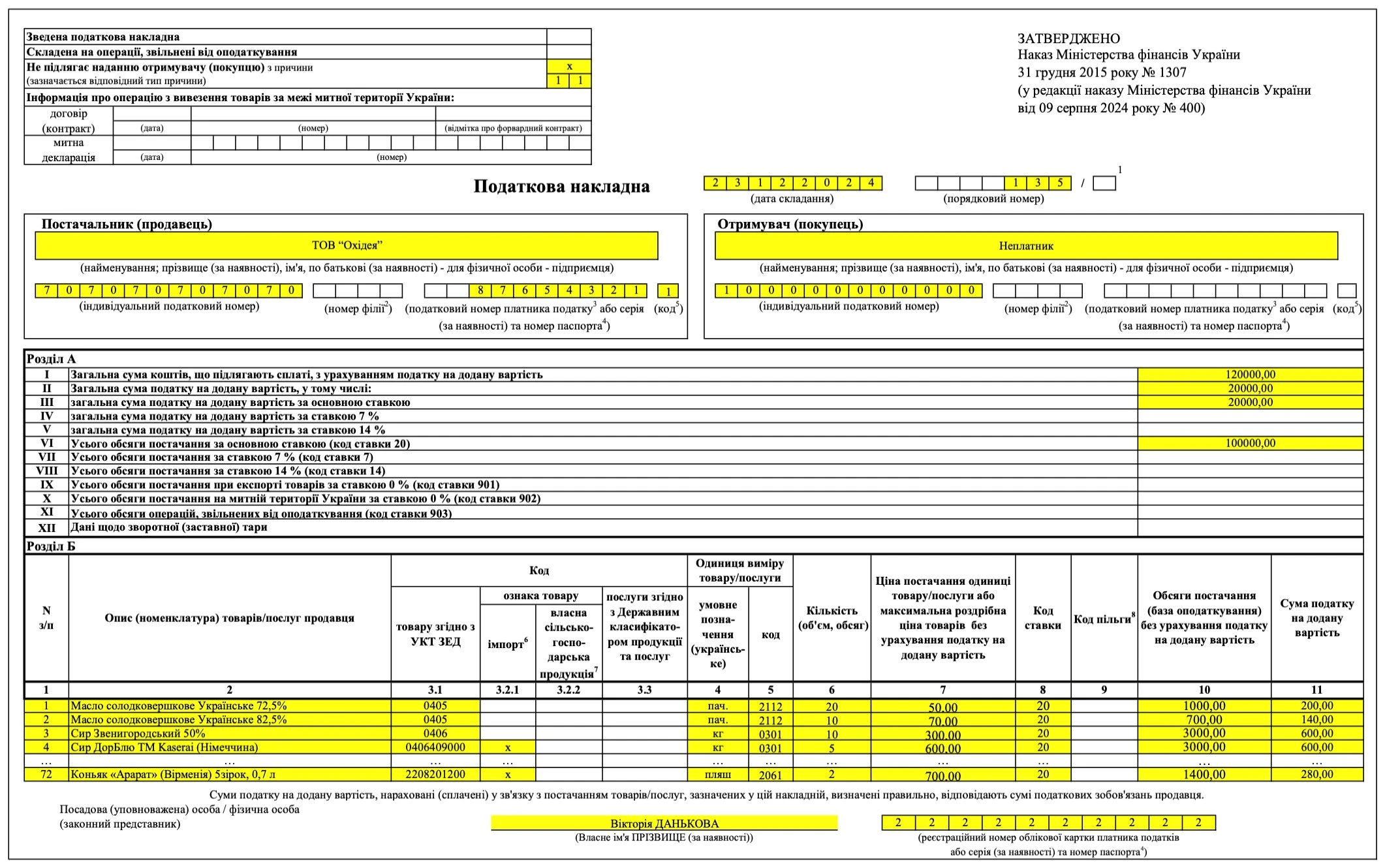

У заголовній частині підсумкової ПН у рядку «Не підлягає наданню отримувачу (покупцю) з причин» проставляється позначка «Х» та зазначається тип причини «11» — «Складена за щоденними підсумками операцій» (п. 8, п. 14 Порядку №1307).

Верхня частина підсумкової ПН заповнюється так:

- «Отримувач (покупець)» — зазначається «Неплатник»;

- «Індивідуальний податковий номер отримувача (покупця)» — умовний ІПН «100000000000»;

- «Податковий номер платника податку або серія (за наявності) та номер паспорта» і «Код» — не заповнюються.

Показники розділів А та Б табличної частини підсумкової ПН заповнюються за загальними правилами, тобто як і у звичайній ПН. Номенклатура поставлених товарів/послуг у графі 2 розділу Б наводиться з зазначенням їхньої кількості, ціни, кодів УКТ ЗЕД/ДКПП (п. 14 Порядку № 1307). Виняток — громадське харчування, де податківці допускають заповнення номенклатури у підсумковій ПН одним рядком та кодом 56.10 у графі 3.3 (лист ДПС від 18.02.2020 № 117/2/99-00-07-03-02-02).

Групувати номенклатуру товарів/послуг в підсумковій ПН за групами, які відповідають певному коду товару згідно з УКТ ЗЕД /коду послуги згідно з ДКПП не потрібно.

Якщо впродовж одного дня постачалися товари одного найменування, але за різними цінами, то такі товари потрібно відображати окремими рядками, а у графі 7 розділу Б за відповідним рядком відображається ціна реалізації. Використовувати середню ціну не можна.

Подібні роз’яснення щодо заповнення підсумкових ПН надають і податківці (ЗІР 101.16, лист ДПС від 28.12.2019 № 8338/7/99-00-07-03-02-17, ІПК ДПС від 28.11.2019 № 1639/5/99-00-07-03-02-16/ІПК).

Штучний інтелект уміє багато. Та у питаннях податків і звітів вирішальне — не швидкість, а досвід. У системі «Експертус Головбух» консультують живі експерти, які не генерують відповіді, а перевіряють і зважують кожну рекомендацію 👇

Підсумкова податкова накладна: приклад заповнення

Приклад заповненої підсумкової ПН наведений нижче.