Инвойс образец 2023

Хозяйственные операции отражаются в бухучёте на основании первичных документов (ч. 1 ст. 9 Закона Украины «О бухгалтерском учёте и финансовой отчётности в Украине» от 16.07.1999 № 996-XIV, далее - Закон о бухучёте).

Коли списувати непідтверджений податковий кредит: воєнні строки та бухоблік

Инвойс как первичный документ

Первичный документ содержит сведения о хозяйственной операции (абз. 11 ч. 1 ст. 1 Закона о бухучёте). Как электронный, так и бумажный первичный документ должен содержать следующие обязательные реквизиты (ч. 2 ст. 9 Закона о бухучёте):

- название документа (формы);

- дату составления;

- название предприятия, от имени которого составлен документ;

- содержание, объём и единицу измерения хозяйственной операции;

- должности лиц, ответственных за проведение и оформление хозяйственной операции;

- личную подпись или другие данные, позволяющие идентифицировать лицо, принимавшее участие в проведении хозяйственной операции.

Перечень обязательных реквизитов первички продублировано и в пункте 2.4 Положения о документальном обеспечении записей в бухгалтерском учёте, утверждено приказом Минфина от 24.05.1995 № 88 (далее - Положение № 88).

Поэтому делаем вывод: инвойс (счёт) приобретает статус первичного документа, если он содержит:

- все обязательные реквизиты первички;

- сведения о хозяйственной операции.

Хозяйственная операция - это действие или событие, которое вызывает изменения в структуре активов и обязательств, собственном капитале предприятия (абз. 5 ч. 1 ст. 1 Закона о бухучёте).

Однако оплату подтверждает не инвойс (счёт), а проведённое обслуживающим банком платёжное поручение. Ведь проводки Дт-31 «Счета в банках» - Кт-36 «Расчёты с покупателями и заказчиками» делаем не на дату счёта, а на дату платёжного поручения.

Не опровергают этого и контролёры (письма Минфина от 16.02.2017 № 31-11410-06-5/4339 и ГУ ГФС в г. Киеве от 31.03.2017 № 6964/10/26-15-14-05-04-22; далее - Письмо № 6964).

Получение товаров/оказание услуг классический счёт тоже не подтверждает. Эту функцию выполняют накладная или акт.

Инвойсом поставщик только информирует покупателя, сколько и на какой счёт перевести деньги за товар/услугу (см. ниже). То есть первичным документом инвойс есть только по формальным признакам. Оплату и оприходование товара/оказание услуги он не подтвердит.

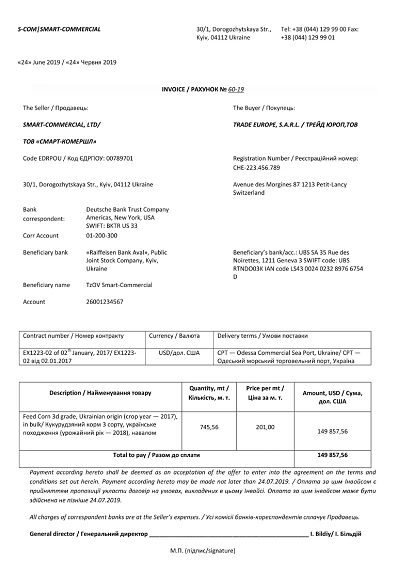

Образец инвойса

Может ли инвойс заменить накладную или акт

Инвойс может заменить накладную/акт только тогда, когда это будет гибридный документ. Кроме обязательных реквизитов первички, он должен содержать информацию о том, что продавец отгрузил товар (предоставил услугу), а покупатель (заказчик) его (её) получил (принял). На практике, гибридным формам первичных документов присваивают двойные названия. Например, счёт-накладная, счёт-акт и т.п.

Фиксация в инвойсе факта отгрузки товара/получения услуги - не прихоть, а вынужденная мера. Объясним почему.

Активы - это ресурсы, от использования которых предприятие планирует получить экономические выгоды (п. 3 НП(С)БУ 1 «Общие требования к финансовой отчётности»). Оно контролирует активы, пока не передаст их покупателю. Вместе с правом собственности на активы к покупателю переходят и связанные с ними риски и выгоды. Дата зачисления активов (товаров) на баланс - это дата, на которую к покупателю переходят риски и выгоды, связанные с правом собственности на приобретённые (полученные) активы (письмо Минфина от 21.04.2009 № 31-34000-20-27/11292). Именно на эту дату на основании соответствующих первичных документов и показывают стоимость товаров в бухучёте.

Внимание: обычный (не гибридный) инвойс не фиксирует факт перехода права собственности на товар или факт предоставления услуги

Условия перехода права собственности на товар регулирует соответствующий договор. Обе стороны договора заинтересованы в том, чтобы корректно зафиксировать в нём условия (в частности, дату) перехода права собственности на товары или получения услуги. Ведь от этого зависит, правильно ли они признают доходы и расходы, то есть применят ли принцип осмотрительности. Согласно которому методы оценки, применяемые в бухучёте, должны предотвращать занижение оценки обязательств и расходов, завышение оценки активов и доходов предприятия (абз. 9 п. 6 р. ІІІ НП(С)БУ 1).

В конце концов выставленный поставщиком счёт покупатель может и не оплатить. Ведь счёт - это документ, который не имеет обязательственного характера. И если покупатель и оплатит счёт, то имеет право передумать и изменить назначение платежа. Например, направить уплаченные средства в счёт оплаты услуги или вообще разорвать соглашение.

Поэтому классический (не гибридный) инвойс не может документально подтвердить, соблюли ли вы условия оприходования активов и признания дохода (расходов) от реализации (получения) товаров (услуг).

- Національна сертифікація бухгалтерів — 2025 ⏩

- Професійна сертифікація за МСФЗ ⏩

- Національна сертифікація головбуха медичного КНП — 2025 ⏩

- ПДВ: від азів до майстерності ⏩

- Розрахунок зарплати, звітність, перевірки ⏩

- РРО: робота, помилки та штрафи ⏩

- ФОП-єдиноподатник: практикум для бухгалтера та підприємця ⏩

- Благодійні організації: практикум з обліку та оподаткування ⏩

Хотя, по мнению Минфина, на основании счёта-фактуры (инвойса) можно отражать в бухучёте хозяйственную операцию по поставке товара (работ, услуг) без составления акта приёма-передачи. Но при условии, что оплату товара подтверждает соответствующий платёжный документ (письма Минфина от 16.02.2017 № 31-11410-06-5/4339, от 22.08.2017 № 35210-07/23-3364/2658). Этот подход можно применить разве что к услугам. Поскольку, в отличие от поставки товаров, результат предоставления услуг не имеет материализованного или объективированного содержания. Ведь в этом случае продаётся не результат, а действия, которые к нему привели.

Практика налоговых проверок заставляет осторожно относиться к разъяснениям контролирующих органов о статусе инвойса. Потому что налоговики требуют, чтобы были накладные или таможенные декларации, а также акты, подтверждающие реальность хозяйственной операции и даты признания дохода/оприходования ТМЦ.

В Письме № 6964 читаем, что счёт-фактура (инвойс) входит в перечень документов, подтверждающих таможенную стоимость товаров согласно части 2 статьи 53 Таможенного кодекса Украины. Но инвойс - документ, по которому оплачивают товар. Он не фиксирует хозяйственной операции, распоряжения или разрешения на её проведение, а носит исключительно информационный характер. Поэтому импортированный товар нужно оприходовать по информации с грузовой таможенной декларации.

А в письме ГФС от 14.11.2017 № 2608/О/99-99-13-01-02-14/ИНК указано, что счёт-фактура не соответствует признакам первичного документа, поэтому факт получения услуг необходимо подтверждать актом.

На каком языке оформлять инвойс

Компании, которые ведут внешнеэкономическую деятельность, обычно работают с иноязычными инвойсами, преимущественно англоязычными. Но все первичные документы у нас составляют на украинском языке (п. 1.3 Положения № 88). Налоговики отмечают: документы, которые являются основанием для записей в бухучёте и составленные на иностранном языке, должны иметь упорядоченный аутентичный перевод на указанный язык (ВИР, категория 102.21).

Поэтому инвойс или сразу составляйте на двух языках (украинском и, например, английском), или обеспечивайте аутентичный перевод иноязычного документа на украинский.

Инвойс заменит накладную или акт только при условии, если укажете в нем данные о переходе права собственности на товары или предоставления услуги и согласуете это с соответствующим договором.

Если используете инвойс в коммерческой деятельности как информационный документ, не забывайте составлять накладные на товары и акты о предоставлении (получение) услуг.