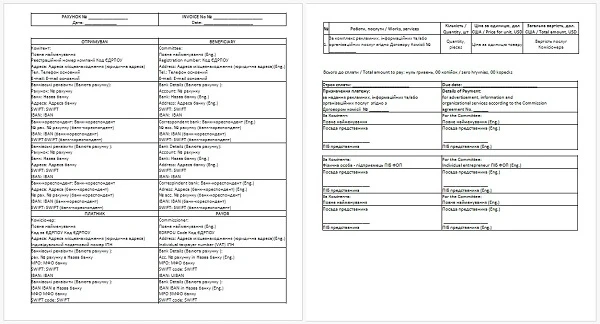

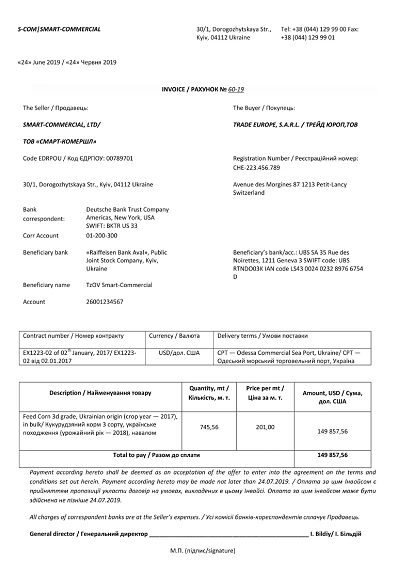

Інвойс: зразок

Інвойс: що це

Інвойс — це супровідний документ у міжнародній торговельній практиці, що містить перелік товарів, їхню кількість і вартість, формальні характеристики (колір, вага), умови поставки та дані про постачальника/одержувача.

Господарські операції відображають у бухгалтерському обліку на підставі первинних документів (ч. 1 ст. 9 Закон України «Про бухгалтерський облік та фінансову звітність в Україні» від 16.07.1999 № 996-ХІV, далі — Закон про бухоблік).

Інвойс як первинний документ

Первинний документ містить відомості про господарську операцію (абз. 11 ч. 1 ст. 1 Закону про бухоблік). Як електронний, так і паперовий первинний документ має містити такі обов’язкові реквізити як (ч. 2 ст. 9 Закону про бухоблік):

- назва документа (форми);

- дата складання;

- назва підприємства, від імені якого складено документ;

- зміст, обсяг і одиницю виміру господарської операції;

- посади осіб, відповідальних за проведення і оформлення господарської операції;

- особистий підпис або інші дані, що дають змогу ідентифікувати особу, яка брала участь у проведенні господарської операції.

Перелік обов’язкових реквізитів первинки продубльовано і в пункті 2.4 Положення про документальне забезпечення записів у бухгалтерському обліку, затверджено наказом Мінфіну від 24.05.1995 № 88 (далі — Положення № 88).

Тож можна зробити висновок: інвойс (рахунок) набуває статусу первинного документа, якщо він містить:

- усі обов’язкові реквізити первинки;

- відомості про господарську операцію.

Господарська операція — це дія або подія, яка викликає зміни в структурі активів і зобов’язань, власному капіталі підприємства (абз. 5 ч. 1 ст. 1 Закону про бухоблік).

Однак оплату підтверджує не інвойс (рахунок), а проведена обслуговуючим банком платіжна інструкція. Адже бухгалтерське проведення Дт 31 «Рахунки в бaнках» Кт 36 «Розрахунки з покупцями тa замовниками» робиться не на дату рахунку, а на дату платіжної інструкції. Не спростовували цього й податківці (лист Мінфіну від 16.02.2017 № 31-11410-06-5/4339, роз’яснення ГУ ДФС у м. Києві від 31.03.2017 № 6964/10/26-15-14-05-04-22; далі — Лист № 6964).

Отримання товарів/надання послуг класичний рахунок теж не підтверджує. Цю функцію виконують накладна чи акт.

Вимоги до інвойсу. Інвойсом постачальник лише інформує покупця, скільки та на який рахунок переказати гроші за товар/послугу. Тобто, інвойс — первинний документ лише за формальними ознаками. Оплату й оприбуткування товару/надання послуги він не підтвердить.

Інвойс: зразок заповнення

Зразок заповнення інвойсу наведено нижче.

Чи може інвойс замінити накладну чи акт

Інвойс може замінити накладну/акт лише тоді, коли це буде гібридний документ. Окрім обов’язкових реквізитів первинки, він має містити інформацію про те, що продавець відвантажив товар (надав послугу), а покупець (замовник) його (її) отримав (прийняв). На практиці гібридним формам первинних документів присвоюють подвійні назви. Наприклад, рахунок-накладна, рахунок-акт тощо.

Фіксація в інвойсі факту відвантаження товару/отримання послуги — не примха, а вимушений запобіжний захід. З’ясуємо чому.

Активи — це ресурси, від використання яких підприємство планує отримати економічні вигоди (п. 3 НП(С)БО 1 «Загальні вимоги до фінансової звітності»). Воно контролює активи доти, доки не передасть їх покупцеві. Разом з правом власності на активи до покупця переходять і пов’язані з ними ризики і вигоди. Дата зарахування активів (товарів) на баланс — це дата, на яку до покупця переходять ризики й вигоди, пов’язані з правом власності на придбані (отримані) активи (лист Мінфіну від 21.04.2009 № 31-34000-20-27/11292). Саме на цю дату на підставі відповідних первинних документів і показують вартість товарів у бухгалтерському обліку.

Увага: звичайний (не гібридний) інвойс не фіксує факту переходу права власності на товар або факту надання послуги.

Умови переходу права власності на товар регулює відповідний договір. Обидві сторони договору зацікавлені у тому, щоб коректно зафіксувати в ньому умови (зокрема, дату) переходу права власності на товари чи отримання послуги. Адже від цього залежить, чи правильно вони визнають доходи і витрати, тобто чи застосують принцип обачності. Згідно з яким методи оцінки, що застосовують у бухгалтерському обліку, мають запобігати заниженню оцінки зобов’язань і витрат, завищенню оцінки активів і доходів підприємства (абз. 9 п. 6 р. ІІІ НП(С)БО 1).

Зрештою виставлений постачальником рахунок покупець може і не оплатити. Адже рахунок — це документ, який не має зобов’язального характеру. Та навіть якщо покупець і оплатить рахунок, то має право передумати й змінити призначення платежу. Наприклад, спрямувати сплачені кошти в рахунок оплати послуги або взагалі розірвати домовленість.

Тож класичний (не гібридний) інвойс не може документально підтвердити, чи були дотримані умови оприбуткування активів і визнання доходу (витрат) від реалізації (отримання) товарів (послуг).

Розповімо, які саме програми зараз у чорному списку. Пояснимо мету таких заходів безпеки та можливі наслідки порушення заборони використання 1С-продуктів в Україні

Хоча, на думку Мінфіну, на підставі рахунку-фактури (інвойса) можна відображати у бухгалтерському обліку господарську операцію з постачання товару (робіт, послуг) без складання акта приймання-передачі. Однак за умови, що оплату товару підтверджує відповідний платіжний документ (листи Мінфіну від 16.02.2017 № 31-11410-06-5/4339, від 22.08.2017 № 35210-07/23-3364/2658; лист Мінфіну від 24.03.2023 № 41010-06-5/7983). Цей підхід можна застосувати хіба що до послуг. Оскільки, на відміну від постачання товарів, результат надання послуг немає матеріалізованого чи об’єктивованого змісту. Адже у цьому разі продається не результат, а дії, які до нього призвели.

Практика податкових перевірок змушує обережно ставитися до роз’яснень податківців про статус інвойсу, оскільки вони вимагають, щоб були накладні чи митні декларації, а також акти, що підтверджують реальність господарської операції та дати визнання доходу/оприбуткування ТМЦ.

У Листі № 6964 читаємо, що рахунок-фактура (інвойс) входить до переліку документів, що підтверджують митну вартість товарів згідно із частини 2 статті 53 Митного кодексу України. Однак інвойс — документ, за яким оплачують товар. Він не фіксує господарської операції, розпорядження чи дозволу на її проведення, а має лише інформаційний характер. Через це імпортований товар потрібно оприбутковувати за інформацію із вантажної митної декларації.

А в листі ДФС від 14.11.2017 № 2608/О/99-99-13-01-02-14/ІПК зазначено, що рахунок-фактура не відповідає ознакам первинного документа, тому факт отримання послуг потрібно підтверджувати актом.

Якою мовою оформляти інвойс

Компанії, які ведуть зовнішньоекономічну діяльність, зазвичай працюють із іншомовними інвойсами, переважно англомовними. Однак усі первинні документи у нас складають українською мовою (п. 1.3 Положення № 88). Податківці наголошують: документи, які є підставою для записів у бухгалтерському обліку і складені іноземною мовою, повинні мати впорядкований автентичний переклад на зазначену мову (ЗІР, категорія 102.21).

Через це інвойс краще або одразу складати двома мовами (українською і, наприклад, англійською), або ж забезпечити автентичний переклад іншомовного документу на українську.

Інвойс для ФОП замінить накладну чи акт лише за умови, якщо зазначите в ньому дані про перехід права власності на товари або надання послуги й узгодите це з відповідним договором.

Якщо інвойс використовується у комерційній діяльності як інформаційний документ, слід також складати накладні на товари та акти про надання (отримання) послуг.