Минимальное налоговое обязательство: как рассчитать и уплатить

Законом Украины от 30.11.2021 № 1914-IX ввели минимальное налоговое обязательство (МНО). Авторы нововведений уверяют, что это не новый налог и работающий «в белую» не испытает нагрузки. Разберемся, придется ли аграриям платить больше налогов.

Чого очікувати агропідприємствам у 2026 році

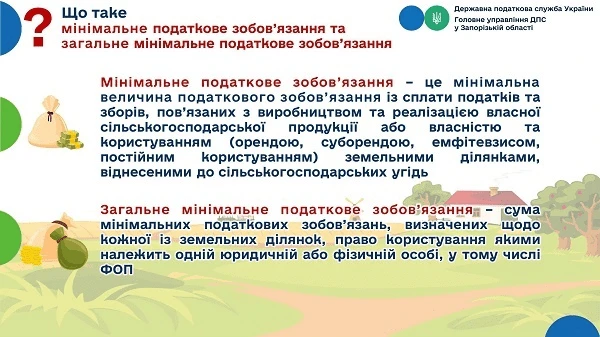

Что такое минимальное налоговое обязательство (МНО)

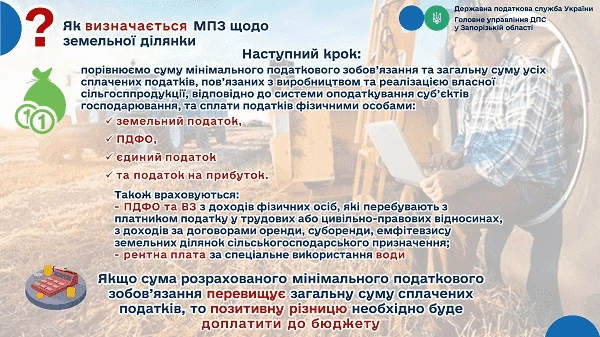

Сумма всех уплаченных налогов аграрием не должна быть меньше МНО. В основе нового механизма — коэффициент от нормативной денежной оценки (НГО) собственных или используемых сельхозземель. Рассчитана сумма налога и будет МНО.

В бюджет аграрии перечислят не всю сумму МНО, а уменьшенную на уплаченные налоги, сборы, платежи и расходы по аренде земельных участков. Для плательщика возможны два сценария:

- МНО > сумма всех уплаченных налогов. В бюджет платите положительную разницу;

- МНО < сумма всех уплаченных налогов. Оплачивать дополнительную нагрузку не нужно.

Минимальное налоговое обязательство за землю — минимальная величина налогового обязательства по уплате налогов, сборов, платежей, контроль за взиманием которых возложен на контролирующие органы, связанные с производством и реализацией собственной сельскохозяйственной продукции и/или с собственностью и/или пользованием (аренда, субаренда, эмфитевзис, постоянное пользование) земельными участками, отнесенными к сельскохозяйственным угодьям, рассчитана в соответствии с настоящим Кодексом. Сумма минимальных налоговых обязательств, определенных по каждому из земельных участков, право пользования которыми принадлежит одному юридическому или физическому лицу, в том числе физическому лицу — предпринимателю, является общим минимальным налоговым обязательством (пп. 14.1.114-2 Налогового кодекса Украины, НК).

|  |  |

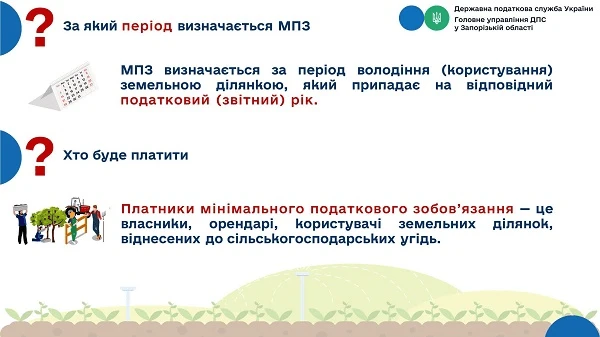

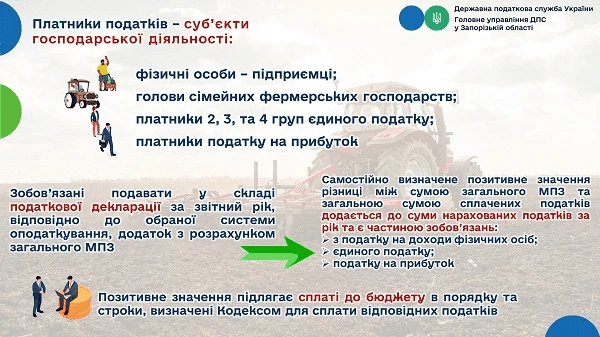

Кто уплачивает минимальное налоговое обязательство (МНО)

Плательщики МНО — это собственники, арендаторы, пользователи на других условиях земельных участков, отнесенных к сельскохозяйственным угодьям. Законодатели учли, что земли могут возделывать налогоплательщики на разных системах налогообложения. Поэтому предусмотрели расчет МНО в разрезе систем налогообложения:

1) общей системы налогообложения:

- для плательщиков с долей сельскохозяйственного товаропроизводства ≥ 75%;

- для плательщиков с долей сельскохозяйственного товаропроизводства < 75%;

2) упрощенной системы налогообложения:

- для физлиц — единщиков второй группы;

- для физлиц и юрлиц — единщиков третьей группы, в которых доля сельскохозяйственного товаропроизводства ≥ 75%;

- для физлиц и юрлиц — единщиков третьей группы, в которых доля сельскохозяйственного товаропроизводства < 75%;

- для физлиц-фермеров и юрлиц — единщиков четвертой группы;

3) «обычных» физлиц — владельцев, арендаторов, пользователей на других условиях земельных участков, отнесенных к сельскохозяйственным угодьям, не переданных ими в аренду (субаренду), эмфитевзис или иное пользование;

4) ФЛП-общесистемщиков — собственников, арендаторов, пользователей на других условиях земельных участков, отнесенных к сельскохозяйственным угодьям, производящих собственную сельскохозяйственную продукцию.

|  |

Как рассчитать минимальное налоговое обязательство 2024 (МНО)

Для расчета МНО законодатели предусмотрели две формулы. Различие их в том, провели ли НГО на земле или нет. Рассмотрим эти формулы.

Если нормативно денежная оценка произведена:

МНО = НГОд x К x М/12, где

- НГОд — нормативная денежная оценка соответствующего земельного участка с учетом коэффициента индексации, определенного в соответствии с порядком, установленным настоящим Кодексом для взимания платы за землю;

- К — коэффициент, составляющий 0,05;

- М — количество календарных месяцев, в течение которых земельный участок находится в собственности, аренде, пользовании на других условиях (в том числе на условиях эмфитевзиса) налогоплательщика.

Если нормативно денежная оценка не произведена:

МНО = НГО x S x К x М/12, где

- НГО — нормативная денежная оценка 1 гектара пашни по области с учетом коэффициента индексации, определенного в соответствии с порядком, установленным настоящим Кодексом для взимания платы за землю;

- S — площадь земельного участка, гектарах;

- К — коэффициент, составляющий 0,05;

- М — количество календарных месяцев, в течение которых земельный участок находится в собственности, аренде, пользовании на других условиях (в том числе на условиях эмфитевзиса) налогоплательщика.

Обратите внимание, что согласно пункту 67-1 подраздела 10 раздела ХХ НК временно, чтобы определить минимальное налоговое обязательство за 2025 год и последующие годы, заканчивая годом, в котором будет прекращено или отменено военное положение, коэффициент «К», определенный в подпунктах 38-1.1.1 и 38-1.1.2 статьи 38-1 этого Кодекса применяется со значением 0,057.

|  |

Какие налоги снизят минимальное налоговое обязательство (МНО)

ПЕРЕЧЕНЬ НАЙДЕТЕ В СИСТЕМЕ ЭКСПЕРТУС ГОЛОВБУХ ▶️

МНО во время военного положения

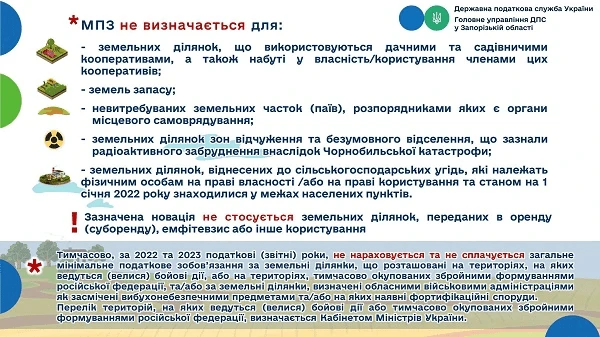

Список случаев, когда минимальное налоговое обязательство не определяют, содержит пункт 38-1.2 НК.

МНС не определяют:

- для земельных участков, используемых дачными и садоводческими кооперативами, а также приобретенными в собственность членами этих кооперативов в пределах принадлежащих этим кооперативам земель;

- земель запаса;

- неистребованных земельных долей (паев), распорядителями которых являются органы местного самоуправления, кроме паев, переданных в аренду;

- земельных участков зон отчуждения и безусловного (обязательного) отселения, подвергшихся радиоактивному загрязнению вследствие Чернобыльской катастрофы;

- земельных участков, отнесенных к сельскохозяйственным угодьям, принадлежащим физическим лицам на праве собственности и/или на праве пользования и на 1 января отчетного года находились в пределах населенных пунктов;

- земельных участков, находящихся в консервации земельных долей (паев) или загрязненных взрывоопасными предметами, или в отношении которых принято решение о предоставлении налоговых льгот в связи с потенциальной угрозой их загрязнения взрывоопасными предметами. Минимальное налоговое обязательство для таких земельных участков, земельных долей (паев) не определяется за период, за который не определяется плата за землю или единый налог четвертой группы.