Лицензии на торговлю алкоголем 2025: стоимость, документы, ответственность

Лицензия на алкоголь 2025

«Алкогольные» лицензии — это разрешения на осуществление хозяйственной деятельности, связанной с торговлей, производством, импортом и экспортом этилового спирта, спиртовых дистиллятов, алкогольных напитков. Необходимость таких лицензий требует:

- Закон Украины «О государственном регулировании производства и обращения спирта этилового, спиртовых дистиллятов, биоэтанола, алкогольных напитков, табачных изделий, табачного сырья, жидкостей, используемых в электронных сигаретах и горючего» от 18.06.2024 № 3817 (далее — Закон № 3);

- подпункт «7» части 1 статьи 7 Закона Украины «О лицензировании видов хозяйственной деятельности» от 02.03.2015 № 222.

Як переоформити ліцензії на торгівлю алкоголем і тютюном

Алкогольные лицензии: кто выдает

Выдачей «алкогольных» лицензий занимаются территориальные органы ГНС (ч. 2 ст. 51 Закона № 3817) — как и лицензий на хранение горючего и других подакцизных товаров. Однако лицензии на право розничной торговли алкогольными напитками могут предоставляться в автоматическом режиме, и тогда это осуществляется уже на уровне центрального органа ГНС (ч. 2 ст. 52 Закона № 3817).

Лицензии все электронные и существуют как запись в Едином реестре лицензиатов по производству и обращению этилового спирта, спиртовых дистиллятов, алкогольных напитков, табачных изделий, табачного сырья и жидкостей, используемых в электронных сигаретах (далее — Единый реестр).

Обновление правил лицензий на алкоголь с 1 января 2025 года

Правила «алкогольного» лицензирования обновлены с 1 января 2025 года, когда вступил в действие Раздел VII «Лицензирование» Закона № 3817 (п. 1 разд. XII «Заключительные положения» Закона № 3817). Бывший Закон «О государственном регулировании производства и оборота этилового спирта, спиртовых дистиллятов, алкогольных напитков, табачных изделий, жидкостей, используемых в электронных сигаретах, и горючего» от 19.12.1995 № 481 утратил силу.

Виды «алкогольных» лицензий 2025 года и кому они нужны

Лицензирование деятельности с алкоголем регулирует Закон № 3817. За ним всего 9 видов «алкогольных» лицензий (3 — на производство, 4 — на оптовую торговлю, 2 — на розничную торговлю).

ВИДЫ «АЛКОГОЛЬНЫХ» ЛИЦЕНЗИЙ | |||

Товар, хозяйственная деятельность с которым лицензируется | Лицензии на право: | ||

производства | оптовой торговли | розничной торговли | |

спирт этиловый | + | + | – |

спиртовые дистилляты | + | + | – |

алкогольные напитки | + | + | + |

сидр и перри (без добавления спирта) | – | + | + |

Получать эти лицензии должны субъекты хозяйствования, которые осуществляют соответствующие виды хозяйственной деятельности. При этом на каждый вид хозяйственной деятельности предоставляется отдельная лицензия (ч. 3 ст. 41 Закона № 3817).

Однако из общего правила «алкогольного» лицензирования есть исключения, есть субъекты хозяйствования, которые могут торговать алкоголем без лицензий.

Продукты, для которых не требуется лицензия на торговлю алкоголем

Без лицензии могут продаваться следующие продукты, содержащие алкоголь:

- безалкогольное пиво;

- квас живого брожения;

- столовые вина – розничная торговля без соответствующей лицензии;

- виноматериалы, продаваемые субъектами хозяйствования первичного виноделия субъектам хозяйствования вторичного виноделия — оптовая торговля без лицензии на право оптовой торговли алкогольными напитками (ч. 5 ст. 16 Закона № 3817);

- вина виноградные, вина плодово-ягодные, напитки медовые, продаваемые малыми производителями винодельческой продукции — розничная торговля без соответствующей лицензии, если такие напитки без добавления спирта (ч. 12 ст. 16 Закона № 3817). Однако если в такие напитки был добавлен спирт, то розничная торговля, в т.ч. через интернет, должно быть по лицензии на розничную торговлю алкогольными напитками (ч. 7 ст. 16 Закона № 3817);

- кофе с содержанием алкоголя

- шоколад, конфеты, кондитерские изделия с алкоголем.

Разберем поподробнее, почему не нужна для некоторых из вышеупомянутых продуктов.

Безалкогольное пиво. Такое пиво не подпадает под определение алкоголя и относится к совсем другой группе УКТ ВЭД, поэтому лицензия не требуется. По определению алкогольный напиток имеет содержание этилового спирта > 0,5 % об. с соответствующими «алкогольными» кодами УКТ ВЭД - 2203, 2204, 2205, 2206, 2208, 2103 90 30 00, 2106 90 (пп. «2» ст. 1 Закона № 3817). Однако безалкогольное пиво по определению имеет содержание спирта ≤ 0,5% об. и имеет код другой группы УКТ ВЭД — 2202 (пп. «70» ст. 1 Закона № 3817).

Квас «живого» брожения. Этот продукт также не считается алкогольным напитком и прямо упоминается как исключение в группе 2206 УКТ ВЭД (пп. «2» ст. 1 Закона № 3817).

Столовое вино. Это алкогольный напиток, произведенный путем полного или неполного сбраживания сусла или раздавленных ягод. В зависимости от содержания сахаров столовое вино делится на сухое, полусухое, полусладкое. Однако реализация этого продукта не лицензируется, поскольку:

- «Розничная торговля алкогольными напитками (кроме столовых вин)… осуществляться… при наличии у них лицензии на право розничной торговли алкогольными напитками.» (ч. 7 ст. 16 Закона № 3817);

- правила Закона № 3817 «не распространяется на розничную торговлю винами столовыми…» (ч. 4 ст. 2 Закона № 3817).

Налоговики неоднократно подтверждали исключение сухого вина, например в консультации ГНС в Днепропетровской области. Единственное условие, чтобы продаваемый продукт действительно был столовым вином по ДСТУ 4806:2007 (содержание сахара в пределах 0,5-5 г/см³ вина; это сухое, полусухое, сладкое вино, в т.ч шампанское). Впрочем, на технические нюансы можно не обращать внимание, потому что определить принадлежность винодельческой продукции к столовым винам можно по информации на этикетке (бывшее, но актуальное по содержанию разъяснение ГНС 113.04 ОИР).

Консультація допоможе розібратися, яку інформацію має містити такий чек, як правильно зазначати у ньому групу товарів та що буде, якщо схибите з назвою товару у чеку

Добавим, что «без лицензии» это не означает отсутствие ограничений на торговлю в розницу столовым вином. Например, им нельзя торговать:

- в учебных заведениях (см. ч. 1 ст. 70 Закона № 3817);

- на рынках (рынок не соответствует определению места торговли по ст. 1 Закона № 3817);

- единщикам группы 1 (у них в разрешенной деятельности продажа товаров может быть только на рынке).

При этом оптовая торговля вином нуждается в соответствующей лицензии, поскольку исключений для сухого вина в требованиях к получению оптовой лицензии отсутствует (поскольку ч. 1 ст. 16 Закона № 3817).

Внимание: розничная торговля столовым вином возможна без алкогольной лицензии.

Кофе с содержанием алкоголя. Аналогично безалкогольному пиву этот продукт имеет неалкогольный код УКТ ВЭД. Налоговики также соглашаются, что кофе с добавлением алкоголя не входит в лицензированные товары (разъяснение ГУ ГНС в Полтавской области). Однако по поводу «алкогольного» кофе часто перестраховываются — если заведение не продает в розницу алкогольные напитки, то там нет в меню и «кофе с коньяком». Иначе доказать, что конкретная бутылка коньяка не продается в розницу при проверке налоговиками может быть трудно.

Шоколад, конфеты, кондитерские изделия с содержанием алкоголя. Эти продукты имеют неалкогольные коды УКТ ВЭД, поэтому их реализация не лицензируется.

Нужна ли лицензия бесплатной раздаче алкоголя

Да, нужна. Алкоголь может раздаваться бесплатно на семинарах, презентациях, переговорах. Налоговики считают такую ситуацию приравненной к продаже (разъяснение Центрального межрегионального управления ГНС по работе с КПН). Дело в том, что продажа (реализация) товаров предусматривает передачу прав собственности на такие товары за плату или даже безвозмездно (пп. 14.1.202 Налогового кодекса Украины). Поскольку при безвозмездной раздаче право собственности меняется, то эта продажа и такому распространителю напитков требуется розничная лицензия на алкоголь.

Когда одна «алкогольная» лицензия заменяет другую

Кроме ситуаций торговли алкогольными товарами, для которых лицензия не нужна вообще, есть ситуации, когда при наличии одной из «алкогольных» лицензий не нужна лицензия на продажу.

ВЗАИМОЗАМЕНА «АЛКОГОЛЬНЫХ» ЛИЦЕНЗИЙ | |||

Лицензия, которая: | Условия (особенности) такой замены | Норма Закона № 3817 | |

нужна, что заменяет другую | не нужна, если есть «заменяющая» лицензия | ||

на производство алкогольных напитков | на производство спиртовых дистиллятов | для малых производств дистиллятов - производство спиртовых дистиллятов, производство и разлив в потребительскую тару спиртных напитков | ч. 16 ст. 3 |

на производство спиртовых дистиллятов | на оптовую торговлю спиртовыми дистиллятами | оптовая торговля спиртовыми дистиллятами собственного производства | ч. 3 ст. 12 |

на производство алкогольных напитков | на оптовую торговлю спиртовыми дистиллятами | для производителей - оптовая торговля спиртовым дистиллятом, полученным в результате полного или частичного отбора спирта из алкогольных напитков, полученных в результате полного или частичного сбраживания сусла, с целью снижения в них содержания спирта (деалкоголизации) | ч. 6 ст. 12 |

на производство спиртовых дистиллятов | на оптовую торговлю спиртовыми дистиллятами | вывоз за пределы таможенной территории Украины спиртовых дистиллятов собственного производства | ч. 6 ст. 15 |

на производство алкогольных напитков (вин виноградных, вин плодово-ягодных или напитков медовых) | на оптовую торговлю алкогольными напитками | производство таких напитков осуществляется из виноматериалов (виноградных, плодово-ягодных, медовых) исключительно собственного производства (не приобретенных) | ч. 4 ст. 16 |

на розничную торговлю алкогольными напитками | на розничную торговлю сидром и перри (без добавления спирта) | при реализации сидра и перри (без добавления спирта) | ч. 8 ст. 16 |

на производство алкогольных напитков без добавления спирта (вин виноградных, вин плодово-ягодных, напитков медовых) | на оптовую торговлю алкогольными напитками | малые производства винодельческой продукции - если напитки произведены из виноматериалов (виноградных, плодово-ягодных, медовых) собственного производства, полученных путем переработки самостоятельно выращенных/производимых плодов, ягод, винограда, меда | ч. 10 ст. 16 |

на производство алкогольного напитка - пива | на оптовую торговлю алкогольными напитками | малые производства винодельческой продукции – при оптовой торговле* | ч. 13 ст. 16 |

* для розничной нужно лицензия на право розничной торговли алкогольным напитком — пивом | |||

Розповімо, які саме програми зараз у чорному списку. Пояснимо мету таких заходів безпеки та можливі наслідки порушення заборони використання 1С-продуктів в Україні

Лицензия на торговлю алкоголем: сколько лицензий вообще нужно

Столько сколько есть мест торговли. Поскольку все они вносятся в единую базу и лицензию, то нельзя торговать с места, которое не внесено. Таким образом, нельзя приобрести лицензию на магазин и торговать алкоголем в другом месте, даже если оно временное (разъяснение ГНС в Тернопольской области).

Если места торговли находятся в одном торговом помещении по одному адресу, то достаточно одной лицензии. К примеру, они размещены в одном магазине, кафе, которые считаются одной структурной единицей. Однако плата снимается за каждый кассовый аппарат (РРО/ПРРО), расположенные в таком здании (бывшее, но актуальное по содержанию разъяснения ГНС 113.03 ОИР).

Лицензия на продажу алкогольных напитков: цена в 2025 году

Информация о стоимости алкогольных лицензий обобщаем в Таблице (ст. 50, 51 и 52 Закона № 3817). Все лицензии бессрочны.

СТОИМОСТЬ «АЛКОГОЛЬНЫХ» ЛИЦЕНЗИЙ | |||

Товар, хозяйственная деятельность с которым лицензируется | Определенный законом размер платы за лицензию | Стоимость лицензии 2025 по: | |

квартал (= 1/4 в год) | год | ||

лицензии на право производства: | |||

спирт этиловый | 0,15 МЗП на 1 января отчетного (налогового) года, в котором производится платеж | — | 1200 грн |

спиртовые дистилляты | |||

алкогольные напитки | |||

лицензии на право оптовой торговли: | |||

спирт этиловый | 85 МЗП на 1 января отчетного (налогового) года, в котором осуществляется платеж | — | 680000 грн |

спиртовые дистилляты | |||

алкогольные напитки (кроме сидра и перри (без добавления спирта)) | |||

алкогольные напитки — для малых производств**:

| 4,5 МЗП на 1 января отчетного (налогового) года, в котором производится платеж | — | 36000 грн |

алкогольные напитки без добавления спирта, производимые из виноматериалов собственного производства***:

| 5 МЗП на 1 января отчетного (налогового) года, в котором осуществляется платеж | — | 40000 грн |

сидр и перри (без добавления спирта) | 0,15 МЗП на 1 января отчетного (налогового) года, в котором производится платеж | — | 1200 грн |

лицензии на право розничной торговли: | |||

алкогольные напитки | 1,5 МЗП на 1 января отчетного (налогового) года, в котором осуществляется платеж за каждый отдельный РРО/ПРРО, зарегистрированные по адресу места торговли | 3000 грн | 12000 грн |

0,08 МЗП на 1 января отчетного (налогового) года, в котором осуществляется платеж за каждый отдельный РРО/ПРРО, зарегистрированные по адресу места торговли, – на территории сел и поселков | 160 грн | 640 грн | |

сидр и перри (без добавления спирта) | 0,15 МЗП на 1 января отчетного (налогового) года, в котором производится платеж – за каждое место торговли независимо от его территориального расположения | 300 грн | 1200 грн |

* МЗП на 1 января 2025 года = 8000 грн; ** в малых производств винодельческой продукции объем производства ≤ 10000 декалитров за календарный год, пива — ≤ 10000 гектолитров в год, дистиллятов — ≤ 20000 декалитров (пп. «41», «42», «43» ст. 1 Закона № 38. Однако лицензия не требуется на производство вин виноградных и плодово-ягодных, напитков медовых, наливок и настоек, изготовленных гражданами в домашних условиях для собственного потребления (ч. 4 ст. 2 Закона № 3817); *** при условии, что они получены путем переработки приобретенных плодов, ягод, винограда, меда, которые имеют исключительно украинское происхождение (пп. «4» ч. 1 ст. 51 Закона № 3817) | |||

Ліцензування діяльності з підакцизними товарами

Ответственность за деятельность без лицензий на алкоголь

За деятельность без лицензий предусмотрена ответственность (пп. 1, 12, 13 ч. 2 ст. 73 Закона № 3817).

ОТВЕТСТВЕННОСТЬ ЗА ДЕЯТЕЛЬНОСТЬ БЕЗ «АЛКОГОЛЬНЫХ» ЛИЦЕНЗИЙ | ||

Вид нарушения | Определенный законом размер ответственности | Ответственность 2025 |

производство спирта этилового, спиртовых дистиллятов, биоэтанола, алкогольных напитков, без наличия лицензии | 200% стоимости производимых товаров (продукции) или выращенного табака, или ферментированного табачного сырья, но ≥ 15 МЗП установленного законом на 1 января отчетного (налогового) года | ≥ 120000 грн |

оптовая торговля спиртом этиловым, спиртовыми дистиллятами без наличия соответствующей лицензии. | 200% стоимости реализованных товаров (продукции), но ≥ 3 МЗП, установленной законом на 1 января отчетного (налогового) года | ≥ 24000 грн |

оптовая или розничная торговля алкогольными напитками без соответствующей лицензии | 200% стоимости реализованных товаров (продукции), но ≥ 3 МЗП, установленной законом на 1 января отчетного (налогового) года | ≥ 24000 грн |

* МЗП на 1 января 2025 года = 8000 грн | ||

Как получить лицензию на продажу алкоголя

Для получения лицензии на торговлю алкоголем сначала нужно:

- уплатить годовую плату для оптовой лицензии и ¼ часть годовой платы для розничной лицензии, потому что первый платеж осуществляется до получения лицензии (ч. 6 ст. 51 и ч. 6 ст. 52 Закона № 3817). При этом за оптовые «алкогольные» лицензии плата «… взимается ежегодно» (ч. 4 ст. 51 Закона № 3817), а за розничные – «… ежеквартально равными частями» (ч. 4 ст. 52 Закона № 3817);

- подать заявление на получение соответствующей лицензии;

- добавить в Заявление платежный документ — копию платежной инструкции с отметкой банка об уплате административного сбора за выдачу лицензии.

Других документов нет. Например, не нужна справка о регистрации РРО, поскольку такая информация в ГНС есть.

Орган ГНС может принять решение об отказе в выдаче лицензии в срок не позднее 20 лет. дней со дня получения от заявителя заявления о получении лицензии (пп. «1» ч. 7 ст. 43 Закона № 3817).

Также о порядке получения такой лицензии – информация на портале Действие, где я указания на лицензию на:

- розничную торговлю алкогольными напитками;

- розничную торговлю сидром и перри (без добавления спирта);

- оптовую торговлю алкогольными напитками, кроме сидра и перри;

- оптовую торговлю сидром и перри (без добавления спирта).

Обратите внимание, что лицензии на сегодняшний день не бумажные, а электронные. Выходит, никаких бланков лицензий единого образца не существует. Лицензия — это просто запись в базе ЕГР.

Штучний інтелект уміє багато. Та у питаннях податків і звітів вирішальне — не швидкість, а досвід. У системі «Експертус Головбух» консультують живі експерти, які не генерують відповіді, а перевіряють і зважують кожну рекомендацію 👇

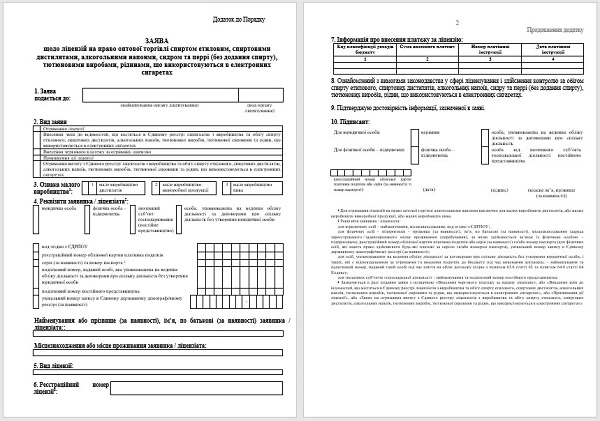

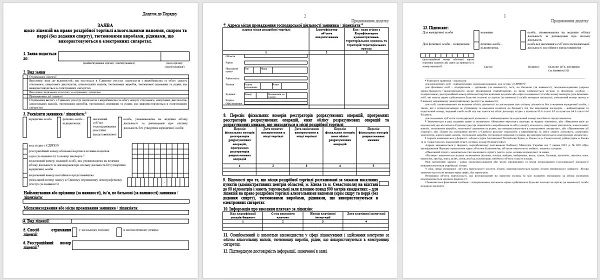

Заявление о получении лицензии на розничную торговлю алкоголем

Заявление на получение «алкогольных» лицензий на сегодняшний день не имеет официально утвержденной формы, поэтому подается в произвольной форме (абз. 5 п. 3 Переходных положений Закона № 3817). Однако следует указать обязательные сведения, требуемые для получения лицензии в:

- общем порядке — ч. 3 ст. 43 Закона № 3817;

- автоматическом режиме — ч. 3 ст. 47 Закона № 3817.

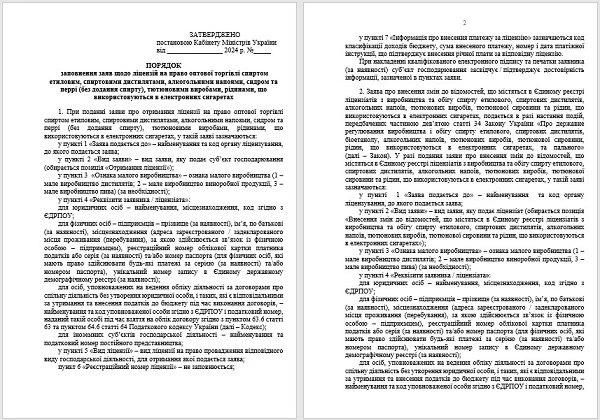

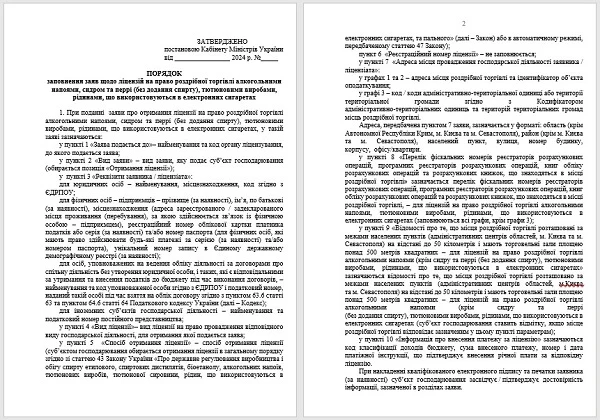

Однако от Минфина в разделе «Проекты регуляторных актов для обсуждения в 2024 г.» есть проекты:

- Заявление о лицензиях на право оптовой торговли спиртом этиловым, спиртовыми дистиллятами, алкогольными напитками, сидром и перри (без добавления спирта), табачными изделиями, жидкостями, используемыми в электронных сигаретах (Приложение 4.1);

- Заявление о лицензиях на право розничной торговли алкогольными напитками, сидром и перри (без добавления спирта), табачными изделиями, жидкостями, используемыми в электронных сигаретах (Приложение 5.1).

Также к этим заявлениям соответствуют Порядки заполнения (Приложение 4 и Приложение 5).

Можно и сейчас воспользоваться формами этих заявлений. Все это приложения к проекту будущего постановления Минфина «Некоторые вопросы ведения единых реестров лицензиатов по производству и обращению спирта этилового, спиртовых дистиллятов, алкогольных напитков, табачных изделий, табачного сырья и жидкостей, используемых в электронных сигаретах, лицензиате».

Заявление на получение лицензии подается в бумажной или электронной форме (ч. 2 ст. 43 Закона № 3817). Подать заявление в электронной форме сейчас можно через меню «Переписка с ГНС» частной части Электронного кабинета налогоплательщика. Заявление следует заполнить, а затем распечатать или сохранить как файл с расширением pdf.

Орган ГНС может принять решение об отказе в выдаче лицензии в срок не позднее 20 р. дней со дня получения от заявителя заявления о получении лицензии (пп. «1» ч. 7 ст. 43 Закона № 3817).

Автоматический режим выдачи «алкогольных» лицензий

Розничные «алкогольные» лицензии могут предоставляться ГНС в автоматическом режиме при соблюдении субъектом хозяйствования ряда условий (ч. 1 ст. 47 Закона № 3817):

- обязательная регистрация или взятие на учет субъекта хозяйствования в ГНС и уведомление таким субъектом хозяйствования об объектах налогообложения и объектах, связанных с налогообложением, через которые будет осуществляться соответствующий вид хозяйственной деятельности - в этом случае розничную торговлю алкогольными напитками (осуществляется по заявлению по форме № 20-ОПП);

- отсутствие факта прекращения действия лицензии на право розничной торговли алкогольными напитками по решению ГНС в течение последних 12 месяцев (на дату подачи заявления). Если это условие не выполняется, лицензию можно получить в общем порядке;

- отсутствие налогового долга по уплате акцизного налога и задолженности по уплате штрафных санкций, наложенных ГНС;

- другие требования, связанные с нацбезопасностью и запрещением экономического сотрудничества с государством-агрессором.

Если по результатам проведения проверки информации, указанной в заявлении, программным обеспечением ГНС не оказывается оснований для отказа в предоставлении лицензии, то автоматически (ч. 6 ст. 47 Закона № 3817):

- вносятся соответствующие сведения в Единый реестр;

- формируется и безвозмездно направляется в электронной форме выписка из Единого реестра о предоставленной лицензии на право осуществления соответствующего вида хозяйственной деятельности.

Если заявителю отказано в предоставлении лицензии в автоматическом режиме, можно подать новое заявление после устранения причин, указанных в сообщении об отказе (ч. 11 ст. 47 Закона № 3817). Перечень оснований отказа есть в части 7 статьи 47 Закона № 3817, в частности, подача заявления о получении лицензии не по установленной форме или с нарушением порядка ее подачи.

За что могут лишить лицензии на продажу алкогольных напитков

Лицензии могут быть лишены нарушения правил торговли алкогольными напитками. Так, место розничной торговли (см. определение термина в ст. 1 Закона № 3817) должно отвечать следующим требованиям:

- площадь ≥ 20 м2;

- оснастка РРО или программными РРО (независимо от их количества) или есть КОРО (независимо от количества).

Обратите внимание на площадь помещения. Торговля алкогольными напитками в помещение с несоответствующей площадью является нарушением. К примеру, в качестве нарушения будет отнесена торговля в киосках, определенных малых строительных формах, переносных фургончиках, палатках, павильонах, помещения контейнерного типа (разъяснение ГНС). Исключение — торговля пивом.

Торговля пивом производится без ограничения площади.

Если магазин и кафе находятся в одном помещении, то лицензия, как уже отмечалось, берется одна, ведь они считаются одной структурной единицей и находятся по одному адресу (разъяснение ГНС 113.03 ОИР). В определении места торговли в статье 1 Закона № 3817 также речь идет об одном торговом помещении (здании).

Бухгалтерский учет лицензии на продажу алкоголя

Учет расходов на «алкогольные» лицензии для оптовой и розничной торговли можно вести как расходы будущих периодов, т.е. по счету 39 «Расходы будущих периодов». В таком случае ежемесячно осуществляется равномерное списание:

- 1/3 ежеквартального платежа — для годовых розничных лицензий;

- 1/12 годового платежа — для оптовых лицензий.

Дальнейшее списание стоимости лицензии с расходов будущих периодов следует осуществлять по счету 92 «Административные расходы» — как иные расходы общехозяйственного назначения (см. п. 18 НП(С)БУ 16 «Расходы»).