До загального місячного (річного) оподатковуваного доходу платника включають, зокрема, дохід від надання майна в лізинг, оренду або суборенду (строкове володіння та/або користування); пп. 164.2.5 Податкового кодексу України (ПК).

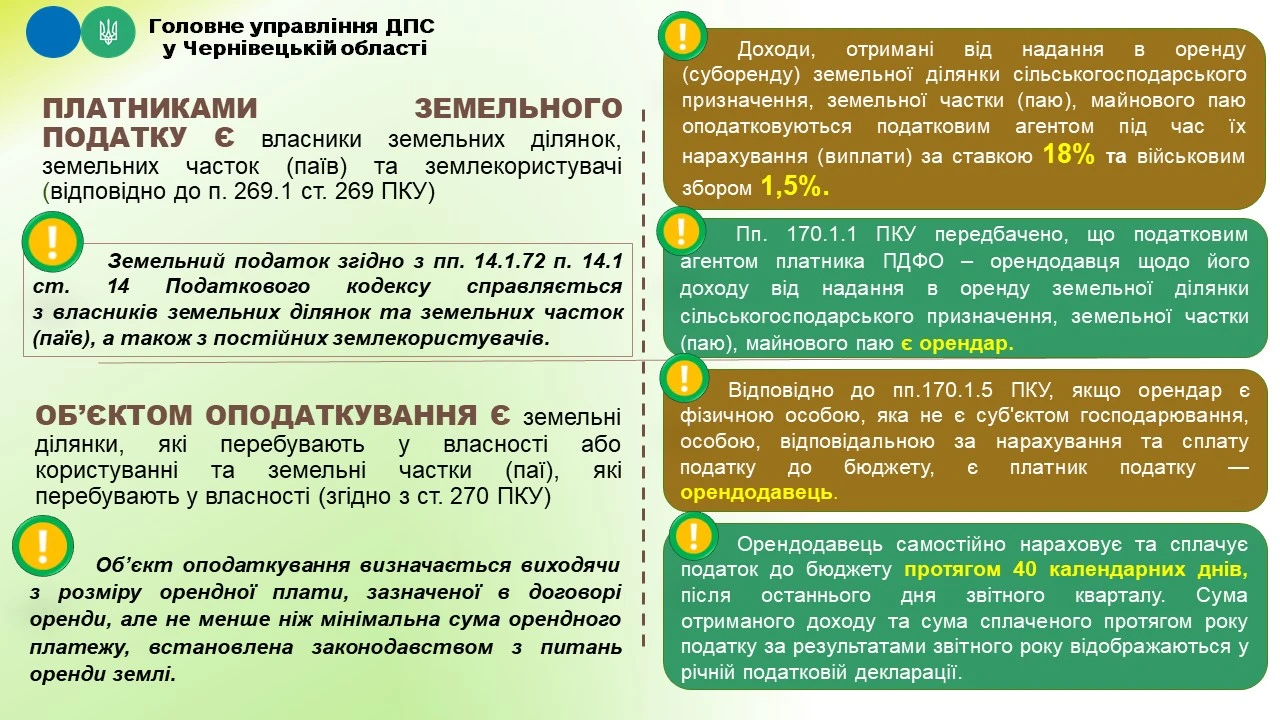

Податковим агентом платника податку – орендодавця щодо його доходу від надання в оренду (емфітевзис) земельної ділянки сільськогосподарського призначення, земельної частки (паю), майнового паю є орендар (пп. 170.1.1 ПК).

При цьому об’єкт оподаткування визначають виходячи з розміру орендної плати, зазначеної в договорі оренди, але не менше ніж мінімальна сума орендного платежу, встановлена законодавством з питань оренди землі.

Доходи, від надання в оренду (суборенду) земельної ділянки сільськогосподарського призначення, земельної частки (паю), майнового паю оподатковує податковий агент під час їх нарахування (виплати) за ставкою 18%.

Коли сторони договору оренди визначають розмір орендної плати за приватну землю, то досить часто «прив’язують» її до нормативної грошової оцінки земельної ділянки. З’ясуємо, чи найкращий це варіант для сторін договору, а також чи має цей спосіб визначення орендної плати підводне каміння

Крім того, такі доходи підлягають оподаткуванню військовим збором. Ставка збору становить 1,5% від об’єкта оподаткування (пп. 1.3 п. 16-1 підрозд. 10 розд. XX ПК).

Отже, доходи фізособи від здавання в оренду земельної ділянки сільськогосподарського призначення, земельної частки (паю), майнового паю оподатковуйте військовим збором за ставкою 1,5% та ПДФО за ставкою 18%.

За інформацією ДПС у Чернівецькій області