Як правильно оформити найманого працівника та які податки сплачувати

![]() Підписуйтесь на Telegram-канал Головбух. Новини! Тут про зміни без спаму

Підписуйтесь на Telegram-канал Головбух. Новини! Тут про зміни без спаму

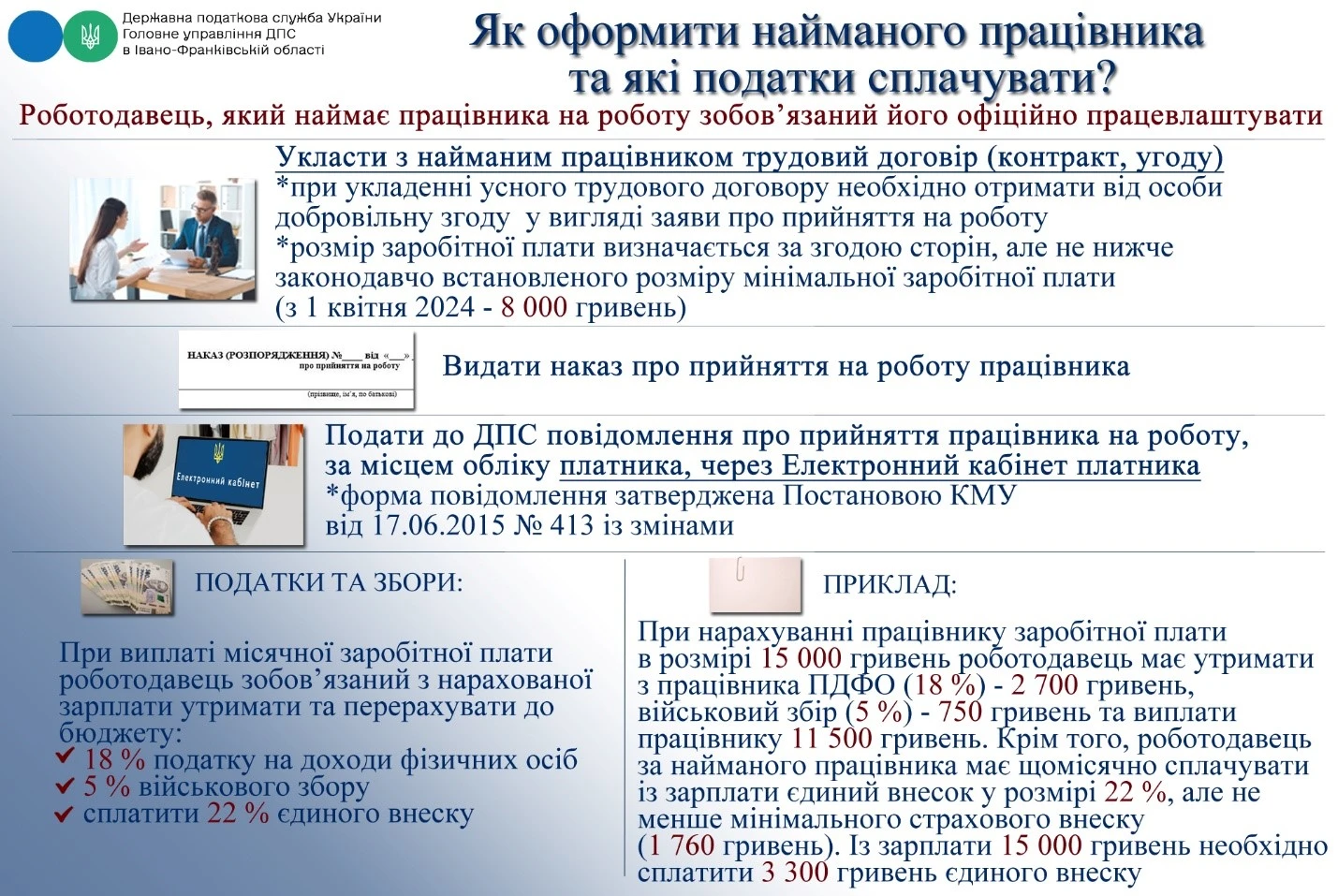

ДПС зауважує, роботодавець, який наймає працівника на роботу зобов'язаний його офіційно працевлаштувати. Для цього необхідно:

- укласти з найманим працівником трудовий договір (контракт, угоду):

- при укладенні усного трудового договору необхідно отримати від особи добровільну згоду у вигляді заяви про прийняття на роботу.

- розмір заробітної плати визначають за згодою сторін, але не нижче законодавчо встановленого розміру мінімальної заробітної плати (з 1 квітня 2024 року — 8 000 грн);

- видати наказ про прийняття на роботу працівника;

- подати до ДПС повідомлення про прийняття працівника на роботу, за місцем обліку платника, через Електронний кабінет платника (форму повідомлення затвердив Кабмін постановою від 17.06.2015 № 413).

При виплаті місячної зарплати роботодавець зобов'язаний з нарахованої зарплати утримати та перерахувати до бюджету:

- 18% податку на доходи фізичних осіб (ПДФО);

- 5% військового збору;

- 22% ЄСВ.

Приклад. При нарахуванні зарплати в розмірі 15 000 грн роботодавець має утримати з працівника ПДФО (18%) — 2 700 грн, військовий збір (5%) — 750 грн та виплатити працівнику 11 500 грн. Окрім того, роботодавець за найманого працівника має щомісячно сплачувати із зарплати ЄСВ у розмірі 22%, але не менше мінімального страхового внеску (8 000 грн × 22% = 1 760 грн). Із зарплати 15 000 грн необхідно сплатити 3 300 грн ЄСВ.

За інформацією ДПС в Івано-Франківській області