Авансовий звіт на відрядження: як заповнити, приклад і бланк

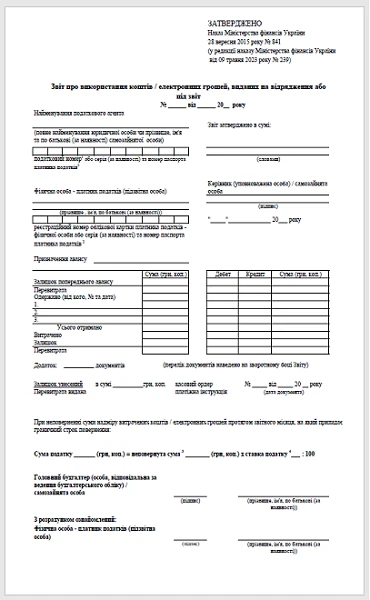

Авансовий звіт: бланк скачати

Звіт про використання коштів/електронних грошей, виданих на відрядження або під звіт (він же — Авансовий звіт, чи просто Звіт) затверджено наказом Мінфіну від 28.09.2015 № 841 (в редакції наказу Мінфіну від 09.05.2023 № 239). Цим же наказом затверджений Порядок його складання (далі — Порядок № 841). Новий бланк звіту про використання коштів виданих на відрядження та оновлений порядок його складання застосовуються з 13.07.2023 року.

Бланк: авансовий звіт

Авансовий звіт: БЛАНК (ворд) СКАЧАТИ

Авансовий звіт: що варто знати

Авансовий звіт на відрядження складаємо лише у таких ситуаціях (пп. «а» і пп. «б» пп. 170.9.4 ПК):

- якщо по відрядженню виник оподатковуваний дохід (визначається за пп. 170.9.1 ПК) й треба розрахувати ПДФО та військового збору. Наприклад, це ситуація, коли працівник не подав підтвердних документів по відрядженню, а кошти витратив;

- використання готівки понад суму добових (у т.ч. й отриману з застосуванням банківських карток чи інших платіжних інструментів.

У розумінні ПК підтвердні документи — це документи, що засвідчують вартість витрат: транспортні квитки, готельні рахунки, виписки та/або відомості з рахунку, що містять визначену законом інформацію про виконані платіжні операції за рахунком, до якого емітовані платіжні інструменти.

Виходить, що за подачі підтвердних документів та відсутності надміру витрачених коштів (понад суму добових) подавати авансовий звіт не вимагається. За таких умов, якщо не подати авансовий звіт, у працівника додаткового блага вже не виникає.

Увага: подавати Звіт про використання коштів виданих на відрядження (бланк) не вимагається, якщо подали підтвердні документи (див. абз. 4 оновленого пп. 170.9.3 ПК).

Буває, що працівник у відрядженні скористався послугами таксі або камери схову. Чи можна компенсувати такі витрати і чи будуть ці суми для працівника додатковим благом, розповімо у консультації

Серед іншого — це можливості використання:

- електронної форми авансового звіту. Однак вона можлива лише за умови дотримання вимог законодавства про електронні документи, електронний документообіг та електронні довірчі послуги;

- електронних грошей. Однак не ототожнюємо електронні гроші та криптовалюти — це зовсім різні види активів. Електронні гроші можуть випускатися виключно банками і небанківськими фінансовими установами, які мають від НБУ відповідну ліцензію.

Чи долучати до авансового звіту копію розрахункових документів

Авансовий звіт на відрядження: чи треба його додатково до підтвердних документів

Він не обов’язковий — якщо не виник оподатковуваний дохід і якщо не було використання готівки понад суму добових.

Однак краще все ж таки авансовий звіт складати, адже він потрібний для:

- контролю за підзвітними сумами. Без авансового звіту постають питання: як визначити бухгалтеру появу оподатковуваного доходу у працівника (чи довести його відсутність), оформити розрахунок добових, розрахувати перевитрату коштів працівника чи суму потрібного (додаткового) відшкодування для нього, якщо працівник витратив власні кошти у відрядженні? Такий розрахунок треба якимось чином оформити. Звичайно, це може бути бухгалтерська довідка чи власний документ, але нащо щось винаходити?;

- компенсації понесених витрат, якщо авансу на відрядження взагалі не було. Хоча й відправляти працівників у відрядження без авансу не можна (ст. 121 КЗпП, п. 170.9 ПК), але так усе ж таки буває й досить часто, особливо у бюджетників. У такому разі має бути розрахунок-підстава для компенсації таких витрат, чим і є авансовий звіт;

- дисципліни відрядженого. Відряджений знає, що після повернення йому треба відзвітувати про витрачені кошти й подати всі документи — так було завжди;

- систематизації та опису документів. Як довести, що відряджений надав чи не надав підтвердні документи?;

- обґрунтування дати податкового кредиту з ПДВ по фіскальним чекам та іншим документам, коли не треба податкової накладної. Раніше податківці неодноразово звертали увагу, що податковий кредит з ПДВ по документам, які дають на нього право без податкової накладної, виникає не по даті підтвердних документів, а по даті складання авансового звіту (роз’яснення ДПС 101.13 ЗІР). Зрозуміло, що зараз ПК оновився й авансовий звіт не обов’язковий, але яким чином обґрунтувати, що фіскальний чек РРО від працівника — це дійсно витрати підприємства, а не особисто самого працівника? Логічно, що має бути певний документ, яким такі суми визнаються підприємством, що такі закупівлі були дійсно здійснені для господарських цілей. Документ має фіксувати дату прийняття і визнання підтвердних документів від підзвітної особи. І зручно використати для цього знову ж авансовий звіт і по його даті нараховувати податковий кредит з ПДВ.

Увага: авансовий звіт залишається корисним і необхідним у документообігу підприємства й не варто винаходити йому «замінники».

Зважаючи на всі ці аргументи, краще все ж таки внутрішнім наказом по підприємству, наприклад про організацію бухгалтерського обліку, визначити порядок використання авансового звіту для звітування про підзвітні суми, строки подачі такого авансового звіту та затвердити його форму або послатися на форму, затверджену Мінфіном. Тобто й надалі використовувати авансовий звіт за тими ж правилами, які були й раніше. Для цього вилучені з ПК, але такі потрібні для бухгалтера, правила можна затвердити внутрішнім наказом підприємства.

Виходить, що з авансовим звітом з квітня 2023 року виникла ситуація аналогічна посвідченню про відрядження. Попри те, що посвідчення про відрядження скасоване, але багато хто й надалі продовжує використовувати такі документи для підтвердження прибуття до місця відрядження, а також для звільнення від сплати туристичного збору, який відряджені, як відомо, не сплачують (або ставити підписи «прибув», «вибув» на роздрукованому наказі про відрядження).

Чим замінити авансовий звіт після відрядження

Якщо авансовий звіт про відрядження (бланк) не складати, то тоді треба:

- скласти перелік (опис) підтвердних документів, які подав працівник. Має бути також певна розписка бухгалтера, що він прийняв такі документи. Якщо не скласти, то як довести потім, які документи працівник подав?;

- скласти на основі документів калькуляцію (перелік) витрат, які поніс працівник у відрядженні;

- затвердити витрати (калькуляцію, перелік) наказом керівника. Адже керівник може погодитися й не з усіма витратами відрядженого працівника. Та й бухгалтер не може без наказу відшкодувати такі витрати;

- якщо виникне оподатковуваний дохід — усе одно скласти авансовий звіт.

По-суті, вищезгадані документи повторюють зміст авансового звіту. Через це й дана раніше рекомендація — продовжувати складати авансовий звіт, як і раніше.

По якому курсу перераховувати євро в гривні в авансовому звіті

Форма авансового звіту: чи можна змінювати

Ніяких інших форм цього Звіту, крім офіційно затвердженої, у випадках його обов’язкового складання, використовувати не можна, оскільки підпункт 170.9.2 ПК прямо вказує, що Звіт подається за формою, яку затверджує Мінфін. Якщо форма авансового звіту, яка подана працівником за сприяння бухгалтера відрізняється від офіційно затвердженої, в т.ч. є застарілою, то ДПС при перевірці має всі права визнати такий документ недійсним на підставі підпункту 170.9.2 ПК, що має такі ж наслідки як нескладання Звіту. Щоправда, зараз якісь серйозні за розміром штрафи за порушення касової дисципліни відсутні і найбільше, що може загрожувати платнику податків, — це адміністративний штраф (див. про нього далі).

Які терміни подання авансового звіту

Строк подачі авансового звіту — до завершення місяця, який наступний за місяцем, у якому працівник завершує (оновлений пп. 170.9.3 ПК):

- відрядження;

- виконання окремої цивільно-правової дії за дорученням та за рахунок особи, яка видала кошти або електронні гроші під звіт.

Однак можна пришвидшити звітування працівника шляхом встановлення внутрішнім наказом по підприємству більш жорстких термінів звітування, наприклад 5 днів після повернення з відрядження. Це даватиме можливість бухгалтеру складати звітність раніше. При цьому податкових наслідків такі більш жорсткі терміни звітування, якщо працівник їх порушить, не матимуть — усе одно діятиме строк з пп. 170.9.3 ПК.

Однак ніхто не скасовував вимоги щодо повернення готівкових коштів з п. 19 розділу ІІ Положення про ведення касових операцій, постанова НБУ від 29.12.2017 № 148. За ним при закупівлі товарів, робіт, послуг є термін повернення всього 2 робочих дні. Це значить, що більше, ніж на 2 дні готівку на купівлю товарів давати не можна (включаючи день видачі). І так готівку в цей термін треба повернути. Виняток є тільки для:

- закупівлі сільськогосподарської продукції — 10 робочих днів;

- брухту чорних і кольорових металів — 30 робочих днів.

У підпункті 170.9.3 ПК не враховано дані строки. Хоча зараз фінансових штрафів за порушення касової дисципліни й немає, але на них теж слід зважати.

Щоб не загубитися у строках і формах, зібрали для вас все в одному місці. Перевірте добірку консультацій — підкаже, що і коли подавати

Аванс на закупівлю ТМЦ: кому можна видавати

Зверніть увагу, що витрачання коштів працівником на користь роботодавця має бути в межах його трудової функції або дорученої йому роботи за складеним попередньо наказом (дана позиція податківців викладена у індивідуальній податковій консультації податківців від 21.03.2019 № 1143/6/99-99-13-02-03-15/ІПК, далі — ІПК № 1143, та в ЗІР, 103.04). Це необхідно, щоб відшкодування йому коштів не вважалося для нього додатковим благом та не треба було утримувати ПДФО та військовий збір. Однак одного лише підписання авансового звіту з даною метою недостатньо — він не доводить наявність доручення придбати.

Пояснимо цю ситуацію детальніше:

- трудова функція — визначається посадовою інструкцією працівника. Наприклад, комірник за посадовою інструкцією може бути зобов’язаний здійснювати закупівлі певних ТМЦ для підприємства. У такому разі ніяких додаткових наказів не потрібно;

- доручення придбати — визначається наказом керівника. Наприклад, бухгалтер за посадовою інструкцією цього робити не зобов’язаний, тому треба скласти відповідний наказ. Не обов’язково його складати щоразу — можна здійснити це один раз і на декількох працівників, перерахувавши осіб, які мають придбавати певні ТМЦ, роботи/послуги для потреб офісу тощо й мають можливість оплачувати їх самостійно з подальшим відшкодуванням, якщо з якихось причин не отримали аванс. З формулюванням щодо придбання за власні кошти слід бути обережним — наказ скласти треба так, щоб у працівника був вибір (за власні кошти чи отримати аванс), так як роботодавець не може наказувати працівнику витрачати його власні кошти.

Увага: у наказі на придбання ТМЦ у працівника має бути вибір: або за підзвітні кошти, якщо працівник був забезпечений авансом, або за власні кошти, якщо з певних причин він авансу не отримав.

За виконане завдання з придбання ТМЦ, робіт/послуг для підприємства працівник звітує підтвердними документами. У такому разі отримання коштів не вважається додатковим благом і доходом працівника (ІПК № 1143, а також лист Мінфіну від 27.02.2019 № 11220-16-7/5907).

Невчасно подали авансовий звіт: які санкції

Авансовий звіт і корпоративні картки

Якщо використовується банківська картка не працівника, а корпоративна, то зверніть увагу, що перерахування коштів на неї не означає видачу авансу. Отриманими будуть вважитися лише ті кошти, які були зняті з корпоративної платіжної картки (лист ГУ Міндоходів у м. Києві від 19.09.2013 № 4456/10/26-15-11-01-06). Якщо працівник не використав картку, то й нема тоді про що звітувати.

При використання корпоративної картки працівник з-поміж інших документів має також додати й документи, які свідчать про використання коштів з картки, наприклад квитанцію банкомату. Якщо ж їх немає, то можна роздрукувати виписку по рахунку (роз’яснення ЗІР 109.21).

Наслідки невчасного подання авансового звіту

Якщо працівник подав Звіт невчасно, то:

- відбувається порушення касової дисципліни. Зараз це лише адміністративний штраф, якщо виявлене порушення буде «свіже» (до 2-х місяців з дня вчинення, якщо порушення разове, ч. 1 ст. 38 КУпАП). Він може скласти 136-255 грн (170-340 грн, якщо повторно) (ст. 164-2 КпАП);

- відбувається нарахування та утримання ПДФО на основі натурального коефіцієнта та військового збору (ВЗ) з суми виданих працівнику авансом коштів. Він становить 1/(1—0,18) = 1,21951 (п. 164.5 ПК). Для ВЗ застосовується коефіцієнт 1,015228 (У Додатку 4ДФ до Податкового розрахунку — ознака доходу з кодом «118».

Навіть, якщо він пізніше все ж таки відзвітує, утримані ПДФО і ВЗ йому не повертаються.

Якщо відшкодувати витрати без документів

Якщо авансовий звіт складається по витратам, за якими працівник не подав підтвердних документів, то такі витрати треба оподаткувати як додаткове благо. Оподаткування аналогічне неподанню авансового звіту (ознака доходу у Додатку 4ДФ до Податкового розрахунку — код «126» (додаткове благо), можна також код «118», який використовується для виданих під звіт і неповернутих коштів).

Помилки під час складання авансового звіту та штрафонебезпечні реквізити

За умови виявлення помилок виправити авансовий звіт потрібно коректурним способом (неправильні дані закреслюються, здійснюється надпис «Виправленому вірити» та ставляться підписи посадових осіб, що відповідальні за складання документа). Також, якщо внаслідок помилки в авансовому звіті у працівника залишилася неповернута сума авансу, то здійснюються такі ж дії, як і тоді, коли невчасно подали авансовий звіт.

До найбільш штрафонебезпечних реквізитів авансового звіту належать:

- дата подання авансового звіту;

- наявність підписів посадових осіб;

- правильність розрахунку ПДФО та ВЗ, а також сум авансового звіту.

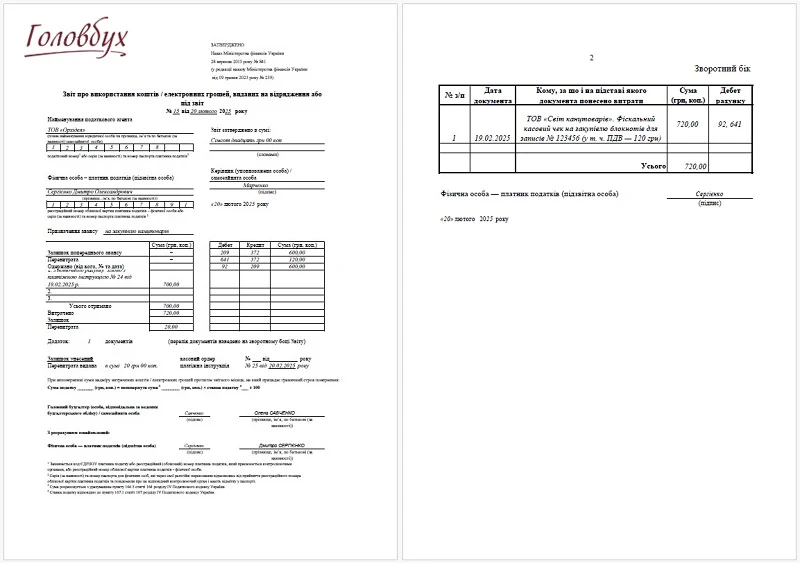

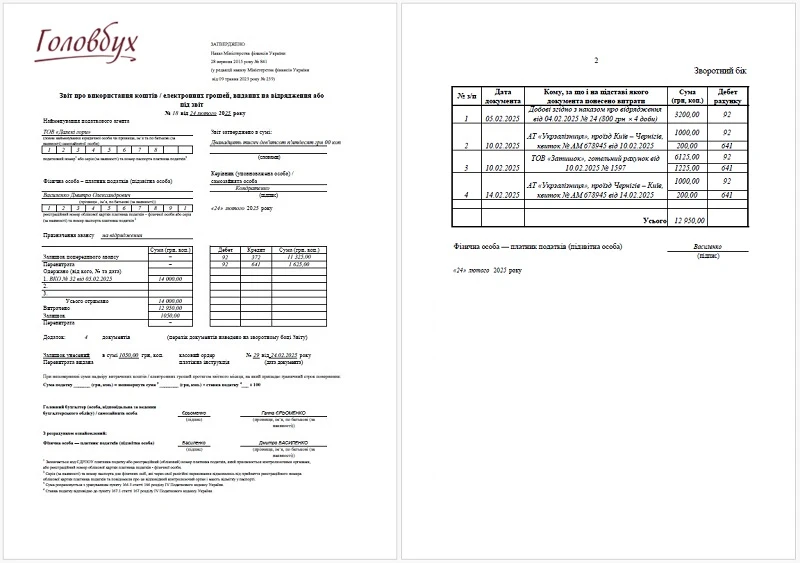

Авансовий звіт: зразок заповнення

Наведемо алгоритм заповнення авансового звіту (приклад). Вважаємо, що й надалі підприємство у внутрішньому обігу продовжує використовувати авансовий звіт разом з підтвердними документами для звітування за витраченими коштами у відрядженні або після придбання ТМЦ для підприємства.

АВАНСОВИЙ ЗВІТ: ЗАПОВНЕННЯ | |

Назва (код) реквізиту | Заповнення |

Зворотний бік | |

№ з/п (кол. 1) | Дані реквізити заповнюються працівником. Правильність заповнення граф і наявні первинні документи перевіряються особою, яка видала кошти працівнику. Загальні рекомендації:

|

Дата документа (кол. 2) | |

Кому, за що і на підставі якого документа заплачено (кол. 3) | |

Сума (грн, коп.) (кол. 4) | Сума по колонці. Вона має співпадати з графою «Витрачено» лицьової сторони авансового звіту |

Дебет рахунка (кол. 5) | Заповнюється особою, яка видала кошти підзвітній особі |

Дата, підпис підзвітної особи | Заповнюються підзвітною особою |

Лицьова частина | |

Номер авансового звіту | Як правило ведеться електронний журнал видачі авансових звітів |

Код за ЄДРПОУ | Підприємства наводять свій 8-значний номер з ЄДР. ФОП, у яких в усіх 10-значний номер, доведеться у дописати 2 цифри справа. Змінювати сам бланк не рекомендуємо |

ПІБ, податковий номер, залишок попереднього авансу, одержано, витрачено, залишок, перевитрата, кількість поданих документів | Заповнюється особою, яка видала кошти підзвітній особі |

Призначення авансу | У довільній формі вказуємо мету отримання чи витрачання коштів («на відрядження», «на господарські потреби», «на придбання ТМЦ» |

Одержано (від кого, № та дата) | Вказуємо спосіб отримання коштів, наприклад:

Якщо використовувалася корпоративна платіжна картка, то вказуємо лише фактично зняту чи сплачену суму з картки, а не перераховану на неї |

Звіт затверджено в сумі, дебет, кредит, сума, звіт перевірено | Заповнюється особою, яка видала кошти підзвітній особі. Сума, в якій затверджується Звіт, має збігатися з сумою на зворотній частині, яка була заповнена працівником, а також сумою по бухгалтерським проведенням нижче. Перевитрата в дану суму не входить та має бути повернута до оформлення лицьової частини Звіту |

Нижня частина | Заповнюються у разі порушення строків подання Звіту. Бланк Звіту містить тільки розрахунок ПДФО (не забуваємо про використання натурального коефіцієнта). Однак рекомендуємо тут же дописати від руки розрахунок ВЗ. Дана інформація під розпис доводиться до підзвітної особи |

Керівник (підпис) | Ставить підпис керівник підприємства |

Відривна частина | Дану частину заповнює та підписує посадова особа підприємства, якій підзвітна особа подає Звіт. Для підзвітної особи ця частина є підтвердженням своєчасності подання Звіту |

* Інструкції № 59 — Інструкція про службові відрядження в межах України та за кордон, затверджений наказом Мінфіну від 13.03.1998 № 59 | |

Авансовий звіт на відрядження зразок заповнення

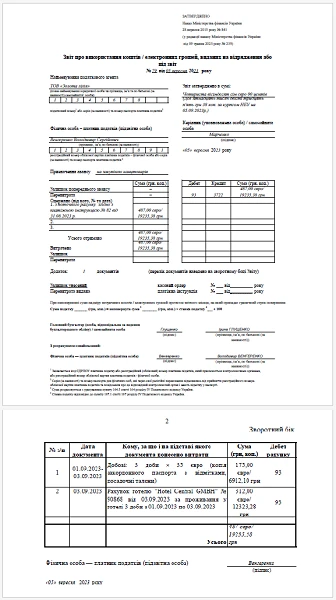

Авансовий звіт у валюті: особливості заповнення

Якщо працівник мав відрядження за кордон, то особливістю авансового звіту буде:

- авансовий звіт складається у валюті держави, до якої відряджено працівника (109.19 ЗІР). У ситуації, якщо використовувалося декілька валют рекомендуємо все вести в одному авансовому звіті;

- дублювання відображених цифр — у фактичній валюті розрахунків (долар, євро, злотий, російський рубль тощо) та у валюті звітності (гривні). Це випливає з ч. 3 ст. 9 Закону «Про бухгалтерський облік та фінансову звітність в Україні» від 16.07.1999 № 996-XIV;

- використання валютного курсу НБУ для переведення іноземної валюти у гривню.

Водночас щось змінювати у самому авансовому звіті не рекомендуємо. Перейменовувати колонки з «гривня, копійки» на «євро, центи» не потрібно, так як авансовий звіт все ж таки має затверджену форму від Мінфіну і податківцям це може не сподобатися. Авансовий звіт заповнюємо правильно: поруч з цифрами по операціях допишіть справа назву валюти й через дріб або в дужках значення даної суми в гривнях.

Курс НБУ для перерахунку відбираємо таким чином:

- частина витрат, яка відповідає виданому авансу — по курсу НБУ на дату видачі авансу;

- частина витрат, яка здійснюється понад виданий аванс — по курсу НБУ на дату затвердження авансового звіту.

Штучний інтелект уміє багато. Та у питаннях податків і звітів вирішальне — не швидкість, а досвід. У системі «Експертус Головбух» консультують живі експерти, які не генерують відповіді, а перевіряють і зважують кожну рекомендацію 👇

Такі правила відповідають правилам визначення курсових різниць за монетарними і немонетарними статтями з НП(С)БО 21 «Вплив змін валютних курсів». Рахунок розрахунки з підзвітними особами — це немонетарна стаття, якщо особі видали аванс і монетарна — якщо аванс не видавався або у тій частині авансу якого не вистачило.