Додаток 6 до декларації з ПДВ: алгоритм заповнення

Хто подає додаток 6 до декларації з ПДВ

Додаток 6 до декларації з ПДВ «Розрахунок (перерахунок) частки використання товарів/послуг, необоротних активів в оподатковуваних операціях (Д6)» подають дві категорії платників ПДВ:

- які використовують придбані з ПДВ товари, послуги, необоротні активи одночасно в оподатковуваних і не оподатковуваних ПДВ операціях і розподіляють вхідний ПДВ за правилами, встановленими у статті 199 Податкового кодексу України (ПК);

- які застосовують одночасно касовий метод і правило «першої події», коли визначають податкові зобов’язання і податковий кредиту.

Додаток 6 містить чотири таблиці.

Коли подається додаток 6 до декларації з ПДВ

Перша категорія платників заповнює таблиці 1-3 і подає Додаток 6 двічі на рік:

- до декларації за січень. Якщо у звітному періоді вперше проводили неоподатковувані операції, подайте лише таблицю 1;

- до декларації за грудень, а якщо анулювали ПДВ-реєстрацію — до декларації за останній звітний період до анулювання реєстрації як платника ПДВ.

Друга категорія платників ПДВ заповнює лише таблицю 4 і подає разом із декларацією щомісяця.

Аби розбіжності обсягів постачання/придбання і сум ПДВ були мінімальні, Таблиці 2 і 4 можете заповнювати у гривнях із копійками. Підсумкові рядки заповнюйте у гривнях без копійок із відповідним округленням за загальновстановленими правилами (п. 4 розд. ІІІ, п. 6. розд. І Порядку № 21).

Таблиця 1 додатку 6 декларації з ПДВ

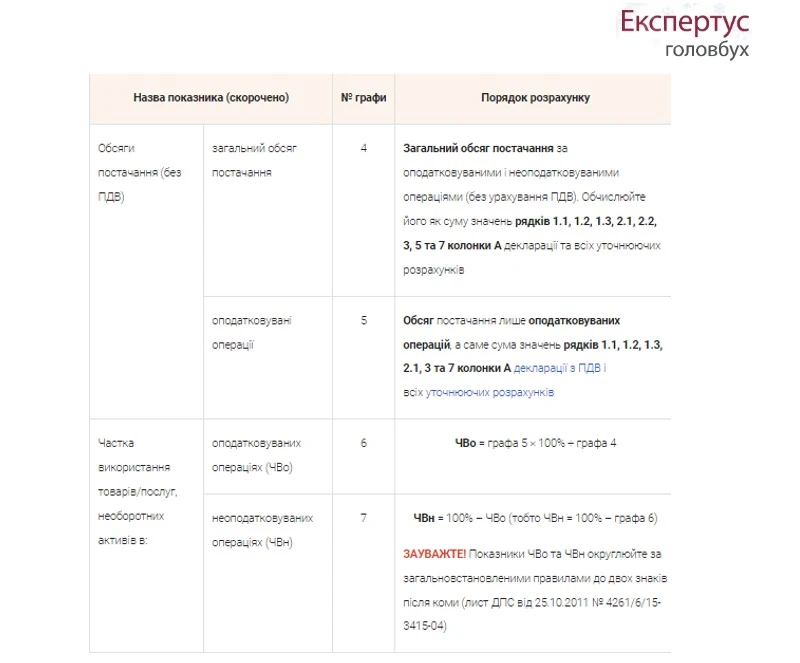

Таблиця 1 (графи 4-7) призначена для розрахунку частки використання придбаних з ПДВ товарів, послуг, необоротних активів в оподатковуваних та неоподатковуваних операціях. Дані для розрахунку беріть із декларацій з ПДВ та уточнюючих розрахунків.

Таблиця 1. Розрахунок частки використання товарів/послуг та необоротних активів в оподатковуваних/неоподатковуваних операціях

Увага! Таблицю 1 додатка 6 заповнюйте у розрізі рядків.

Компенсувальні податкові зобов’язання згідно з пунктом 199.1 ПК не нараховуйте на такі операції:

- реорганізація юридичних осіб шляхом злиття, приєднання, поділу, виділення і перетворення (пп. 196.1.7 ПК);

- постачання товарів і послуг на митній території України та ввезення на митну територію України товарів як міжнародної технічної допомоги або товарів, що фінансуються за рахунок міжнародної технічної допомоги (п. 197.11 ПК);

- постачання товарів/послуг у частині суми компенсації на покриття різниці між фактичними витратами і регульованими цінами (тарифами) у вигляді виробничої дотації з бюджету (пп. 197.1.28 ПК);

- надання операторами телекомунікаційних послуг у частині здійснення благодійного телекомунікаційного повідомлення на благодійну мету (пп. 197.24 ПК);

- постачання товарів/послуг, оплачених за рахунок грантів, для боротьби зі СНІДом, малярією і туберкульозом (п. 26 підрозд. 2 розд. ХХ ПК);

- постачання лікарських засобів, медичних виробів та допоміжних засобів до них, що закуповуються за кошти державного бюджету уповноваженою особою (пп. 2 п. 38-1 підрозд. 2 розд. ХХ ПК);

- постачання товарів для погашення заборгованості боржника перед кредиторами (п. 46 підрозд. 2 розд. ХХ ПК);

- постачання товарів (у т. ч. лікарських засобів, медичних виробів та/або медичного обладнання), необхідних для виконання заходів, спрямованих на боротьбу з коронавірусом (п. 71 підрозд. 2 розд. ХХ ПК). Ця норма діяла до 01.07.2023.

У той же час, обчислюючи річний обсяг постачання, враховуйте і зазначені неоподатковувані операції. Тобто при заповненні графи 4 рядка 3.1 таблиці 1 додатка 6 до Декларації враховуєте і операції, визначені у пункті 199.6 ПК, пунктах 26, 46, 71 та підпункті 2 пункту 38-1 підрозділу 2 розділу ХХ ПК (ЗІР, категорія 101.24).

Рядок 1 таблиці 1 заповнюють платники, які у минулому календарному році розподіляли вхідний ПДВ згідно з приписами статті 199 ПК, а саме: весь вхідний ПДВ на підставі зареєстрованих податкових накладних включали до податкового кредиту, а потім його частину компенсували шляхом донарахування податкових зобов’язань у сумі, що відповідає частці використання придбаних з ПДВ товарів, послуг, необоротних активів в неоподатковуваних операціях (ЧВн) за минулий рік.

Під час заповнення рядка 1 таблиці 1 показники ЧВо та ЧВн визначайте на основі декларацій та уточнюючих розрахунків за попередній календарний рік (п. 199.2 ПК), а додаток 6 із заповненим у таблиці 1 рядком 1 подавайте разом із декларацією з ПДВ за січень.

Визначену у графі 7 частку застосовуйте упродовж року для обчислення компенсувальних податкових зобов’язань. Їх відображаєте в рядках 4.1, 4.2, 4.3 (залежно від ставки ПДВ) декларацій з ПДВ за відповідні звітні періоди, у які придбавали з ПДВ товари (послуги, необоротні активи), призначені для подвійного використання (одночасно в оподатковуваних і неоподатковуваних операцій). Додаток 6 до цих декларацій не додавайте.

Суму компенсувальних ПДВ-зобов’язань визначайте як добуток вхідного ПДВ, нарахованого (сплаченого) під час придбання або виготовлення товарів (послуг, необоротних активів), та ЧВн за минулий рік.

Допоможемо відкоригувати ПДВ-звітність, якщо загубили ПДВ-зобов’язання, не зазначили в Декларації постачання, звільнені від ПДВ, та не задекларували надходження товарів без ПДВ

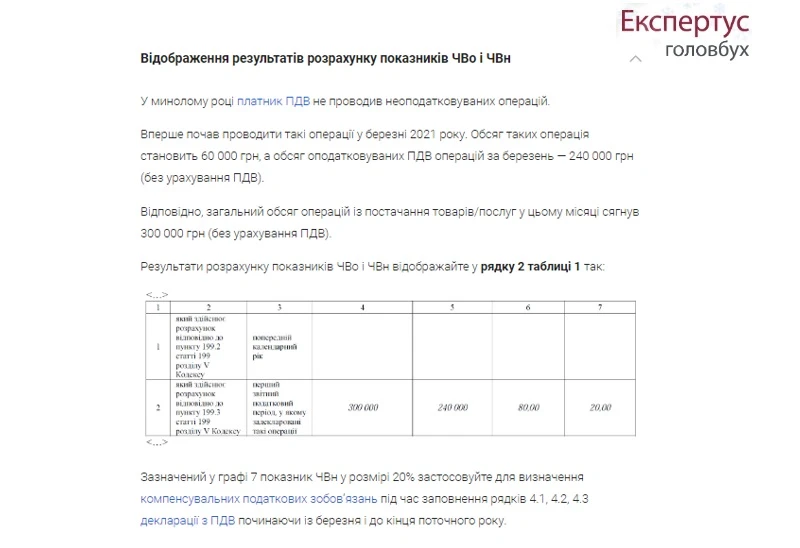

Рядок 2 таблиці 1 призначений для новостворених платників ПДВ і тих, які протягом попереднього календарного року не проводили неоподатковуваних операцій, а почали проводити такі операції у звітному періоді поточного календарного року. Ці платники обчислюють показники ЧВо і ЧВн за фактичними даними обсягів постачання оподатковуваних і неоподатковуваних операцій першого звітного податкового періоду, в якому задекларували такі операції (п. 199.3 ПК). Відповідно, додаток 6 із заповненим у таблиці 1 рядком 2 подають разом із декларацією з ПДВ за звітний період, у якому вперше декларують неоподатковувані операції.

Розглянемо Приклад.

У рядку 3 таблиці 1 на основі наявних у поточному році фактичних обсягів постачань (враховуйте і ті періоди, в яких не було неоподатковуваних операцій) визначайте ЧВо і ЧВн для річного перерахунку ПДВ (п. 199.4 ПК, п. 42 підрозд. 2 розд. ХХ ПК). Розраховуйте показники у декларації за грудень, а в разі анулювання реєстрації платника ПДВ — у декларації останнього податкового періоду, коли анулювали реєстрацію.

При цьому у рядку 3.1 переобчисліть показники для товарів, послуг та придбаних (виготовлених) після 01.07.2015 необоротних активів за підсумками календарного року.

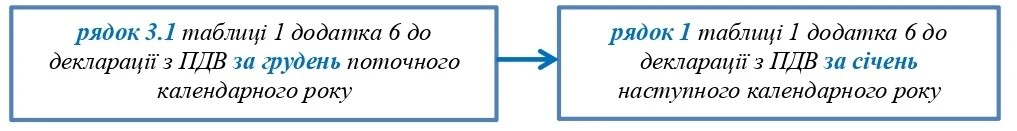

Дані з рядка 3.1 таблиці 1 додатка 6 до декларації з ПДВ за грудень поточного календарного року перенесіть до рядка 1 таблиці 1 додатка 6 до декларації з ПДВ за січень наступного календарного року:

Показники з рядка 3.1 застосовуйте для річного перерахунку податкових зобов’язань з ПДВ, що проводите у таблиці 2 додатка 6 до декларації за грудень.

Увага! Підсумковий показник частки за рік зазначайте у спецполі «ЧВ» у вступній частині додатка 6 до декларації за грудень.

За придбаними та/або виготовленими до 01.07.2015 необоротними активами, що частково використовуєте в оподатковуваних операціях, а частково — ні, ЧВо та ЧВн переобчислюйте за підсумками одного, двох і трьох календарних років, що настають за роком, в якому почали їх використовувати (ввели в експлуатацію), а саме:

- у рядку 3.1 — за підсумками одного календарного року (поточного);

- у рядку 3.2 — за підсумками двох календарних років (поточного та попереднього);

- у рядку 3.3 — за підсумками трьох календарних років (поточного і двох попередніх).

Штучний інтелект уміє багато. Та у питаннях податків і звітів вирішальне — не швидкість, а досвід. У системі «Експертус Головбух» консультують живі експерти, які не генерують відповіді, а перевіряють і зважують кожну рекомендацію 👇

Таблиця 2 додатку 6 до податкової декларації з ПДВ

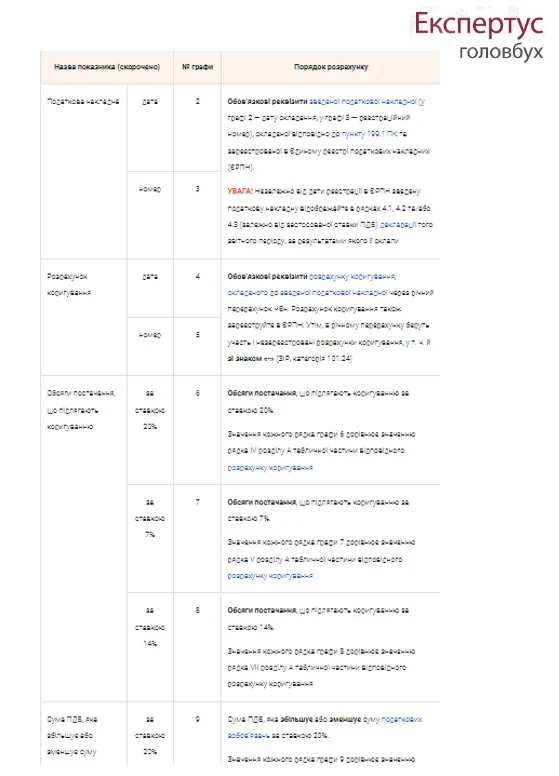

У таблиці 2 Додатка 6 до декларації з ПДВ показуйте перерахунок податкових зобов’язань з ПДВ за підсумками поточного календарного року за кожною зведеною податковою накладною, що склали відповідно до пункту 199.1 ПК, і складеному до такої податкової накладної розрахунку коригування.

Таблиця 2. Перерахунок частки використання товарів/послуг та необоротних активів в оподатковуваних операціях

Таблиця 3 додатку 6 до декларації з ПДВ

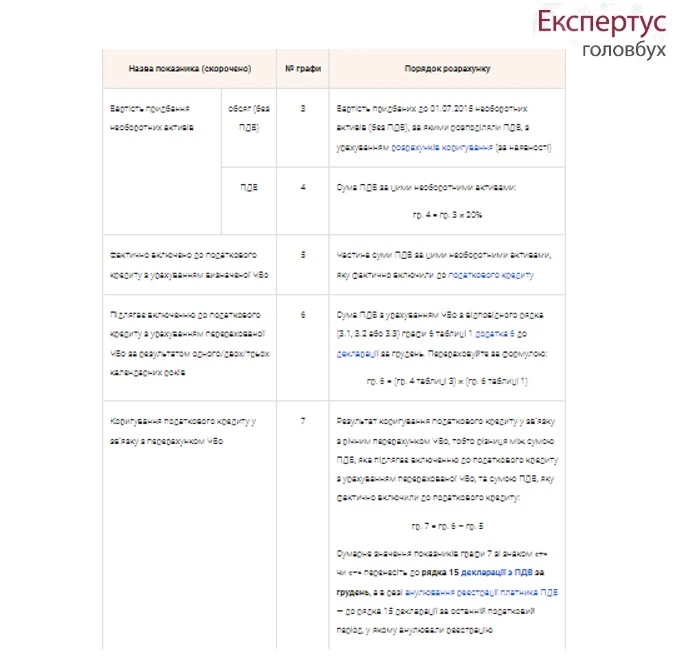

Таблицю 3 додатка 6 теж додайте до декларації за грудень. На відміну від таблиці 2, у ній відобразіть результат річного перерахунку ПДВ лише за необоротними активами, придбаними до 01.07.2015. Позаяк податковий кредит за цими необоротними активами відображали за старими правилами, відповідно, і перераховуйте його як раніше. Тобто коригуйте податковий кредит.

Увага! Податковий кредит коригуйте на підставі бухгалтерської довідки.

Перерахунок податкового кредиту проводьте за підсумками одного, двох і трьох календарних років після введення в експлуатацію старих необоротних активів (придбаних до 01.07.2015). Для цього застосовуйте ЧВо, обчислену у графі 6 у рядках 3.1-3.3 таблиці 1 додатка 6 до Декларації за грудень. Відповідно, у графі 2 таблиці 3 зазначайте кількість таких років (один, два і три відповідно).

Такі випадки поодинокі. Навіть якщо придбаний до 01.07.2015 об’єкт основних засобів ввели в експлуатацію у 2017 році, такий перерахунок востаннє провели за підсумками 2020 року — третього року, наступного за роком введення в експлуатацію. Відповідно, проводити річний перерахунок за такими об’єктами більше не доведеться. Утім, можливо комусь знадобиться уточнити показники минулих років.

Таблиця 3. Перерахунок частки використання необоротних активів, придбаних до 1 липня 2015 року, в оподатковуваних операціях

Таблиця 4 додатку 6 декларації з ПДВ

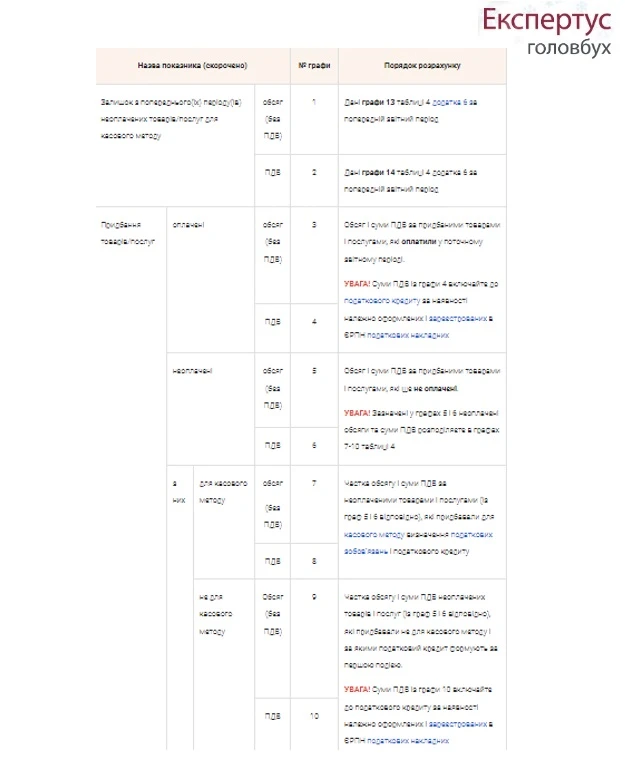

Таблицю 4 додатка 6 до декларації з ПДВ заповнюють лише ті платники ПДВ, які застосовують одночасно касовий метод податкового обліку (визначений як окремими пунктами ст. 187 ПК, так і п. 44 підрозд. 2 розд. ХХ ПК) і загальні правила визначення податкових зобов’язань та податкового кредиту, тобто правило «першої події».

Увага! Заповнюйте Таблицю 4 лише, якщо одночасно застосовуєте касовий метод і метод «першої події».

Ця таблиця призначена для розрахунку розподілу сум ПДВ, нарахованого (сплаченого) у зв’язку з отриманням товарів і послуг, під час постачання яких застосовують одночасно касовий метод визначення податкових зобов’язань і податкового кредиту і загальні правила визначення цих показників (п. 15 розд. ІІІ Порядку № 21).

Порядок такого розподілу не передбачений у ПК. Проте фахівці ДПС коментують свою позицію так: якщо придбані товари/послуги призначені для часткового використання в операціях, за якими дату виникнення податкових зобов’язань визначають частково за касовим методом, а частково — за першою подією, право на податковий кредит виникає пропорційно до такого призначення і використання товарів/послуг (ЗІР, категорія 101.13).

Підприємство реалізувало товари і показало нарахування ПДВ на рахунках обліку. Проте під час реєстрації у Єдиному реєстрі податкових накладних (ЄРПН) оформлену податкову накладну заблокувала система. Якими записами в обліку продавця і покупця показати заблоковані податкові накладні?

Таблиця 4. Розрахунок розподілу сум податку на додану вартість, нарахованого (сплаченого) у зв’язку з отриманням товарів/послуг, при постачанні яких застосовуються одночасно касовий метод визначення податкових зобов’язань і податкового кредиту та загальні правила визначення податкових зобов’язань і податкового кредиту