КВЕДи для ФОП: як обрати

КВЕД для ФОП: навіщо він потрібен

КВЕД – це абревіатура, яка означає «Класифікатор видів економічної діяльності». Це довідник, який містить перелік видів діяльності суб’єктів господарювання та присвоєних їм цифрових кодів. Знайти його можна, наприклад на сторінці Державної служби статистики. Держстат використовує КВЕД як інструмент збору статистичних даних. Однак прискіпуватися до зареєстрованих кодів КВЕД полюбляють податківці.

Треба додати новий код КВЕД? Зробіть це правильно

Наразі діє КВЕД ДК 009:2010, а також додатково до нього можна скористатися роз’ясненнями – наказом Держкомстату від 23.12.2011 № 396 «Про затвердження Методологічних основ та пояснень до позицій Класифікації економічної діяльності». У ньому можна знайти роз’яснення щодо наповнення того чи іншого виду діяльності, який зазначений у класифікаторі.

Код КВЕДИ для ФОП і реєстраційні документи

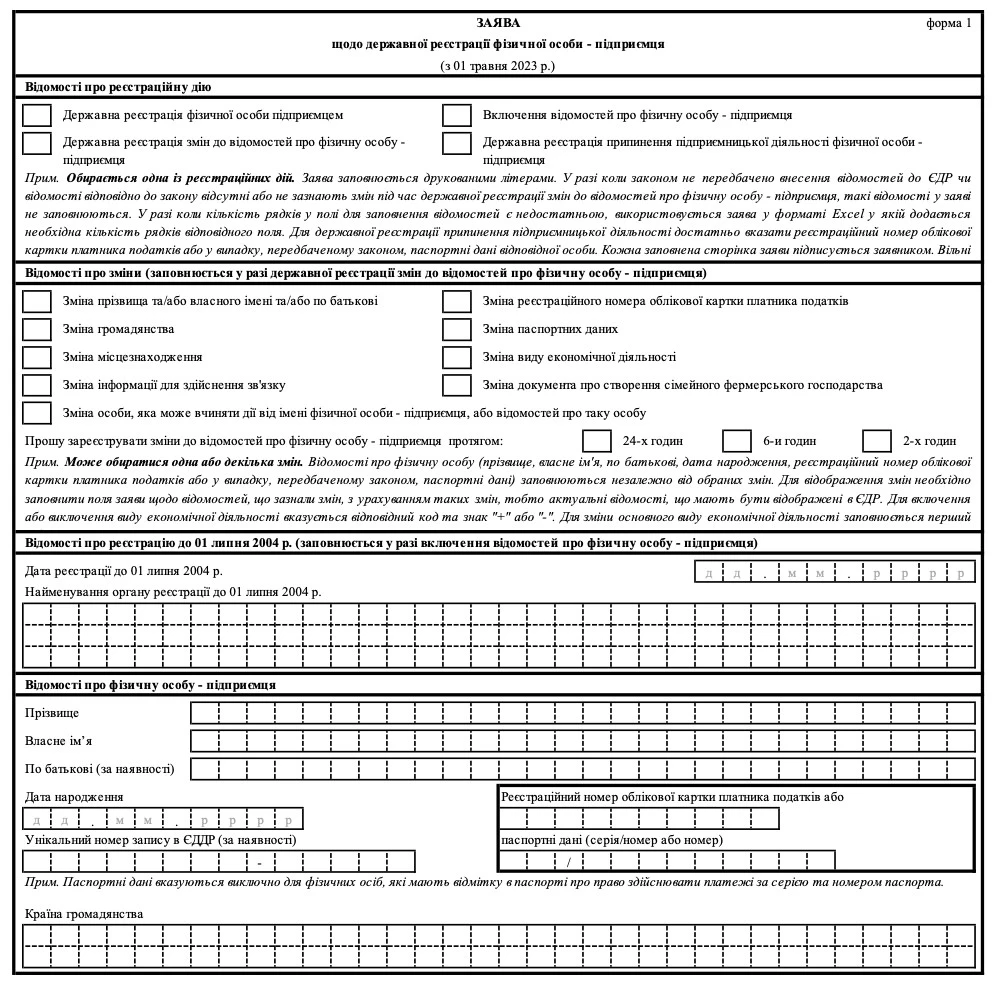

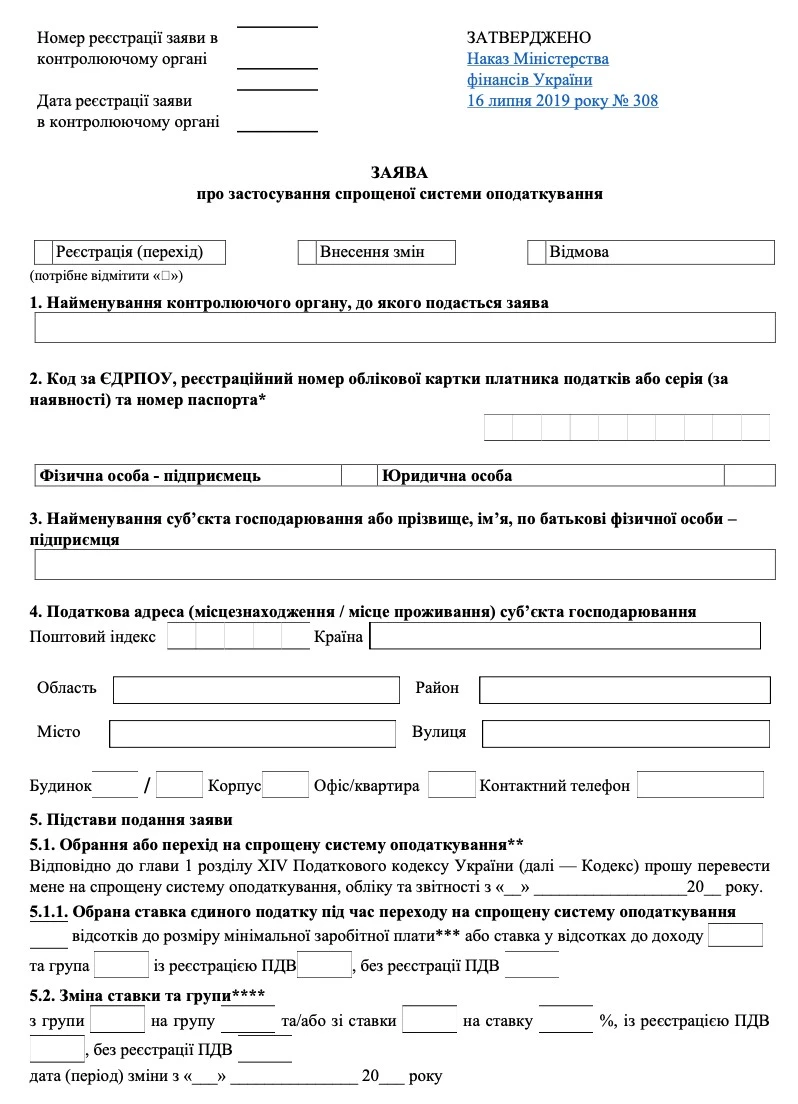

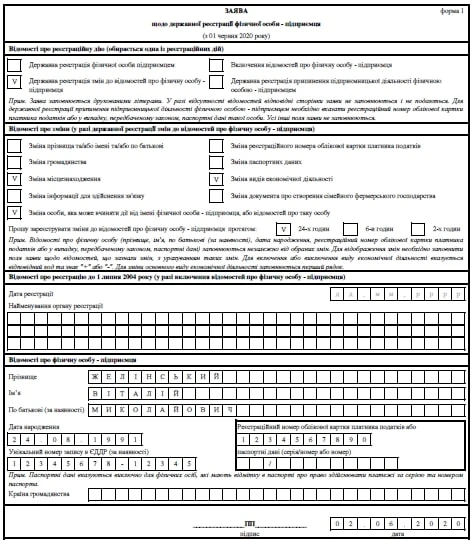

Зазначити код КВЕД та вказати відповідний йому вид діяльності вимагає Заява про держреєстрацію ФОП (форма 1, наказ Мін’юсту від 18.11.2016 № 3268/5). Також обрані види економічної діяльності вказуються у п. 8 Заяви про застосування спрощеної системи оподаткування (форма з наказу Мінфіну від 16.07.2019 № 308). Після реєстрації підприємцем зазначені коди КВЕД можна побачити в базі ЄДР.

Дохід за незареєстрованим КВЕД – які наслідки

Зареєстрований код КВЕД дає можливість ФОП за цим видом діяльності оподатковуватися як підприємець, а не як звичайна фізична особа. Якщо ФОП починає здійснювати підприємницьку діяльність за іншим кодом, який не вказаний, то наслідки залежать від того, на якій системі оподаткування такий підприємець перебуває:

- якщо на загальній системі, – за доходом, який отримано за незареєстрованим КВЕД, треба сплатити податки як звичайній фізособі. І тут може бути два варіанти. За першим з них суб’єкт господарювання, який сплачує такому підприємцю дохід, має стати податковим агентом та утримати ПДФО 18% і військовий збір 1,5%, заповнити Додаток 4ДФ Податкового розрахунку за ознакою доходу «157» (індивідуальна податкова консультація ДФС від 02.11.2017 № 2490/6/99-99-13-01-01-15/ІПК). За другим варіантом такому ФОП треба сплатити ПДФО та військовий збір уже самостійно, подавши пізніше Декларацію про майновий стан і доходи як звичайній фізособі. При цьому в обох випадках податки сплачуються з повного доходу ФОП, а не з доходу за мінусом витрат (чистого доходу), як це відбувається з його підприємницьким доходом за зареєстрованим КВЕД;

- якщо на спрощеній системі, – то тут одразу декілька наслідків та вони неприємніші. По-перше, з отриманого доходу за незазначеним у реєстрі видом діяльності, треба сплатити податок 15% незалежно від групи (п. 293.4 Податкового кодексу України, далі – ПК). По-друге, втрачається саме право перебування на спрощеній системі оподаткування, а отже перейти на загальну систему з 1-го числа місяця, що настає за податковим (звітним) періодом, у якому здійснювалися такі види діяльності (пп. «7» пп. 298.2.3 ПК). При цьому такий перехід має відбутися навіть, якщо такий незареєстрований КВЕД і належить до дозволених для спрощеної системи. По-третє, це є підставою для анулювання реєстрації платника єдиного податку за ініціативою ДПС, якщо ФОП не перейшов на загальну систему самостійно (п. 299.10 ПК). Анулювання здійснюється на підставі акта перевірки, з 1-го числа місяця, наступного за кварталом, в якому допущено порушення. Читайте також з цього приводу ІПК ДФС від 20.02.2018 № 683/6/99-99-12-02-03-15/ІПК та роз’яснення ДПС.

Додамо, що повернутися назад на спрощену систему ФОП зможе лише після закінчення 4-х послідовних кварталів з моменту прийняття рішення контролюючим органом.

Увага: за незареєстрований КВЕД можна «вилетіти» зі спрощеної системи оподаткування.

І є ще одна проблема, яка може постати при відсутності зареєстрованого КВЕД, за яким фактично здійснюється діяльність, – визнання укладених договорів недійсними (фіктивними). Податківці можуть на це піти, хоча в судах вони подібні справи програють, оскільки за частиною 1 статті 19, статтями 43 і 44 ГК можна займатися будь-якою підприємницькою діяльністю, яка не заборонена законом, а про обов’язковість реєстрації виду діяльності в ГК – ні слова.

Шляхи виправлення ситуації з доходом за незареєстрованим КВЕД

Якщо все ж таки отримали дохід за незареєстрованим КВЕД, то виправитися можна, але лише у ситуаціях:

- усім ФОП при доході від оренди. Читайте далі – КВЕД оренди не зареєстрували, а дохід від неї отримали, – як бути;

- єдинникам групи 3 – подати заяву на оновлення даних у ЄДР разом з декларацією за такий квартал (ще краще – до подання декларації та кінця такого кварталу). Читайте наприкінці – Зміна або додавання нового КВЕД для ФОП.

Увага: діяльність за незареєстрованим або старим і недійсним КВЕД може бути визнана недійсною (фіктивною).

Зверніть увагу, що до незареєстрованого КВЕД прирівнюється й ситуація з діяльності за старими КВЕД давно недіючим КВЕД ДК 009:2005 (у 2024 році актуальний КВЕД ДК 009:2010). Це можливо у підприємців, які працюють уже тривалий час. Якщо таке виявилося, то їм слід негайно внести зміни до ЄДР за кодом, який відсутній в базі платників єдиного податку (пп. 298.2.3 ПК).

КВЕД оренди не зареєстрували, а дохід від неї отримали, – як бути

Отримання доходу за незареєстрованим КВЕД з оренди, як зазначалось, – це та ситуація, з якої підприємець може «викрутитися». Справа в тому, що дохід від оренди підприємець може мати і як ФОП, і як звичайна фізособа, так як будь-яке майно (нерухомість, автомобіль тощо) не може мати якоїсь окремої реєстрації на ФОП – є тільки окрема реєстрація майна на фізосіб, або юросіб. Тобто окремого майна ФОП не існує (!), все майно у такому разі належить фізособі.

Отже, у разі отримання доходу від оренди слід подати за такий рік Декларацію про майновий стан і доходи та сплатити з цього доходу ПДФО й військовий збір. Однак у такому разі слід оформити цивільно-правовий договір оренди як на звичайну фізособу. Особливу увагу цьому договору слід приділити єдинникам груп 1 та 2, так як у них найбільший ризик анулювання податківцями реєстрації на спрощеній системі, адже послуги з оренди заборонені:

- єдинникам групи 1 – взагалі без варіантів (пп. «1» п. 291.4 ПК);

- єдинникам групи 2, якщо вони надаються неплатникам єдиного податку чи іншим особам, ніж населення (пп. «2» п. 291.4 ПК).

Звичайно, що у такому разі й не можна допустити зарахування коштів за оренду на підприємницький рахунок ФОП. Якщо таке сталося, то доведеться попросити орендаря скласти лист-заяву про повернення коштів і повернути йому суму авансу як помилково зараховану.

Увага: приділіть увагу оформленню цивільно-правового договору оренди, якщо не зареєстрували такі КВЕД:

- код 68.20 «Надання в оренду та експлуатація власного чи орендованого нерухомого майна»;

- коди з розділу 77 «Оренда, прокат, лізинг», зокрема 77.11 «Надання в оренду автомобілів і легкових автотранспортних засобів».

До ТТН прискіпливо ставляться як податківці, так і представники Укртрансбезпеки. Аби убезпечити вас від помилок, у цій добірці відповідаємо на запитання, з якими читачі зверталися до редакції

Скільки КВЕД можна обрати для ФОП

Зазвичай при реєстрації держреєстратор приймає не більше 6 видів діяльності за КВЕД. Однак потім їх можна за потреби додати.

Бажано добре продумати набір кодів КВЕД при реєстрації та вказати перспективні чи суміжні види діяльності, так як зазначення КВЕД ні до чого ФОП не зобов’язує. Якщо вказали код КВЕД і фактично не ведете по ньому діяльність, – наслідків ніяких.

Взагалі ж максимальна кількість КВЕД для ФОП законодавчо не обмежена. Сучасний бланк заяви на спрощену систему оподаткування передбачає можливість зазначення аж 22 кодів КВЕД, а форма 1 на реєстрацію ФОП – 20. У електронних формах цих заяв узагалі можна додати для КВЕД стільки рядків, скільки треба.

Чи можна реєструватися спрощенцю з забороненим КВЕД

Краще такого не чинити. Наприклад, якщо ФОП планує перебувати тільки на 1-й групі єдиного податку, то небажано вказувати, наприклад, оптову торгівлю, квед для 1 групи.

Здавалося б, яка різниця – КВЕД у ЄДР є, але діяльність за ним не здійснюється, а тому порушення умов спрощеної системи немає. Однак на практиці ситуація складніша, адже незважаючи на відсутність формальної заборони на реєстрацію заборонених КВЕД, податківці на місяцях у такій ситуації відмовляють у реєстрації ФОП на спрощеній системі оподаткування.

Увага: заборонені коди КВЕД спрощенцю краще не реєструвати.

Зверніть увагу, що підприємцю доведеться залишити спрощену систему взагалі навіть не просто при порушенні загально заборонених для всіх груп єдиного податку видів діяльності, але й заборонених в межах одної групи. Наприклад, якщо єдинник групи 1, який обрав КВЕД для групи 1, раптом «запустить» оптову торгівлю, яка для даної групи заборонена, то йому доведеться перейти на загальну систему, а не в групу 2 (див. пп. «9» пп. 298.2.3 ПК, а також заборонені для груп 1-3 єдиного податку види діяльності у п. 291.4 ПК). Також усі єдинники «злітають» зі спрощеної системи за пп. «5» пп. 298.2.3 ПК, якщо здійснюють види діяльності заборонені для всіх спрощенців.

Якщо один і той же КВЕД передбачає одночасно дозволену й заборонену діяльність

У ситуації якщо під один код потрапили як заборонені, так і дозволені види діяльності, то платник єдиного податку у заяві про застосування спрощеної системи оподаткування має зазначити перелік видів діяльності, які віднесено до відповідного коду, крім видів господарської діяльності, на які встановлено заборону. Такі роз’яснення податківців є в:

- ІПК ДФС від 25.09.2017 № 2039/Н/99-99-13-01-02-14/ІПК;

- ІПК ДФС від 13.03.2019 № 1023/ІПК/13.1-12.

Конкретизувати той вид діяльності, яким буде займатися ФОП можна у полі 8 заяви на спрощену систему (колонка «Назва згідно з КВЕД»), зазначивши його у дужках.

Заборонені КВЕД для ФОП

Для всіх ФОП незалежно від системи оподаткування заборонені такі види діяльності, як:

- фінансові послуги (розділ 64 КВЕД);

- організація телебачення (КВЕД 60.20) і радіомовлення (КВЕД 60.20);

- операції з металобрухтом. Наприклад, оптова торгівля відходами та брухтом (КВЕД 46.77);

- загальна середня освіта (КВЕД 85.31) та вища освіта (85.42);

- будівництво та експлуатація автодоріг. Наприклад, група КВЕД 42.1 «Будівництво доріг і залізниць».

Перелік заборонених КВЕД для ФОП на загальній системі оподаткування визначили у статті 4 Закону України «Про підприємництво» від 07.02.1991 № 698-ХІІ.

Заборонені КВЕД для ФОП-спрощенців

Усім групам ФОП платникам єдиного податку груп 1-3 заборонені види діяльності за пунктом 291.5 ПК, які наведено у таблиці нижче.

ЗАБОРОНЕНІ ДЛЯ ЄДИНОГО ПОДАТКУ КВЕД | |

Вид діяльності | Приклади КВЕД |

азартні ігри, лотереї (крім їхнього розповсюдження), тоталізатори | група 92.0 «Організування азартних ігор» |

обмін інвалюти | 68.12 «Посередництво за договорами по цінних паперах або товарах» |

надання в оренду земельних ділянок, загальна площа яких перевищує 0.2 га, житлових приміщень та/або їхньої частини, загальна площа яких перевищує 400 кв. метрів, нежитлових приміщень (споруд, будівель) та/або їхньої частини, загальна площа яких перевищує 900 кв. метрів | 68.20 «Надання в оренду й експлуатацію власного чи орендованого нерухомого майна» |

діяльність з управління підприємствами та у сфері аудиту | 70.10 «Діяльність головних управлінь (хед-офісів)», 69.20 «Діяльність у сфері бухгалтерського обліку й аудиту; консультування з питань оподаткування» (лише у частині аудиту) |

діяльність з надання послуг зв’язку, пошти (крім кур’єрської доставки); | 53.20 «Інша поштова та кур’єрська діяльність» ( у частині поштової діяльності); 61.90 «Інша діяльність у сфері електрозв’язку» та інші з розділу 61 «Телекомунікації (електрозв’язок)» |

діяльність з організації та проведення гастрольних заходів | 90.02 «Діяльність із підтримки театральних і концертних заходів» |

діяльність з технічних досліджень та випробувань | 71.20 «Технічні випробування та дослідження» |

видобуток, виробництво та продаж дорогоцінних металів та каміння | 32.12 «Виробництво ювелірних виробів», 47.77 «Роздрібна торгівля годинниками та ювелірними виробами в спеціалізованих магазинах», 46.48 «Оптова торгівля годинниками та ювелірними виробами» |

виробництво, експорт, імпорт, продаж підакцизних товарів (крім роздрібних продажу паливно-мастильних матеріалів до 20 л, пива і столових вин) | різні, 47.26 «Роздрібна торгівля тютюновими виробами в спеціалізованих магазинах», група 45.1 «Торгівля автомобілями та легковими автотранспортними засобами», 47.30 «Роздрібна торгівля пальним», 46.71 «Оптова торгівля твердим, рідким, газоподібним паливом і подібними продуктами» |

видобуток, реалізація корисних копалин, крім реалізації корисних копалин місцевого значення (вапняк, гіпс, крейда, пісок, суглинок, супісок, гажа, сапропель та ін.) | група 08.9 «Добування корисних копалин і розроблення кар'єрів, н.в.і.у.*» (крім копалин місцевого значення) |

брокерська діяльність та у сфері фінансового посередництва, реєстрація цінних паперів | 66.22 «Діяльність страхових агентів і брокерів», 66.12 «Посередництво за договорами по цінних паперах або товарах» та ін. |

*абревіатура н.в.і.у. – у КВЕД означає «не введені в інше угрупування» | |

Дозволені КВЕД для ФОП 2 група та КВЕД для 1 групи єдиного податку

Також існують окремі обмеження за видами діяльності у межах груп 1 та 2 єдиного податку, які наведено у таблиці нижче.

ОБМЕЖЕННЯ ЗА ВИДАМИ ДІЯЛЬНОСТІ ДЛЯ 1-2 ГРУПИ ЄДИНОГО ПОДАТКУ | ||

Дозволено/заборонено | Групи ЄП | |

1 | 2 | |

дозволено |

|

|

заборонено |

| |

Таким чином, ФОП на 1-й групі заборонена оптова торгівля, надання непобутових послуг, а ФОП на 2-й групі не може надавати послуги неплатникам ЄП, у т.ч. й зарубіжним суб’єктам господарювання, так як останні не є платниками єдиного податку. Щодо ФОП групи 3, то для них заборонені види діяльності за п. 291.5 ПК.

Деякі з КВЕД для побутових послуг населенню, які дозволено надавати ФОП групи 1 єдиного податку наведено у таблиці нижче.

НАЙБІЛЬШ ПОШИРЕНІ ПОБУТОВІ ПОСЛУГИ НАСЕЛЕННЮ ТА ЇХНІ КВЕД | |

Види побутових послуг (повний перелік побутових послуг – див. п. 291.7 ПК) | КВЕД |

виробництво готових текстильних виробів, крім одягу | 13.92 |

виробництво одягу зі шкіри | 14.11 |

виробництво робочого одягу | 14.12 |

виробництво іншого верхнього одягу | 14.13 |

виробництво спіднього одягу | 14.14 |

виробництво іншого одягу й аксесуарів | 14.19 |

виготовлення виробів із хутра | 14.20 |

виробництво взуття | 15.20 |

технічне обслуговування та ремонт автотранспортних засобів | 45.20 |

діяльність у сфері фотографії | 74.20 |

загальне прибирання будинків | 81.21 |

інша діяльність із прибирання будинків і промислових об’єктів | 81.22 |

послуги з ремонту електропобутової техніки та інших побутових приладів | 95.20 |

ремонт побутових приладів, домашнього та садового обладнання | 95.22 |

ремонт взуття та шкіряних виробів | 95.23 |

прання та хімічне чищення текстильних і хутряних виробів | 96.01 |

надання послуг перукарнями та салонами краси* | 96.02 |

надання інших індивідуальних послуг, н. в. і. у. (послуги домашньої прислуги та послуги, пов’язані з очищенням та прибиранням приміщень за індивідуальним замовленням) | 96.09 |

* наприклад, миття волосся, підрівнювання та підстригання, укладання, фарбування, тонування, завивання, розпрямлення волосся та подібні види послуг, що їх надають для чоловіків та жінок, а також гоління та підрівнювання бороди, масаж обличчя, манікюр і педикюр, макіяж тощо | |

Як вибрати КВЕД для ФОП: популярні запитання

Розберемо тепер деякі питання, що пов’язані з обранням КВЕД у ФОП, а саме:

- у чому різниця між оптовою/роздрібною торгівлею;

- у чому різниця між спеціалізованою/неспеціалізованою торгівлею;

- вибір КВЕД у IT-сфері (програмування, вебдизайн, майнінг криптовалют та ін.).

Фізособи, зокрема громадяни України, які через війну зараз мешкають за кордоном, шукають способів провадити підприємницьку діяльність як ФОПи в Україні. Експерти системи "Експертус Головбух" на прикладі конкретних робочих ситуацій підкажуть, як правильно організувати таку діяльність, уникнути подвійного оподаткування та інших негативних наслідків

КВЕД для оптової та роздрібної торгівлі

Це питання, наприклад, важливе для єдинника групи 1, якому оптова торгівля заборонена. Отже, різницю слід розуміти ще при реєстрації. За визначеннями (ДСТУ 4303:2004 «Роздрібна та оптова торгівля»):

- роздрібна торгівля – це вид економічної діяльності в сфері товарообігу, що охоплює купівлю-продаж товарів кінцевому споживачеві та надання йому торговельних послуг;

- оптова торгівля – це вид економічної діяльності у сфері товарообігу, що охоплює купівлю-продаж товарів за договорами поставки партіями для подальшого їхнього продажу кінцевому споживачеві через роздрібну торгівлю або для виробничого споживання та надання пов’язаних із цим послуг.

Таким чином, різниця між роздрібною та оптовою торгівлею не в кількості проданого товару, що є поширеною помилкою. Різниця в тому, який спожива купив – кінцевий чи ні. Незалежно від обсягу торгівлі. Наприклад, якщо підприємець продає товар спочатку іншому підприємцю, який далі продає його населенню – це оптова торгівля.

Єдинники групи 1 не повинні взагалі вказувати КВЕД, пов’язані з оптом. Іншим ФОП краще при реєстрації вказати одночасно обидві групи КВЕД – опт (46) і роздріб (47), – так як не завжди відомо, чи є покупець кінцевим. Це убереже від можливих потім проблем при перевірці: «у вас була оптова торгівля, а реєстрували тільки роздріб».

КВЕД для спеціалізованої та неспеціалізованої торгівлі

Ще одним нюансом є відмінність між поняттями спеціалізований/неспеціалізований магазин:

- спеціалізований магазин – це магазин роздрібної торгівлі, який спеціалізується на продажу певної групи товарів (м’ясо або риба, або овочі, або фрукти, або одяг і т.п.). Наприклад, 46.31 «Оптова торгівля фруктами й овочами», 46.41 «Оптова торгівля текстильними товарами», 47.21 «Роздрібна торгівля фруктами й овочами в спеціалізованих магазинах», 47.22 «Роздрібна торгівля м’ясом і м’ясними продуктами в спеціалізованих магазинах», 47.51 «Роздрібна торгівля текстильними товарами в спеціалізованих магазинах» та ін.;

- неспеціалізований магазин – це магазин роздрібної торгівлі (супермаркет), у якому продають широкий асортимент товарів без певної спеціалізації. Наприклад, 46.39 «Неспеціалізована оптова торгівля продуктами харчування, напоями та тютюновими виробами ( крім алкогольних напоїв та тютюнових виробів)», 46.90 «Неспеціалізована оптова торгівля», 47.11 «Роздрібна торгівля в неспеціалізованих магазинах переважно продуктами харчування, напоями та тютюновими виробами (крім алкогольних напоїв та тютюнових виробів)», 47.19 «Інші види торгівлі в неспеціалізованих магазинах».

Однак навіть знання цих визначень не завжди вносить ясність: за роз’ясненням Держстатистики, оптова торгівля сувенірною продукцією в КВЕД класифікується як 46.90 «Неспеціалізована оптова торгівля». Виходить, що якщо ФОП тільки торгує сувенірами, то у нього все одно буде неспеціалізована торгівля.

Бухгалтер без знань — як калькулятор без батарейки. Вища школа Головбуха підзаряджає: освіта онлайн у зручний час і будь-де ⚡

Вибір КВЕД для IT-підприємців

Загальною проблемою КВЕД є певна невизначеність для сучасних видів підприємницької діяльності, коли підприємництво охоплює одразу декілька суміжних галузей. Такою сферою є IT. Найчастіше такі ФОП реєструються за групою 3 (5%), так як група 2 для них не підходить, якщо послуги надаються нерезидентам. Ця група забороняє надавати послуги неплатникам єдиного податку, а нерезидент, зрозуміло, не може бути таким. Отже, залишається тільки група 3 або загальна система, яка невигідна через майже відсутність витрат у таких підприємців.

Для того, аби не отримати штрафні 15% податку й не втратити спрощену групу таким підприємцям бажано зареєструвати якомога більше суміжних КВЕД. Рекомендуємо звернути увагу на коди діяльності, які наведено у таблиці нижче.

КВЕД для IT | ||

КВЕД для IT-підприємців | Код | Кому підходить |

Комп’ютерне програмування. Включає розробку прикладних програм і веб-сайтів, баз даних, системне програмування | 62.01 | девелопери, а також чисті вебпрограмісти, розробники баз даних |

Консультування з питань інформатизації. Сюди входить планування та проектування систем, які поєднують апаратну частину, програмне забезпечення та комунікаційні технології | 62.02 | QA, бізнес-аналітики з IT сфери, також як додатковий його бажано включати всім |

Інша діяльність у сфері інформаційних технологій і комп’ютерних систем. Зокрема відноситься налаштування комп’ютерів та установка програмного забезпечення | 62.09 | системні адміністратори |

Оброблення даних, розміщення інформації на веб-вузлах. Це послуги хостингу потокові послуги, хмарні технології | 63.11 | веб-програмісти (бек-енд), системні адміністратори |

Веб-портали. Надання послуг з керування сайтами | 63.12 | веб-програмісти (бек-енд), системні адміністратори |

Надання інших інформаційних послуг. Це послуги з надання інформаційних послуг телефоном та іншими засобами комунікації, послуги з добору новин тощо | 63.99 | IP-телефонія (як суміжний), спеціалісти з CEO (розкрутки сайтів) |

Видання комп’ютерних ігор | 58.21 | програмісти і дизайнери, які беруть участь в розробляють комп’ютерні ігри |

Консультування з питань комерційної діяльності й керування. Зокрема консультування та планування виробництва та контролю | 70.22 | бізнес-аналітики, проджект-менеджери |

Спеціалізована діяльність з дизайну | 74.10 | веб-дизайнери |

Криптовалюти, майнінг* | ||

Інші види грошового посередництва. Випуск та торгівля криптовалютами. Майнінг (емісія) криптовалют | 64.19 | майнери, емітенти криптовалют |

Інша допоміжна діяльність у сфері фінансових послуг, крім страхування та пенсійного забезпечення. Послуги з торгівлі криптовалютами, наприклад торгівля від імені клієнта | 66.19 | криптобіржі та інші провайдери у сфері торгівлі криптовалютами |

* лист Держстату від 05.10.2018 № 14.4-09/435-18, на основі рекомендацій Європейської комісії (Євростату) | ||

Як змінити КВЕД для ФОП або додати новий вид діяльності

Порядок зміни КВЕД для ФОП вимагає привести види діяльності у відповідність до довідника КВЕД ДК 009:2010. Зміна КВЕД для ФОП або додавання нового виду діяльності, супроводжується наступними діями платника:

- готуємо форму 1 – таку ж саму, як подається й при реєстрації ФОП;

- у полі з назвою «Державна реєстрація змін до відомостей про фізичну особу-підприємця» ставимо позначку «V»;

- у полі нижче уточнюємо, які саме відомості змінюються, –«Зміна видів економічної діяльності». Також ставимо «V»;

- у полі «Види економічної діяльності» вказуємо нові КВЕД. Нові коди слід вказати саме у нових полях. Наприклад, якщо при реєстрації вказувалось 3 коди КВЕД, то зараз треба заповнити поле з КВЕД під № 4, якщо код додається. Якщо ж слід замінити код, то використовуємо те ж поле, у якому зазначався номер при реєстрації, але вказуємо новий. Можна й просто повторити колишні КВЕД та додати нові;

- подаємо форму держреєстратору в ЦНАП або нотаріусу. Або ж використовуємо ще один варіант – через додаток «Дія»;

- сплачуємо адмінзбір у з розмірі 30% від прожиткового мінімуму на 01 січня, якщо у форма 1 подається у паперовій формі (у 2024 році – 908,40 грн, = 0.3 × 3028 грн) та 75% звичайного адмінзбору – якщо у електронній (у 2024 році – 681,30 грн, 0,75×908,40 грн).

Увага: форма 1 – універсальна, подається й при реєстрації, й при внесенні змін до ЄДР. Порядок зміни Зміна КВЕД – це внесення змін до ЄДР.

Зміни до ЄДР мають бути внесені протягом 24 год – проконтролюйте потім результат.

Для платників єдиного податку такої заяви (форми 1) замало – ще подаємо до ДПС Заяву про застосування спрощеної системи оподаткування, яка подавалася при реєстрації платником єдиного податку (п. 299.7 ПК). Заяву подавати потрібно, так як база ДПС та база ЄДР є різними. У даній заяві:

- проставляємо знак «V» у полі «внесення змін» вгорі;

- проставляємо знак «V» у полі 5.4 «видів господарської діяльності»;

- заповнюємо «шапку» (поля 1-4);

- заповнюємо поле 8, де зазначаємо усі КВЕД, якими займається відтепер ФОП;

- подаємо заяву до ДПС (особисто або через електронний кабінет, код форми — F/J 0102003).

Увага: ФОП-єдинники при зміні КВЕД подають 2 заяви: форму 1 держреєстратору та заяву до ДПС.

Термін подачі заяви до ДПС у разі зміни КВЕД ФОП, який належить до єдинників:

- груп 1-2 – не пізніше 20-го числа місяця, що настає за місяцем, у якому відбулися такі зміни у ЄДР. Наприклад, зміни у ЄДР були внесені 15 квітня, тоді заяву до ДПС слід подати не пізніше 20-го травня;

- групи 3 – разом з податковою декларацією за податковий (звітний) період, у якому відбулися такі зміни, у т.ч. й був отриманий дохід від такого виду діяльності (роз’яснення ДПС 107.12 ЗІР). Однак такий термін досить ризиковий – краще подати заяв до початку того періоду, в якому планується отримання доходу за новим видом діяльності.

Увага: єдинник групи 3, якщо отримав дохід за забороненим КВЕД, може ще виправитися – подати заяву разом з декларацією за такий період.

Інформація до реєстру платників єдиного податку вноситься у день подачі заяви.