ФОП з найманими працівниками: як нарахувати і виплатити зарплату

ФОПи на єдиному податку, окрім спрощенців першої групи, можуть наймати на роботу працівників. Нагадаємо, ФОПи на другій групі мають обмеження — до 10 найманих працівників. Підприємці третьої групи єдиного податку можуть приймати на роботу необмежену кількість працівників. Далі розглянемо, за якими правилами оплачувати їх роботу.

ЯК ВСТАНОВИТИ ЗАРПЛАТУ НАЙМАНИМ ПРАЦІВНИКАМ ФОПа

Коли виплачувати зарплату найманим працівникам ФОПа

Зарплату працівникам виплачуйте регулярно не рідше ніж двічі на місяць. Інтервал між виплатами не має бути більшим за 16 календарних днів (ст. 115 Кодексу законів про працю; КЗпП; ст. 24 Закону України «Про оплату праці» від 24.03.1995 № 108/95-ВР).

Тобто для виплати зарплати за першу половину місяця оберіть дату у проміжку із 15-го по 22-ге число місяця, за другу — з останнього дня місяця по 7-ме число наступного.

Акцент: якщо не дотримаєте строків виплати зарплати, доведеться сплатити штраф у трикратному розмірі МЗП, встановленої на момент виявлення порушення (ст. 265 КЗпП)

Коли визначатимете дати для виплати зарплати:

- дотримайте одночасно всіх перелічених умов;

- встановіть конкретні дати виплати, а не проміжки часу;

- пропишіть обрані дати у колективному договорі або положенні про оплату праці.

Щоб обрати дати виплати зарплати, скористайтеся Таблицею.

Виплачуйте зарплату в робочі дні. Коли обрана дата припадає на вихідний, святковий чи неробочий день, виплатіть зарплату напередодні. Дату наступної виплати не переносьте, адже якщо збільшите інтервал між виплатами — порушите законодавство.

Наприклад, прийняли працівника на роботу 10 червня 2024 року. Дати виплати зарплати — 7-ме та 22-ге числа. Отже, дата виплати зарплати:

- за першу половину місяця (22) припадає на вихідний день (субота). Виплатіть зарплату напередодні — у п’ятницю, 21 червня;

- другу половину місяця (7) також припадає на неділю, тож виплатіть кошти 5 липня 2024 року.

Як задокументувати час, що його відпрацювали наймані працівники ФОПа

Час, що його відпрацювали наймані працівники, зафіксуйте у табелі обліку робочого часу типової форми № П-5. Типові форми зі статистики праці затверджені наказом Держстату «Про затвердження типових форм первинної облікової документації зі статистики праці» від 05.12.2008 № 489 (далі ― Наказ № 489).

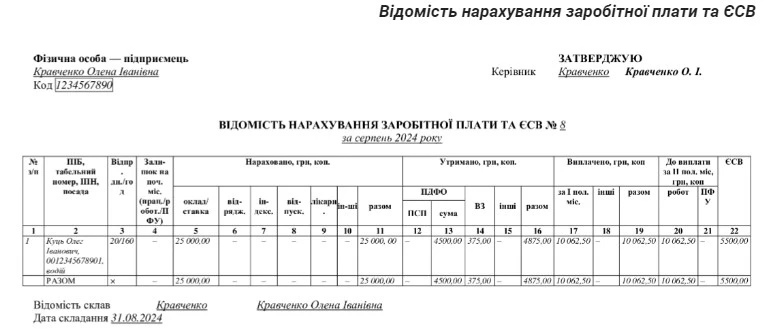

Нарахування зарплати працівникам та утримання з неї задокументуйте відомістю нарахування заробітної плати. Для цього складіть Розрахунково-платіжну відомість працівника (типова форма № П-6) або Розрахунково-платіжну відомість (зведену) типової форми № П-7. Форми документів знайдете в Наказі № 489. Можете розробити власну форму документа і затвердити її наказом ФОПа-роботодавця.

Зарплату можете платити готівкою або на картковий рахунок працівника — через зарплатний проєкт або за реквізитами. Форму виплати передбачте у колективному договорі, положенні про оплату праці або наказі ФОПа-роботодавця.

Зарплату, яку виплатили на картки, підтвердьте платіжною інструкцією. Окрім цього, виплату посвідчить виписка банку або відомість розподілу коштів, яку формує банк для зарплатних проєктів.

Якщо виплачуєте заробітну плату готівкою, задокументуйте її:

- видатковим касовим ордером за формою із додатка 4 до Положення про ведення касових операцій у національній валюті в Україні, затверджене постановою Правління НБУ від 29.12.2017 № 148 (далі ― Положення № 148), складеним на кожного одержувача;

або

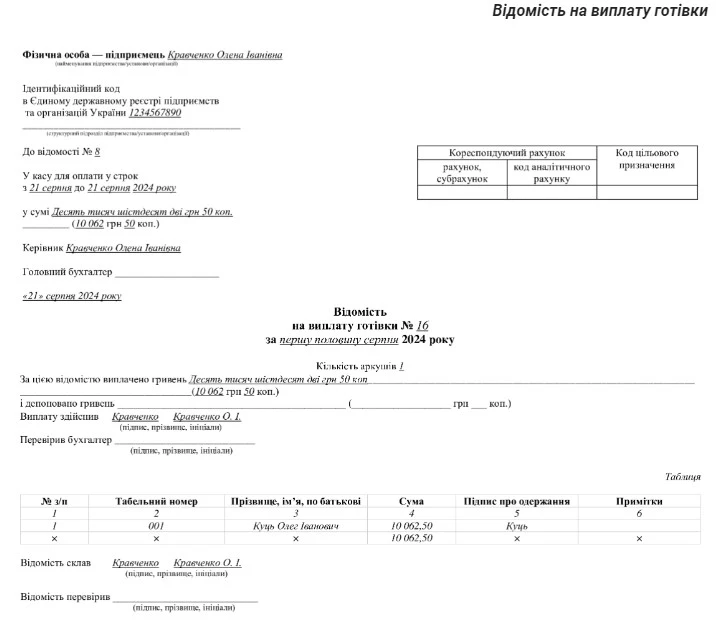

- відомістю на виплату готівки із додатка 1 до Положення № 148.

Щомісяця формуйте два виплатних документи — для виплати зарплати за першу і, відповідно, другу половину місяця. Зверніть увагу, готівкових обмежень на виплату зарплати працівникам не застосовують (п. 8 Положення № 148).

Які податки має сплатити ФОП, який має найманих працівників

ФОП, який має найманих працівників, щодо оподаткування їх доходів є податковим агентом (пп. 14.1.180 Податкового кодексу України; ПК).

Під час виплати зарплати:

- нарахуйте і сплатіть єдиний соціальний внесок (ЄСВ) — 22% або 8,41% із зарплати працівників-інвалідів;

- утримуйте із зарплати податок на доходи фізичних осіб (ПДФО) — 18% та військовий збір — 1,5%.

Утримані кошти перерахуйте до бюджету.

За неповні місяці роботи — місяць приймання на роботу або звільнення — розрахуйте ЄСВ пропорційно до нарахованої зарплати. За повністю відпрацьований місяць незалежно від розміру нарахованої зарплати обчисліть ЄСВ з нарахованої зарплати, але:

- не менше ніж відсоткова ставка (22% або 8,41%) розміру МЗП;

- не більше ніж відсоткова ставка максимальної бази нарахування ЄСВ — 15 МЗП.

Увага: із 1 квітня 2024 року мінімальний розмір ЄСВ — 1760 грн, максимальний — 26 400 грн.

Сплатіть ПДФО та військовий збір за найманих працівників під час виплати оподатковуваного доходу єдиним платіжним документом за місцем реєстрації ФОПа у ДПС (пп. «а» пп. 168.4.5 ПК). ФОПи-роботодавці сплачують нараховані суми ЄСВ за найманих працівників за відповідний календарний місяць не пізніше ніж 20-те число наступного місяця (ч. 8 ст. 9 Закону України «Про збір та облік єдиного внеску на загальнообов’язкове державне соціальне страхування» від 08.07.2010 № 2464-VІ).

Коли виплачуєте зарплату готівкою, ПДФО та військовий збір перерахуйте протягом трьох днів після виплати заробітної плати, а ЄСВ — у день виплати (пп. 168.1.4 ПК; ч. 8 ст. 9 Закону про ЄСВ).

Якщо нарахували дохід, але не виплатили, утримані ПДФО та військовий збір сплатіть до бюджету не пізніше ніж 30 календарних днів, наступних за місяцем, у якому нарахували дохід (пп. 168.1.5 ПК).