Єдиний податок 3 група: умови, ставки, види діяльності, бухгалтерський облік

ФОП 3 група: умови єдиного податку для стандартної 3 групи

Третя група єдиного податку відрізняється від інших варіантів оподаткування у такому:

- від єдиного податку груп 1 та 2 — сума податку на 3-й групі напряму залежить від отриманого доходу, а не фіксована, як у групах 1 та 2. Як наслідок, чим більший дохід — тим більше податку треба заплатити. Фізична особа-підприємець – 3 група оподаткування має більше дозволених видів діяльності у порівняння з групами 1 та 2. Крім того, група 3 можлива для юросіб, а групи 1 та 2 — це лише фізособи;

- від загальної системи оподаткування — оподатковується саме дохід, а не прибуток (у на загальній системі податок розраховується від чистого оподатковуваного доходу, який є різницею між доходами та дозволеними витратами ФОП). Це значить, що понесені витрати взагалі не впливають на суму сплаченого єдиного податку. Однак ставка податку значно менша. Крім того у єдинника є звільнення від сплати земельного податку та можливість бути неплатником ПДВ навіть перевищивши межу доходу в 1 млн грн (на загальній системі при перевищенні 1 млн грн треба становитися платником ПДВ в обов’язковому порядку).

Для юросіб, які є сільськогосподарськими товаровиробниками, окрім групи 3 єдиного податку можлива також група 4, яка для них буде кращою, так як сума податку у групі 4 залежить лише від обсягів земельних ділянок. Крім того, у єдинників групи 4 ще є можливість видобувати підземну воду та бути неплатником рентної плати зі спецводокористування (пп. «5» п. 297.1 Податкового кодексу України, далі — ПК).

⚡ Усе про ФОП: КВЕД, реєстрація, облік, сплата податків і трудові відносини

ФОП 3 група податки. Діючі у 2025 році умови групи 3 єдиного податку викладені у таблиці нижче.

ЄДИНИЙ ПОДАТОК ГРУПА 3 (ФОП) У 2025 РОЦІ | |

Критерій | Умови |

| |

максимально допустимий обсяг доходу за к. рік | 9 336 000 грн (1167 мінімальних зарплат на 01.01) |

реєстрація платником ПДВ | якщо ставка ЄП 5% — можна залишатися неплатником ПДВ навіть при обсягу доходів ≥ 1 млн грн |

мінімальний ЄСВ «за себе» | 22% від мінімальної зарплати: |

максимально можлива кількість найманих працівників | без обмежень |

військовий збір | 1% від доходу (з 01.10.2025) |

способи розрахунків |

|

дозволена сфера діяльності | усі види діяльності, крім заборонених у п. 291.5 ПК |

періодичність сплати єдиного податку та військового збору | раз у квартал впродовж 10 к. днів після закінчення терміну декларування (останній день сплати — 50-й день після закінчення звітного кварталу) |

подача декларації з єдиного податку | раз на квартал впродовж 40 к. днів після закінчення звітного кварталу — декларується ЄП та ЄСВ |

РРО/пРРО | обов’язок застосування РРО/пРРО для ФОП є за всіма розрахунковими операціями2 |

земельний податок | звільнені, якщо земельна ділянка використовується для провадження господарської діяльності, за винятком таких ситуацій:

|

інші податки | єдинник сплачує:

|

1 — щодо криптовалют, то вони не вважаються електронними грошима, тому ФОП-єдинник не може приймати оплату криптовалютою. Електронні гроші прирівняні до безготівкової форми та дозволені для єдинників з 01 квітня 2023 року. Платежі через сервіси типу LiqPay (Приватбанк), платежі банківськими картками належать до безготівкової форми, а не до електронних грошей; 2 — на час воєнного стану обов’язок для ФОП-єдинників використовувати РРО/пРРО не скасований, а штрафи за невикористання РРО/пРРО відновлено з 01 жовтня 2023 року. Єдина група ЄП, яка може працювати без РРО/пРРО — це група 1 | |

Єдиний податок 3 група: види діяльності, які заборонені

Для групи 3 єдиного податку (ставки 3% та 5%) є лише загальні заборони, які стосуються всіх груп єдиного податку (п. 291.5 ПК). Спеціальних заборон для групи, як це щодо груп 1 та 2 єдиного податку, немає. Однак є деяка різниця між ФОП і юрособами.

Платник єдиного податку 3 групи: заборонені види діяльності для платників (див. таблицю нижче).

ЗАБОРОНЕНІ ВИДИ ДІЯЛЬНОСТІ | |

для фізосіб | для юросіб |

| не можуть бути платниками ЄП:

|

всім (юридичним та фізичним особам): | |

Не можуть бути платниками ЄП платники податків, які на день подання заяви про реєстрацію платником ЄП мають податковий борг, окрім безнадійного податкового боргу, що виник внаслідок дії обставин непереборної сили (форс-мажорних обставин) | |

1 — наприклад, фізичні, хімічні вербування матеріалів, продуктів, взяття проб пального тощо, випробування транспортних засобів, діяльність лабораторій; 2 — зверніть увагу, що надання послуг з ведення бухгалтерського обліку дозволене, хоча й підпадає під один і той же КВЕД 69.20, що й діяльність у сфері аудиту (категорія 107.03 ЗІР); 3 — отримання та перерозподіл фінансових коштів. Однак ДПС також сюди відносять придбання/продаж цінних паперів і корпоративних прав (категорія 107.01.02 ЗІР), а також поворотну фінансову допомогу, яку надає ФОП (лист ДПС від 19.09.2019 № 316/6/99-00-04-07-03-15/ІПК, роз’яснення ДПС ЗІР 107.01.03). Однак юросіб-єдинників це не стосується за умови, що вона має разовий характер, тобто не систематична. Крім того, поручительство за договором поруки (роз’яснення ДПС 108.01.02 ЗІР); 4 — наприклад, Інтернет-провайдери (лист ДПС від 19.02.2020 № 678/6/99-00-04-06-03-06/ІПК); 5 — організація та проведення фестивалів, концертів, лекційно-концертних заходів, розважальних програм, виступів цирку, атракціонів тощо | |

Платник єдиного податку 3 групи: заборони щодо оренди

ФОП 3 група: обмеження та заборони. Окремо виділимо заборони щодо оренди, які існують для єдинників, а саме:

- фізична особа підприємець 3 група не може здавати одне й те саме рухоме і нерухоме майно одночасно і як ФОП, і як звичайна фізособа (роз’яснення ДПС 107.01.02 ЗІР). Статус орендодавця має бути всюди один. Не можна, наприклад здати 400 кв. метрів як ФОП, а решту як фізособа. Однак можна здати весь об’єкт як фізособа, не змішуючи таку діяльність з підприємницькою (у такому разі бажано взагалі КВЕД 68.20 оренди виключити й вказати ці доходи в декларації про майновий стан);

- в оренду можна брати будь-яку площу.

Переведення на загальну систему оподаткування

Порушення, які вимагають від платника ЄП групи 3 здійснити примусово перехід зі спрощеної системи на загальну, визначені пп. 298.2.3 ПК. Це зокрема:

- у разі перевищення впродовж календарного року ліміту доходу — згадані 1167 мінімальних зарплат на 01 січня відповідного року (2025 рік — 9 336 000 грн).

Перейти на загальну систему слід з першого числа місяця, наступного за податковим (звітним) кварталом, у якому відбулося таке перевищення. Заява про перехід надається не пізніше 20-го числа місяця наступного за кварталом перевищення (пп. «3» п. 293.8 ПК). Більш детально й про інші наслідки — читайте у матеріалі Перевищення лімітів у єдинників;

- у разі застосування платником ЄП негрошового способу розрахунку, тобто бартеру, розрахунку векселями тощо;

- у разі здійснення видів діяльності, які не дають права застосовувати спрощену систему оподаткування (тобто визначені п. 291.5 ПК, див. також вище), наприклад здійснення діяльності з організації та проведення гастрольних заходів чи оптовий продаж пива;

- у разі здійснення видів діяльності, які не зазначені у реєстрі платників ЄП, тобто діяльність за незареєстрованим КВЕД (!);

- у разі наявності податкового боргу 3060 грн (180 неоподатковуваних мінімумів доходів громадян) на кожне перше число місяця впродовж двох послідовних кварталів — в останній день другого із двох послідовних кварталів (!) (пп. «8» пп. 298.2.3 ПК, абз. 3 п. 59.1 ПК). Згадана цифра — це межа, коли податкова вимога не надсилається (не вручається), а заходи, спрямовані на погашення (стягнення) податкового боргу, не застосовуються.

Якщо платник податку не перейшов самостійно на загальну систему, то відбудеться примусове анулювання реєстрації платником ЄП 3-ї групи на підставі акта перевірки з 1-го числа місяця, що настає за кварталом, у якому допущено таке порушення.

Третя група ФОП: переваги та недоліки

Якщо порівнювати третю групу єдиного податку з іншими системами маємо переваги та недоліки, які наведені у таблиці нижче.

Платник єдиного податку 3 група | |

Переваги | Недоліки |

|

|

Увага: Єдиний податок групи 3 у порівнянні з загальною системою вигідніший, коли бізнес високоприбутковий, тобто коли платити вигідніше з доходу, а не прибутку. Це стосується і юросіб, і ФОП.

Розповімо, які саме програми зараз у чорному списку. Пояснимо мету таких заходів безпеки та можливі наслідки порушення заборони використання 1С-продуктів в Україні

Єдиний податок 3 група: бухгалтерський облік

Ведення обліку у платника єдиного податку 3 групи відбувається в залежності від ставки єдиного податку та їхнього статусу, що показано в таблиці нижче.

ОБЛІК У ЄДИННИКІВ ГРУПИ 3 | ||

Облік доходів у ФОП | Бухгалтерський облік у юросіб (ставки 3% та 5%) | |

ставка 3% (ФОП 3 група: платник ПДВ) | ставка 5% (неплатники ПДВ) | |

книга обліку доходів і витрат | книга обліку доходів | звичайний |

* затверджена наказом Мінфіну від 30.11.2022 № 405 (діє з 03 січня 2023 року); ** можливість ведення спрощеного бухгалтерського обліку і складання спрощеної фінансової звітності лише з причини спрощеної системи оподаткування насьогодні відсутня. Так, до п. 2 розділу І НП(С)БО 25 «Спрощена фінансова звітність» були внесені зміни, які діють з 17 лютого 2023 року. З тих пір застосування спрощеної системи здійснюється за загальними правилами, зокрема складають звичайну фінансову звітність ФОП (3 група) за НП(С)БО 1 «Загальні вимоги до фінансової звітності» | ||

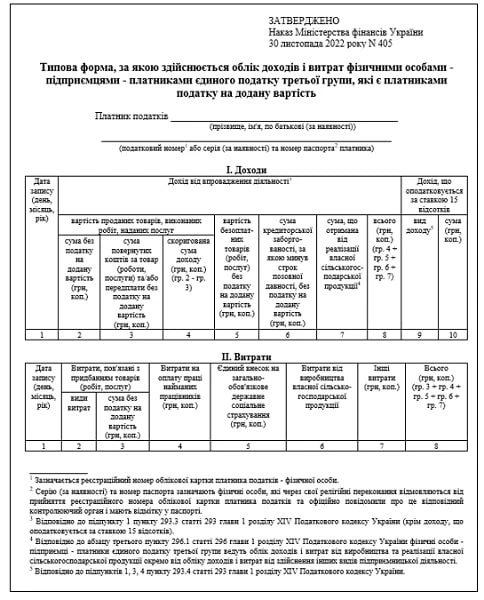

Книга обліку доходів і витрат ФОП-єдинника для групи 3 (3%)

Для ФОП групи 3 із числа платників ПДВ існує Типова форма, за якою здійснюється облік доходів і витрат фізичними особами-підприємцями — платниками єдиного податку третьої групи, які є платниками податку на додану вартість, яка затверджена наказом Мінфіну від 30.11.2022 № 405. Також цим же наказом був затверджений Порядок ведення даної книги обліку (далі — Порядок № 405).

Облік доходів і витрат від виробництва та реалізації власної сільськогосподарської продукції такі ФОП ведуть окремо від обліку доходів і витрат від провадження інших видів підприємницької діяльності.

Типову форму можна вести на вибір у паперовому та/або електронному вигляді.

У разі обрання паперової форми записи потрібно виконувати розбірливо, кульковою ручкою темного кольору. В електронній формі можна вести у електронних таблицях Excel. При цьому платник податку зобов’язаний вести таку форму у файлі з розширенням «.xls» або «.xlsx», крім випадку ведення обліку доходів і витрат в електронному вигляді засобами електронного кабінету (див. п. 4 Порядку № 405). Однак така функція електронного кабінету до сих пір не реалізована.

Зберігають типову форму впродовж 3-х років після закінчення звітного періоду, у якому зроблено останній запис.

Книга обліку доходів ФОП-єдинника для групи 3 (5%)

Підприємець 3 група єдиного податку зі ставкою 5% веде Книгу обліку доходів у довільній формі. Це може бути навіть зошит чи файл Excel на комп’ютері. Однак таку книгу все одно треба вести та помісячно виводити підсумки, тобто місячні обороти.

Очевидно, що при веденні такої довільної Книги обліку варто дотримуватися колишніх правил, а саме:

- заповнювати у гривнях з копійками;

- виводити сумарні підсумки за місяць, квартал, рік (крім доходу, що оподатковується за ставкою 15%);

- окремо відображати доходи в готівковій та безготівковій формах. Витрат це не стосується;

- окремо за підсумками дня відображати суми безоплатно отриманих товарів (послуг);

- окремо зазначати дохід, що оподатковується за ставкою 15%, тобто дохід, отриманий від провадження діяльності, не зазначеної у реєстрі платників єдиного податку та/або дохід від здійснення діяльності, що заборонена платникам єдиного податку;

- не заповнювати таку Книгу обліку, якщо платник єдиного податку 3-ї групи впродовж робочого дня не отримував дохід.

Так як форма Книги обліку доходів довільна, то за день можна робити й усі записи окремо, а можна й так як раніше — заносити лише підсумкову суму за день.

Книгу, як і всі первинні документи до неї, слід зберігати впродовж 3 років (1095 к. днів) після закінчення звітного періоду, в якому здійснено останній запис.

Третя група платників єдиного податку: дохід ФОП

Дохід визнається на дату отримання грошових коштів, тому уже надходження авансу вважається доходом.

У єдинників-ФОП за п. 292.10 ПК не є доходом суми податків і зборів, утримані (нараховані) платником єдиного податку під час здійснення ним функцій податкового агента, а також суми ЄСВ. До доходу платників єдиного податку не включаються отримані ними пасивні доходи:

Також не визнаються доходами ФОП, що є платником єдиного податку 3-ї групи:

- суми, отримані від продажу рухомого та нерухомого майна, яке належить на праві власності фізособі та використовується в її господарській діяльності (стосується лише майна, яке потребує реєстрації, п. 292.1 ПК). Причина у тому, що не існує окремої реєстрації рухомого і нерухомого майна на ФОП. Вона є лише на звичайну фізособу або юрособу. Отже, ФОП продає, наприклад легковий автомобіль не як ФОП, а як звичайна фізособа. Навіть якщо він використовується у підприємницькій діяльності;

- бюджетні гранти (п. 292.1 ПК);

- суми поворотної допомоги, якщо її повернули впродовж 12 місяців та суми кредитів (пп. «3» п. 292.11 ПК);

- суми коштів, які надходять при поверненні товарів, розірванні договору (пп. «5» п. 292.11 ПК).

Увага: поповнення рахунку вважається доходом у ФОП-єдинника.

Є цікавий нюанс, що поповнення підприємницького рахунку самим же ФОП включається до його доходу. На цьому наполягає ДПС при перевірках.

Окрім грошових доходів можуть бути і негрошові доходи:

- безоплатно отримані товари, роботи, послуги (для оцінки використовуються звичайні ціни). Умова — має бути договір дарування у письмовій формі (п. 292.3 ПК). Наприклад, якщо приватний підприємець 3 група отримав майно у подарунок, але за усним договором, то він такий дохід має визнавати як звичайна фізособа у декларації про майновий стан і доходи, а не як платник єдиного податку (роз’яснення ДПС 107.01.03 ЗІР). Дата визнання такого доходу — дата акта приймання-передачі;

- прощення кредиторської заборгованості до закінчення строку давності. Товари, роботи, послуги у такому разі вважаються безоплатно отриманими (роз’яснення ДПС 107.01.03 ЗІР). Дата визнання такого доходу — дата списання такої кредиторської заборгованості;

- списання кредиторської заборгованості, за якою минув строк позовної давності у платника податку 3 групи за ставкою 3% (п. 292.6 ПК). Дата визнання такого доходу — дата списання заборгованості.

Єдиний податок 3 група: дохід юрособи

Юридична особа на єдиному податку 3 група, зокрема не включають до доходу:

- дивіденди, отримані від інших платників податків (пп. «10» п. 292.11 ПК);

- поворотну фінансову допомогу в межах 12 місяців (пп. «3» п. 292.11 ПК);

- повернення авансу (пп. «5» п. 292.11 ПК, ІПК ДФС від 06.06.2017 № 470/6/99-99-12-02-03-15/ІПК).

Однак для єдинника групи 3, що є юрособою, вважається доходом:

- аванс за продукцію, товари, роботи, послуги у тому звітному періоді, в якому він був отриманий (п. 292.6 ПК, ІПК ДФС від 06.06.2017 № 470/6/99-99-12-02-03-15/ІПК).

- дохід від продажу основних засобів, які були в експлуатації до 12 місяців. Якщо строк більший, то тоді до доходу включається різниця між доходом та залишковою вартістю (п. 292.2 ПК);

- вартість товарів (робіт, послуг), безплатно отриманих протягом звітного періоду (п. 292.3 ПК). Датою отримання доходу є дата підписання єдинником акта приймання-передачі безплатно отриманих товарів (робіт, послуг) (п. 292.6 ПК);

- сума поворотної фінансової допомоги, яка отримана та неповернена протягом 12 календарних місяців (пп. 3 п. 292.11 ПК);

- проценти, отримані від банку за користування коштами на рахунках єдинника;

- додатна курсова різниця, що виникає при перерахуванні залишків іноземної валюти на поточних рахунках за правилами бухобліку (роз’яснення 108.01.02 ЗІР, а також ІПК від ДФС від 22.12.2017 № 3111/ІПК/18-28-12-04-20).

Різниця в оподаткуванні доходів ФОП і юросіб виникає не тільки через застосування юрособами НП(С)БО (п. 292.13 та пп. 296.1.3 ПК), так як усе одно дохід визнається на дату надходження грошових коштів. Причина у тому, що юрособи виступають самостійними власниками рухомого і нерухомого майна, в той час як ФОП продають або набувають у власність своє рухоме й нерухоме майно як звичайні фізособи .

Увага: дата визнання доходу єдинника для цілей оподаткування — це дата надходження грошей.

Також для єдинника групи 3 — юрособи вважається доходом сума кредиторської заборгованості (п. 292.3 ПК, лист ДФС від 22.02.2019 № 676/6/99-99-12-02-03-15/ІПК):

- за якою минув строк позовної давності;

- що списана внаслідок ліквідації кредиторської заборгованості, тобто до того, як закінчився строк позовної давності.

Виходячи зі згаданого листа податківців, визнання доходу від списання кредиторської заборгованості стосується тільки юросіб, так як податківці посилаються на норми НП(С)БО 15 «Дохід» та НП(С)БО 11 «Зобов’язання», які до фізосіб не застосуються.

РРО і група 3 єдиного податку-ФОП

З 2022 року всі ФОП групи 3 та 2 повинні використовувати РРО (або програмний РРО, пРРО) незалежно від обсягів доходу (навіть у період воєнного стану). У період воєнного стану до 01 жовтня 2023 року штрафи за незастосування РРО/пРРО були відсутні. Однак з 01 жовтня 2023 року штрафи за незастосування РРО/пРРО поновлені.

Підвищені ставки єдиного податку (15%, 6%, 10%)

Платники єдиного податку 3 групи сплачують єдиний податок за підвищеною ставкою: ФОП — 15%, юрособи — за своєю подвійною ставкою, тобто 6% або 10%. Це такі ситуації:

- перевищення ліміту доходу (у 2025 році — 9 336 000 грн) — на суму перевищення ліміту;

- отримання доходу за незареєстрованим КВЕД — на весь такий дохід;

- застосування забороненого способу розрахунку (бартеру) — до всього такого доходу;

- отримання доходу від заборонених видів діяльності для 3 групи єдиного податку — до всього такого доходу.

ФОП 3 група: платник ПДВ

Єдинники групи 3 мають квартальний звітний період. Строк подачі заяви на перехід на ставку 3% зі ставки 5% або іншої групи становить 10 к. днів до початку календарного кварталу, в якому буде застосовуватися нова ставка (пп. «б» пп. «4» п. 293.8 ПК).

ЄСВ ФОП 3 група «за себе» 2025

ФОП 3 група: оподаткування ЄСВ «за себе» та за найманих працівників. З 01.01.2025 Законом про Держбюджет 2025 з 01.01.2025 призупинено дія пункту 9-19 розд. VIII «Прикінцеві та перехідні положення» Закону України від 08 липня 2010 року № 2464, яким була передбачена добровільна сплата ЄСВ для ФОП 3-ї групи, тобто повернули довоєнні норми.

Незалежно від воєнного стану звільняються від сплати ЄСВ «за себе» ФОП, які одночасно є найманими працівниками, пенсіонери за віком або особи з інвалідністю, які отримують пенсію або соціальну допомогу.

Як визначається розмір ЄСВ розкрито у таблиці нижче — для групи 3 єдиного податку правила такі ж, як і для всіх інших ФОП.

ЄСВ «ЗА СЕБЕ» ДЛЯ ФОП-ЄДИННИКА ГРУПИ 3 У 2025 РОЦІ | |

Критерії | Розрахунок ЄСВ «за себе» |

база розрахунку ЄСВ «за себе» | база ЄСВ визначається ФОП самостійно (як правило, більшість ФОП обирають мінімальну базу ЄСВ) |

мінімальний ЄСВ | січень-грудень 2025: 1760 грн (=8000 ×0,22) |

максимальний ЄСВ | січень-грудень 2025: 35200 грн |

сплата ЄСВ |

|

єдиний податок 3 група звітність | раз на рік — через Додаток 1 до Податкової декларації платника єдиного податку ФОП (Додаток 1 заповнювати не потрібно, якщо приватний підприємець 3 група є найманим працівником і роботодавець сплачує ЄСВ, ФОП є пенсіонером або особою з інвалідністю і не сплачував ЄСВ добровільно) |