Ольга Булгакова: експерт з питань бухгалтерського обліку та оподаткування, ACCA DipIFR

Як оподатковувати купівлю земельної ділянки у фізособи

Покупець земельної ділянки — юрособа як податковий агент має нарахувати та сплатити ПДФО та військовий збір за фізособу.

Як обліковувати операції з купівлі землі за національними стандартами

Земельну ділянку, залежно від намірів керівництва щодо її використання, можна ідентифікувати для цілей бухобліку як:

- ОЗ згідно з НП(С)БО 7 «Основні засоби»;

- інвестиційну нерухомість відповідно до НП(С)БО 32 «Інвестиційна нерухомість»;

- необоротні активи, утримувані для продажу, згідно з НП(С)БО 27 «Необоротні активи, утримувані для продажу, та припинена діяльність».

Земельні ділянки становлять окрему групу об’єктів ОЗ, які не підлягають амортизації (пп. 5.1.1, п. 22 НП(С)БО 7). Тобто земельна ділянка — це окремий об’єкт ОЗ. У разі купівлі земельної ділянки разом із нерухомістю, що на ній знаходиться, в обліку слід відобразити окремі об’єкти ОЗ — земельну ділянку та об’єкти нерухомості.

Облік купівлі землі за міжнародними стандартами

за НП(С)БО 7

Первісну вартість земельної ділянки формують на рахунку 101 «Земельні ділянки». Вона включає:

- суми, що сплачують постачальникам активів (оплату продавцеві земельної ділянки);

- реєстраційні збори, державне мито та аналогічні платежі (нотаріальні послуги), що провадять у зв’язку з придбанням прав на земельну ділянку;

- суми непрямих податків у зв’язку з придбанням земельної ділянки, якщо їх не відшкодовують підприємству (ПДВ з юридичних послуг);

- інші витрати, безпосередньо пов’язані з доведенням земельної ділянки до стану, в якому вона придатна для використання з запланованою метою. Серед них — витрати на розчистку та упорядкування земельної ділянки (п. 8 НП(С)БО 7).

Зверніть увагу, що суму забезпечення на обґрунтовану розрахунком суму зобов’язання на приведення земельної ділянки до належного стану, яке відповідно до законодавства виникає у підприємства після закінчення експлуатації нерухомості, що знаходиться на земельній ділянці, НП(С)БО 7 відносить до первісної вартості цієї нерухомості.

Підприємство може переоцінювати земельну ділянку, якщо її залишкова вартість (для земельної ділянки вона дорівнює первісній вартості) суттєво відрізняється від її справедливої вартості на дату балансу (п. 16 НП(С)БО 7). Для цього слід провести експертну грошову оцінку земельної ділянки. У разі, якщо переоцінюють одну земельну ділянку, то на ту саму дату проводять переоцінку всіх земельних ділянок, що належать до цієї групи.

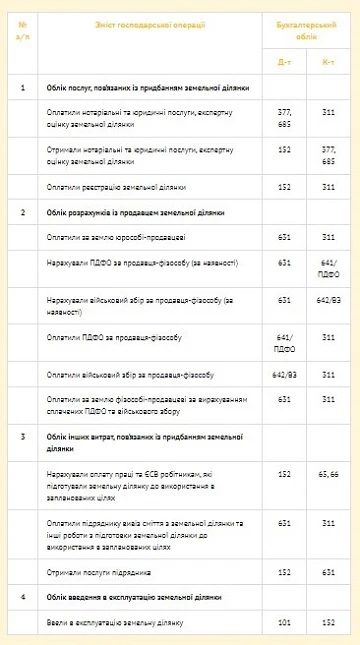

Типові проведення обліку придбання земельної ділянки як ОЗ

за НП(С)БО 32

До інвестиційної нерухомості належать земельні ділянки, утримувані з метою отримання орендних платежів та/або збільшення власного капіталу, а не для використання у виробництві та постачанні товарів, під час надання послуг і для адміністративних цілей або продажу в процесі звичайної діяльності. Приміром, земельна ділянка, утримувана для:

- довгострокового збільшення власного капіталу, а не для короткострокового продажу в процесі звичайної діяльності;

- використання в майбутньому, оскільки мету використання ще не визначили.

Якщо підприємство поки не визначило, чи використовуватиме земельну ділянку як операційну нерухомість або для продажу в короткостроковій перспективі, таку земельну ділянку вважають утримуваною для збільшення власного капіталу.

Одиницею обліку інвестиційної нерухомості є земельна ділянка або її поєднання з будівлею / частиною будівлі, а також активи, що утворюють із інвестиційною нерухомістю єдиний комплекс, і все разом узяте генерує грошові потоки. Це відрізняє земельну ділянку — інвестнерухомість від земельної ділянки — ОЗ, який обліковують як окремий об’єкт. Бо НП(С)БО 7 вимагає окремо обліковувати ОЗ, які амортизують і не амортизують.

Придбану земельну ділянку — інвестиційну нерухомість зараховують на рахунок 100 «Інвестиційна нерухомість» за первісною вартістю (п. 10 НП(С)БО 32). Її визначають аналогічно НП(С)БО 7, додаючи витрати на юридичні послуги, комісійні винагороди, пов’язані з придбанням інвестнерухомості.

Оцінка земельної ділянки — інвестнерухомості на дату балансу може бути за:

- справедливою вартістю, якщо її можна достовірно визначити;

- первісною вартістю, зменшеною на суму зменшення корисності та вигід від її відновлення, які визначають відповідно до НП(С)БО 28 «Зменшення корисності активів» (п. 16 НП(С)БО 32).

НП(С)БО 32 віддає перевагу методу справедливої вартості, якщо є змога її визначити. Інвестнерухомість, яку враховують за справедливою вартістю, не амортизують. Цим пояснюють можливість обліковувати земельну ділянку та будівлю на ній як єдиний об’єкт.

Обраний метод оцінки фіксують в обліковій політиці підприємства. Згодом можна змінити метод оцінки земельної ділянки.

Типові проведення обліку придбання земельної ділянки як інвестиційної нерухомості

за НП(С)БО 27

Земельні ділянки, придбані з метою продажу, визнають як необоротні активи, утримувані для продажу (п. 3 розд. II НП(С)БО 27).

Їх зараховують на баланс за вартістю придбання на рахунок 286 «Необоротні активи та групи вибуття, утримувані для продажу», яку визначають відповідно до НП(С)БО 9 «Запаси». До них належать:

- суми, що сплачують згідно з договором продавцю;

- суми непрямих податків у зв’язку з придбанням земельних ділянок, які не відшкодовують підприємству;

- інші витрати, безпосередньо пов’язані з придбанням земельної ділянки (реєстраційні збори, державне мито та аналогічні платежі (нотаріальні послуги), що здійснюють у зв’язку з придбанням прав на земельну ділянку ) і доведенням її до стану, в якому вона є придатною для використання у запланованих цілях. Серед них — витрати на розчистку та упорядкування земельної ділянки (п. 9 НП(С)БО 9).

Ці земельні ділянки не амортизують. На дату балансу їх відображають за найменшою з двох величин — балансовою вартістю або чистою вартістю реалізації.

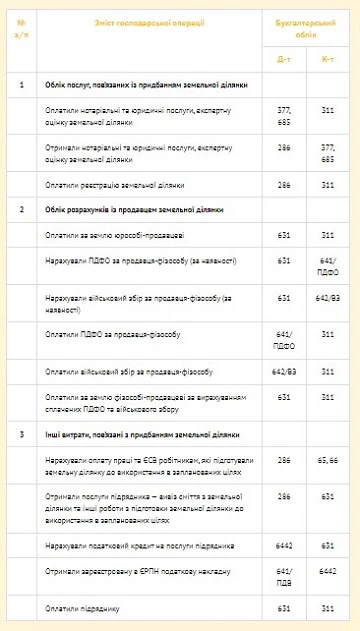

Типові проведення обліку придбання земельної ділянки як необоротного активу

Як оформити придбання земельної ділянки

Облік земельної ділянки залежить від намірів керівництва щодо її використання. Ці наміри необхідно задокументувати в наказі або в первинному документі, в якому фіксують приймання земельної ділянки на баланс.

Підприємство може використовувати форми, затверджені в Наказі № 818. Наприклад, акт приймання-передачі основних засобів.

Також підприємство може застосовувати самостійно розроблені форми, що містять усі обов’язкові реквізити (ст. 9 Закону № 996; п. 2.7 Положення № 88). За основу можете взяти документи, передбачені Наказом Мінстату «Про затвердження типових форм первинного обліку» від 29.12.1995 № 352 (втратив чинність). Наприклад, форму № ОЗ-1 «Акт приймання-передачі основних засобів».

Вважаємо, що другий варіант дає змогу краще відобразити у формі первинного документа специфіку об’єкта — земельної ділянки. Обраний варіант необхідно затвердити наказом керівника.