Трансфертне ціноутворення в Україні

Трансфертне ціноутворення в Україні: що це таке

Методи трансфертного ціноутворення спрямовані на перерахування доходу платника податку, якщо ціни в контрольованих операціях не відповідають принципу «витягнутої руки».

Трансфертна ціна – це ціна, яка використана для контрольованої господарської операції. В першу чергу, це операції, які відбуваються з нерезидентами, які є пов’язаними особами, знаходяться у низькоподаткових юрисдикціях (офшорах).

А що таке трансфертне ціноутворення? Трансфертне ціноутворення – це інструмент управління прибутком в групах компаній та оптимізації податку на прибуток.

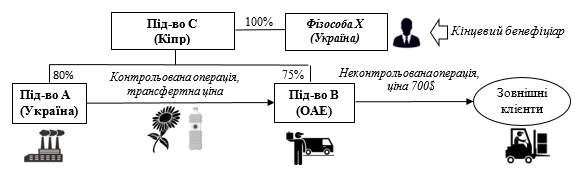

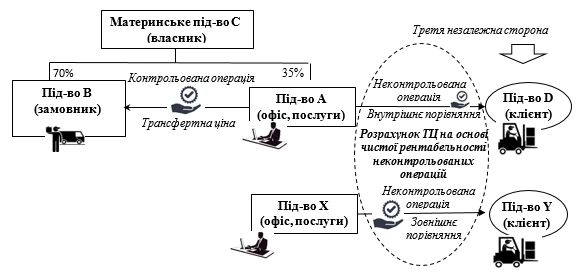

Типову ситуацію контрольованої операції та трансфертного ціноутворення ілюструє такий рисунок:

На цій схемі переробний завод в Україні (підприємство А), який виробляє соняшникову олію, реалізує її дистриб’ютору в ОАЕ (підприємство В) за встановленою ним же самим трансфертною ціною. Обидва підприємства контролюються кінцевим власником через створену ним у Кіпрі компанію (підприємство С). Ця операція є контрольованою, так як відбувається з нерезидентом, що є пов’язаною особою. Вважаємо, що вартісні критерії контрольованих операцій виконуються. Далі вже соняшникова олія продається за ринкову ціну 700$ за умовну кількість одиниць товару.

Хто потрапить до «чорного» списку ДПС

Трансфертна ціна дозволяє регулювати прибуток переробного заводу (підприємство А) в Україні. Чим вона менша, тим меншим буде прибуток А, і тим більшим буде прибуток підприємства В, що знаходиться в ОАЕ. Можна навіть зробити підприємство А збитковим, продаючи олію за ціною, що не покриває собівартість її виробництва. Однак для власника, який контролює А та В, при будь-якій трансфертній ціні консолідований прибуток (А+В) не зміниться. Навіть стане більшим за рахунок зменшення сплаченого податку на прибуток в Україні. По-суті, за рахунок ціни відбудеться трансфер (перерозподіл) прибутку від підприємства А до В. У цифрах це наглядно ілюструє така таблиця нижче.

РОЗПОДІЛ ПРИБУТКУ ЧЕРЕЗ ТРАНСФЕРТНІ ЦІНИ | ||||

Показник | А (виробник) | В (дистриб’ютор) | Загальна сума (А+В) | Консолідований результат* |

Трансфертна ціна 500$ за умовну кількість одиниць товару | ||||

виручка від реалізації | 5 000 000$ | 7 000 000$ | 12 000 000$ | 7 000 000$* |

виробнича собівартість реалізованої продукції | 2 500 000$ | 5 000 000$** | 7 500 000$ | 2 500 000$* |

інші витрати (збутові, адміністративні тощо) | 500 000$ | 100 000$ | 600 000$ | 600 000$ |

прибуток до оподаткування | 2 000 000$ | 1 900 000$ | 3 900 000$ | 3 900 000$ |

податок на прибуток*** | 360 000$ | 19 000$ | 379 000$ | 379 000$ |

чистий прибуток | 1 640 000$ | 1 881 000$ | 3 521 000$ | 3 521 000$ |

Трансфертна ціна 350$ за умовну кількість одиниць товару | ||||

виручка від реалізації | 3 500 000$ | 7 000 000$ | 10 500 000$ | 7 000 000$ |

виробнича собівартість реалізованої продукції | 2 500 000$ | 3 500 000$ | 6 000 000$ | 2 500 000$ |

інші витрати (збутові, адміністративні тощо) | 500 000$ | 100 000$ | 600 000$ | 600 000$ |

прибуток до оподаткування | 500 000$ | 3 400 000$ | 3 900 000$ | 3 900 000$ |

податок на прибуток*** | 90 000$ | 34 000$ | 124 000$ | 124 000$ |

чистий прибуток | 410 000$ | 3 366 000$ | 3 776 000$ | 3 776 000$ |

* без внутрішньогрупового обороту. Наприклад, консолідована виручка = загальна сума (12 000 000$) – виручка за операцію в середині групи (5 000 000$) = 7 000 000$. Аналогічно виробнича собівартість реалізованої продукції = загальна сума (7 500 000$) – внутрішня операція (5 000 000$) =2 500 000$. Група – це підприємства А + В + С. Вважаємо, що підприємство В повністю реалізувало всю придбану у підприємства А олію без якихось залишків. Як наслідок, нереалізований прибуток у вартості товарів відсутній). Детальніше про внутрішньогрупові коригування – див. МСФЗ 10 «Консолідована фінансова звітність»; ** для спрощення вважаємо, що інших складових собівартості, наприклад витрат на доставку, немає. таким чином ціна придбання (собівартість) підприємства В = ціна продажу (виручка) підприємства А; *** у розрахунках ставка податку на прибуток 18% (Україна) та умовно 1% (ОАЕ) | ||||

Як бачимо, результат зниження трансфертної ціни з 500$ до 350$ учасникам «схеми» дає можливість зекономити 255 тис. $ на податку на прибуток (=379 тис.$ – 124 тис.$). При чому Україна втратила надходжень з податку на прибуток на 270 тис.$ (=360 тис.$ – 90 тис.$).

Цей простий приклад показує, що якщо держава втрутиться в процес оподаткування та вимагатиме вважати при про розрахунку податку на прибуток ціну за операцією між А та В рівною ринковій, наприклад 600$, то тоді зростуть надходження до державного бюджету. Фактична ж ціна операції залишиться такою, як була (500$ чи 350$ – як у наведеному прикладі).

Чергові зміни, що їх внесли до ПК, стосуються, зокрема, платників, які є контролерами КІК. Читайте у статті, яких штрафів не застосовуватимуть до контролерів КІК у період дії воєнного стану і що таке незастосування може означати на практиці, а також про інші зміни для КІК

Увага: Офшор – це низькоподаткова юрисдикція. Не обов’язкова країна, це може бути певна вільна економічна зона в середині іноземної держави. Для цілей ТЦУ офшор уже коли ставка податку на прибуток 13%.

І механізм такого державного втручання існує – це принцип «витягнутої руки» з п. 39.1 Податкового кодексу України (далі – ПК), який узято з міжнародного проєкту BEPS. Контрольована операція за допомогою спеціальних методів перевіряється на предмет відповідності її умов принципу «витягнутої руки». Дані методи й називають методами трансфертного ціноутворення.

Трансфертне ціноутворення 2024: принцип витягнутої руки

Принцип «витягнутої руки» (англ. – arm's length principle, ALP) – за ним умови контрольованої операції мають відповідати еталонній операції. Таку операцію називають «операцією на відстані витягнутої руки». Нею вважається співставна господарська операція, яка:

- неконтрольована;

- здійснюється між непов’язаними (незалежними) сторонами, які знаходяться у рівних умовах.

З такою еталонною операцією і співставляється контрольована операція. Цей ключовий принцип проєкту BEPS , що покладений в основу так званих методів трансфертного ціноутворення.

Увага: принцип «витягнутої руки» спрямований на боротьбу з наслідками ТЦУ та офшорів.

Методи трансфертного ціноутворення

Перелік методів трансфертного ціноутворення, їхня суть та найбільш загальні правила застосування методів трансфертного ціноутворення можна знайти в пункті 39.3 ПК. Також ще є пов’язані нормативні документи:

- Порядок розрахунку діапазону цін (рентабельності) та медіани такого діапазону для цілей трансфертного ціноутворення, який затверджений постановою КМУ від 04.06.2015 № 381 (далі – Порядок № 381);

- Порядок визначення середньозваженого значення показника рентабельності для зіставної юридичної особи для цілей трансфертного ціноутворення, який затверджений постановою КМУ від 29.03.2017 № 191 (далі – Порядок № 191).

Однак очевидно, що цього на практиці недостатньо, так як платнику податків бажано б мати детальний опис даних методів, підходящих для них ситуацій, а також приклади їхнього застосування. Враховуючи той факт, що принцип «витягнутої руки» прийшов з міжнародних угод України за проєктом BEPS, то логічніше звернутися до роз’яснень міжнародних організацій – ООН та ОЕСР. На допомогу можуть прийти такі їхні матеріали:

- Методрекомендації ОЕСР з трансфертного ціноутворення для Міжнародних компаній та податкових органів, січень 2022 року (мовою оригіналу, англ. – OECD Transfer Pricing Guidelines for Multinational Enterprises and Tax Administrations). У документах ДПС та Мінфіну їх називають Настанови ОЕСР;

- Практичне керівництво ООН щодо трансфертного ціноутворення для країн, які розвиваються, 2017 рік (мовою оригіналу, англ. – Practical Manual on Transfer Pricing for Developing Countries, також на порталі ООН доступна версія травня 2021 року). Не суперечить Настановами ОЕСР та має багато посилань на них.

Однак усі ці матеріали викладені англійською мовою. Україномовного чи російськомовного перекладу, на жаль, немає. У листі ДФС від 15.08.2017 № 1615/6/99-99-15-02-02-15/ІПК як основні вказуються вищезгадані Настанови ОЕСР. Податківці вказують на те, що ст. 39 ПК відповідає Настановам ОЕСР, але й застерігають – вони не можуть бути нормами прямої дії, так як Україна не є членом ОЕСР. Однак Настанови ОЕСР можуть використовуватися як рекомендаційно-методичні матеріали під час практичного застосування ст. 39 ПК.

На Настанови ОЕСР також посилається Мінфін щодо роз’яснення особливостей застосування правил трансфертного ціноутворення до операцій з реструктуризації бізнесу в Узагальнюючій податковій консультації щодо окремих положень статті 39 ПК, яка затверджена наказом Мінфіну від 14.05.2021 № 266.

Увага: ДПС і Мінфін рекомендують застосовувати Настанови ОЕСР, але норми ПК мають пріоритет.

Для довідки:

- BEPS (англ. – Base Erosion and Profit Shifting) – абревіатура, яка дослівно перекладається як «Розмивання оподатковуваної бази й виведення прибутку з-під оподаткування». Це спільний проєкт країн G20 та ОЕСР, спрямований на боротьбу з агресивним податковим плануванням, яке спрямоване на переведення прибутку міжнародними компаніями до низькоподаткових юрисдикцій (офшорів), аби зменшити платежі з податку на прибуток;

- найбільші відомі «світові» офшори: Ірландія, Нідерланди, Британські Віргінські острова, Гонконг, Швейцарія, Сінгапур, Люксембург, Кіпр, Панама;

- ОЕСР (Організація економічного співробітництва та розвитку) – вважається такою, що входить до трійки провідних світових економічних установ разом з МВФ та Світовим банком.

Документація з трансфертного ціноутворення

ДПС може направляти запити щодо документації з трансфертного ціноутворення (англ. – Local file, локальний файл) не раніше 1 жовтня після закінчення календарного року, у якому були контрольовані операції. Після отримання запиту від ДПС платник податку зобов’язаний надати документи до ДПС упродовж 30 к. дн. після його отримання. Це перша частина трирівневої структури документації (звітності) з ТЦУ. Це сукупність документів або єдиний документ, який складений у довільній формі (пп. 39.4.7 ПК). Серед цих документів (частин єдиного документу) мають бути зокрема такі (повний перелік – див. пп. 39.4.6 ПК):

- дані про сторони контрольованих операцій (КО) та пов’язаних осіб;

- опис діяльності групи (материнська та дочірні (контрольовані) компанії), політику ТЦУ);

- опис КО та копії договорів. Цей опис має містити обґрунтування ділової мети (економічної доцільності), переваг у порівнянні з іншими доступними альтернативами;

- опис товарів (робіт, послуг), їхні як фізичні, так і якісні характеристики;

- функціональний аналіз КО;

- економічний порівняльний аналіз (дані бухгалтерського обліку та фінансової звітності, зокрема щодо показників рентабельності КО, обґрунтування методів ТЦУ і джерел інформації, інформація про зіставні операції, розрахунок діапазону цін (рентабельності) та інші розрахунки з детальним описом);

- дані про коригування податкової бази: самостійне за пп. 39.5.4 ПК та пропорційне за пп. 39.5.5 ПК. Так, пропорційне коригування застосовується тоді, коли одночасно здійснюють коригування нерезидент та український платник податків. Пропорційне коригування має погоджуватися з ДПС (абз. 2 пп. 39.5.5.2 ПК);

- інформація про фізосіб – кінцевих бенефіціарів (якщо такі є);

- копії істотних внутрішньогрупових угод, які впливають на ціноутворення в КО;

- копія аудиторського висновку щодо фінансової звітності платника податків за звітний період (періоди), за які подається документація з ТЦУ (якщо такий аудиторський висновок обов’язковий для платника податків);

- опис ланцюжка постачання (створення вартості) товарів (робіт, послуг) КО – схема КО.

Така документація з ТЦУ готуються платником податків українською мовою та може подаватися до ДПС як у паперовому вигляді, такі і в електронній формі (абз. 1 пп. 39.4.8 ПК). Іноземні документи при цьому перекладаються українською мовою.

Увага: приділіть увагу схематичному зображенню усього ланцюжка постачання з документальним підтвердженням кожного етапу – це точно будуть вимагати податківці.

Звертаємо увагу, що всі ці документи мають підвищений строк давності зі зберігання – 2555 днів (тобто 7 років) з дня подання декларації з податку на прибуток, для якої вони використовувалися (пп. 44.3.3.1 ПК).

Трансфертне ціноутворення: методи

У 2024 році залишаються ті ж самі 5 методів визначення цін при перевірці відповідності умов контрольованих операцій принципу «витягнутої руки» (пп. 39.3.1 ПК):

Мета всіх методів – розрахувати та обґрунтувати ціну, яка відповідає принципу «витягнутої руки». При виборі методів трансфертного ціноутворення (ТЦУ) слід керуватися (пп. 39.3.2.1 ПК):

- характером контрольованої операції (активи, які використовуються, функціональне наповнення операції, існуючі ризики у кожної зі сторін операції);

- наявністю повної та достовірної інформації, яка необхідна для застосування конкретного методу;

- зіставністю контрольованих і неконтрольованих (еталонних) операцій. Чи дійсно можна такі операції порівнювати одна з одною;

- належністю контрольованої операції до особливих видів, зокрема сировинних товарів. За ними застосовується метод порівняльної неконтрольованої ціни (абз. 1 пп. 39.3.3.4 ПК).

Увага: метод порівняльної неконтрольованої ціни – пріоритет № 1.

Пріоритетність методів трансфертного ціноутворення

Метод № 1 за пріоритетом – метод неконтрольованої ціни (абз. 6 пп. 39.2.2.1 ПК). Усі інші чотири– вони все одно альтернативні.

Якщо розглядати усі 5 методів разом, то за ними існує така пріоритетність: перевагу мають традиційні трансакційні методи, тобто перші 3. Щодо методів прибутку (останні 2) – це альтернативні до перших 3-х методи, які застосовуються лише тоді, коли традиційні трансакційні методи (порівняльної неконтрольованої ціни, ціни перепродажу, «витрати плюс») недоцільні або неможливі до застосування.

Застосування будь-якого методу слід обґрунтовувати, ретельно вивчивши норми ПК, Настанови ОЕСР. Хоча умови застосування методів ТЦУ у них визначені досить загально, але все ж таки певні вимоги щодо обрання методів є. Крім того, слід звернути увагу на практику податкових перевірок.

Увага: метод неконтрольованої ціни – основний. Застосування будь-якого іншого методу замість нього має відповідати умовам його застосування. Неможливість або недоцільність методу неконтрольованої ціни має бути обґрунтована.

Умови вибору методів трансфертного ціноутворення

У Настановах ОЕСР як переважний метод теж вказується метод порівняльної неконтрольованої ціни. Він є головним і практика останніх податкових перевірок вказує на те, що використання інших методів має бути ретельно обґрунтовано. Якщо інформації з доступних для платника податку джерел достатньо для використання цього методу, то зупинитися слід саме на ньому й не шукати інших, аби не вступати у судову суперечку з ДПС. Ця можливість (не визнати метод ТЦУ платника податку) закріплена для податківців абз. 9 пп. 39.3.2.1 ПК, тому щось доводити буде важко (див. нижче – приклади обрання методів ТЦУ).

ПРІОРИТЕТНІСТЬ МЕТОДІВ ТЦУ* | |

УМОВА | МЕТОД, ЯКИЙ ТРЕБА ОБРАТИ |

якщо метод неконтрольованої порівняльної ціни чи інший метод можна застосовувати однаково надійно | неконтрольованої порівняльної ціни – ідеально підходить для товарів масового попиту, біржових товарів, ф’ючерсних і форвардних контрактів, визначення % за кредитами (позиками) |

якщо метод ціни продажу чи «витрати плюс» може бути застосований з однаковою надійністю з трансакційними методами прибутку | ціни перепродажу – якщо сторона, що досліджується, є покупцем. Наприклад, ситуація імпорту з перепродажем |

«витрати плюс» – якщо сторона, що досліджується є продавцем товарів, сировини, півфабрикатів; виконання робіт, надання послуг пов’язаними особами | |

відсутність або недостатність інформації для висновку про достатній рівень зіставності умов контрольованих операцій, відсутність зовнішніх та внутрішніх аналогів об’єкта КО | чистого прибутку – за умови обґрунтування неможливості традиційних трансакційних методів |

істотний взаємозв’язок між КО та іншими операціями, які здійснюються сторонами операції з пов’язаними особами (високоінтегровані операції) | розподілення прибутку – за умови обґрунтування неможливості традиційних трансакційних методів |

наявність у сторін КО унікальних внесків, наприклад прав на володіння (користування) нематеріальними активами, які істотно впливають на рівень рентабельності у сторін операції. | |

операції з сировинними товарами** | метод порівняльної неконтрольованої ціни як обов’язковий |

*складено на основі абз. 9 пп. 39.3.2.1, 39.3.6.2, 39.3.7.3, абз. 1 пп. 39.3.3.4 ПК, враховуючи Настанови ОЕСР; ** сировинні товари – до них належать товари, за якими у якості орієнтира (еталона) ціни непов’язані (незалежні) сторони угоди орієнтуються на біржові (котирувальні) ціни. Іншими словами, це товари, якими активно торгують на світових товарних біржах. Як приклад можна навести олії (соняшникову, пальмову, оливкову, соєву, кокосову), насіння соняшника, пшеницю, овес, рис, нафту, золото, срібло, руди та концентрати металів, феросплави та інші подібні. Повний перелік для цілей контрольованих операцій є у наказі Мінфіну від 31.12.2020 № 840 | |

Подібними аргументами керуються й податківці при перевірках ТЦУ. Однак який би альтернативний метод не був обраний, платнику податків одно платнику податків у документації з ТЦУ слід обґрунтувати, що метод порівняльної неконтрольованої ціни (пп. 39.3.3.8 ПК, більш детально – пп. 39.3.2.1 ПК):

- неможливий до застосування;

- він не є найбільш доцільним, враховуючи факти та обставини здійснення операції певного виду.

Увага: при обранні методу ТЦУ слід зважити на наявність повної та достовірної інформації для його застосування, наприклад про показники рентабельності співставних операцій у незалежних сторін.

Приклади заміни методів ТЦУ податківцями

Під час перевірок податківці неодноразово змінювали метод трансфертного ціноутворення та донараховували податок на прибуток. Наводимо дві типові заміни, які вони використовували:

- метод чистого прибутку – на метод порівняльної неконтрольованої ціни (суд підтримав ДПС, постанова ВСУ від 09.10.2019 № 817/1737/17; № К/9901/15678/19). Причина – у платника податку на момент застосування ТЦУ (2015 рік) була можливість використати відкриті джерела інформації «Вісник Міністерства доходів та зборів України», «Товарний монітор», «Дайджест цін товарів на світових ринках»;

- метод порівняльної неконтрольованої ціни – на метод чистого прибутку. Платник податку обрав для порівняння операції з непов’язаними особами, але дані операції були контрольованими.

Далі розглянемо окремо кожний з методів ТЦУ.

Метод порівняльної неконтрольованої ціни

Метод порівняльної неконтрольованої ціни (англ. – comparable uncontrolled price, CUP) – порівнює умови (включаючи ціну) контрольованої операції з умовами операцій третіх сторін. Існують два види операцій з третіми сторонами:

- операція між платником податків та незалежним підприємством (внутрішня порівняльна неконтрольована ціна);

- операція між двома повністю незалежними підприємствами (зовнішня порівняльна неконтрольована ціна).

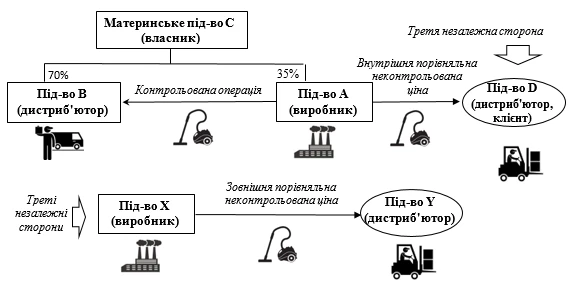

В обох випадках операції мають бути неконтрольованими, на що звертають увагу податківці (див. вище приклади зміни ТЦУ податківцями). Умовно ці дві ситуації (внутрішня та зовнішня ціна) наведені на рисунку:

Приклад застосування методу порівняльної неконтрольованої ціни. Трансферне ціноутворення простими словами. Підприємство А виробляє пилосос і продає його за трансфертною ціною 60$/штука пов'язаному дистриб'ютору В. При здійсненні контрольованих операцій було продано 10 тис. таких пилососів. Визначено дві порівняльних неконтрольованих ціни:

- внутрішня – незалежному дистриб’ютору D підприємство А відпускає пилосос по 90$/штука;

- зовнішня – у конкурента Х, який виробляє аналогічний пилосос (за функціями, потужністю) і продає його дистриб’ютору Y по 100$/ штука.

Прийнятним варіантом для коригування ТЦУ є перша ціна (внутрішня). Однак другий варіант (зовнішній) забезпечить кращий захист від ДПС, так як усі сторони незалежні й більше відповідає принципу «витягнутої руки». Обравши трансфертну ціну 100$/ штука підприємство А має донарахувати собі податкове зобов'язання у сумі (100$ – 60$)×10000 шт×18% = 72000$, де 18% – ставка податку на прибуток. При перерахунку в гривню курс НБУ треба взяти на дату здійснення такої контрольованої операції.

Для використання методу порівняльної неконтрольованої ціни необхідні дані з загальнодоступних довідників, прайсів, біржових торгів. ДПС також заборонено використовувати при моніторингу та перевірках ТЦУ дані, що не належать до загальнодоступних довідників, наприклад інформацію, якою можуть користуватися лише державні органи влади (пп. 39.5.3.3 ПК).

Увага: при застосування методу порівняльної ціни, як правило, є діапазон цін. Фактична ціна, яка входить у такий діапазон відповідає принципу «витягнутої руки».

Діапазон цін застосовується тоді, коли порівняння трансфертної ціни здійснюється з цінами за кількома неконтрольованих операціях або з декількома юрособами за неконтрольованими операціями з непов’язаними особами (пп. 39.3.3.7 ПК, пп. 39.5.4.1 ПК, а також Порядок № 381).

Навіть під час дії воєнного стану підприємства продовжують проводити валютні операції. На які обліково-податкові моменти звернути увагу, коли розраховуєте курсові різниці під час експортно-імпортних операцій

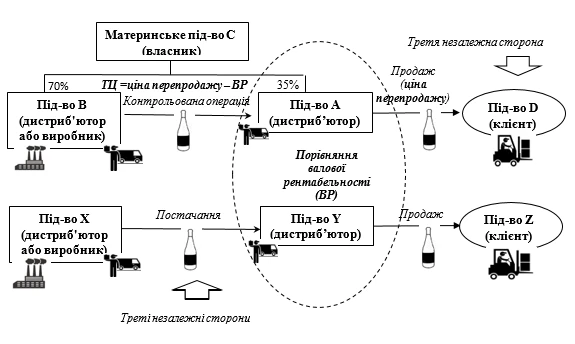

Метод ціни перепродажу

Метод ціни перепродажу (англ. – resale priced method) – використовує як базову позицію ціну, за якою підприємство продає товар третій стороні (це і є «ціна перепродажу»). Потім ціна перепродажу зменшується на валову рентабельність (рентабельність перепродажу), яка визначається шляхом порівняння валової рентабельності в співставних неконтрольованих операціях. Після цього віднімають витрати, які пов’язані з продажем продукту, наприклад митні збори. ПДВ також у розрахунку участі не бере, так як чистий дохід, на основі якого визначається валова рентабельність, рахується як виручка без ПДВ.

Нагадуємо, що валова рентабельність рахується за показниками звіту про фінансові результати (або МСФЗ-звіту про прибутки та збитки):

Валова рентабельність = валовий прибуток/чистий дохід (пп. «а» пп. 39.3.2.5 ПК)

Ідею методу ціни перепродажу показано на рисунку нижче:

Приклад методу ціни перепродажу. Підприємство А (Україна) закуповує безалкогольний напій у підприємства-нерезидента B (пов’язана особа) та перепродає його підприємству D (незалежна третя сторона, клієнт). Напій – складний за рецептурою і в своєму роді унікальний, тому не може бути напряму співставлений на основі порівняльної неконтрольованої ціни. Середній рівень валової рентабельності продажу напою підприємству D становить 10% (ціна продажу 30$, вартість закупки 27$, (30 – 27)×100%/30 = 10%).

Однак в іншої сторони, що досліджується, – незалежного підприємства Y – рентабельність за подібними безалкогольним напоям становить 30% (ціна продажу 20$, вартість закупки 14$, (20 – 14)×100%/20 = 30%). Така суттєва різниця у валовій рентабельності свідчить про невідповідність принципу «витягнутої руки» ціни придбання напоїв підприємством А у пов’язаного підприємства B за контрольованими операціями. Перерахунок та визначення трансфертної ціни придбання напоїв у підприємства В, яка відповідає принципу «витягнутої руки», наведено у таблиці нижче.

МЕТОД ЦІНИ ПРОДАЖУ | |||

Показники, що порівнюються | Підприємство А (фактична ситуація до перерахунку) | Підприємство Y (база порівняння – зі співставних неконтрольованих операцій) | Підприємство А (перерахунок ціни закупівлі на основі «еталонної» рентабельності) |

ринкова ціна продажу 1 пляшки напою третім сторонам | 30$ | 20$ | 30$ |

вартість закупки (ціна закупки + митні платежі) | 27$ | 14$ | 21$** |

валовий прибуток | 3$ | 6$ | 9$** |

валова рентабельність | 10% (=3/30×100%) | 30%* (=6/20×100%, «еталонна» рентабельність) | 30%** (беремо «еталонну» рентабельність від підприємства Y) |

* тобто валова рентабельність у співставних неконтрольованих операціях; ** при перерахунку у підприємства А валова рентабельність має вийти теж 30% (0,3). Отже, для знаходження ціни закупки напою підприємством А у підприємства В, яка відповідає принципу «витягнутої руки»:

знаходимо перераховану ціну закупки напоїв підприємством А у підприємства В – 21$ (= 30$ –9$) | |||

Однак ціна закупівлі (27$) вища за перераховану на 6$ (=27$ – 21$). Отже, за кожну перепродану пляшку підприємству А треба донарахувати 1,08$ податок на прибуток (= 6$×0,18, де 0,18 – це ставка податку на прибуток (18%)).

Такий метод використовується не часто, так як важко досягти порівнянності операцій та отримати інформацію щодо валової рентабельності третіх сторін.

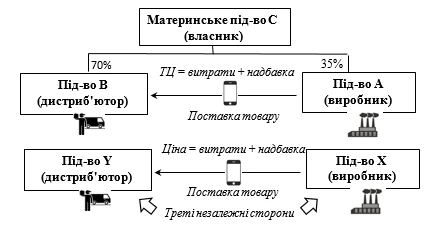

Метод «витрати плюс»

Метод «витрати плюс» (англ. – Cost Plus Method) – порівнюється валовий прибуток із вартістю продажів. Складається з трьох кроків:

- визначення витрат, понесених постачальником у контрольованій операції за продуктом;

- знаходження підприємства, що має зіставні операції. За ними треба розрахувати витрати + надбавку, яку воно має;

- до суми витрат підприємства слід додати таку ж надбавку (як у досліджуваної сторони), щоб отримати відповідний прибуток з огляду на виконувані функції.

Після додавання цієї надбавки отриману ціну можна вважати як таку, що відповідає принципу «витягнутої руки». Усе ілюструє такий рисунок:

Приклад методу «витрати плюс». Компанія А (Україна) є виробником та експортером чохлів для мобільних телефонів до компанії В (пов’язана особа). Собівартість одного чохла 5$, ціна продажу 6,5$, валовий прибуток 1,5$ (30% до витрат).

У досліджуваного підприємства X, яке має зіставні операції з підприємством Y, рівень надбавки при цьому складає 10% (ціна продажу 6,6$, собівартість 6$). Це свідчить про невідповідність ціни реалізації чохлів для мобільних телефонів компанії А принципу «витягнутої руки».

Отже, ціна «витягнутої руки» для підприємства А має бути 5,5$ (=5$×1,1). Підприємству А треба донарахувати податок на прибуток треба з суми 1$ (=6,5$–5,5$) за кожний проданий чохол для телефону за контрольованими операціями. Якщо було продано 10000 чохлів, то це буде 1800$ податку на прибуток (=1$×10000×0,18).

Метод підходить для виробництва певних виробів під замовлення (контракт). Такий метод використовується не часто.

Метод чистого прибутку

Даний метод перший з трансакційних методів прибутку. Їхня відмінність – спрямованість на коригування не самої ціни, а одразу чистого прибутку від контрольованих операцій. Порівнюється рівень прибутковості, а не торгівельної націнки (надбавки) чи самої ціни.

Метод чистого прибутку – його застосування відбувається у два кроки:

- визначається чистий прибуток від контрольованих операцій (або прибуток від операційної діяльності). Рахується відповідний показник рентабельності;

- чистий прибуток порівнюється з чистим прибутком, що отримується за допомогою порівняних операцій незалежних підприємств. Для цього теж рахується відповідний показник рентабельності за неконтрольованими операціями.

Метод вимагає, щоб операції були «широко схожими», тобто вони не обов’язково мають бути у точності такими ж, як контрольовані операції. Це збільшує кількість ситуацій, коли може застосовуватися метод чистого прибутку. Порівняна операція може бути, як між платником податку та незалежним підприємством, так і між двома незалежними підприємствами.

Приклад методу чистого прибутку. Підприємство А надає послуги замовнику В. Подібні послуги надає незалежне підприємство Х підприємству Y. У підприємств А та Х за такими операціями дана ситуація з прибутком у таблиці нижче.

МЕТОД ЧИСТОГО ПРИБУТКУ | ||

Показник | Під-во А | Під-во Х |

виручка від реалізації послуг | 645500$ | 600000$ |

собівартість реалізованих послуг | 500000$ | 410000$ |

витрати на збут, адміністративні та інші операційні витрати | 100000$ | 100000$ |

прибуток від операційної діяльності до оподаткування (EBIT*) | 45500$ | 90000$ |

рентабельність за EBIT | 7% (=45500×100%/645500) | 15% (=90000×100%/600000) |

*EBIT – це прибуток до оподаткування та відсотків за кредитами, якщо вони є. Можна замінити прибутком від операційної діяльності чи чистим прибутком | ||

Підприємству А треба підняти ціну на послуги, щоб досягнути рентабельності мінімум 15%. Для знаходження ціни слід розв’язати рівняння: (Х – 500000 – 100000)/Х=0,15. Звідси Х (виручка) = 705882$. ТЦ має забезпечити дохід 705882$ та операційний прибуток = 705882 – 500000 – 100000=105882$. Рентабельність = 105882/705882 = 0,15. Отже, підприємству А треба збільшити фінрезультат одразу на 60382$ (=105882 – 45500). Донарахувати треба 10869$ податку на прибуток (=60382 грн ×0,18).

Даний метод використовується, коли бракує інформації щодо порівняльної неконтрольованої ціни. Недолік – порівнянність (зіставність) операцій може бути поставлена під сумнів податківцями, що й було на практиці (див. вище – приклади зміни методів ТЦУ податківцями).

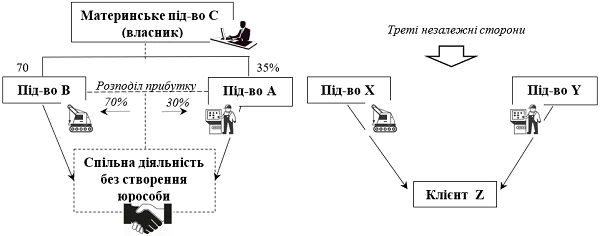

Метод розподіленого прибутку

Метод розподіленого прибутку – полягає у визначенні пропорцій розподілу прибутку в взаємопов’язаних операцій, якби цю діяльність здійснювали незалежні сторони. Найбільш складний для обґрунтування метод. Підходить здебільшого для договорів спільної діяльності без створення юрособи, спільного використання певних нематеріальних активів, наприклад брендів. Використання методу проілюстровано нижче:

Приклад методу розподіленого прибутку. Дві компанії А (Україна) та B (Польща), які є пов’язаними особами, провадять спільну діяльність з розробки та реалізації певного продукту. Прибуток за угодою про спільну діяльність розподіляється у пропорціях 30% (А) та 70% (B). Компанія А надає послуги шляхом використання свого персоналу та бренду, а компанія B – передала у використання даної спільної діяльності обладнання.

Загальна сума сукупного прибутку отриманого спільною діяльністю у звітному році 200 млн $. При цьому розподіл даного прибутку в умовах спільної діяльності такий:

- компанія А (Україна) = 200×0,3= 60 млн $;

- компанія В (Польща) = 200×0,7 = 140 млн $.

Однак, якщо розрахувати прибуток від надання аналогічного обсягу послуг, виконаних компанією Y, то він би мав становити 100 млн $, а прибуток від здачі аналогічного обладнання компанією Х неконтрольованим особам – 20 млн $, враховуючи ринкові ціни на оренду такого ж обладнання.

Отже, загальний розрахунковий прибуток «витягнутої руки» = 100+20 =120 млн $. За незалежних умов без спільної діяльності прибуток компаній би був таки:

- компанія А (Україна) = 100 млн $;

- компанія В (Польща) = 20 млн $.

Однак компанії мають ще через свої контрольовані трансфертні ціни надлишковий прибуток 80 млн $ (= 200 – 120). Його й слід розподілити як результат спільної діяльності:

- компанія А (Україна) = 80×0,3 = 24 млн $;

- компанія В (Польща) = 80×0,7 = 56 млн $.

Тоді прибуток «витягнутої руки» кожної з компаній буде:

- компанія А (Україна) = 100 +24 = 124 млн $;

- компанія В (Польща) = 20 + 56 = 76 млн $.

Як бачимо, внаслідок контрольованих трансфертних цін у виграші польська компанія B, так як вона фактично має 140 млн $ замість прибутку «витягнутої руки» 76 млн $. Українська ж компанія А, навпаки, недоотримує прибуток в розмірі 64 млн $ (=124 – 60). Отже, компанії А слід збільшити фінансовий результат до оподаткування на 64 млн $ та сплатити додаткових 11,52 млн $ (=64×0,18) податку на прибуток.

Даний метод доцільний, коли є ціла серія контрольованих і пов’язаних між собою операцій замість одної єдиної. Недолік методу – найбільш спірний і складний у обґрунтуванні у суперечках з податковими органами. Так, якби не дана спільна діяльність між А та В, то компанія А взагалі б не отримала ніякого прибутку, так як у не було потрібного обладнання, яке має унікальні властивості. Крім того, досить складно знайти співставні компанії в Україні. Якщо брати в інших країнах, то уже ринкові умови та інші обставини суттєво відрізняються.

Увага: трансакційні методи прибутку (чистого прибутку, розподіленого прибутку) складні в обґрунтуванні.

Розповімо, які саме програми зараз у чорному списку. Пояснимо мету таких заходів безпеки та можливі наслідки порушення заборони використання 1С-продуктів в Україні

Особливості трансфертного ціноутворення сировинних товарів

Для сировинних товарів особливі правила встановлені пп. 39.3.3.4-39.3.3.8 ПК. За ними для перевірки умов дотримання принципу «витягнутої руки» визначений метод порівняльної неконтрольованої ціни (абз. 1 пп. 39.3.3.4 ПК). При цьому порівняння може проводитися:

- з ціною зіставних неконтрольованих операцій платника податків або іншої непов’язаної особи. Однак у такому разі вони мають бути співставними за обсягами та регулярними;

- з котирувальними цінами. Даний варіант, судячи з застережень ПК, бажаніший для податківців та легший в обґрунтуванні для платника податку.

Котирувальна ціна – це ціни на сировинні товари, які формуються на міжнародних ринках товарів. Прикладом таких цін можуть бути ціни, що сформовані за результатами біржових торгів на певний день (час). Котирувальні ціни формуються як середня ціна або діапазон цін на певну дату або проміжок часу (пп. 14.1.941 ПК). Такі ціни мають бити отримані від визнаних інформаційно-аналітичних агентств.

Увага: сировинні товари – це товари, якими торгують на міжнародних товарних біржах та які мають біржові (котирувальні) ціни.

Також є за сировинними операціями такі нюанси:

- є Перелік сировинних товарів, який затверджений постановою Кабміну від 09.12.2020 № 1221;

- потрібно обов’язково повідомляти про укладення угод за ними ДПС впродовж 10 робочих днів з дня укладення контракту за сировинними товарами. Форма та порядок такого повідомлення є у наказі Мінфіну від 31.12.2020 № 840;

- є рекомендований перелік джерел інформації про котирувальні ціни від ДПС (абз. 4 пп. 39.3.3.4 ПК). Його можна знайти на вебпорталі ДПС. У даному перелік зокрема є 5 міжнародних інформаційно-аналітичні продукти цінового агентств Argus Media Ltd, FastMarkets, IHS Markit Ltd, Refinitiv Holdings Ltd, S&P Global Platts, а також інформаційно-аналітичні продукти 2-х державних підприємств «Держзовнішінформ» та «Укрпромзовнішекспертиза». Згадані державні підприємства мають значну частку в експорті України з різноманітними товарними групами. Однак ДПС не обмежує у виборі будь-яких інших джерел про котирувальні ціни, як вони відповідають умовам зіставності, що визначені пп. 39.2.2 ПК (абз. 7 пп. 39.3.3.4 ПК);

- порівняння ціни операції з котирувальними цінами проводиться на найближчу дату до дати ціноутворення, яка була узгоджена сторонами контрольованої операції (абз. 3 пп. 39.3.3.5 ПК). Тобто це дата укладання договору, про який було повідомлено платником податку ДПС.

Увага: за сировинними товарами застовується лише метод порівняльної неконтрольованої ціни. Краще – порівняння за котирувальними цінами.

У разі порушення правил щодо сировинних товарів, наприклад неподачі повідомлення, ДПС берез для порівняння (пп. 39.3.3.6 ПК):

- дату переходу права власності на сировинний товар;

- або дату відвантаження товару згідно з товарно-транспортним документом (коносаментом або іншим).

Пропорційне коригування в трансфертному ціноутворенні

У вищенаведених прикладах, наприклад щодо метод розподіленого прибутку, завжди беруть участь 2 сторони, одна з яких нерезидент. І цей нерезидент може теж здійснити у себе в країні реєстрації коригування, спрямовані на дотримання принципу «витягнутої руки», адже такий підхід є міжнародний і його в своє податкове законодавство впровадили всі країни, які приєдналися до ініціатив ОЕСР. У такому разі, якщо обидві сторони здійснять коригування – це буде несправедливо у цілому по відношенню до обох. Якщо ж вони поєднані єдиним власником, то це уже буде фактично подвійним оподаткуванням. Уникнути цьому й покликане пропорційне коригування, правила якого визначені у пп. 39.5.5.2 ПК.

Якщо одна зі сторін контрольованої угоди збільшила своє податкові зобов’язання з податку на прибуток, то за механізмом пропорційного коригування інша сторона може їх зменшити. Однак є одна з умов – слід отримати дозвіл від ДПС (1), а для цього потрібно обґрунтувати, що має місце подвійне оподаткування. Крім того, сторони мають бути пов’язані (2) та має бути угода між Україною та країною реєстрації нерезидента (іншої) сторони операції про уникнення подвійного оподаткування (3). Лише при дотриманні всіх трьох умов пропорційне коригування стає можливим.

Увага: пропорційне коригування – це інструмент уникнення подвійного оподаткування контрольованої операції в обох її сторін у різних країнах.

Штучний інтелект уміє багато. Та у питаннях податків і звітів вирішальне — не швидкість, а досвід. У системі «Експертус Головбух» консультують живі експерти, які не генерують відповіді, а перевіряють і зважують кожну рекомендацію 👇

Трансфертне ціноутворення: які штрафи

Якщо платник податку не декларує контрольовані операції та не подає документацію за ними, то його очікують досить значні штрафи, які наведено у таблиці нижче.

ШТРАФИ ЗА ТРАНСФЕРТНЕ ЦІНОУТВОРЕННЯ | |

Штраф | База застосування штрафу |

1% | обсяг незадекларованих контрольованих операцій, але не більше 300 розмірів прожиткового мінімуму для працездатної особи, встановленого на 01 січня податкового (звітного) року, за всі незадекларовані контрольовані операції (за 2024 звітний рік – 908400 грн) (п. 120.4 ПК) |

3% | обсяг контрольованих операцій щодо яких не була подана визначена документація, але не більше 200 розмірів прожиткового мінімуму для працездатної особи, встановленого на 01 січня податкового (звітного) року, за всі контрольовані операції, здійснені у відповідному звітному році (за 2024 звітний рік – 605600 грн) (п. 120.3 ПК) |

Також недотримання принципу «витягнутої руки» призводить до недоплати податку на прибуток та відповідних наслідків (штраф, пеня).

Однак під час воєнного стану відповідно до п. 69.1 підрозд. 10 Перехідних положень ПК платники податків у разі відсутності можливості виконувати свої податкові обов’язки щодо термінів сплати податків, подання звітності та документів, у т.ч. й щодо ТЦУ, звільняються від відповідальності. Однак ці всі обов’язки треба виконати впродовж 6 місяців після скасування воєнного стану.